Релокация: как фрилансерам платить налоги в разных странах

По оценкам компании Immigrant House, на октябрь 2022 года из России уехало более 1 млн человек. Многим из тех, кто переехал, скоро нужно будет платить налоги в новой стране проживания.

Руководитель налоговой поддержки сервиса Solar Staff Анастасия Рязанцева рассказывает про налоговое резидентство и налогообложение физлиц и ИП в популярных среди россиян странах для релокации: в Армении, Грузии, Казахстане, на Кипре, в Турции и в Узбекистане.

Анастасия Рязанцева

Руководитель налоговой поддержки в Solar Staff

Налоговое законодательство любой страны делит физлиц на резидентов и нерезидентов

Налоговый резидент платит налоги в казну страны с любого своего дохода. Например, если фрилансер — налоговый резидент Эстонии, то он платит налог в налоговую службу Эстонии и за доход от китайского, и за доход от эстонского заказчиков.

В большинстве случаев статус налогового резидента присваивают за нахождение в стране более полугода.

Налоговый нерезидент платит налог только с дохода, полученного от источника внутри определённой страны. Например, фрилансер — налоговый резидент Эстонии, и у него есть квартира в Бразилии, которую он сдаёт. Налог со сдачи квартиры фрилансер платит в Бразилии, потому что там находится квартира. При этом, будучи налоговым резидентом Эстонии, он платит налоги с этого дохода и в Эстонии.

Что ещё важно знать про резидентство и нерезидентство:

- Статус налогового нерезидента присваивается человеку по умолчанию во всех странах, где он не является резидентом. Этот статус ни на что не влияет до тех пор, пока не появляется доход в таких странах.

- Статусы не привязаны к гражданству: можно быть гражданином России и одновременно налоговым резидентом Эстонии.

- Статус влияет на ставку налога: например, в России резиденты платят 13% НДФЛ, а нерезиденты — 30%. А также влияет на возможность заявлять о налоговых вычетах: резиденты могут вернуть часть уплаченной суммы или уменьшить налог.

Как устроено налоговое резидентство в Армении

Кто становится налоговым резидентом

Статус налогового резидента можно получить при выполнении любого из этих условий:

- Вы прожили в Армении более 183 дней в течение налогового периода: с 1 января по 31 декабря.

- Страна стала «центром жизненных интересов». Например, если вы купили недвижимость на территории страны, перевезли семью или отправили несовершеннолетних детей учиться в Армению. Сделки с недвижимостью и получением ВНЖ фиксируются специальными службами, которые передают данные в налоговую.

- Вы гражданский служащий Армении и несёте государственную службу в одном из органов управления страной.

Какие налоги нужно платить

Физлицо

Ставка НДФЛ в Армении — 21%.

ИП

В Армении индивидуальный предприниматель не привязан к статусу резидентства, поэтому каждый, кто зарегистрирован как ИП, обязан заплатить налог.

ИП на общей системе налогообложения платит НДС — 20% и корпоративный подоходный налог (КПН) — 18%. То есть 38%. ИП на специальном режиме «налог с оборота» платит 5%. Эта ставка применяется только к налогоплательщикам, чей доход по всем видам деятельности в предыдущем году не превышал 115 млн драмов (≈ $293 000). ИП в системе микропредпринимательства, чья выручка составляет менее 24 млн драмов (≈ $61 000), государственные налоги не платит.

Как подавать налоговую декларацию и когда платить налоги

Физлицам

Декларацию нужно предоставить до 15 апреля года, следующего за отчётным. К примеру, подать документы за 2022 год можно до 15 апреля 2023 года. А заплатить налог нужно до 20 апреля.

Резидент обязан подавать декларацию, если получает доходы не от налогового агента, то есть работодателя, или от источника за пределами Армении.

ИП

Для ИП на общей системе налогообложения нужно ежемесячно или ежеквартально предоставлять единый расчёт НДС и уплачивать налог до 20 числа месяца, следующего за отчётным периодом. Поэтому нужно успеть отчитаться за март до 20 апреля.

А вот отчётность по налогу на прибыль сдаётся ежегодно до 20 апреля, как и у физлиц. Так, за 2022 год нужно отчитаться до апреля 2023 года.

ИП на специальном режиме «налог с оборота» предоставляет декларацию и уплачивает налог ежеквартально в срок по 20 число месяца, следующего за отчётным. За первый квартал нужно отчитаться до 20 апреля.

Подать декларацию можно лично в налоговой службе Армении или через электронную систему отчётности.

Действует ли двойное налогообложение

У Армении заключены соглашения об избежании двойного налогообложения (СИДН) со множеством стран, в том числе и с Россией. Поэтому некоторые уплаченные в Армении налоги можно зачесть в России — и наоборот. Например, НДФЛ или налог с дивидендов, уплаченные в Армении, засчитывают в России. Подробнее про налоги, которые можно не платить дважды, можно прочитать в соглашении.

Какая предусмотрена ответственность за неуплату налогов

Все виды штрафов и размер пени прописаны в главе 18 Налогового кодекса Республики Армения.

Если вовремя не предоставить налоговую декларацию, придётся заплатить штраф в размере 400 драмов (≈ $1).

В случае задержки уплаты налога до 90 дней, взыскивается пеня в размере 0,1% своевременно неуплаченной суммы.

Начиная с 91-го дня — в размере 0,3% от суммы налога за каждый просроченный день.

Как устроено налоговое резидентство в Грузии

Кто становится налоговым резидентом

Статус резидента можно получить при выполнении любого из этих условий:

- Вы прожили в Грузии более 183 дней за 12 месяцев.

- У вас есть статус «лицо с высоким уровнем дохода» («High Net Worth Individual — HNWI»). Люди, квалифицированные как HNWI, могут стать налоговыми резидентами в стране, не проведя в ней ни одного дня.

Кто может получить статус «лицо с высоким уровнем дохода»

Чтобы получить сертификат налогового резидентства в Грузии как «физическое лицо с высоким уровнем дохода», нужно выполнить два условия:

⁕ Подтвердить владение активами стоимостью не менее 3 000 000 грузинских лари (≈ $1 130 000) или подтвердить получение годового дохода не менее 200 000 лари (≈ $75 000) за последние 3 года.

⁕ Иметь вид на жительство или гражданство в Грузии. Или подтвердить, что в год подачи заявления вы получили не менее 25 000 лари (≈ $9 500) из грузинского источника — например, от работы по найму в Грузии или от поставок товаров на территории Грузии. Подробнее — в статье 104 Налогового кодекса Грузии.

Какие налоги нужно платить

Физлицо

Подоходный налог (НДФЛ) — 20%.

Физическое лицо со статусом «микропредприятие» — 0%, но доход должен быть не больше 30 000 лари (≈ $11 300) в год.

Физлицо со статусом налогового резидента Грузии не платят налоги с доходов, полученных от источников за пределами Грузии.

ИП

ИП с годовым оборотом от 30 000 до 500 000 лари (≈ $11 300–188 300) получает статус «малый бизнес» и платит 1%.

Если предприниматель получает больше 500 000 лари в год — платит 3%.

Как подавать налоговую декларацию и когда платить налоги

Физлицам необходимо подать декларацию в налоговую и заплатить налог в срок до 1 апреля года, следующего за отчётным. К примеру, за 2022 год декларацию нужно успеть подать до 1 апреля 2023.

ИП со статусом «малый бизнес» подаёт ежемесячную декларацию по выручке с 1 по 15 число месяца, следующего за отчётным. Успеть оплатить налоги также нужно до 15 числа.

Налоговые декларации подаются в электронном виде через кабинет налогоплательщика на портале Revenue Service (есть англоязычная версия).

Действует ли двойное налогообложение

Грузия заключила соглашение об избежании двойного налогообложения с 57 странами, в число которых Россия не входит.

Это означает, что налоговый резидент России должен будет заплатить налог на доход в Грузии, а потом ещё 13% заплатить с этого же заработка в России. Но если человек утратит статус налогового резидента в России, делать этого не придётся.

Какая предусмотрена ответственность за неуплату налогов

В Грузии за несдачу налоговой декларации придётся заплатить 50 лари (≈ $18,5).

Штраф за неуплату налога установлен в размере 50% от суммы недоимки.

А пени за просрочку оплаты налога составляет 0,06% за каждый день просрочки.

Подробнее можно прочитать в разделе XIII Налогового кодекса Грузии.

Как устроено налоговое резидентство в Казахстане

Кто становится налоговым резидентом

Статус резидента можно получить при выполнении любого из этих условий:

- Вы прожили в Казахстане более 183 дней в течение 12 месяцев.

- Страна стала «центром жизненных интересов»: получили гражданство или вид на жительство Казахстана, перевезли семью и приобрели недвижимое имущество в стране.

Какие налоги нужно платить

Физлицо

Ставка индивидуального подоходного налога (ИПЛ) — 10%.

ИП

ИП на общем режиме платит налог с доходов по ставке 10%.

ИП на упрощёнке платит 3%: 1,5% индивидуальный подоходный налог + 1,5% социальный налог.

ИП по патенту (личное предпринимательство, без наёмных работников) — 1%. Работа по патенту подразумевает, что патент нужно купить сразу: заплатить налоги и отчисления до начала деятельности.

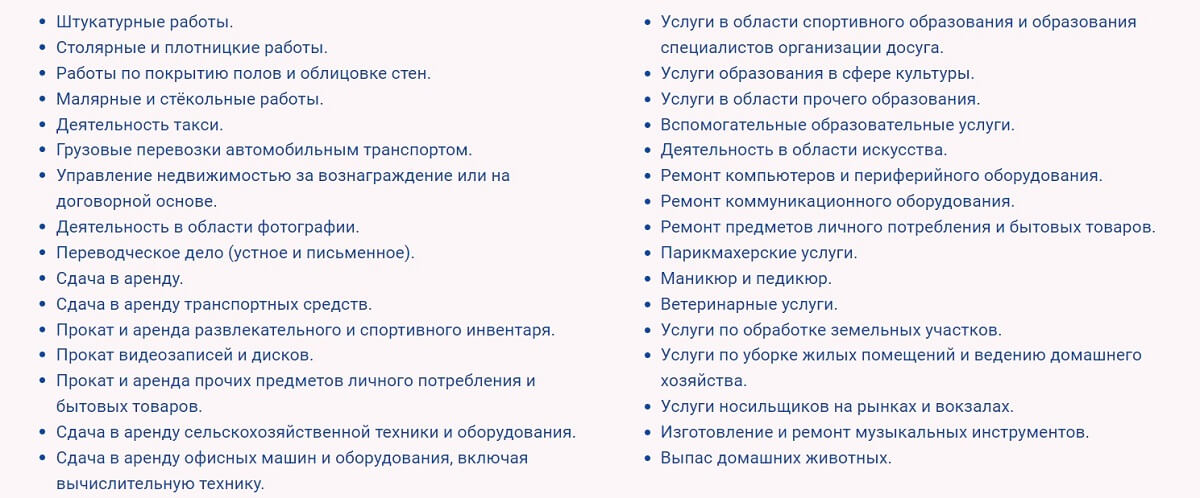

Работать по патенту могут ИП, которые ведут деятельность в 32 сферах:

Как подавать налоговую декларацию и когда платить налоги

Физлицу декларацию по индивидуальному подоходному налогу (ИПН) нужно предоставить не позднее 31 марта года, следующего за отчётным налоговым периодом. Заплатить следует до 10 апреля года, следующего за отчётным.

Подавать отчётность по ИП на упрощёнке нужно за каждое полугодие: с 1 июля по 15 августа за первое полугодие и до 15 февраля за второе. Оплачивают первое полугодие до 25 августа, второе — до 25 февраля.

ИП по патенту отчётность не сдаёт. Нужно только оценить сумму дохода за период, на который будет куплен патент, и оплатить 1% от этой суммы — это и есть сумма индивидуального подоходного налога.

Подать декларацию в электронном виде можно через:

- сайт Комитета государственных доходов Минфина Республики Казахстан → Кабинет налогоплательщика;

- портал Электронного правительства Республики Казахстан;

- мобильное приложение e-Salyq Azamat.

Подать декларацию на бумажном носителе можно лично в органы государственных доходов, центры обслуживания населения или по почте.

Действует ли двойное налогообложение

У Казахстана заключено соглашение об избежании двойного налогообложения с 55 странами, в том числе и с Россией.

Если резидент Казахстана получает доход или владеет капиталом в России, которые могут там облагаться налогом, то сумма, выплаченная в России, вычитается из налогов, взимаемых в Казахстане.

Какая предусмотрена ответственность за неуплату налогов

Если вовремя не подать декларацию или внести в неё ложную информацию, могут выписать штраф до двух тысяч месячных расчётных показателей (МРП).

МРП — показатель, который каждый год устанавливается в Казахстане для расчёта пособий или штрафных санкций. На 2022 год МРП составляет 3 063 тенге (≈ $6,60). Поэтому штраф за непредставление декларации — до 6 126 000 тенге (≈ $13 200).

Вместо штрафа могут назначить исправительные работы в размере до двух тысяч МРП, общественные работы на срок до восьмисот часов или посадить на срок до трёх лет.

За каждый день просрочки уплаты начисляются пени. Посчитать их можно с помощью онлайн-калькулятора на сайте Министерства финансов Республики Казахстан. Потребуется выбрать наименование налога — для физлиц, например, это может быть индивидуальный подоходный налог или налог на имущество.

Подробная информация — в Налоговом кодексе Республики Казахстан.

бесплатный курс

бесплатный курс

Как начать работать на фрилансе

Узнать больше

- Узнаете, как начать работать на себя, находить лучшие заказы и эффективно управлять своим временем, чтобы не выгорать

- Спикеры ― эксперты и фрилансеры со стажем

- Дадим полезные материалы, которые помогут быстрее адаптироваться на фрилансе и быстрее находить клиентов

Как устроено налоговое резидентство на Кипре

Кто становится налоговым резидентом

На Кипре действует два правила для получения статуса резидента:

- Правило 183 дней: если вы живёте больше 183 дней в году на Кипре, вы становитесь его налоговым резидентом.

- Правило 60 дней: нужно прожить на Кипре в течение года минимум 60 дней, соблюдая несколько условий. Не иметь налогового резидентства в другой стране, официально работать или иметь бизнес на Кипре — быть учредителем или директором кипрской компании, купить или арендовать недвижимость, чтобы жить на Кипре в течение года.

Какие налоги нужно платить

Физлицо

На доход ниже 19,5 тыс. € в год налог платить не нужно.

Затем действует прогрессивная ставка:

- 19 500–28 000 € — 20%

- 28 000–36 300 € — 25%

- 36 300–60 000 € — 30%

- от 60 000 € — 35%

ИП

Ставка налога на прибыль компании составляет 12,5%.

Если доходы больше 15,6 тыс. €, нужно отчитываться и по НДС. Стандартная ставка НДС — 19%. Также существуют пониженные ставки 9%, 5% и 0% для определённых типов транзакций. К примеру, 9% — для услуг по размещению, ресторанному обслуживанию и общественному питанию. 5% — для продуктов питания, фармацевтических препаратов, книг. 0% — для экспорта. Полный список можно найти на сайте Налоговой службы Кипра.

Как подавать налоговую декларацию и когда платить налоги

Декларация заполняется и подаётся только в электронном виде на сайте TAXISnet. Предусмотрены две формы регистрации: для уплаты подоходного налога и для уплаты НДС.

Срок уплаты подоходного налога и подачи деклараций онлайн — не позднее 31 июля.

Декларация по НДС подаётся ежеквартально в электронном виде через TAXISnet до 10 числа второго месяца, следующего за месяцем, в котором заканчивается период НДС. Например, декларацию за первый квартал нужно подать и оплатить до 10 мая.

Действует ли двойное налогообложение

У Кипра заключены соглашения об избежании двойного налогообложения со множеством стран, в том числе и с Россией. Соответственно налог, уплачиваемый в России, может вычитаться из налога, который резидент должен заплатить на Кипре.

Какая предусмотрена ответственность за неуплату налогов

За несвоевременную подачу декларации взимается штраф в размере 100 €.

За неуплату налога в срок — штраф в 5% от суммы налога.

Законодательство Кипра доступно на сайте налоговой, но только на греческом языке.

Как устроено налоговое резидентство в Турции

Кто становится налоговым резидентом

Для граждан Турции и людей, проживающих в стране на основании статуса «постоянное место жительства» (ПМЖ) или долгосрочного — более 8 лет — вида на жительство (ВНЖ), правила стандартные: нахождение в стране более 183 дней в году.

Исключение — иностранцы с туристическим ВНЖ. Такой статус позволяет находится в стране от полугода до двух лет. Документы на него можно подать сразу после приезда в Турцию. Для этого в том числе понадобится договор на аренду квартиры не менее 6 месяцев, медицинская страховка на весь срок, на который хотите получить ВНЖ.

Туристы с подобным ВНЖ не являются налоговыми резидентами независимо от того, сколько времени проводят в Турции. А также люди, которые вынуждены провести более полугода в Турции, например из-за форс-мажора, болезни или ареста, не будут считаться резидентами.

Какие налоги нужно платить

Физлицо

Ставки НДФЛ аналогичны ставкам для работников по трудовому договору. В Турции установлена прогрессивная шкала налогообложения:

- годовой доход до 32 000 лир (≈ $1 700) — 15%

- 32 000–70 000 лир (≈ $1 700–3 750) — 20%

- 70 000–250 000 лир (≈ $3 750–13 400)— 27%

- 250 000–880 000 лир (≈ $13 400–47 200) — 35%

- больше 880 000 лир (≈ $47 200) — 40%

Ставка применяется к сумме превышения. Например, если доход 40 000 лир, то расчёт налога такой: (32 000×15%) + (8 000×20%) = 6 400 лир (≈ $340).

ИП

Ставки налога для индивидуальных предпринимателей те же, что и для физлиц.

Как подавать налоговую декларацию и когда платить налоги

На сайте Налоговой инспекции Турции можно подать декларацию и заплатить налоги, а также узнать больше про налоговую систему Турции на английском языке. Правда, на английском информации меньше, чем на турецком языке.

Декларация по НДФЛ для физических лиц подаётся до 31 марта года, следующего за годом получения дохода. 50% налогов уплачивается с подачей, 50% — в течение 4 месяцев. Например, за 2022 год подать декларацию и заплатить 50% нужно до 31 марта 2023, а оплатить вторую часть налогов нужно до июля.

Декларация по налогу на доход для ИП подаётся до 30 апреля года, следующего за отчётным.

Действует ли двойное налогообложение

У Турции заключены соглашения об избежании двойного налогообложения со многими странами, в том числе и с Россией.

Какая предусмотрена ответственность за неуплату налогов

Если не заплатить налоги, грозит штраф до 40% от неуплаченной суммы и пени — до 2.5% от суммы долга. Например, при задолженности в 100 лир (≈ $5) за день будет начислено 2.5 лиры (≈ $0,13).

Прочитать про ответственность можно на английском языке в налоговом законодательстве Турции.

Как устроено налоговое резидентство в Узбекистане

Кто становится налоговым резидентом

Статус налогового резидента в Узбекистане можно получить, если прожить на территории страны более 183 дней в течение 12 месяцев. При этом период не прерывается, если человек выезжает за пределы страны на краткосрочный период — менее 6 месяцев.

Также человек может получить статус налогового резидента, если находится в Узбекистане больше, чем в любой другой стране. Например, в Узбекистане он за год провёл 80 дней, а в остальное время путешествовал по другим странам и не задерживался там дольше месяца.

Какие налоги нужно платить

Физлицо

Ставка НДФЛ в Узбекистане — 12%.

ИП

Если у ИП за календарный год выручка меньше 100 млн сумов (≈ $9 000), он оплачивает налог на доход в фиксированном размере (статья 383 Налогового кодекса Республики Узбекистан) или на основании декларации 12% от дохода.

Если доход больше 100 млн, но меньше 1 млрд сумов, ИП платит налог с оборота. Базовая ставка налога с оборота — 4%.

Однако, согласно статье 467 НК РУ, ставка налога может составлять от 1 до 25% в зависимости от типа организации и предоставляемых услуг. Например, для разработчиков ПО налог будет 4%, а для диджитал-агентства — «налогоплательщика, осуществляющего электронную торговлю товарами (работами, услугами)» — 2%.

Если доход ИП больше 1 млрд сум (≈ $89 000), он становится плательщиком налога на прибыль — 15% и налога на добавленную стоимость — 15%.

Как подавать налоговую декларацию и когда платить налоги

Физлицу необходимо подать декларацию до 1 апреля года, следующего за отчётным. Заплатить налоги нужно до 1 июня года, следующего за отчётным.

Оплатить фиксированный налог ИП должен до 15 числа месяца, следующего за отчётным. Ежеквартально — до 10 числа месяца, следующего за отчётным кварталом — индивидуальному предпринимателю нужно представлять отчёт о своей деятельности в налоговую.

Отчётность по налогу с оборота нужно предоставить до 15 числа месяца, следующего за отчётным.

Декларация по налогу на прибыль сдаётся раз в каждый квартал до 20 числа месяца, следующего за отчётным кварталом. За первые три месяца надо отчитаться до 20 апреля. Годовая налоговая декларация подаётся до 1 марта, следующего за отчётным годом. И заплатить налоги надо одновременно с подачей отчётности.

ИП с годовым доходом за предыдущий налоговый период, превышающим 5 млрд сумов (≈ $443 100), обязаны ежемесячно вносить авансовые платежи до 23 числа каждого месяца.

Отчётность по НДС и налоговым платежам нужно предоставлять ежемесячно не позднее 20 числа месяца, следующего за отчётным.

В налоговые органы декларацию можно подать лично — в бумажном виде, на флешке или отправить через официальный сайт налоговой в личном кабинете. Обращаем внимание, что сайт может быть недоступен из соображений безопасности или исходя из внешней политики.

Действует ли двойное налогообложение

У Узбекистана соглашение об избежании двойного налогообложения заключено с 54 странами, в том числе и с Россией. Налог, уплачиваемый в Узбекистане, будет засчитываться в России — и наоборот.

Какая предусмотрена ответственность за неуплату налогов

Если не предоставить декларацию вовремя, штраф составит 1% от суммы за каждый день просрочки, но не более 10% указанной суммы налога по итогу декларации.

Если не заплатить вовремя налоги, штраф уже составит 20% от неуплаченной суммы налога.

Подробнее об ответственности за налоговые правонарушения можно почитать в разделе VIII Налогового кодекса Узбекистана.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

Анастасия Рязанцева

Руководитель налоговой поддержки в Solar Staff

The post Релокация: как фрилансерам платить налоги в разных странах first appeared on Медиа Нетологии.

Полный текст статьи читайте на Нетология