Большое исследование digital-агентского рынка

В данном материале будут анонсированы результаты по изучению глобальных рыночных данных, среди которых есть разделы, помогающие digital-агентствам сопоставлять себя с рынком и находить ниши для построения бизнеса.

Основным информационным источником для аналитики послужил личный кабинет CMS Magazine, с помощью которого агентства вносили свои данные для участия в ежегодных рейтингах. Благодаря обновленному личному кабинету с расширенной структурой и популярности «Рейтинга Рунета» удалось собрать огромное количество ценной информации. Ее объем в разы превышает масштаб всех наших предыдущих исследований. И это было одновременно и сильным преимуществом и сложностью — мы столкнулись с необходимостью выбора целевых данных и с отказом от их большой части, так как проанализировать и описать весь массив информации пока не представляется возможным с точки зрения ресурсозатрат. К тому же не все данные являются одинаково полезными.

Чтобы решить эту задачу, мы запустили опрос, в рамках которого запросили мнение представителей агентств касательно того, что именно они хотели бы увидеть в результатах исследования. Собрав обратную связь в двух итерациях (на первый призыв откликнулись 38 агентств, 36 из которых заявили о готовности помочь в расширенном формате), мы определились с финальной структурой проекта. Фактически на руках было несколько разных проектов, из которых пришлось выбирать один. Как итог — исследование вышло в свет в том виде, который сейчас перед вами.

Как и в любой аналитической работе, для правильной интерпретации и формирования выводов изучать результаты исследования нужно с учетом ряда особенностей. Основные два момента заключаются в следующем:

Данные, внесенные до 24.02.2022 и после, структурно не разделены, так как они относятся к одному и тому же году (если говорить о статистике, относящейся к периоду после 01.01.2022). Необходимо делать поправку на то, что целью этой работы не является определение рыночных трендов на уровне дней или месяцев. Мы оперируем годовыми мерками, потому что так устроена инфраструктура рейтингов. И, разумеется, нельзя отрицать тот факт, что какую-то часть статистики уже невозможно один в один перенести на текущую реальность. Мы полностью отдаем себе в этом отчет.

Когда мы говорим о глобальных отраслевых данных, или о том, как устроена индустрия, для абсолютно точной оценки необходимо обладать всем объемом информации, которая есть на рынке. Однако правда заключается в том, что ни одна из структур такими данными не располагает. В «Рейтинге Рунета» принимает участие существенная доля российских digital-агентств с проактивной позицией — при этом как крупных, так и небольших/развивающихся. И чтобы каждый раз не ссылаться на тот факт, что в нашей выборке отсутствует часть данных по отрасли, мы просто проговорим это в начале, а далее для упрощения будем оперировать формулировками, исходя из поставленных вопросов, которые интересуют представителей рынка.

Вся изложенная далее статистика опирается на данные по агентствам, которые приняли участие в рейтингах 2022 года (а именно — внесли в личном кабинете данные и прошли проверку) . Всего таких агентств — 756 (для сравнения — предыдущие два исследования опирались на статистику по 308 и 123 агентствам соответственно) . Это еще раз доказывает тот факт, что текущая работа значительно превосходит предшествующие по масштабу и уровню репрезентативности выборки.

Приятного и полезного изучения!

От редакции

Аналитические материалы Рейтинг Рунета публикует в блоге на VC и в телеграм-канале.

Подписчиков ждут статьи с анализом digital-рынка, советы по выбору и работе с подрядчиками, полезные инсайды для исполнителей.

Присоединяйтесь!

Создайте конкурс на workspace.ru — получите предложения от участников CMS Magazine по цене и срокам. Это бесплатно и займет 5 минут. В каталоге 15 617 диджитал-агентств, готовых вам помочь — выберите и сэкономьте до 30%.

Создать конкурс →

Содержание

Емкость рынка и его отдельных сегментов.

Численность штата агентств.

Общее число сотрудников, трудоустроенных в digital-агентствах.

Агентства с офисами и без.

Инструменты (технологии, площадки, сервисы, софт).

Рост в выручке у всех агентств.

Рост в выручке у рекламодателей «Рейтинг Рунета».

Сроки оказания услуг. Разработка разных типов сайтов (средние чеки, сроки и динамика изменения спроса). Популярность услуг. Рейты по услугам. Специализация по масштабу бизнеса клиентов. Растущие сегменты рынка. Перспективные отрасли. Моно- и комплексный портфель услуг.Выручка по основным категориям услуг

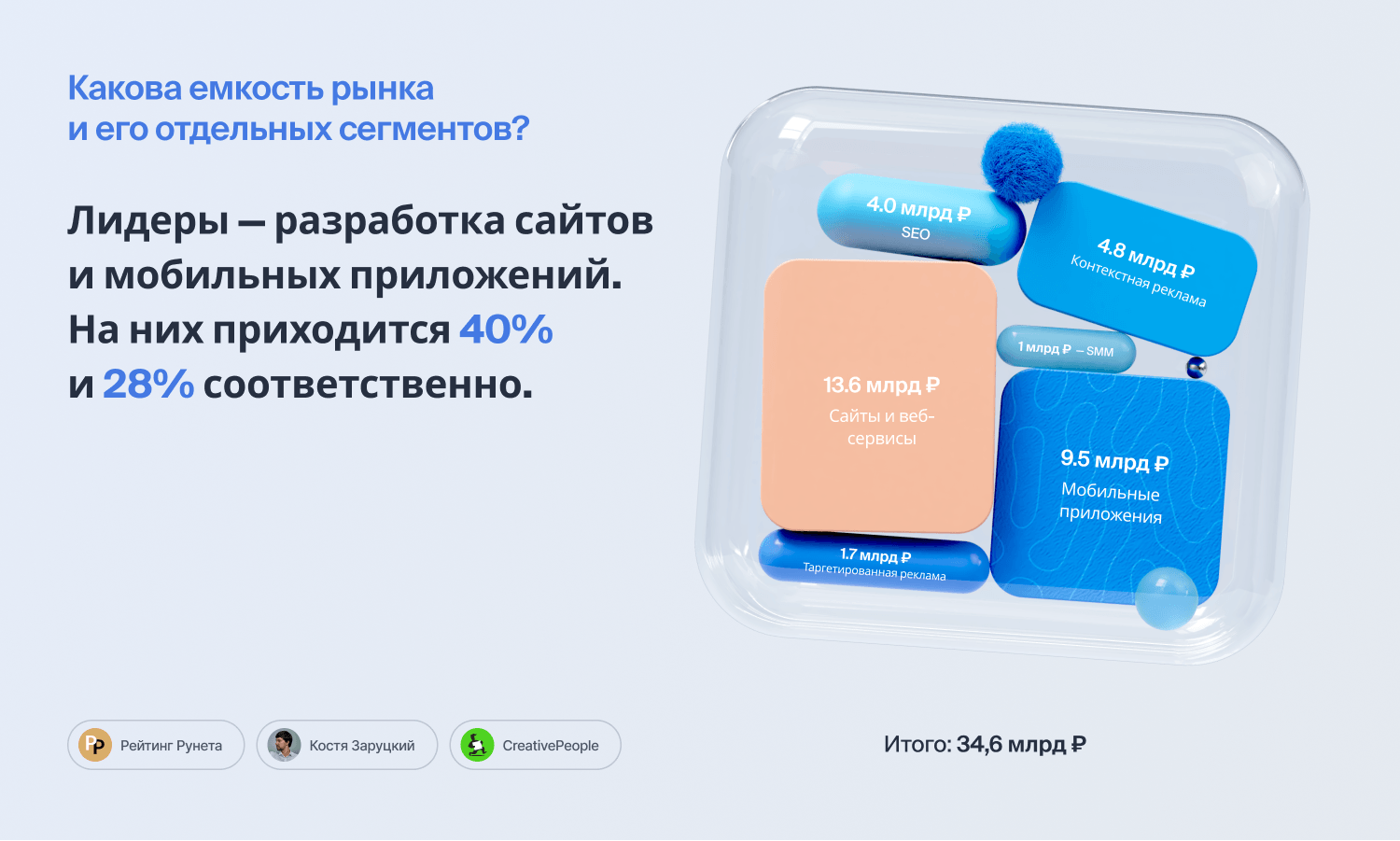

Мы решили начать анонсировать результаты исследования с данного вопроса, так как именно он является первостепенным и определяющим масштаб digital-индустрии, а также напрашивается сам, когда речь идет об оценке рынка. Но до сих пор ответ на этот вопрос был окутан догадками и отдельными оценками «навскидку», так как у рынка не было соответствующих инструментов/источников данных. Попытки опираться на данные рекламных площадок, как известно, чаще всего даже отдаленно не отражали границы отрасли.

Однако и в нашем случае есть «но» (кроме вышеозвученного): в выборку не включена выручка по услугам и форматам работы, которые нельзя однозначно полностью отнести к digital-агентской отрасли. Например, 3D-моделирование. Компании с подобной специализацией чаще всего находятся в некотором отдалении от нашего агентского комьюнити Рунета.

Как можно использовать имеющуюся статистику:

Сравнить digital с другими отраслями с точки зрения объемов денег, которые клиенты платят компаниям за их услуги.

Определить для себя сегменты, в которых больше всего выручки (без учета транзакционных платежей), чтобы корректно сформировать свой портфель услуг. Из диаграммы выше очевидно, что с заметным опережением идут разработка сайтов и мобильных приложений, а вот «трендовый»/модный SMM отстает от них почти в 14 и 10 раз соответственно. Однако нужно учитывать, что в разных сегментах модели заработка отличаются. Например, где-то есть партнерские выплаты со стороны вендоров/сервисов/площадок, где-то — ежемесячная абонентская плата за услуги агентства.

Определить приоритеты для расширения портфеля услуг.

Digital-рынок неоднороден: на нем есть как микро-команды, так и большие агентства со штатом в несколько сотен человек. И важность понимания того, какие коллеги окружают твою компании, нельзя недооценивать.

Сложность данного среза заключается в том, что понятие «агентства» очень растяжимое. Например, иногда в него включают фрилансеров, которые находятся на стадии запуска своего бизнеса. В силу специфики построения рейтингов мы осознанно установили нижнюю планку для подачи данных, что оказало влияние на выборку. Это необходимо учитывать при интерпретации статистики по сегменту команд, в штате которых менее 5 человек.

В остальных сегментах прослеживается тренд на уменьшение количества команд при прямо противоложном увеличении их штата, что вполне логично: построить масштабируемый агентский бизнес на порядок сложнее, чем оставаться в «комфортном» размере небольшой команды. Однако это не означает, что игроки из последней категории имеют меньшую ценность. Напротив, они играют важную роль на digital-рынке: удерживают доступный уровень цен для части заказчиков, выступают в роли субподрядчиков для крупных агентств и т. д.

При этом нельзя говорить о том, что небольшие (на текущий момент) агентства не мечтают построить большой штат. Вопрос только в том, у какой доли игроков это получается.

Сколько сотрудников задействовано в digital-агентствах?

29 331

человек

Учитывая, что агентский бизнес невозможно представить без участия людей, ФОТ которых составляет основу расходов компании, мы посчитали своим долгом собрать статистику по сумме численности штатов наших пользователей.

В чем здесь кроется подвох:

Многим компаниям сложно определить, где проходит грань между их штатными и внештатными сотрудниками, так как периодически меняются условия работы — схемы материальной мотивации (например, переход от фиксированной системы к бонусной), загруженность в часах/проектах, офисный/удаленный формат работы и т. д.

Общее число людей, задействованных в digital-отрасли, несомненно, гораздо выше (это легко проверить даже с помощью статистики популярных фриланс-бирж).

Часть людей переходит на сторону клиентского бизнеса (либо, наоборот), из-за чего данное значение постоянно меняется.

Не исключена погрешность на уровне групп агентств, относящихся к общей структуре, что может создавать дублирующиеся данные.

В digital-сообществе есть распространенная модель расчета емкости рынка, опирающаяся на число сотрудников. Однако здесь явно прослеживается большая пропасть между суммой выручек, указанной выше, и возможной суммой ФОТ при расчете на основе усредненной зарплаты (и даже с учетом налоговой нагрузки) .

Многие агентства (особенно прочитавшие книгу Джейсона Фрайда «Remote. Офис не обязателен») задаются вопросом: «А можно ли построить сильную команду и масштабируемый бизнес без офиса?». Вы не найдете ответ на этот вопрос на данном графике, однако сможете понять, какая часть исполнителей утверждает, что у них есть собственное офисное пространство.

Что необходимо учитывать:

В некоторых случаях обстоятельства вынуждают агентства иметь свой офис, и они содержат его в том или ином виде, но это связано не только с тем, что сотрудники хотят (или не хотят) туда приходить.

В то же время офис — это история в том числе и про дисциплину/командный дух/эффективное делегирование.

Важно понимать, какая часть команды постоянно работает в офисе, и к какому типу относятся их должности/функции (производство либо административные обязанности).

Обеспечить наличие юридического/почтового адреса и реально располагать офисным пространством — это две большие разницы. И особую роль в подтасовке статистики по данному вопросу выполняют коворкинги (однако нам пока неизвестны точные масштабы этого явления среди digital-агентств).

Какие инструменты используются наиболее часто?

В данном разделе мы перечислили статистику по частоте применения тех или иных инструментов (а фактически — и технологий/площадок/сервисов/софта) среди клиентов агентств. Понимание трендов в этом вопросе может подсказать агентству, на использовании каких инструментов нужно сделать акцент, а по каким — возможно, стоит оценить вариант отказа от применения.

Часть из них являются несовместимыми друг с другом (например, CMS, из которых для проекта почти всегда выбирается лишь одна система), а другая часть (например, сервисы для поисковой оптимизации) — могут вполне органично дополнять друг друга.

Также стоит отметить, что вышеуказанная статистика может отличаться от той, которую озвучивают сами разработчики инструментов или аналитические компании. И дело здесь в том, что в каждой категории существует разная практика применения инструментов: с частью систем бизнес работает напрямую, не прибегая к услугам агентств (например, рекламные площадки с упрощенными кабинетами, которые адаптированы под непрофессиональных пользователей) .

Итак, как выглядит статистика по инструментам в разрезе числа клиентов:

CMS и конструкторы сайтов:

Языки, базы данных и фреймворки:

PHP — 2 349.

JavaScript — 1 010.

MySQL — 90.

Laravel — 663.

VueJS — 625.

jQuery — 609.

React — 555.

Графические редакторы:

Аналитика:

Яндекс Метрика — 6 105.

Google Аналитика — 5 114.

Calltouch — 953.

Google Data Studio — 901.

Callibri — 514.

Roistat — 509.

Google Trends — 505.

Power BI — 480.

Реклама:

Яндекс. Директ — 5 624.

Google Ads — 4 742.

Facebook Ads (признан экстремистским) — 1 580.

Планировщик ключевых слов Google — 1 359.

Instagram — 1 292.

Google Мой бизнес — 1 251.

Рекламная Сеть Яндекса (РСЯ) — 996.

VK (ВКонтакте) — 963.

КМС Google — 858.

Директ Коммандер — 849.

Яндекс. Бизнес — 789.

MyTarget — 597.

Яндекс. Справочник — 528

Яндекс. Карты —482.

Teleport Google — 410.

Соцсети:

Инструменты для вебмастеров и оптимизаторов:

Яндекс Вебмастер — 2 868.

Подбор слов Яндекс (Wordstat) — 2 764.

Google Search Console — 2 400.

Key Collector — 2 238.

Топвизор — 1 700.

Ahrefs — 1 591.

Screaming Frog SEO Spider — 1 583.

Планировщик ключевых слов Google — 1 359.

Google Tag Manager — 1 282.

Arsenkin Tools — 1 071.

Miralinks — 925.

SpyWords — 916.

CheckTrust — 866.

Keys.so — 842.

MegaIndex — 820.

Пиксель Тулс — 606.

Similarweb — 599.

JustMagic — 590.

Валидатор микроразметки Яндекс — 576.

AllPositions — 521.

RDS bar — 491.

Sape — 471.

Адвего — 456.

Миратекст — 453.

Semrush — 435.

Rush Analytics — 427.

Seowork — 415.

GoGetLinks — 401.

Темпы увеличения выручки — одна из основных точек для замера успехов агентства. Это тот самый показатель, над которым работают руководители, держа его в своем фокусе. Однако не всегда очевидно, насколько та или иная динамика является «здоровой»/положительной. Чтобы определить это, необходимо сравнивать себя с рынком.

Существует понятие органического роста, которое описывает масштабирование компании за счет роста общерыночного спроса и/или объема работы/денег. А есть рост, который происходит за счет правильных и достаточных действий бизнеса, справляющегося с задачами привлечения новых заказчиков и удержания старых, а также развития отношений с ними с точки зрения объемов работ либо повышения цен.

Статистика, указанная на графике выше, отражает обе стороны данной медали. Результаты анализа демонстрируют, как выглядит изменение выручки у компаний, испытывающих внутренний кризис либо находящихся на этапе стагнации, а также дают ориентир для тех, кто задается вопросом оценки успешности деятельности своего агентства за предыдущий год.

Дополнительно стоит отметить, что в статистику могли попасть данные по компаниям, которые столкнулись с отдельными локальными возможностями либо рисками. Например, заключение всего одного контракта с крупным заказчиком для небольшого агентства может обернуться кратным ростом выручки в разрезе года. Чтобы не искажать общую глобальную картину, мы ввели для данного среза дополнительный критерий — из выборки исключены агентства, которые за 2020-й год сгенерировали менее 5 млн руб. выручки.

2021 vs 2020

Поиск каналов для привлечения заявок и увеличения узнаваемости агентства на рынке — еще одно «узкое горлышко» для многих бизнесов. И в этой связи нахождение правильных каналов/площадок может стать отличным подспорьем для достижения целей.

Чтобы расставить точки над «i», мы хотели бы обозначить в данном разделе три момента:

У агентств, покупающих рекламу на «Рейтинг Рунета» с помощью аукционов, действительно прослеживается положительная динамика в росте выручки.

Однако ради справедливости нужно отметить, что сам по себе канал и его отдельные опции, несмотря на свою эффективность, не являются универсальной спасительной таблеткой с гарантией результата. Для достижения целей, связанных с продажами, должны совпасть сразу ряд факторов, в том числе качество оффера, уровень обработки заявок и другие.

Неудивителен тот факт, что многие агентства, покупающие рекламу на «Рейтинг Рунета», отличаются от остальной части рынка своей проактивной позицией и стремлением к развитию. Соответственно, нельзя исключать тот факт, что они могут параллельно реализовывать прочие инициативы, благоприятно влияющие на их выручку.

Каковы средние сроки оказания услуг?

Анализ, оптимизация и консалтинг для контекстной рекламы — 7.9 мес.

Контекстная реклама «под ключ» — 20.2 мес.

Мобильное приложение «под ключ» — 15.4 мес.

Программирование мобильного приложения — 15.5 мес.

Проектирование мобильного приложения — 12.2 мес.

Поддержка мобильного приложения — 22.0 мес.

Анализ/тестирование мобильного приложения — 19.3 мес.

SEO-аудит сайта — 2.7 мес.

SEO «под ключ» — 23.3 мес.

SEO-аналитика и консалтинг — 7.4 мес.

SMM-стратегия — 5.3 мес.

SMM «под ключ» — 15.8 мес.

Ведение аккаунта в соцсетях — 11.9 мес.

Таргетированная реклама «под ключ» — 14.1 мес.

Проектирование сайта/веб-сервиса — 12.0 мес.

Анализ/тестирование сайта/веб-сервиса — 13.3 мес.

Программирование/настройка сайта/веб-сервиса — 13.9 мес.

Поддержка и развитие — 24.4 мес.

В услугах, подразумевающих определенную регулярность выполнения, срок сотрудничества с клиентом играет ключевую роль, так как коренным образом влияет на показатели LTV и общей выручки.

Мы отобрали проекты, информацию о которых агентства загружали в личном кабинете, и посчитали среднее время сотрудничества по разным услугам. Что необходимо учитывать при трактовке результатов:

Предложенная иерархия подразумевает, что в каждую верхнеуровневую группу вложены подвиды услуг. Например, в «SEO» есть «SEO-стратегия», «SEO «под ключ» и «SEO-аналитика и консалтинг».

Статистика не учитывает периоды временной приостановки работ. Например, если агентство оказывало услугу контекстной рекламы «под ключ» с начала января и до конца декабря, но по инициативе клиента приостанавливало работы на один месяц в мае, то система засчитает не 11, а все 12 месяцев сотрудничества.

Некоторые услуги, не подразумевающие фиксированные ежемесячные платежи по графику, могут «растягиваться» по причине долгих согласований, дополнительных итераций и т. д. , что не всегда является положительным фактором для самого агентства.

Как можно использовать данную статистику на практике:

Провести сравнение с текущими показателями в вашем агентстве, чтобы понять, насколько все «хорошо» или, наоборот, «плохо» (условно).

Определить для себя новые форматы/виды услуг, за счет которых можно дольше удерживать клиентов.

Выбор типа разратываемого сайта чаще всего связан с изначальной постановкой задачи со стороны заказчика. Однако агентство в любом случае имеет право на определение проектов, с которыми оно будет (или не будет) работать: кто-то строит конвейер на разработке простых лендингов, а кто-то — создает сложные порталы и сервисы. И понимание того, чем отличается работа над разными типами сайтов с точки зрения бюджетов и сроков, является одним из основных факторов для принятия решения в этом вопросе.

Что нужно принять во внимание, изучая данные диаграммы:

Не всегда техническая сложность реализации проекта прямо пропорциональна срокам. Иногда задача решается подключением специалистов с более высоким грейдом, что в свою очередь влияет на стоимость проекта на уровне ставок и всего бюджета.

Грани между разными типами сайтов довольно условные. Например, категория «промо-сайтов» неоднозначно воспринимается всеми разработчиками, соответственно, в нее могут включаться и другие «соседние» типы сайтов. Весь вопрос в субъективном трактованы термина.

Некоторые типы сайтов (например, интернет-магазины) отличаются общепринятой структурой, что позволяет сэкономить ресурсы на прототипировании, плюс проект может быть реализован на готовой CMS. В то время как сервисы и порталы — это чаще всего (но не всегда) история про сборку онлайн-продукта с нуля на основе фреймворков либо no-code/low-code платформ.

Как использовать вышеуказанную статистику:

Определить для себя, как выглядит усредненная стоимость разработки разных типов сайтов.

Начать учитывать среднерыночные показатели по сроку реализации проектов. Также понять, что работа в сроках, которые существенно ниже среднерыночных, возможна только в условиях наличия облегчающих факторов. Например, готовность контента, возможность использования полуготовых решений или способность заказчика быстро согласовывать все промежуточные вехи работ.

Статистика по динамике изменения количества разрабатываемых сайтов говорит нам о следующем:

Самой быстрорастущей категорией сайтов являются лендинги, которые пришли в Россию на рубеже 2012–2013 гг., и с тех пор приобретают все большую популярность. Многие компании по умолчанию заказывают разработку своего основного сайта по модели лендинга, тестируют новые направления с помощью посадочных страниц, а иногда и вовсе заказывают их разработку «оптом» (то есть по 2 и более лендинга).

Наиболее отрицательная динамика за предыдущий год отмечена у промо-сайтов, порталов/сервисов и интернет-магазинов. Если говорить о последних, то нельзя не упомянуть о набирающих популярность маркетплейсов, которые «уводят» продавцов товаров на свои площадки. Также на статистику могло повлиять развитие возможностей сервисов для самостоятельного запуска интернет-магазинов (внутренний функционал соцсетей, сервисы для подключения онлайн-оплаты и т. д.) — таким образом, часть компаний реализует эту задачу собственными силами.

Какие услуги чаще всего заказывают клиенты?

SEO «под ключ» — 4 193.

Оптимизация сайта — 1 305.

SEO-аналитика и консалтинг — 640.

SEO-аудит сайта — 369.

Вывод сайта из под фильтров — 82.

SMM «под ключ» — 612.

Ведение аккаунта в соцсетях — 233.

SMM-стратегия — 127.

SMM-аналитика и консалтинг — 52.

Контекстная реклама «под ключ» — 3 196.

Анализ, оптимизация и консалтинг для контекстной рекламы — 422.

Автоматизация контекстной рекламы — 173.

Программирование мобильного приложения — 442.

Поддержка мобильного приложения — 393.

Дизайн интерфейсов мобильного приложения — 361.

Проектирование мобильного приложения — 344.

Анализ/тестирование мобильного приложения — 202.

Поддержка и развитие сайта/веб-сервиса — 8 294.

Программирование/настройка сайта/веб-сервиса — 2 416.

Веб-дизайн — 1 394.

Проектирование сайта/веб-сервиса — 1 214.

Анализ/тестирование сайта/веб-сервиса — 989.

Таргетированная реклама «под ключ» — 1 098.

Анализ, оптимизация и консалтинг для таргетированной рекламы — 191.

Автоматизация таргетированный рекламы — 77.

Каковы рейты по услугам?

Средняя стоимость часа работ:

SEO «под ключ» — 1 839 р.

Оптимизация сайта — 2 158 р.

SEO-аналитика и консалтинг — 1 896 р.

SEO-аудит сайта — 1 746 р.

Вывод сайта из под фильтров — 1 830 р.

SMM «под ключ» — 1 693 р.

Ведение аккаунта в соцсетях — 1 742 р.

SMM-стратегия — 1 939 р.

SMM-аналитика и консалтинг — 1 934 р.

Контекстная реклама «под ключ» — 1 904 р.

Анализ, оптимизация и консалтинг для контекстной рекламы — 2 184 р.

Автоматизация контекстной рекламы — 2 236 р.

Программирование мобильного приложения — 2 287 р.

Поддержка мобильного приложения — 2 286 р.

Дизайн интерфейсов мобильного приложения — 2 333 р.

Проектирование мобильного приложения — 2 329 р.

Анализ/тестирование мобильного приложения — 2 057 р.

Поддержка и развитие сайта/веб-сервиса — 1 877 р.

Программирование/настройка сайта/веб-сервиса — 2 058 р.

Веб-дизайн — 2 075 р.

Проектирование сайта/веб-сервиса — 2 133 р.

Анализ/тестирование сайта/веб-сервиса — 2 162 р.

Таргетированная реклама «под ключ» — 2 147 р.

Анализ, оптимизация и консалтинг для таргетированной рекламы — 2 201 р.

Автоматизация таргетированный рекламы — 2 347 р.

Учитывая, что почасовая ставка является основной метрикой для формирования стоимости, которая демонстрируется заказчику, вопрос определения рейтов как всегда имеет важное значение. А сопоставление своей ставки с рынком дает возможность более четко понимать уровень конкурентоспособности предложения.

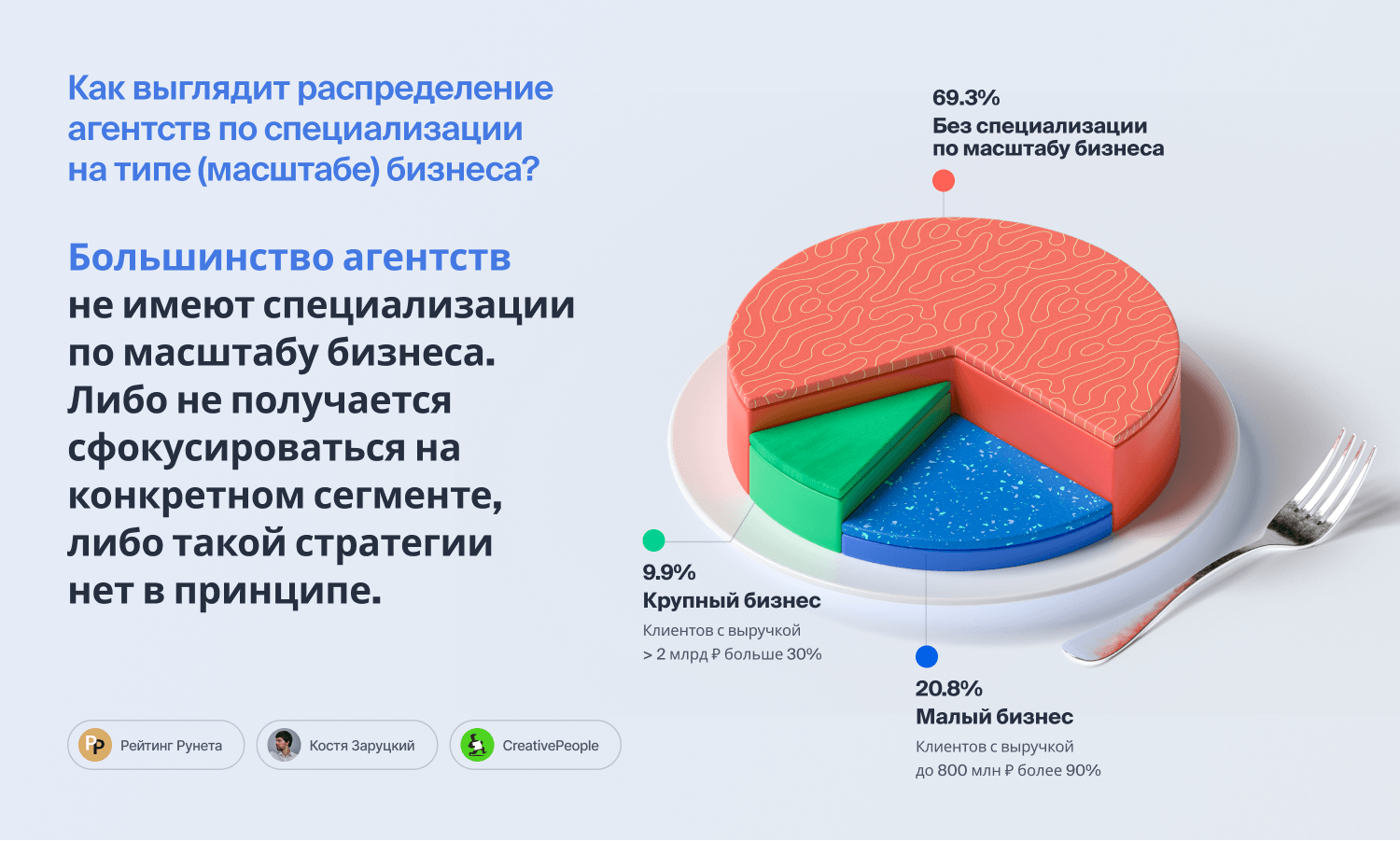

Масштаб бизнеса клиентов, с которыми работает агентство, влияет на многое — от продукта и ценообразования до стандартов аккаунтинга. При этом справедливым иногда может быть и обратное утверждение: все перечисленное может привлекать определенный тип клиентов.

И если одни агентства не ставят ограничений по типу компаний, то другие стараются работать с наиболее целевыми для них сегментами с точки зрения масштаба бизнеса. Понимание того, какая часть рынка работает с тем или иным сегментом, может помочь в разработке или корректировке стратегии развития агентства.

Что стоит учесть при трактовании результатов по данному срезу:

Существующие формальные категории масштабов бизнеса не совсем точно демонстрируют реальную ситуацию на рынке. В один только «малый бизнес» могут входить компании, годовая выручка которых отличается в десятки раз. А если агентство заявляет, что работает «с малым и средним бизнесом», то фактически это определение затрагивает большую часть рынка.

Многие агентства не декларируют в прямой форме специализацию по типу бизнеса, но их клиентский портфель под воздействием разных факторов (например, используемые каналы продаж или ценовая политика) в любом случае складывается тем или иным образом.

Компаний, которые работают на 100% только с крупным бизнесом, практически не существует.

Многие исполнители, не имеющие пока такого опыта, мечтают о подписании контрактов с большими компаниями, однако не все понимают, что этот путь осложнен многими факторами. Например, отсрочка платежей и высокий уровень забюрократизированности.

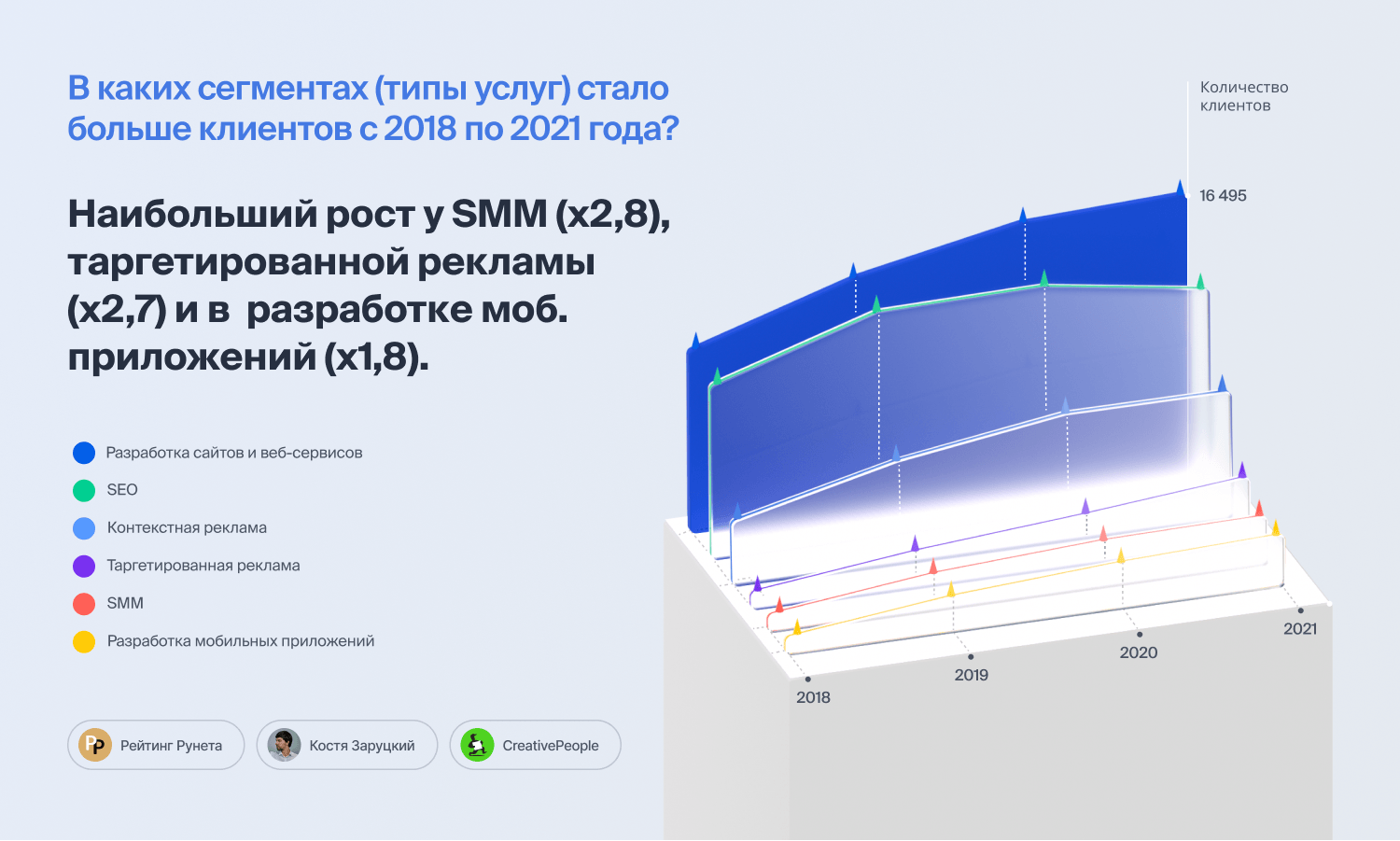

Часть агентств периодически рассматривает возможность корректировки своего действующего портфеля услуг (в том числе с помощью запуска новых направлений) . И важность понимания того, какие рыночные сегменты растут, а какие — стагнируют, невозможно переоценить. При этом аналитические данные в этом вопросе играют роль «разрушителя мифов», которые строятся на основе необъективных мнений, «раздутых» трендов и т. д.

Однако при интерпретации полученных результатов важно соотносить их с уровнем конкуренции по соответствующим направлениям. Например, в одном сегменте может увеличиваться количество клиентов или объем бюджетов, и в то же время растет количество исполнителей, приходящих в это направление, опережая темпы роста спроса. Также важно учитывать текущие рыночные реалии. Существует очень высокая вероятность того, что в течение 2022 года ситуация может существенно измениться. Однако, несмотря на это, мы все равно приняли решение опубликовать данную статистику — позже по прошествии времени будет полезно вернуться к ней, чтобы сравнить рыночный расклад до и после.

Также представляет собой интерес изменение сумм выручки агентств за 2021 год по сравнению с 2020 (важно — не все услуги коррелируют с динамикой изменения количества клиентов):

Разработка мобильных приложений — +57,6%.

Таргетированная реклама — +53,2%.

Контекстная реклама — +33,2%.

Разработка сайтов и веб-сервисов — +14,7%.

SEO — +7,2%.

SMM — ?5,0%.

Далее идут:

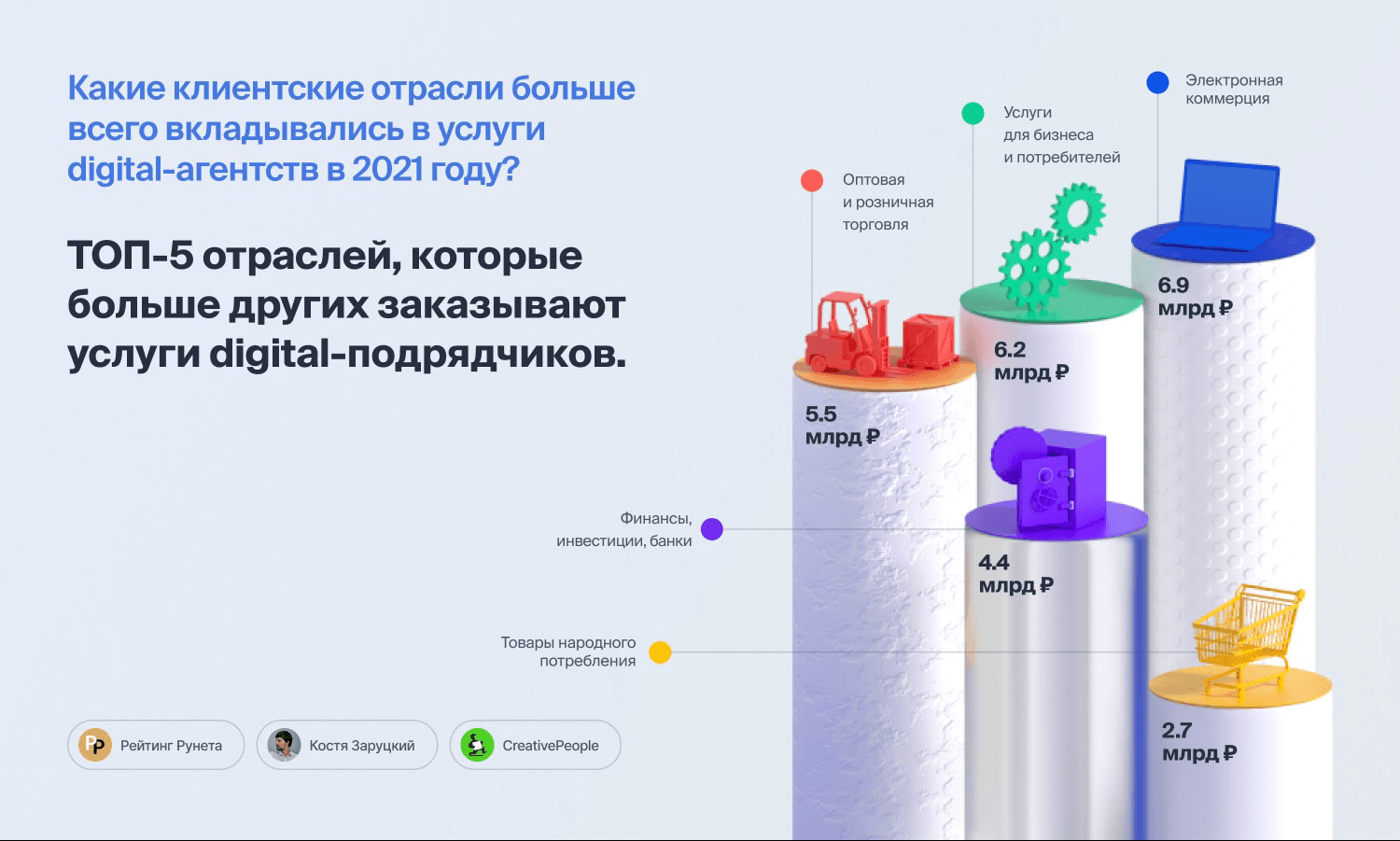

Промышленность и оборудование — 2,6 млрд р.

IT — 2,4 млрд р.

Питание — 2,4 млрд р.

Спорт, развлечения, досуг — 2,2 млрд р.

Недвижимость — 2,1 млрд р.

Медицина и ветеринария — 2,1 млрд р.

Авто, мото, спецтехника — 2,1 млрд р.

Красота, мода — 1,8 млрд р.

Строительство и ремонт — 1,8 млрд р.

Мебель и интерьер — 1,6 млрд р.

Образование, наука, работа — 1,4 млрд р.

Транспорт, авиация, космос — 1,2 млрд р.

Дети, дом, семья — 1,2 млрд р.

Одежда, обувь — 1,2 млрд р.

Государство и политика — 0,8 млрд р.

Музыка, культура, искусство — 0,7 млрд р.

Некоммерческие организации — 0,6 млрд р.

Туризм и отдых — 0,6 млрд р.

СМИ, издательства — 0,4 млрд р.

Выставки, конференции, семинары — 0,4 млрд р.

Маркетинг, дизайн, реклама — 0,4 млрд р.

Охота, рыболовство, сельхоз — 0,2 млрд р.

Построение позиционирования на основе нишевания по отраслям бизнеса является одним из самых распространенных подходов на digital-рынке. Соответственно, агентству важно не ошибиться с выбором отрасли, учитывая разные факторы, один из которых — это объем сегмента.

Также важно понимать, что некоторые вышеуказанные отрасли отчасти дублируют друг друга, так как относятся к разным иерархическим уровням. Например, интернет-магазин одежды может одновременно относится как к категории «Электронная коммерция», так и к «Красота, мода».

Одна из самых популярных дилемм на digital-рынке заключается в выборе подхода к построению портфеля услуг. Мы решили проверить гипотезу о том, что концентрация на одной основной услуге позволяет лучше масштабироваться. Как итог — гипотеза не подтверждена. Явной зависимости между успехами агентств с моно- и мульти-сервисным портфелем услуг не обнаружено.

Ссылка на оригинал.

Полный текст статьи читайте на CMS Magazine