Перспективны ли просевшие акции? Проанализируем с помощью python

Проанализируем динамику акций аутсайдеров и лидеров

Недавно прочитал статью о том, что акции-аутсайдеры (те, что максимально упали в цене за месяц) индекса Мосбиржи имеют бОльшие перспективы роста, нежели в среднем по индексу.

В данном исследовании рассмотрю

- динамику акций аутсайдеров и лидеров роста (период 30 дней)

- Имеет ли смысл покупать на просадках и играть на понижение после значительного роста

Важно! Я буду рассматривать абсолютно каждый день по всем акциям, соответственно многие просадки будут дивидендными гэпами (идея — рассмотреть все отклонения).

Буду рассматривать акции индекса Мосбиржы (только акции с долей в индексе >0,5%), а именно:

- Газпром

- Лукойл

- Сбербанк

- ГМК Норильский никель

- НОВАТЭК

- Магнит

- Роснефть

- Татнефть

- МТС

- ВТБ

- Сургутнефтегаз

- АЛРОСА

- Сургутнефтегаз п

- Московская Биржа

- НЛМК

- Северсталь

- ЯНДЕКС

- Polymetal International

- Сбербанк России П

- ИНТЕР РАО

- РУСАЛ

- Полюс

- Транснефть п

- РусГидро

- ФосАгро

- ММК

- Аэрофлот

- МегаФон

- Татнефть п

- Ростелеком

Период — 2018–2019 года.

Получение котировок акций

Для начала необходимо получить котировки акций за последние два года. Я скачал их с сайта Финам и просто импортировал csv.

Начнем собирать котировки внутри нашего файла

Импортируем Пандас:

import pandas as pd

Уберем ограничения на отображения в окне (мне необходимо это делать в PyCharm):

pd.set_option('display.max_columns', None)

pd.set_option('display.expand_frame_repr', False)

pd.set_option('max_colwidth', 80)

pd.set_option('max_rows', 60000)

Нужно подобным образом импортировать каждую акцию:

print('GAZP')

GAZP = pd.read_csv("GAZP_180101_191231.csv",sep=';', header=0, index_col='', parse_dates=True)

GAZP = GAZP.sort_values(by='')

# Добавление столбца изменения с использованием шифтинга

GAZP['30_days_growth']=((GAZP['']/GAZP[''].shift(30))-1)*100

GAZP['after_30_days_growth']=((GAZP[''].shift(-30)/GAZP[''])-1)*100

GAZP['ticket']='GAZP'

print(GAZP)

- Выводим название акции

- Читаем ее из файла

- Сортируем по дате

- Добавляем столбец с 30 дневным ростом акции в процентах

- Добавляем столбец с изменением стоимости в процентах за следующие 30 дней

- Добавляем столбец с тикетом. Это позволит объединять Датафреймы по столбцу с датой

Просмотр статистики по отдельным акциям

Сейчас посмотрим на отдельные акции. Важно смотреть на акции отдельно так как волатильность может совершенно иначе вести себя в разных случаях (например, просадки по Детскому Миру и Норникелю выкупают быстро, а нефтянку в сложные времена могут вообще игнорировать)

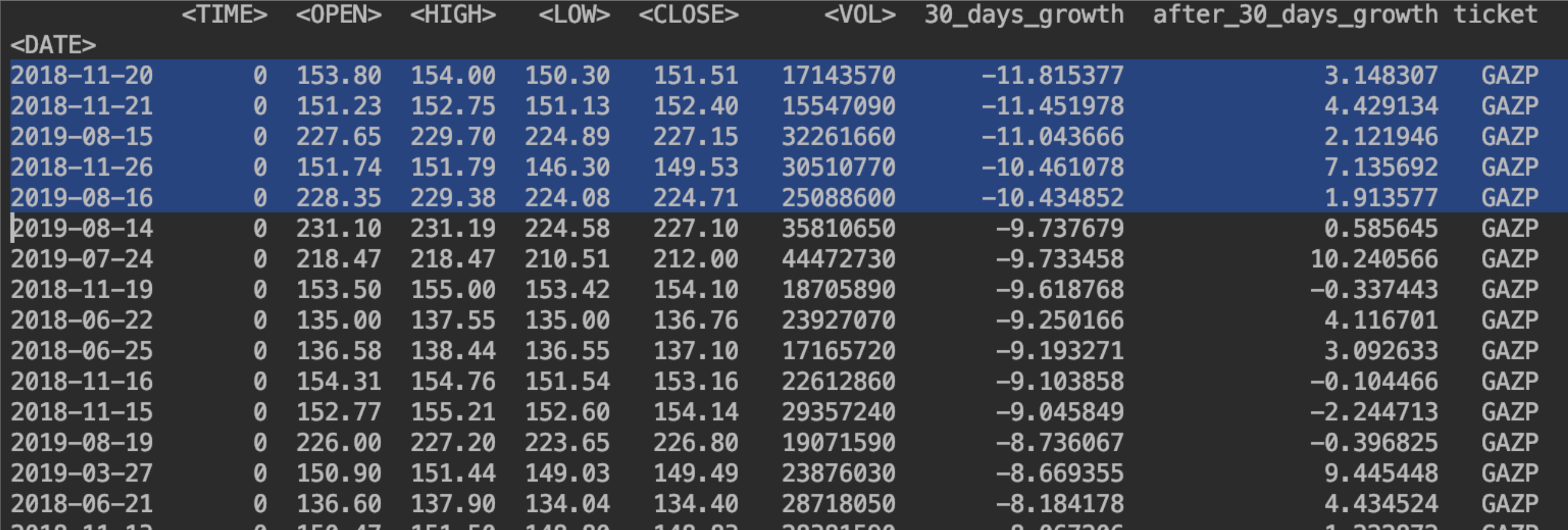

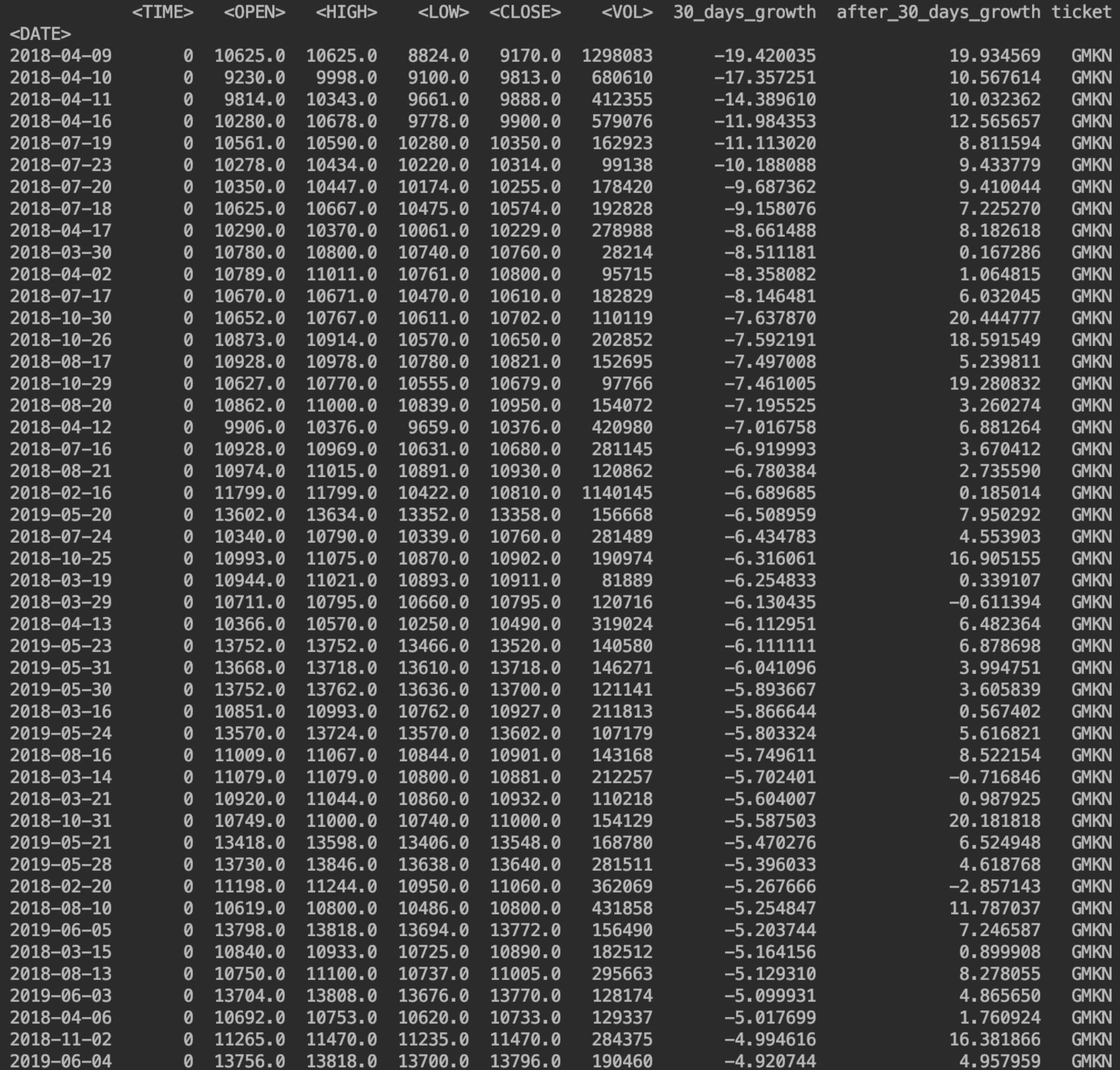

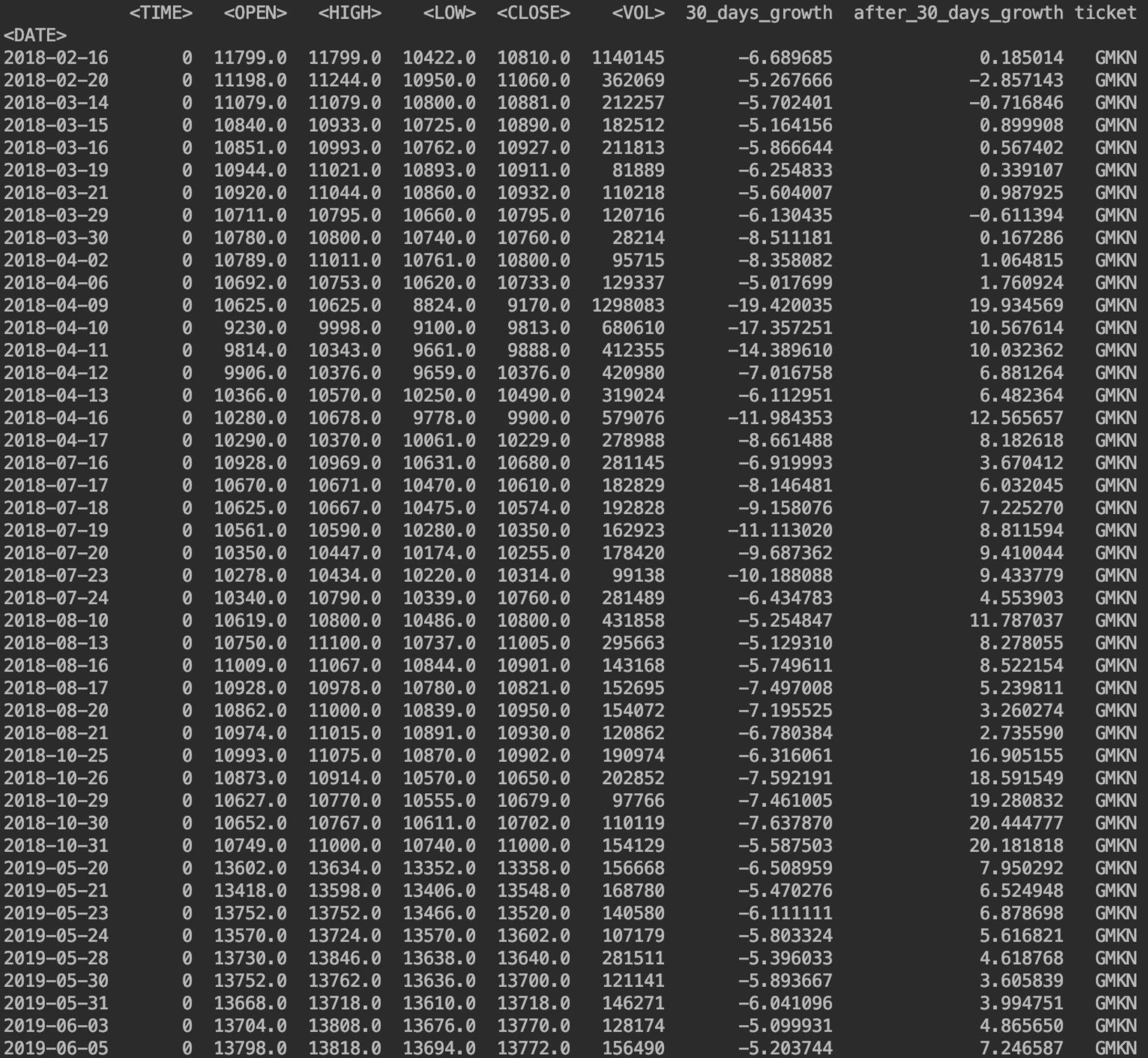

На скринах смотрите именно на столбцы 30_days_growth (изменение в процентах за последние 30 дней) и after_30_days_growth (сколько акция будет стоить спустя 30 дней)

На примере Газпрома посмотрим что произойдет с акциями после 30-дневного снижения больше 10%.

Выведем Газпром с сортировкой по 30-дневным изменениям

print(GAZP.sort_values(by='30_days_growth'))

В данном случае мы видим, что в течение месяца акции будут расти (В столбце с 30-дневным ростом в основном положительные значения).

А вот с другого конца все не так очевидно, так как новая дивидендная политика все «поломала».

Откинем 2019 год, чтобы сделать выводы. Для этого выведу только первые 255 строк:

print(GAZP[:254].sort_values(by='30_days_growth'))

Получается, что при росте больше 10% есть смысл продавать

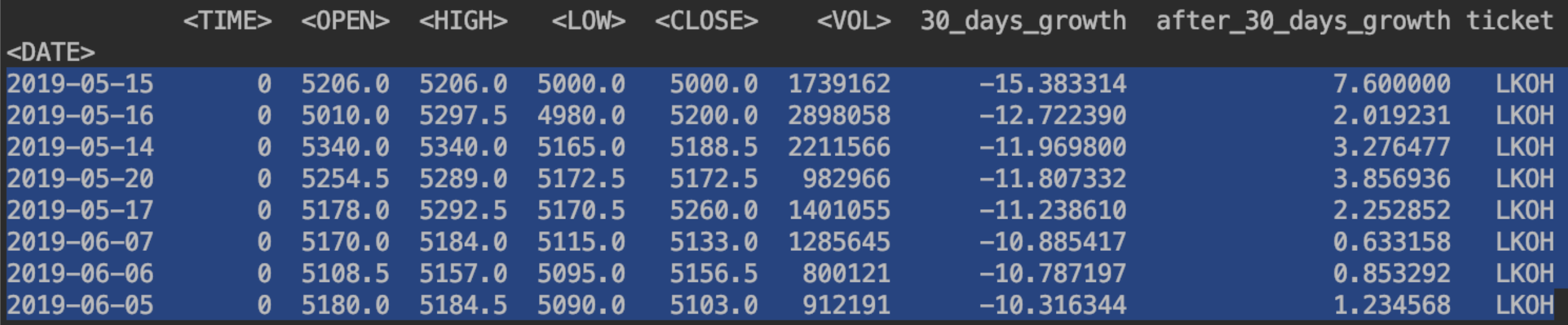

Посмотрим на Лукойл

Тут все уже не так очевидно:

Посмотрим финансовую сферу

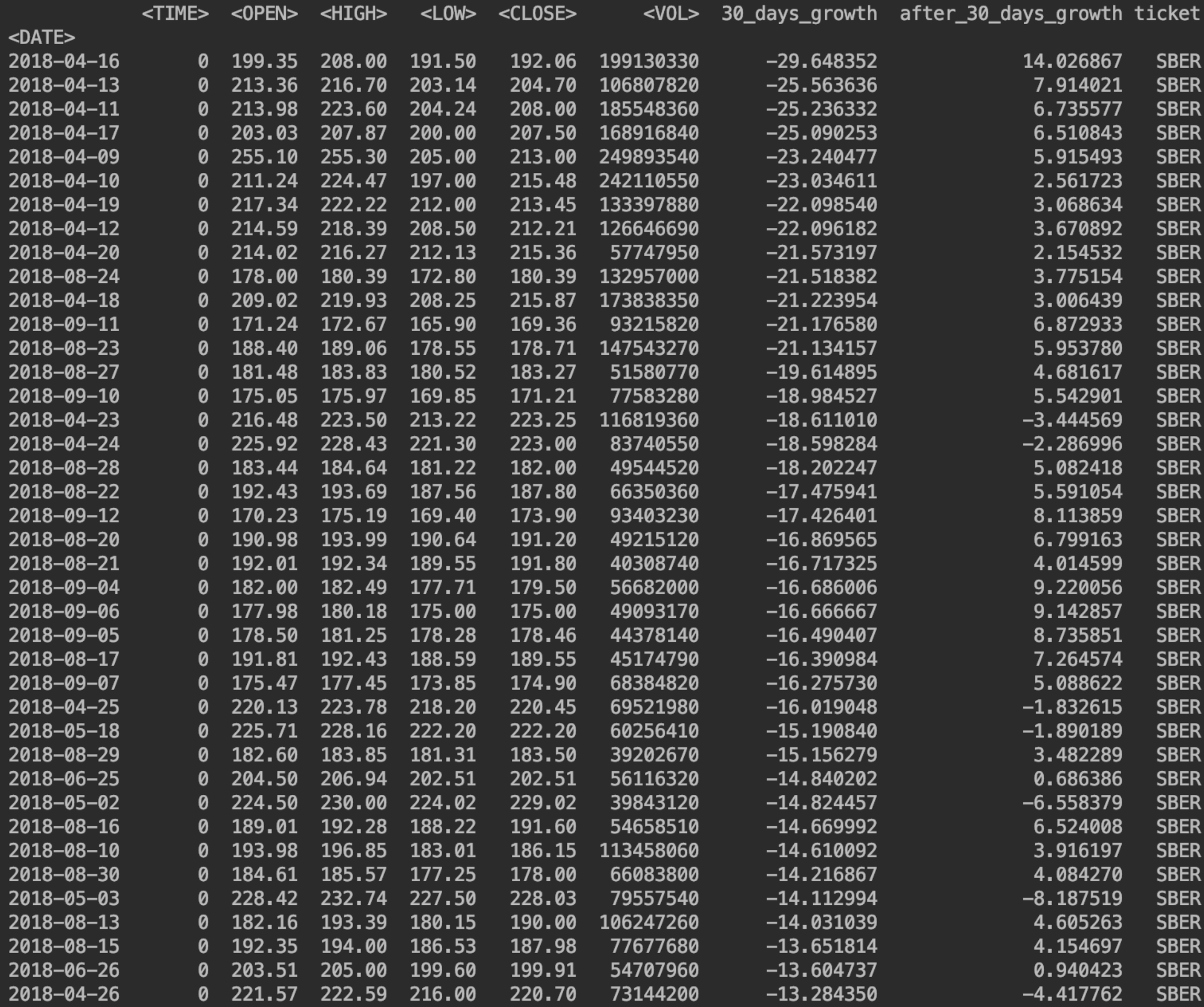

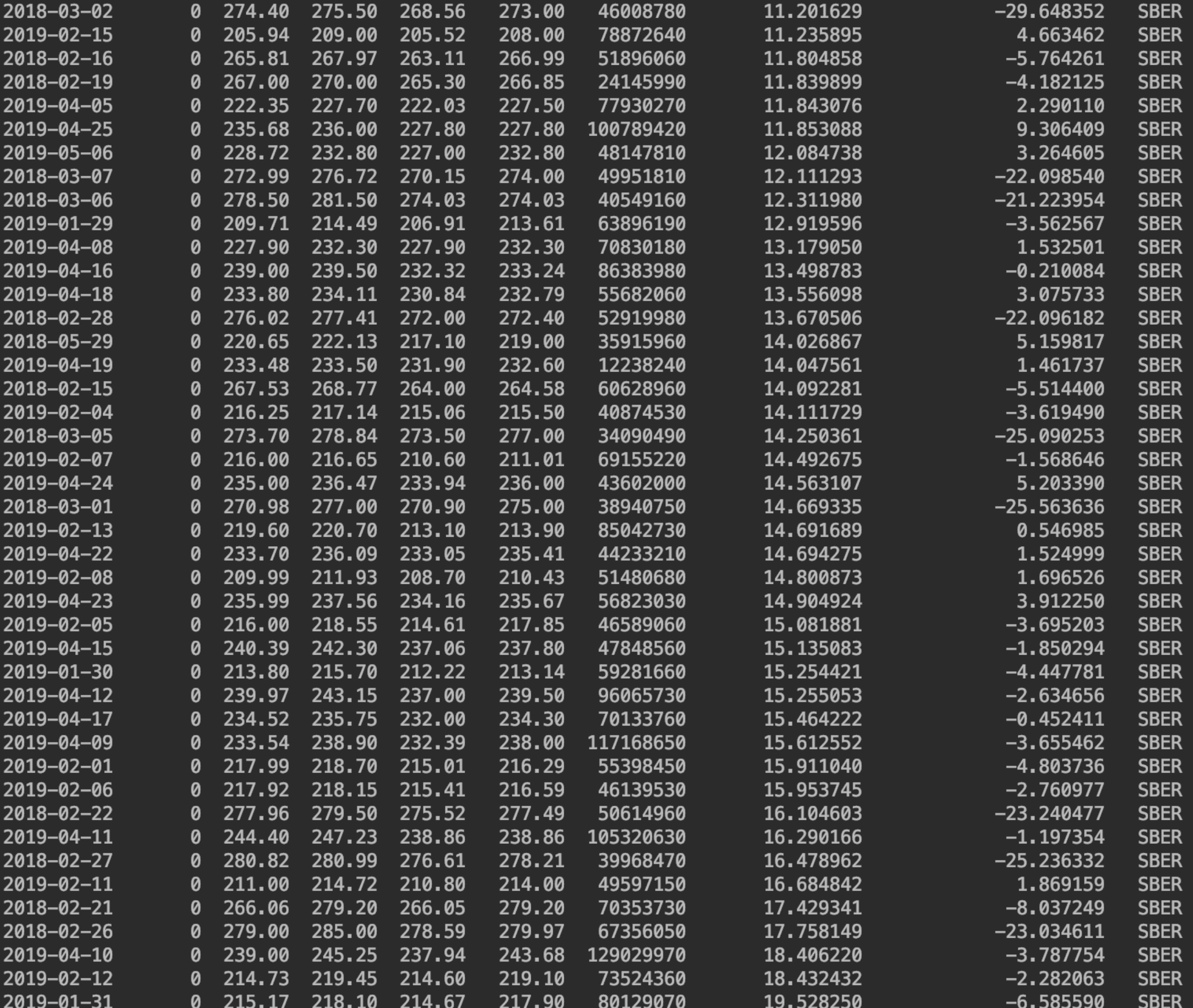

Сбербанк

Сильные просадки как правило выкупаются. Но тут волатильность ого-го

Интереснее всего было посмотреть на то, как выкупают просадки у Норникеля

Почти любая просадка Норникеля в последние два года — хорошая инвестиция :)

Вычисление средней доходности за 30 дней

Посмотрим какую в среднем доходность получим за месяц, если войдем в просадку ниже -5%

Создадим переменную с этими строками:

GMKN5 = GMKN[GMKN['30_days_growth']<-5]

print(GMKN5)

Выведем среднее:

print( GMKN5['after_30_days_growth'].mean())

Получим доходность за 30 дней 6.935553432942371%

Также посмотрим как прирастает стоимость за 14 дней

Добавим столбец:

GMKN['after_14_days_growth']=((GMKN[''].shift(-14)/GMKN[''])-1)*100

Посмотрим средний прирост за 14 дней:

print(GMKN5['after_14_days_growth'].mean())

Это 4.125%

Вычисление доходности всех акций с просадкой больше 15%

Теперь рассчитаем среднюю доходность за 30 дней по всех акциям, где просадка больше 15%

Нужно объединить все в один Датафрейм.

Для этого создадим лист со всеми акциями:

all_tickets = [GAZP,LKOH,SBER,SBERP,NVTK,MOEX,MGNT,MFON,MTSS,MAGN,GMKN,AFLT,POLY,ROSN,HYDR,RTKM,RUAL,YNDX,ALRS,VTBR,TATN,TATNP,SNGS,SNGSP,PLZL,NLMK,CHMF,IRAO,TRNFP,PHOR]

Объединим:

all_stocks = pd.concat(all_tickets)

Создадим Датафрейм в котором будут только строки с просадками больше 15%:

tickets15 = all_stocks[all_stocks['30_days_growth']<-15]

print(tickets15)

Посчитаем среднюю доходность:

print(tickets15['after_30_days_growth'].mean())

Получим 7.78570670526497%

Довольно неплохо учитывая такой уровень диверсификации.

Аналогично посчитаем доходность 10% просадок

tickets10 = all_stocks[all_stocks['30_days_growth']<-10]

print(tickets10)

print(tickets10['after_30_days_growth'].mean())

Получим 3,1%

А стоит ли играть на понижение акций, которые выросли за 30 дней на 15%+

tickets15plus = all_stocks[all_stocks['30_days_growth']>15]

print(tickets15plus)

print(tickets15plus['after_30_days_growth'].mean())

Получим рост в 2%. Получается что так мы не сможем получить выгоду, но тут видно, что потенциал в этом случае меньше. Но это и не удивительно.

Цифры, конечно, интересные, но стоит учесть, что это в большей степени бенчмарк, так как эту доходность мы получим в случае покупки всех просадок каждый день, пока они находятся в необходимом диапазоне.

Требуется убрать строки, с близкими датами, чтобы не было дублирования одной и той же просадки, но это уже другая история.

Также следует учитывать причины всех отклонений. Очевидно, что, если Газпром вводит новую дивполитику, ждать падений в ближайшее время не стоит.