Исследование: текущая ситуация на digital-рынке Рунета в мае 2020

Содержание

-

Введение / хронология событий

-

Портрет респондентов

-

Оценка текущей ситуации и прогнозы агентств

-

Цели и стратегии агентств, планы и внутренняя кухня

-

Взаимоотношения с клиентами и изменения в специализации агентств

-

Расходы агентств весной 2020

-

Продвижение агентств в кризис

-

Кадровые решения

-

Показатели рынка на конец мая 2020

-

Изменения, произошедшие на рынке за 2 последних месяца

-

Комментарии экспертов

В конце марта мы уже проводили подобный опрос, локомотивом которого выступили сами агентства: беспрецедентные обстоятельства дезориентировали многих игроков рынка и им требовалась общая статистика для понимания ситуации.

Создайте конкурс на workspace.ru — получите предложения от участников CMS Magazine по цене и срокам. Это бесплатно и займет 5 минут. В каталоге 15 617 диджитал-агентств, готовых вам помочь — выберите и сэкономьте до 30%.

Создать конкурс →

Введение / хронология событий

Ключевые данные, которые удалось выяснить в конце марта:

-

в целом оценка состояния digital-рынка его участниками была близка к умеренной;

-

24,7% респондентов уже успели почувствовать заметное снижение количества заявок;

-

18% запланировали повышение собственного прайса;

-

около 60% — ожидали заметного снижения маржинальности;

-

78% агентств имели собственные проекты, к которым были готовы подключить своих специалистов в случае простоя;

-

более 50% уже столкнулись с «заморозкой» нескольких текущих проектов;

-

более половины респондентов планировало воспользоваться кризисной ситуацией для улучшения своего положения на рынке;

-

при том, что более 50% агентств заявили, что планируют открывать новые вакансии в ближайшее время, 34,2% не исключили возможности отправления некоторых сотрудников неоплачиваемый отпуск;

-

почти 54% агентств планировали повысить расходы на собственное продвижение и продажи;

-

12,7% агентств рассматривали возможность уменьшения окладов сотрудников;

-

17% агентств задумались над введением новых KPI;

-

наиболее популярными каналами продаж в марте были: контекстная реклама, сарафанное радио, а также контент-маркетинг.

Почему мы решили провести повторное исследование?

После публикации результатов первого опроса, мы получили множество положительных откликов — агентствам была полезна данная информация и многие из них хотели бы получать актуальную статистику и в будущем. Однако, если в первый раз было совершенно непонятно, какие решения будут приниматься на государственном уровне для борьбы с пандемией COVID-19, то сейчас известны и действия, и их последствия.

При фиксации изменений важно иметь в виду обстоятельства и события, которые происходили в промежутке ДО и ПОСЛЕ. Поэтому коротко напомним, что изменилось с момента проведения первого опроса:

-

30 марта. Начало первой нерабочий недели с сохранением заработной платы;

-

2 апреля. Нерабочий период продлен до 30 апреля. Губернаторы получили распоряжение ограничить или приостановить деятельность различных организаций на своих территориях;

-

8 апреля. Очередное обращение Президента, объявление об отсрочке по уплате страховых взносов и инициирование разработки программы для дополнительной поддержки сфер бизнеса, признанных пострадавшими;

-

28 апреля. Продление нерабочих дней до 11 мая;

-

8 мая. Публикация рекомендации Роспотребнадзора, направленных на поэтапную отмену ограничений, связанных с пандемией;

-

11 мая. Объявление об окончании общей самоизоляции и начале постепенного возвращения к нормальной жизни с 12 мая с возможностью продления сроков ограничений региональными властями.

Добавим, что новая анкета состояла из 45 вопросов, 13 из которых были посвящены выявлению профиля респондентов, а остальные — оценке текущей ситуации, фиксации нынешних обстоятельства, прогнозам на будущее и принимаемым/принятым решениям. Опрос проводился 26–28 мая.

Отдельно мы собрали комментарии респондентов о том, какие изменения они уже успели ощутить, какие делают прогнозы на будущее и какие планы строят.

Особая благодарность за помощь с проведением исследования: Анне Карауловой, независимому консультанту по работе digital-агентств и основателю сообщества Управление агентством, веб-студий, дизайн-бюро, и Константину Заруцкому, автору руководства по развитию веб-студий / агентств.

Портрет респондентов

В опросе приняло участие 159 digital-агентств. Пользуясь возможностью, мы благодарим всех респондентов: ваша искренность и потраченное на заполнение анкеты время однозначно пошло на благо всего рынка!

Для верной интерпретации результатов опроса и, соответственно, выводов, важно понимать выборку, поэтому ниже мы подробно расскажем об агентствах, которые заполнили анкету.

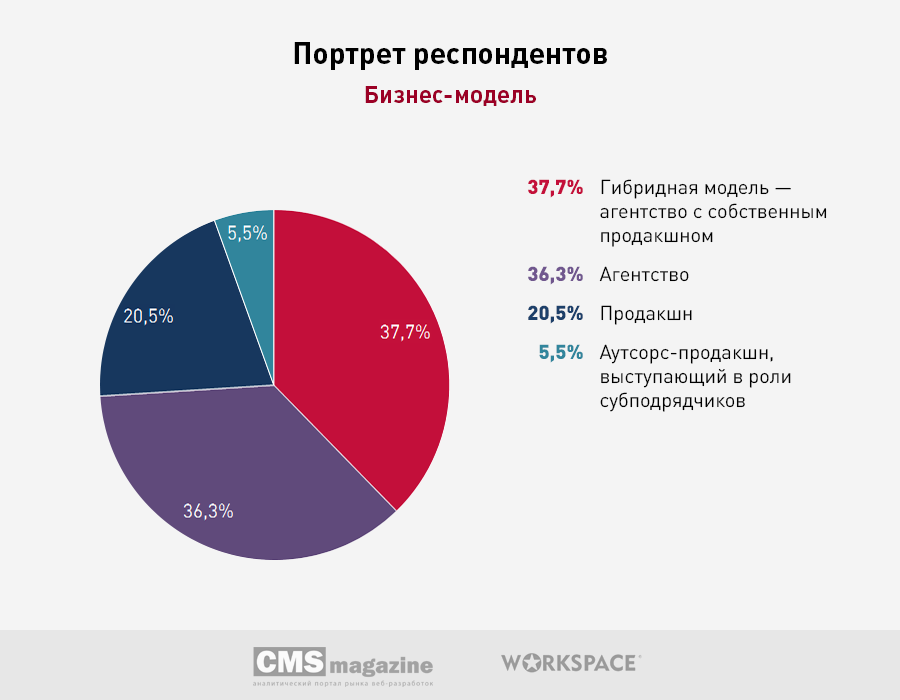

Наибольший сегмент респондентов имеет гибридную модель бизнеса, когда компания предоставляет услуги и по разработке сайтов, и по их продвижению (37,7%). 36,3% опрошенных представляют агентства, 20,5% — продакшены, 5,5% — аутсорс-продакшн на субподряде.

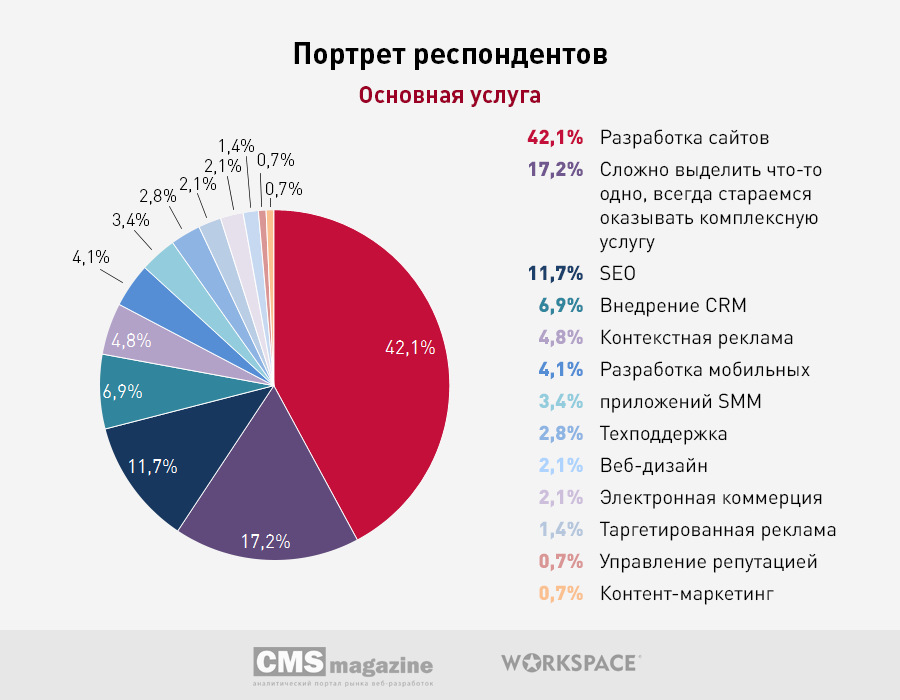

42,1% опрошенных специализируются на веб-разработке, 17,2% — являются агентствами полного цикла, 11,7% — SEO-компаниями, остальные специализации занимают существенно меньшие доли. Здесь важно заметить, что все меньшее количество агентств предоставляет только одну услугу. Например, все реже можно встретить веб-студии, не продающие поисковое продвижение. И это связано не только с желанием диверсифицировать спектр оказываемых услуг, но и с запросом с клиентской стороны. Все большее число заказчиков понимают, что результаты веб-разработки напрямую влияют на эффективность последующего SEO и назначают ответственным за оба процесса одного подрядчика.

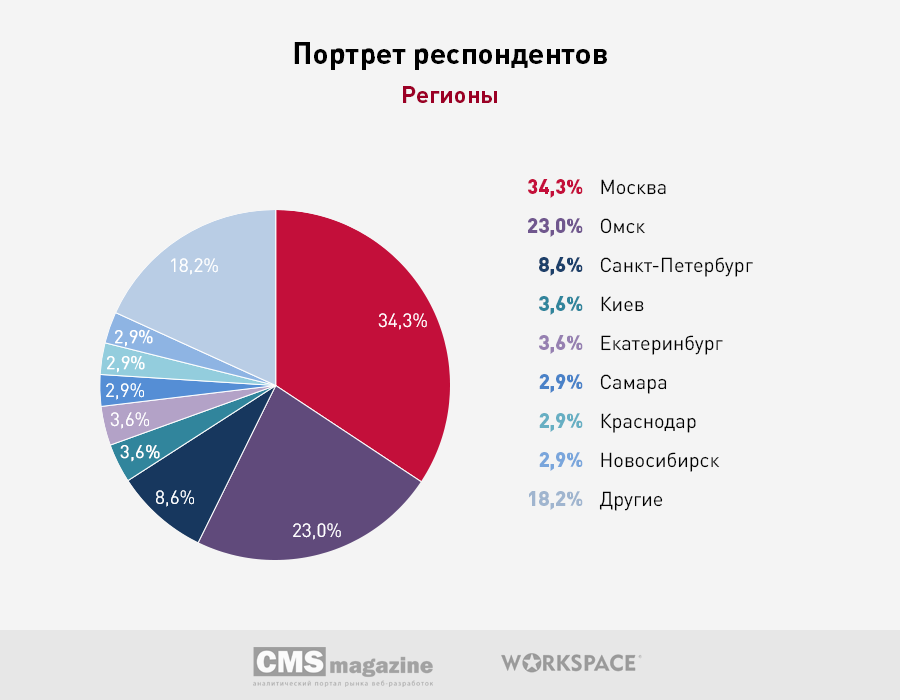

Как и в прошлый раз, около трети респондентов (34,3%) представляют Москву, 8,6% — Санкт-Петербург, 57,1% — регионы России и СНГ.

Прочие данные о респондентах:

-

8,2% имеют штат свыше 100 сотрудников, 15,1% — от 30 до 100 сотрудников, 14,4% — от 20 до 30 сотрудников, 21,2% — от 10 до 20, 23,3% — меньше 10 сотрудников;

-

44,1% подрядчиков за 2019 года получили менее 10 млн выручки, 25,9% — от 10 до 30 млн, 7,7% — от 30 до 50, 8,4% — от 50 до 100 млн, 13,9% — свыше 300 млн;

-

6,9% агентств зависят от одного крупного заказчика, приносящего более 50% выручки;

-

32,2% опрошенных не обращаются к фрилансерам для реализации проектов, 58,9% делают это время от времени, и еще 7,5% — часто;

-

51,4% никогда не обращаются к субподрядчикам, 41,1% делегируют им менее 20% своих задач, 4,8% — более 20%. Практически всегда прибегают к услугам субподрядчиков 2,7%;

-

61% агентств продают свои услуги по всей России, 43,8% ограничиваются лишь собственным регионом. 17,8% имеют клиентов в странах СНГ, 13% — на Западе, а еще 15,1% обозначают свою географию продаж как мировую;

-

к супер-высокому ценовому сегменту относятся 17,8% респондентов, к высокому — 19,2%, к среднему — 39,7%, к низкому — 18,5%, к супер-низкому — 4,8%;

-

6,9% компаний присутствуют на рынке более 20 лет, открылись в 2000–2005 — 21,9%, в 2006–2010 — 30,1%, в 2011–2015 — 26%, в 2016–2020 — 15,1%;

-

43,8% не имеют специализации по отрасли клиентов. Наиболее популярные специализации по нише заказчиков:

-

Электронная коммерция — 23,6%;

-

Медицина — 22,2%;

-

Финансы — 16%;

-

Недвижимость — 16%;

-

Промышленность — 13,9%;

-

Авто/мото — 13,9%;

-

Строительство/ремонт — 13,2%;

-

Мебель — 10,4%;

-

Одежда — 9%.

-

Примечание

Указанные ранее ценовые сегменты подразумевают следующие бюджеты:

|

Сегмент |

Критерии для разработки сайтов |

Критерии для маркетинговых услуг |

|---|---|---|

|

Супер-низкий |

до 50 тыс. руб. |

до 15 тыс. руб./мес. |

|

Низкий |

до 200 тыс. руб. |

до 30 тыс. руб./мес. |

|

Средний |

до 500 тыс. руб. |

до 60 тыс. руб./мес. |

|

Высокий |

до 1 млн руб. |

до 90 тыс. руб./мес. |

|

Супер-высокий |

более 1 млн руб. |

более 90 тыс. руб./мес. |

Отметим, что повторная выборка претерпела некоторые изменения. В частности:

-

в ней появились компании, специализирующиеся на внедрении CRM;

-

более чем в 3 раза сократилось число команд, которые находятся в зависимости от одного крупного заказчика;

-

увеличилось количество подрядчиков, не прибегающих к услугам фрилансеров.

Портрет респондентов обозначен. Переходим непосредственно к результатам опроса.

Оценка текущей ситуации и прогнозы агентств

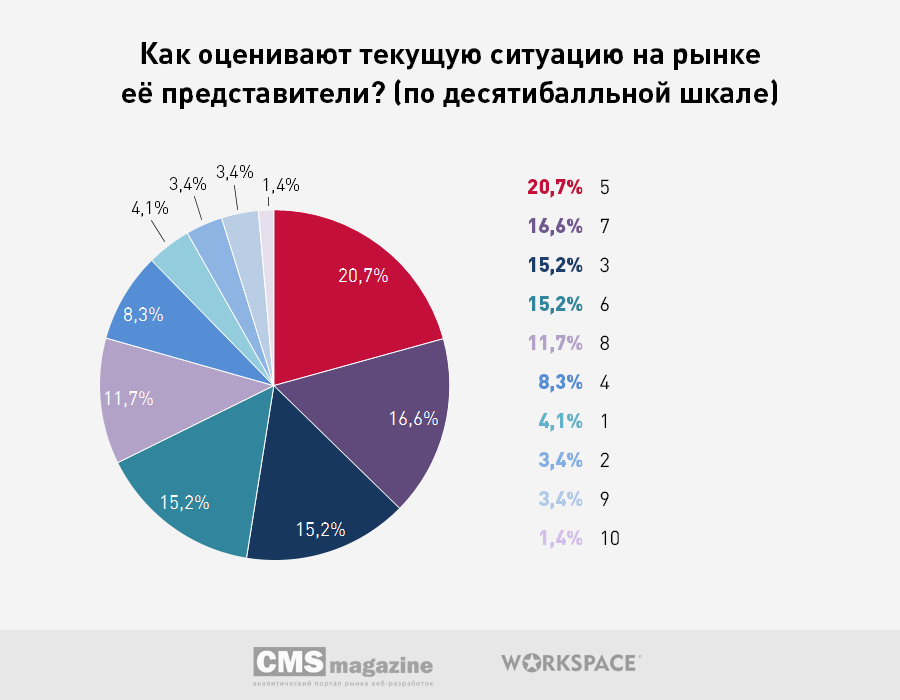

Агентствам было предложено оценить текущую ситуацию на рынке по десятибалльной системе, где 1 — все очень плохо, а 10 — все отлично.

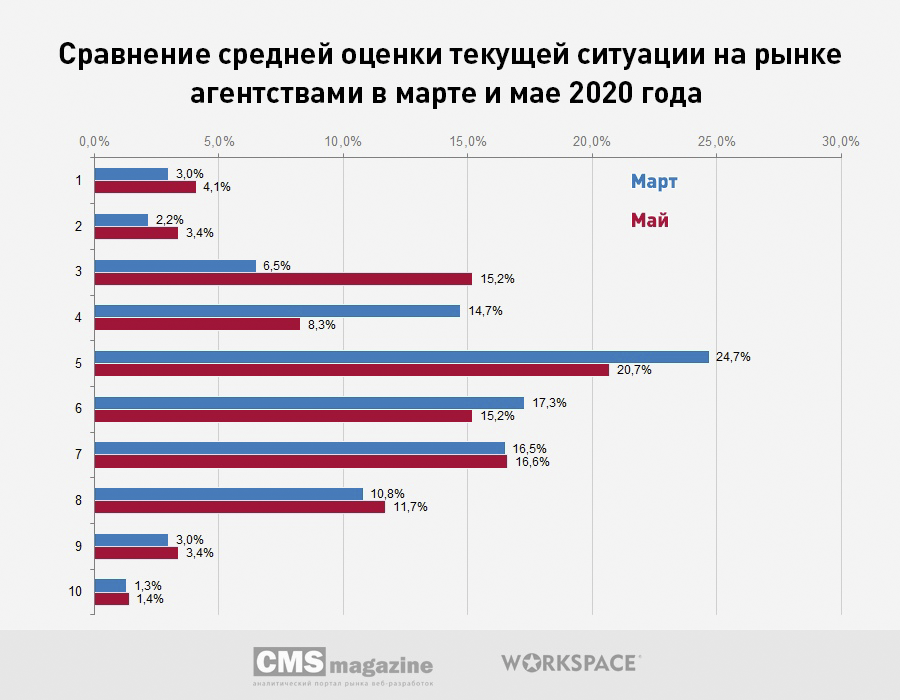

Как видно на диаграмме выше, более половины агентств (52,5%), оценивает ситуацию средне-умеренно: на 5,6 и 7 баллов. Радикально низкую оценку — 1 и 2 баллов дали 7,5% опрошенных, а радикально высокую — 9 и 10 баллов — 4,8%. Интересно, что агентства супер-высокого ценового сегмента чаще оценивали ситуацию на 7 баллов и выше.

При интерпретации этих результатов важно понимать, что ответы на данный вопрос имеют ярко выраженную субъективность. Полного доступа к необходимой для оценки состояния рынка информации сейчас нет ни у кого, хотя бы потому, что исследования, подобные тому, что вы читаете, — большая редкость. Агентства зачастую дают общую оценку ситуации исходя из собственного окружения — партнеров, субподрядчиков, прямых конкурентов, за которыми наблюдают.

Важно отметить, что по сравнению с результатами двухмесячной давности, глобальных изменений в оценке ситуации на рынке ее участниками не выявлено, однако уже наметились некоторые тренды.

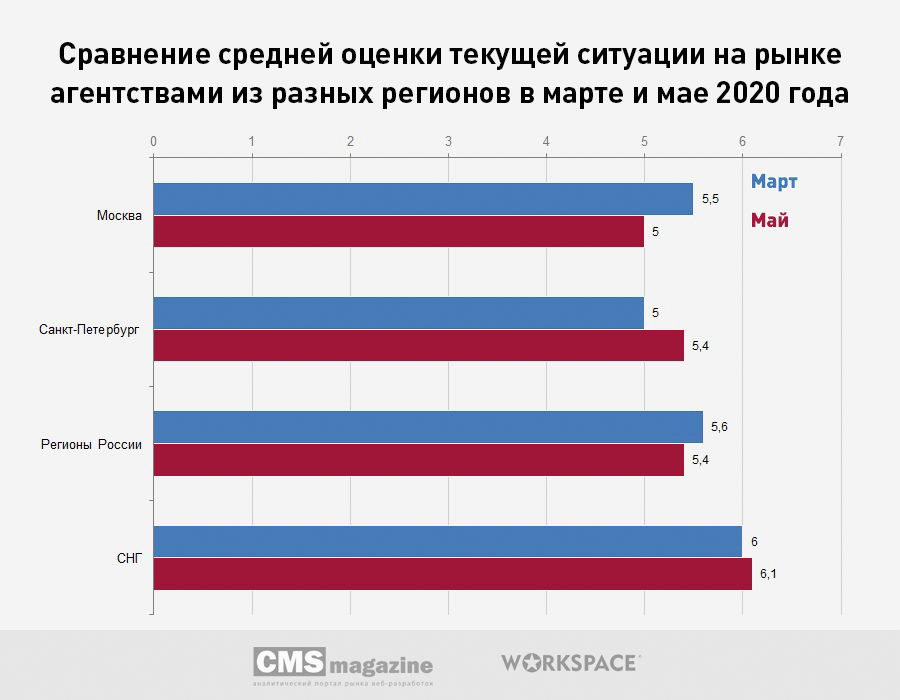

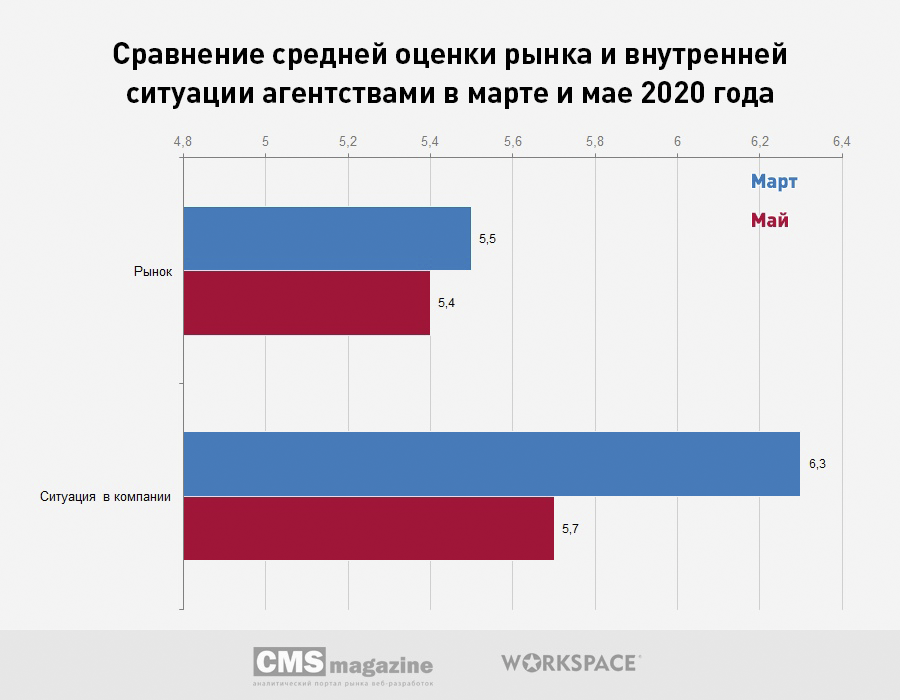

Сравнение средней оценки рынка за март и май наглядно демонстрирует появление негативных тенденций. Особенно эти отличия заметны среди агентств Москвы. Одно из объяснений этому — более строгие меры, которые были приняты для борьбы с пандемией в столице. Так, согласно РБК, Москва заняла последнее место в рейтинге восстановления городов после эпидемии коронавируса (в его основе — данные мобильности населения и спроса на различные товары/услуги).

Еще один наметившийся тренд — снизилось количество средних оценок (4,5 и 6), и увеличилось количество радикально негативных и радикально положительных. Вымывание среднего слоя характерно практически для любого кризиса — пока часть рынка частично или в полной мере испытывает на себе негативные последствия бизнес-проблем своих заказчиков и рост дебиторской задолженности, другая пользуется новыми открывшимся возможностями.

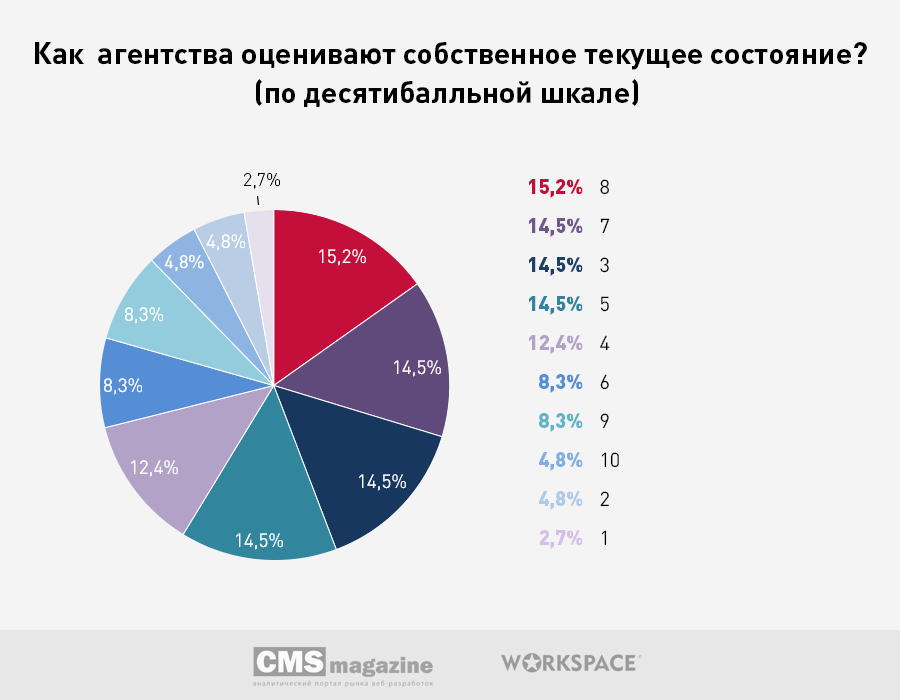

Особый интерес вызывают оценки агентств собственного состояния. Здесь респонденты давали среднюю оценку (5,6 и 7 баллов) существенно реже — в 37,3% случаев.

Подчеркнем, что соответствующий вопрос был сопровожден примечанием о том, что баллы относительно ситуации в агентстве необходимо дать в сравнении с соответствующим периодом за 2019 год. Это значит, что если во втором квартале прошлого года у компании была низкая оценка, то, выбрав вариант менее 10 баллов, респондент подразумевал, что сейчас ситуация ухудшилась. Как показывают результаты, в среднем агентства чувствуют себя сейчас существенно хуже, чем год назад.

Как и в прошлый раз, чаще всего респонденты ставили 7 и 8 баллов.

Агентства с выручкой свыше 100 млн рублей чаще остальных оценивают свое текущее состояние на 10 баллов. А для компаний с выручкой свыше 300 млн более характерны оценки в 8 и 9 баллов.

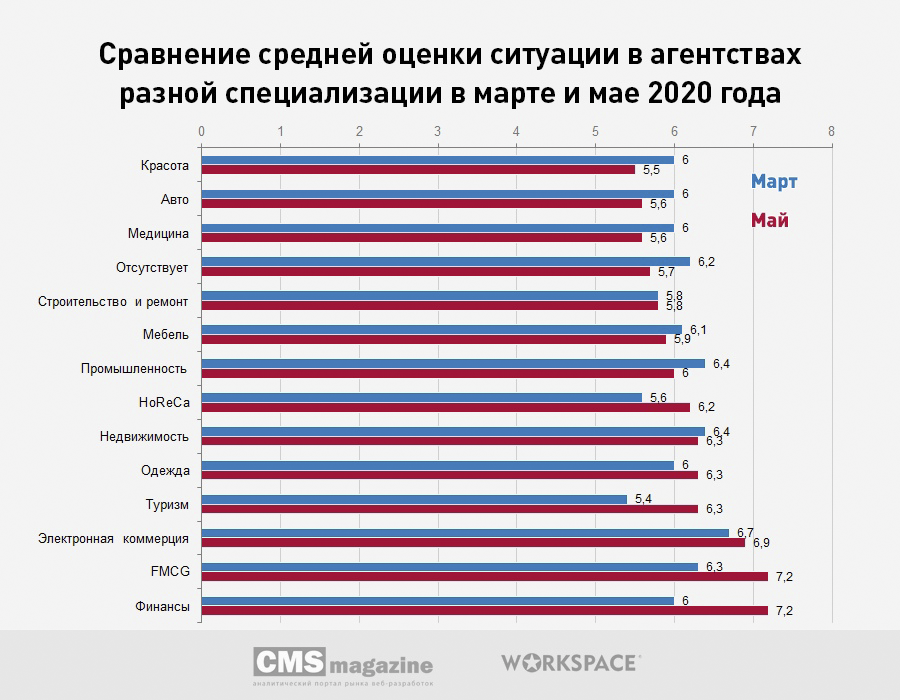

Сравнивая мартовские и майские показатели среди агентств разной специализации на нише клиентов, можно заметить, что наиболее заметные ухудшения произошли в таких отраслях как Красота, Авто, Медицина.

Особо стоит отметить негативный тренд среди агентств без ярко выраженной специализации. В условиях, когда заказчики максимально мотивированы повышать эффективность digital-инструментов, такой тренд может лишь усилиться.

Добавим, что агентства, специализирующиеся на разработке сайтов и предоставляющие комплексные услуги, чаще остальных давали радикально положительные (9,10) и радикально негативные оценки (1,2). Среди тех, кто оценивает собственное состояние на 9–10 баллов, преобладают агентства высокого и супер-высокого ценового сегментов. Оценки 2 и 4 больше характерны для агентств супер-низкого сегмента.

Сравнивая оценки состояния рынка и положения агентств на нем, хотим обратить внимание на то, что разница не пропорциональна. В среднем в мае негативные изменения в собственных агентствах для респондентов были более очевидны, чем в целом на рынке.

Удивительно, но, не смотря на множество неизвестных, в целом digital-агентства продемонстрировали высокую степень предвидения. Почти 70% из них заявили, что их прогнозы за последние два месяца оправдались полностью или в полной мере. Лишь для 6,2% ситуация развивалась совсем не потому сценарию, который они ожидали.

Наиболее предсказуемо события развивались для агентств, специализирующихся на таких отраслях как Промышленность, HoReCa, Мебель, Строительство\ремонты и FMCG, а также компаний, в чьем клиентском портфеле нет яркого акцента на конкретной отрасли.

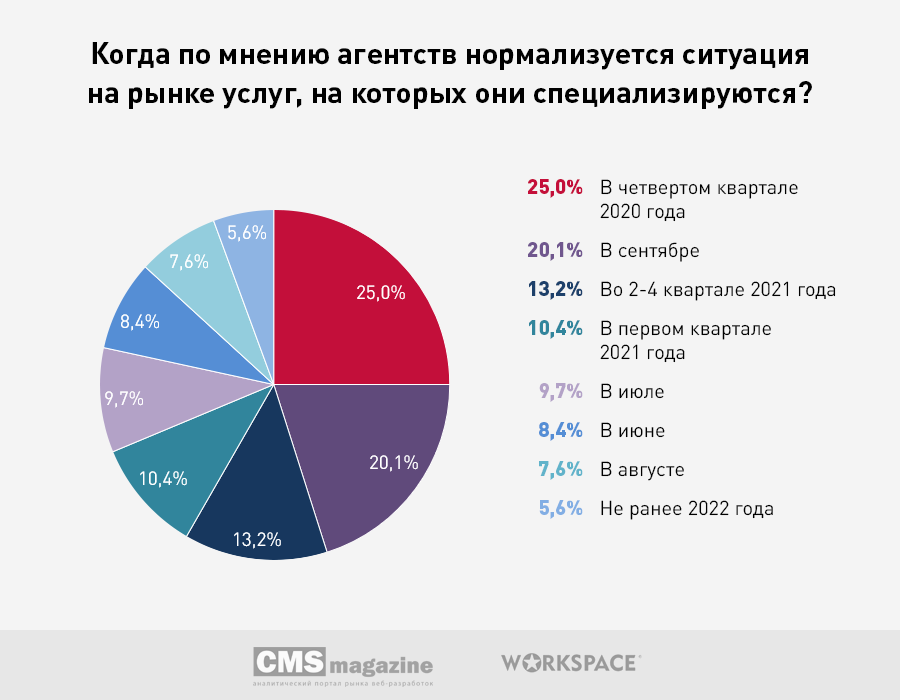

В то, что ситуация на рынке услуг, которые они представляют, нормализуется уже в течение лета 2020 года, верят чуть более четверти — 25,7% агентств. Еще четверть считает, что это произойдет в четвертом квартале 2020, а 20,1% — в сентябре. 23,6% уверены, что улучшения произойдут только в 2021 году, а 5,6% ждут их существенно позже — только в 2022 году.

Цели и стратегии агентств, планы и внутренняя кухня

Хорошо, что пройдя первый этап турбулентности, многие digital-агентства сохранили оптимизм.

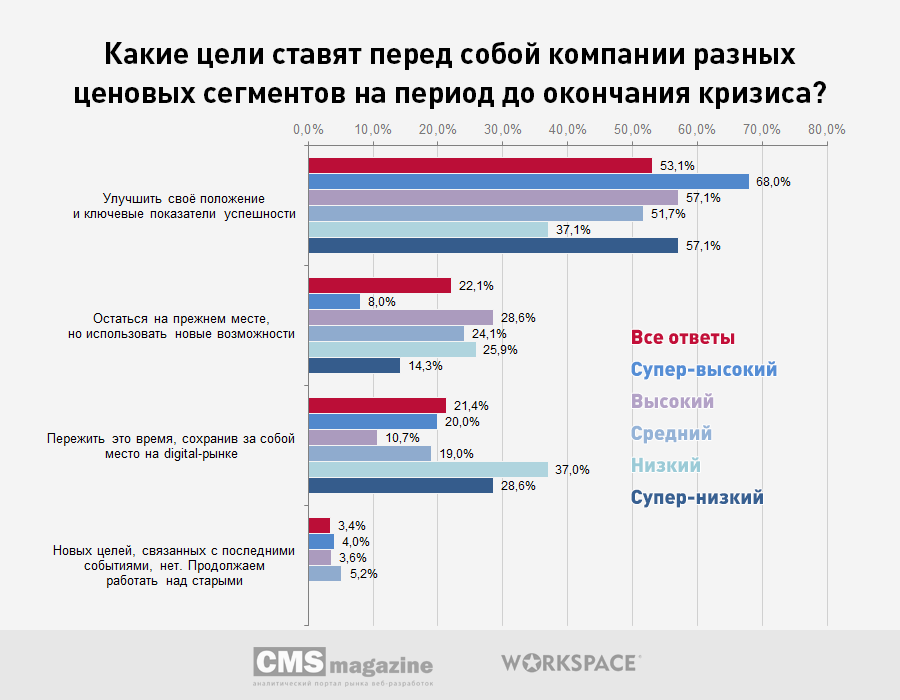

52,7% респондентов планируют улучшить свои ключевые показатели даже в условиях кризиса. 21,2% планируют переждать опасный период и сохранить свое место на рынке, а еще 21,9% думают сохранить свои позиции за счет использования новых возможностей (например, расширив спектр предоставляемых услуг). За апрель и май цели агентств не претерпели существенных изменений.

Если посмотреть на цели компаний с учетом их ценовых сегментов, то можно заметить, что планы по улучшению своих позиций особенно характерны для агентств супер-высокого ценового сегмента (68%). А среди тех, на цели которых кризис не сказался, больше всего компаний низкого ценового сегмента.

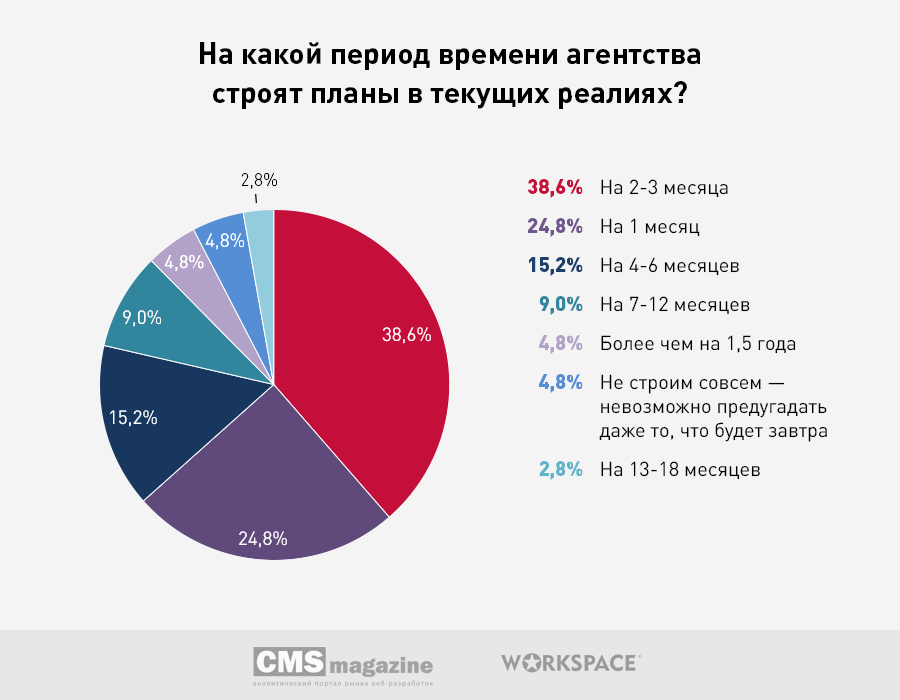

Примерно четверть опрошенных (24,8%) в текущей обстановке планируют деятельность своего агентства только на месяц вперед, а 38,6% — на 2–3 месяца. Тем не менее даже сейчас 7,6% респондентов строят планы на год и более вперед, однако для 4,8% ситуация до сих пор слишком непредсказуема для того, чтобы хоть что-то планировать.

При интерпретации этих данных важно иметь в виду, что ранее большинство агентств всегда располагали планами продаж, однако далеко не все их них имели на руках полноценную стратегию.

Метаморфозы внешней ситуации привели к тому, что:

-

агентствам стало намного сложнее делать прогнозы. Даже если учесть, что на рынке есть единичные уникальные случаи, когда бизнес строит планы не на 1–2 года, а чуть ли не на 20–30 лет вперед, в текущих реалиях существенно увеличилась погрешность / риски относительно воплощения этих планов в жизнь. Особенно это касается микро- и малых организаций, из которых большей частью и состоит digital-рынок;

-

многие агентства осознали, что у них нет антикризисных планов, и они не умеют их делать. Причем, это не изменение, а скорее просто констатация всегда существовавшей проблемы.

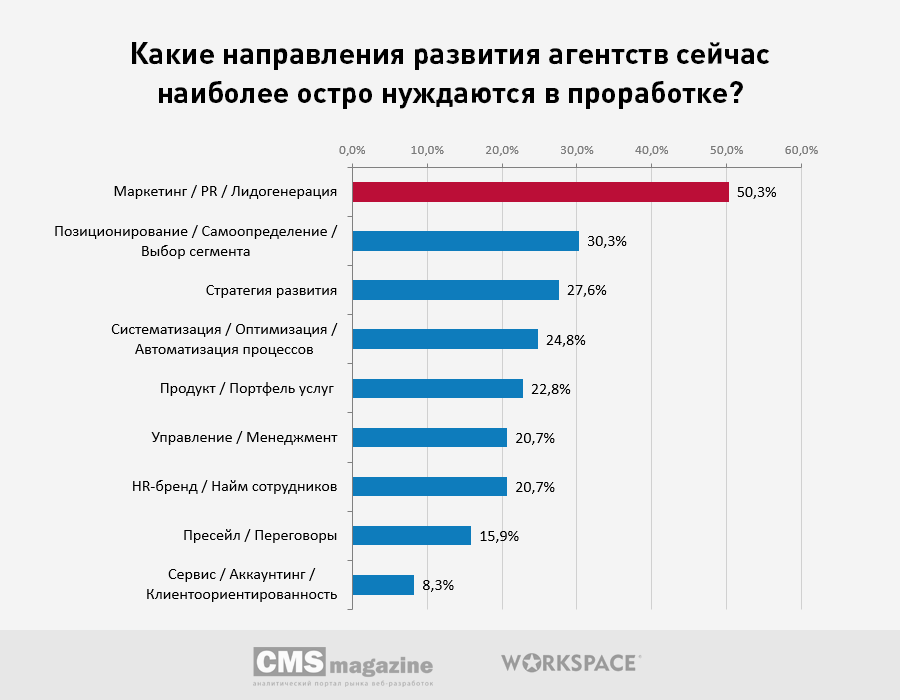

На фоне снижения эффективности разнообразных рекламных форматов, неудивительно, что половина (50,3%) агентств сейчас озадачена вопросами маркетинга и лидогенерации. На втором месте по необходимости проработки находится такое направление как самоопределение/позиционирование, на третьем ожидаемо — стратегия развития.

Сервис и аккаунтинг оказался на последнем месте в списке приоритетов игроков рынка. Пожалуй, это один из самых неожиданных результатов исследования, так как текущий клиентский портфель традиционно представляет собой основной источник выживания digital-агентств. Не исключено, что подобное положение дел не является следствием продуманной стратегии и часть агентств, потеряв некоторую долю заказчиков, резко сместила свои приоритеты в сторону завоевания новых, банально забыв об оставшихся.

Качество пресейла — одна наиболее распространенных ахиллесовых пят в digital-отрасли. Тот факт, что этот пункт оказался на предпоследнем месте, возможно, также же свидетельствует о недоработках агентств, нежели о том, что эта проблема была ими решена.

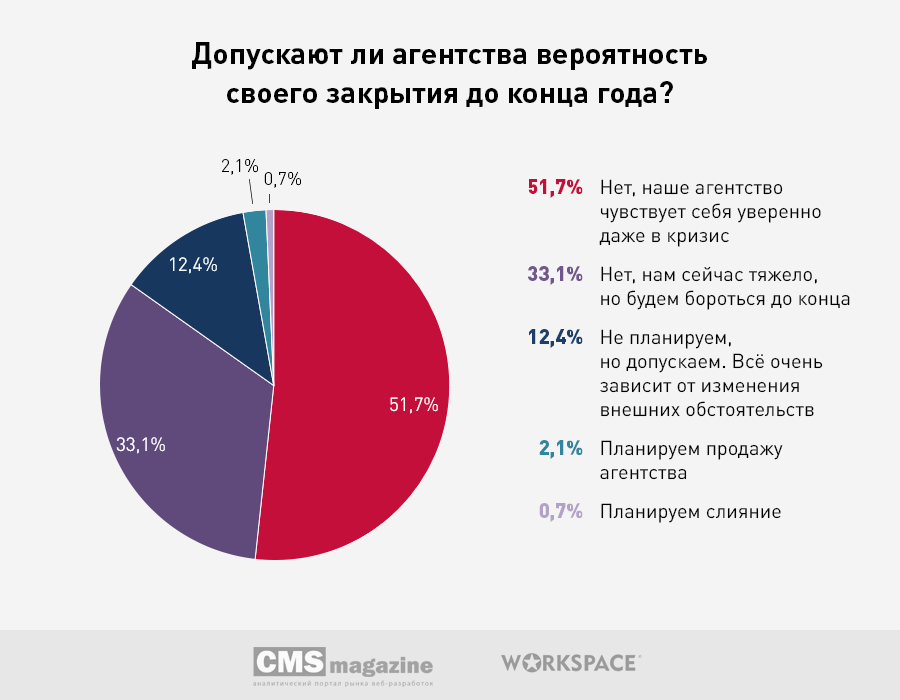

В целом digital-рынок довольно уверенно миновал первый этап кризиса. Лишь треть агентств — 33,1% — заявила о том, что им сейчас тяжело. Никто из респондентов не выбрал вариант «Да, уже запланировали закрытие». Однако 12,4% агентств допускает вероятность своего закрытия до конца года, а еще 2,1% владельцев планирует продать свой бизнес.

Вернуться в офис в полном составе после снятия всех ограничительных мер планирует лишь четверть опрошенных, а еще 37,7% собирается это сделать лишь частично. Почти 20% далее будут работать в удаленном формате.

Любопытное наблюдение, если в марте возвращаться в офис в полном составе планировала треть агентств, то спустя два месяца — уже четверть. Возможно, некоторым агентствам удалось нащупать неизвестные ранее преимущества удаленной работы или просто адаптироваться к реалиям. Не стоит сбрасывать со счетов и тот момент, что возвращение в офис для некоторых агентств может быть довольно проблематичным — кто-то уже сдал ключи своим арендодателям, а кто-то успел нанять сотрудников из других регионов.

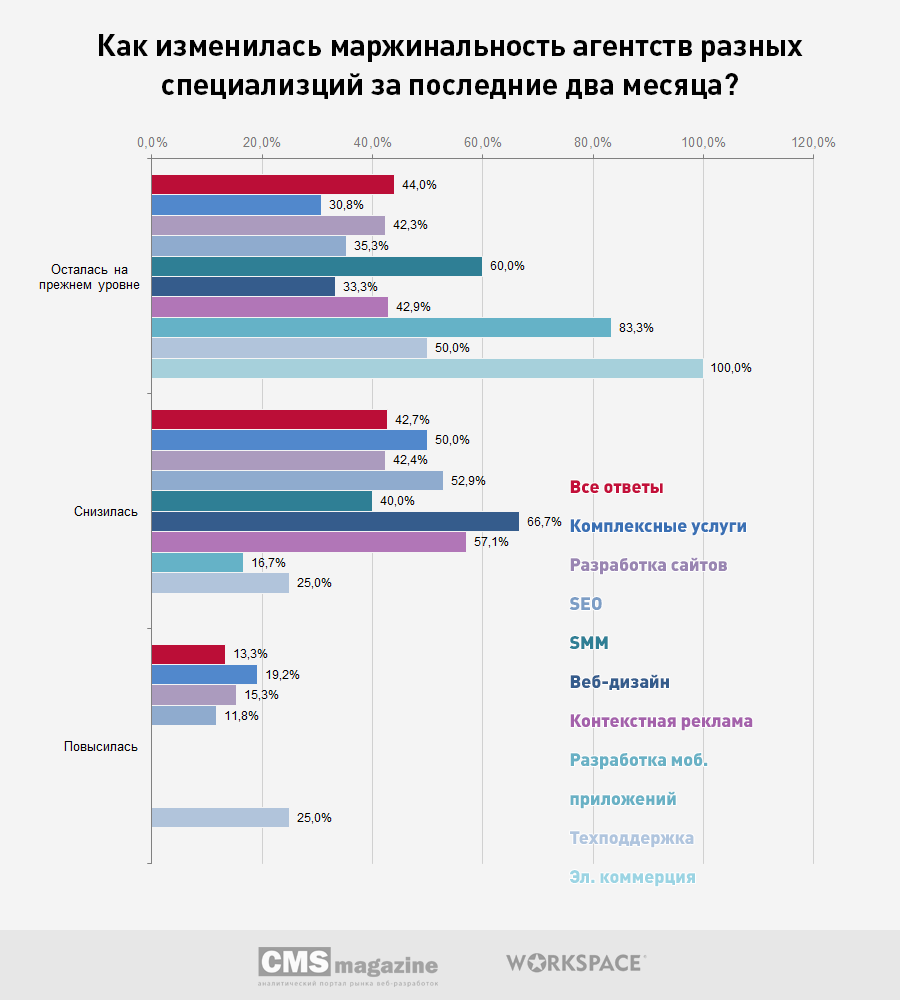

О снижении маржинальности заявило 43% опрошенных, о повышении — 12,6%. Таким образом пока реальность оказывается позитивнее прогнозов. В конце марта снижения маржинальности ожидало 59,7%, а повышения — лишь 4,5%.

Среди агентств, которые зафиксировали повышение маржинальности, больше тех, кто специализируется на техподдержке — 25%. А среди тех, у кого маржинальность снизилась, больше всего компаний, специализирующихся на веб-дизайне (66,7%), контекстной рекламе (57,1%) и SEO (52,9%).

Более половины digital-агентств последние два месяца имели возможность использовать текущую ситуацию для создания и запуска собственных проектов. Что ж, возможно, впереди нас ждет настоящий бейби-бум в сфере digital!

Взаимоотношения с клиентами и изменения в специализации агентств

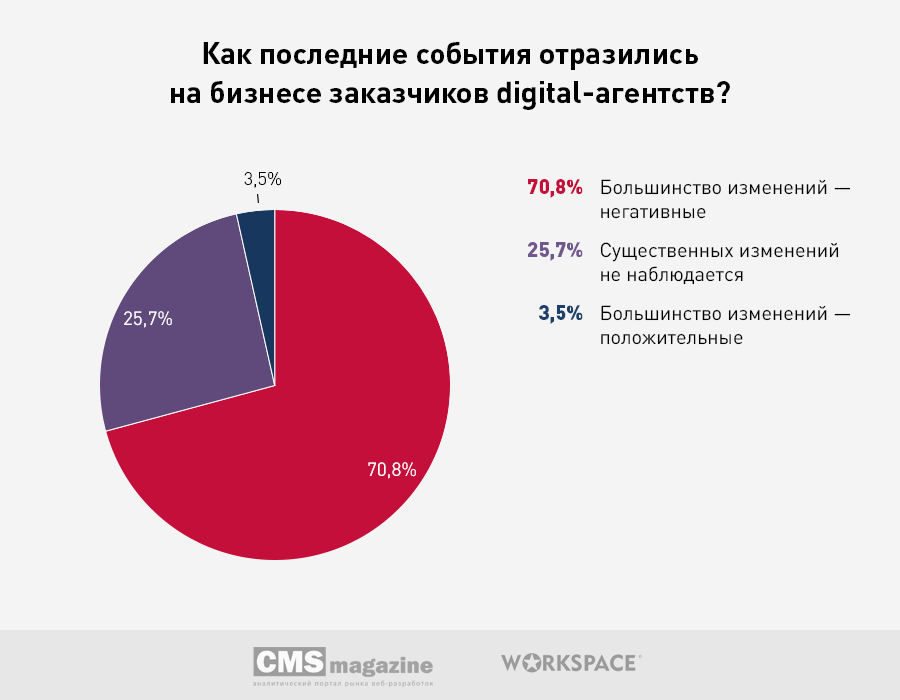

Самочувствие digital-рынка напрямую зависит от самочувствия других секторов бизнеса. Посмотрим, какие наблюдения сделали агентства и как реагировали на изменения.

Большинство опрошенных (70,8%) отметили, что большинство изменений в бизнесе их заказчиков — негативные. Однако четверть (25,7%) не заметили разницы, а еще 3,5% считают, что большинство изменений — положительные.

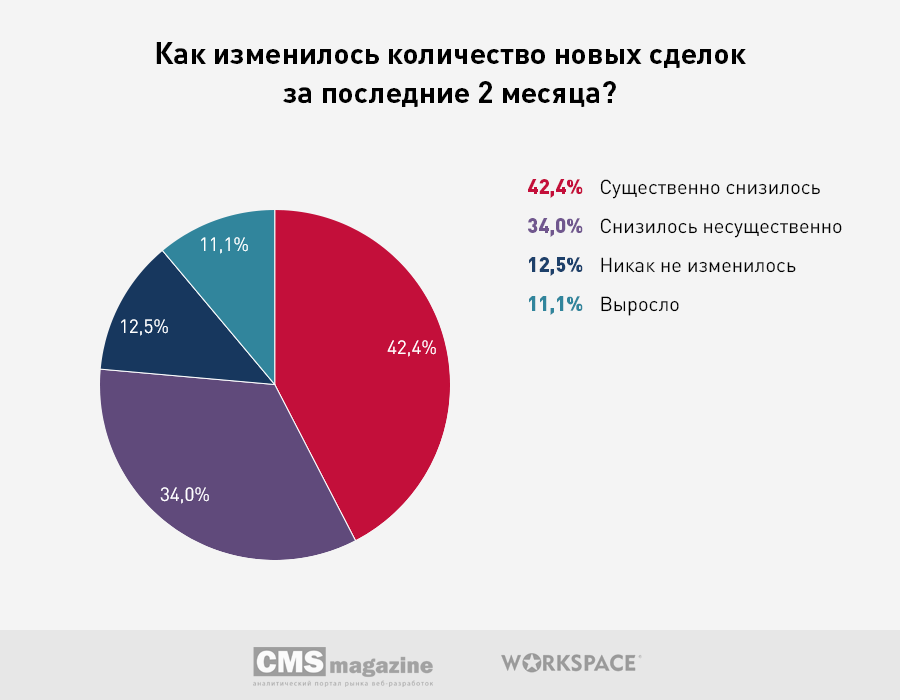

Подавляющая часть агентств (76,4%) за последние два месяца зафиксировала снижение количества новых сделок в той или иной степени. Если вспомнить, что более половины агентств все же планируют улучшить свое положение на рынке даже в кризис, возникает вопрос: насколько реалистичны эти планы?

Особо стоит заметить, что 11,1% агентств смогли получить больше заявок, чем ранее, а для 12,5% этот показатель не изменился.

Если говорить про специализацию на видах услуг, то существенное снижение новых заявок больше характерно для SEO-компаний (53%), а также компаний, предоставляющих услуги по веб-дизайну (66,7%) и техподдержке (75%). Что касается роста этого показателя, то он больше свойственен для респондентов, специализирующихся на e-commerce (33,3%) и разработке сайтов (18,3%).

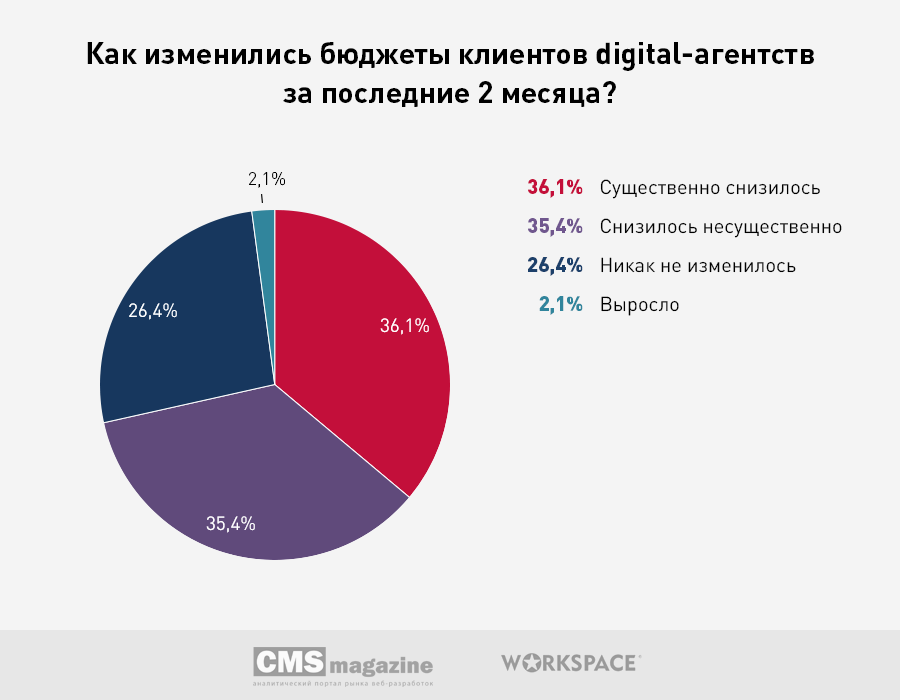

Подавляющее большинство (71,5%) респондентов отметили снижение бюджетов своих клиентов за апрель и май. Что опять же наводит на мысль, что часть агентств излишне оптимистично оценивает свои планы на улучшение собственных позиций на рынке.

Впрочем, 26,4% агентств не отметили изменений данного показателя, а еще 2,1% зафиксировали увеличение бюджетов своих клиентов.

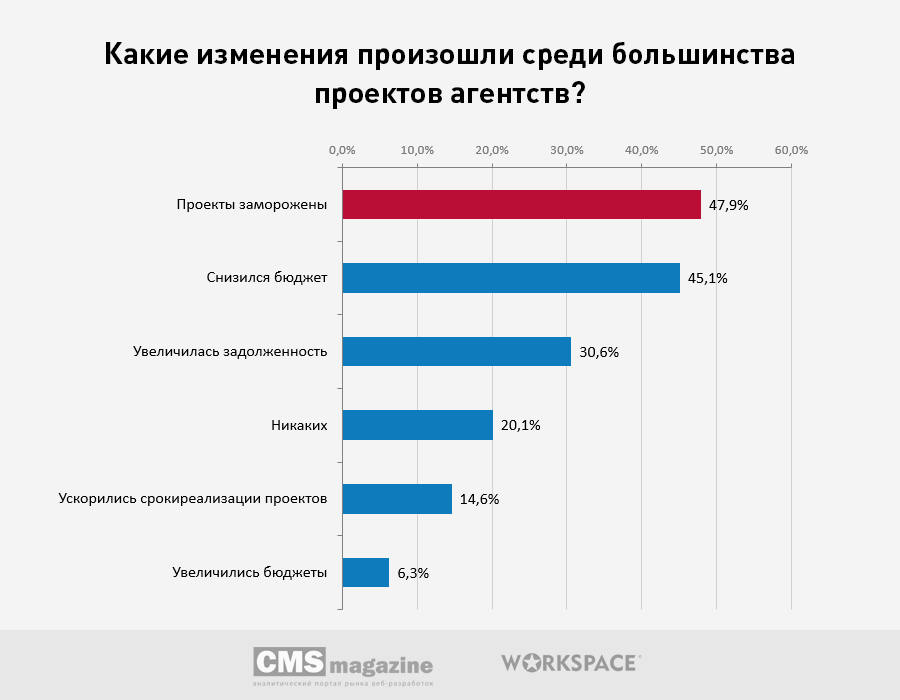

Следующий вопрос анкеты касался изменений, которые характерны для большинства проектов агентств. Мы уже знаем, что большинство из них негативные. Детализация показала, что у 47,9% агентств большинство проектов заморожены, у 45,1% — снизился размер бюджетов, у 14,6% ускорились сроки реализации. 30,6% столкнулись с увеличением клиентской задолженности, при том, что в марте об этом сообщило лишь 26,6%.

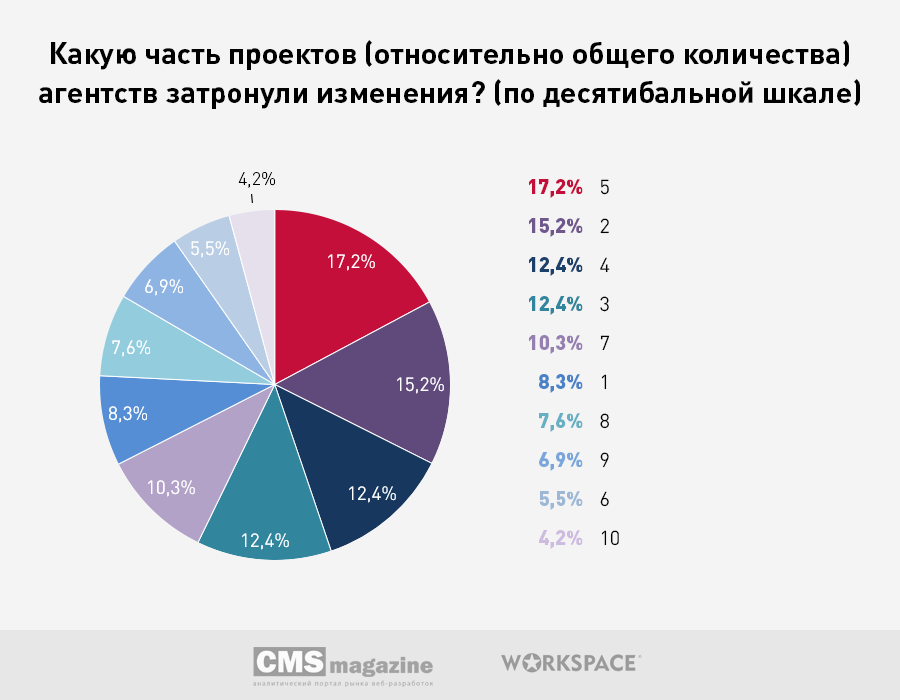

Далее мы просили респондентов оценить объем проектов, по которым произошли изменения по десятибалльной шкале. Треть агентств оценила этот показатель на 5, 6 и 7 баллов.

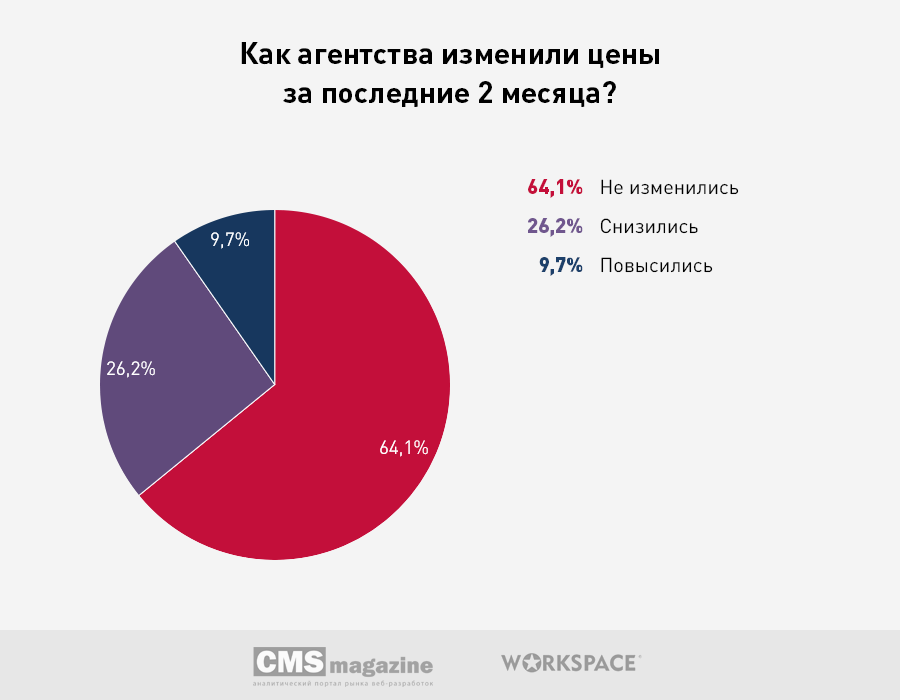

Большинство агентств проявили завидную стойкость и не стали менять цены на свои услуги (64,1%). Однако 26,2% были вынуждены пойти на снижение прайса, а еще 9,7% даже удалось его повысить.

Здесь важно отметить, что опрос не предусматривал пояснений, в силу каких условий агентства меняли цены. Массовые «распродажи» в digital — большая редкость (за исключением аутсорсинга / аутстаффинга) и агентства редко прибегают к практике публичного снижения цен, отображенных на их сайтах. Обратная связь в рамках подготовки других материалов для CMS Magazine показала, что агентства сейчас предпочитают подходить к изменению цен и прочих условий индивидуально, в том числе беря в расчет состояние отрасли, которую представляют заказчики.

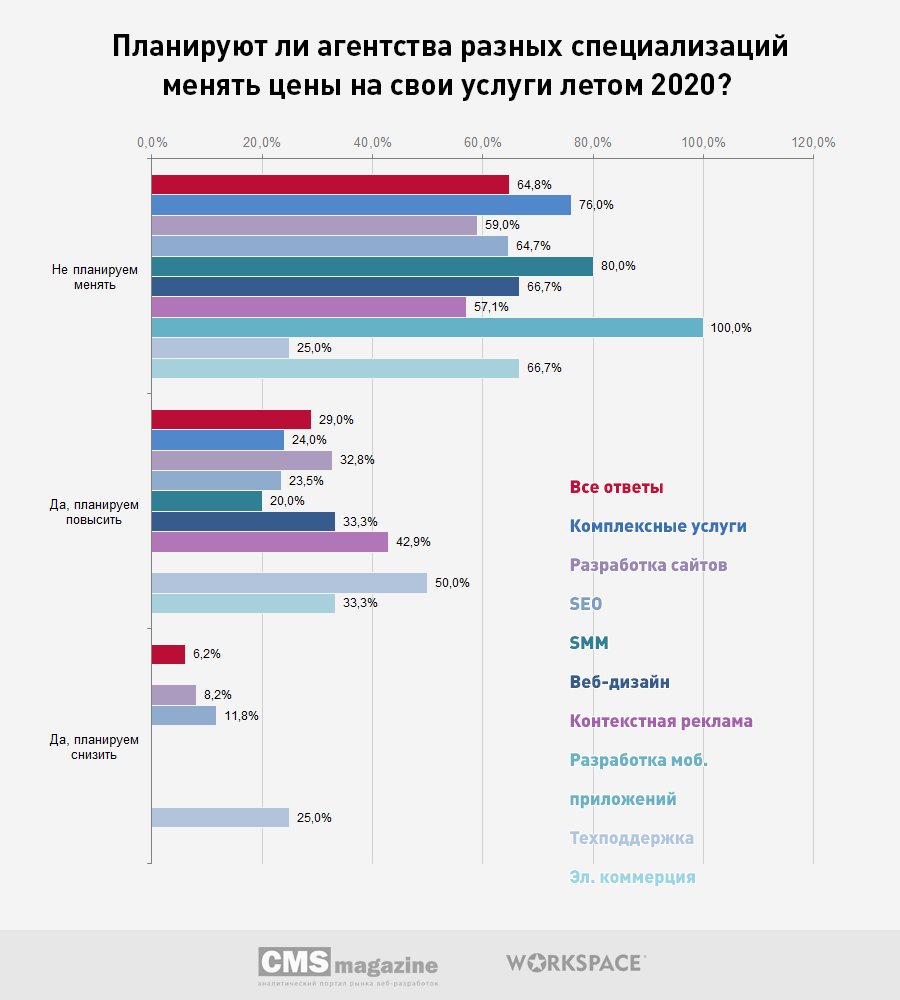

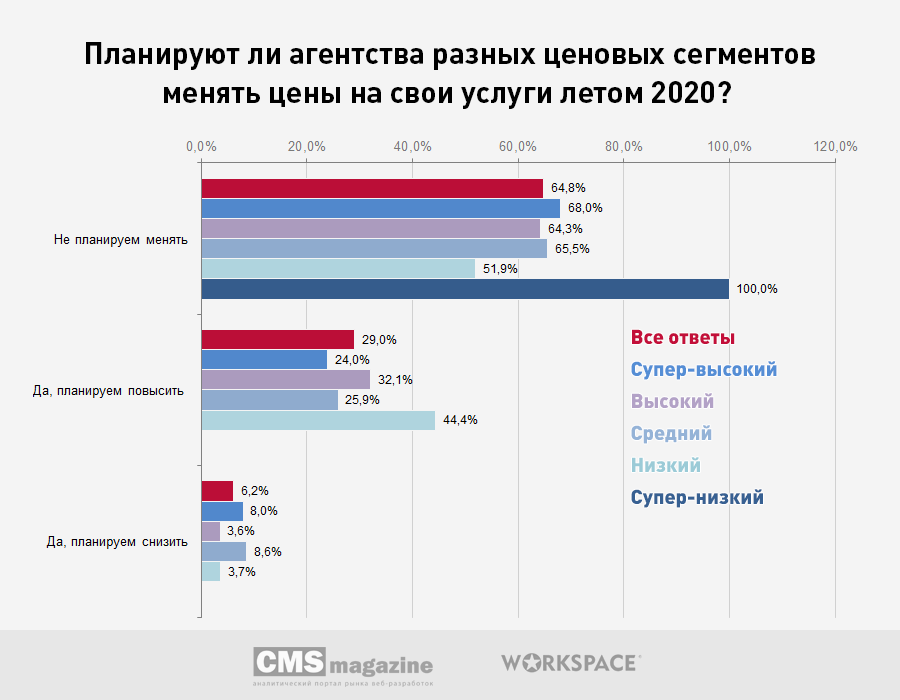

Что дальше? В течение лета планируют повысить свои цены 29% респондентов, а снизить — 6,2%.

Среди тех, кто планирует повысить стоимость собственных услуг, преобладают компании, оказывающие услуги по техподдержке (50%), контекстной рекламе (42,9%), веб-дизайну и e-commerce (по 33,3%). А среди тех, кто собирается понизить — специализирующиеся на той же техподдержке (25%) и SEO-услугах (11,8%).

Все агентства супер-низкого ценового сегмента, принявшие участие в опросе, не собираются менять свой ценник. А среди тех, кто планирует его повысить, преобладают агентства низкого ценового сегмента (44,4%).

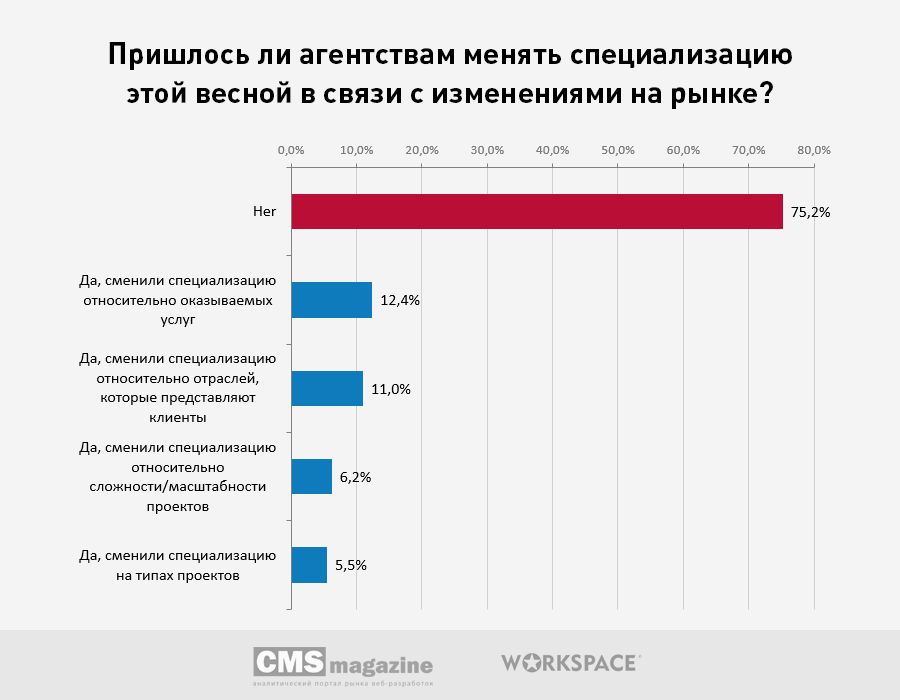

Анализируя результаты предыдущего мартовского опроса, мы предположили, что многим агентствам придется менять свою специализацию уже в ближайшее время. Этот прогноз уже начал сбываться. Так, 12,4% респондентов уже сменили специализацию относительно оказываемых услуг, а 11% — относительно отраслей своих клиентов. 6,2% компаний стали браться за более сложные, или, наоборот, более легкие проекты.

Эти изменения можно охарактеризовать как существенные и стремительные. За два минувших месяца как минимум каждое восьмое агентство существенно скорректировало свой портфель услуг. Это идет вразрез с довольно плавными эволюционными процессами, присущими Рунету.

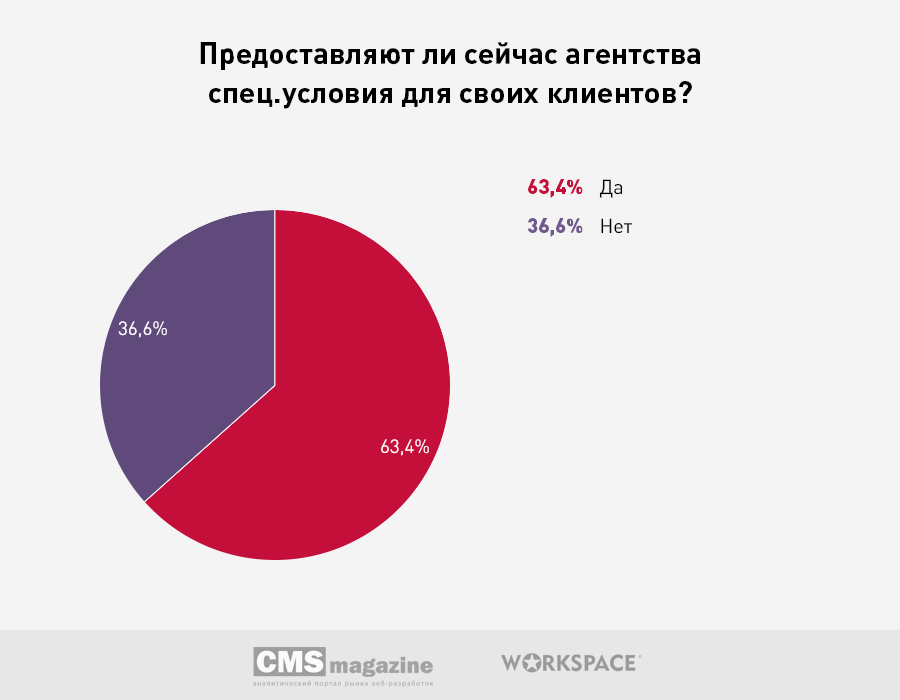

Если в конце марта 2020 года предоставлять своим клиентам специальные антикризисные условия было готово 49,8%, то о факте их предоставления в конце мая заявило уже 63,4%.

36,6% не идут на уступки своим заказчикам. Среди возможных объяснений этому:

-

низкая рентабельность бизнеса, не позволяющая делать существенные уступки для клиентов;

-

принципиальная позиция собственников \ учредителей, которые априори против скидок и других уступок;

-

отсутствие необходимости идти на уступки при сохранении или даже увеличении количества продаж.

Расходы агентств весной 2020

Статьи расходов агентств в апреле и мае также претерпели заметные изменения, причем не все из них были запланированы заранее.

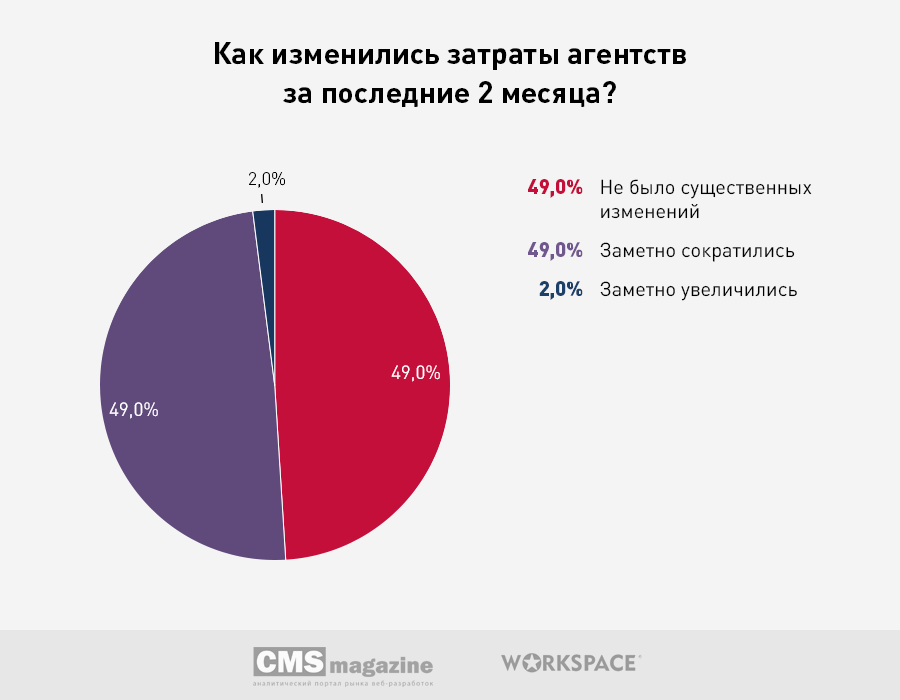

Несмотря на то, что в кризис для большинства компаний свойственно существенно уменьшать затраты, это оказалось актуально лишь для половины digital-рынка (49%). Другая половина не сокращала затраты, а 2% вообще их существенно увеличила.

52,4% агентств можно позавидовать — им удалось сократить стоимость аренды офисных пространств. К сожалению, нам не удалось узнать, благодаря чему это произошло — встречным шагам арендодателей и снижении размера арендной платы или отказу от дальнейшей аренды. Также не стоит забывать, что некоторые компании имеют офис в своей собственности, а некоторые изначально работали удаленно.

На втором месте логично оказались накладные расходы — 37,9%, на третьем — покупка оборудования — 35,9%. Снижение ФОТ коснулось четверти агентств (24,8%).

Интересно, что два месяца назад в планах по снижению расходов лидировал вариант по покупке оборудования. Его выбрало 44,6%. А 31,7% вовсе не планировало сокращать расходы, при том, что по факту оказалось, что не снизило расходы лишь 19,3%.

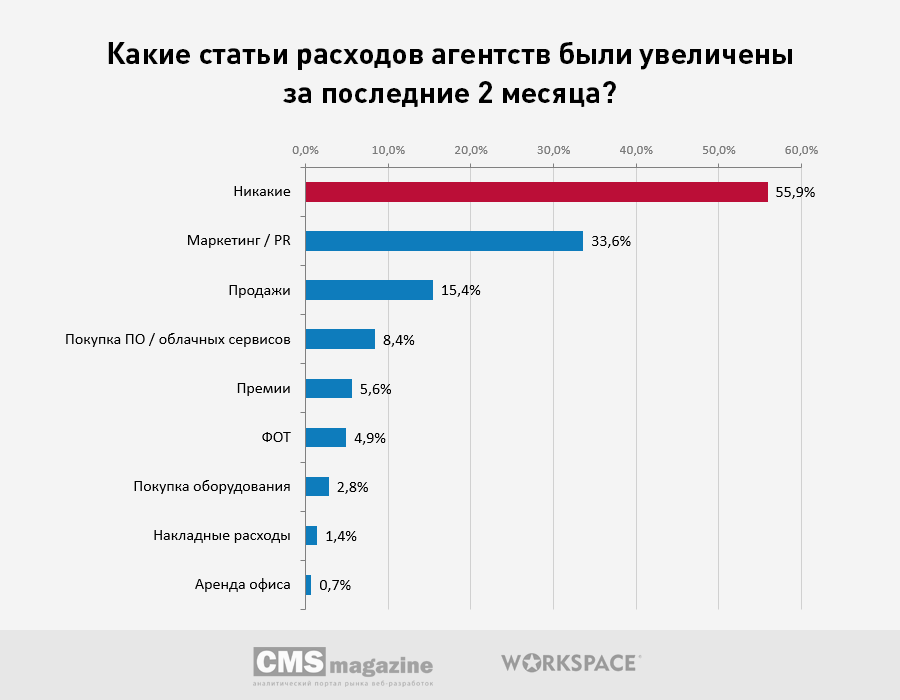

55,9% агентств не увеличивали никакие расходы, 33,6% стали больше вкладываться в PR/маркетинг, 15,4% — в продажи. Отдельно стоит отметить 4,9% компаний, которые в нестабильной экономической ситуации смогли увеличить ФОТ.

Любопытное наблюдение: в марте увеличивать расходы на маркетинг планировало большее количество респондентов — 53,9%. А вовсе обойтись без дополнительных трат — 36,5%. Получается, что далеко не все, кто планировал развивать продвижение, смогли сделать это на практике.

Продвижение агентств в кризис

К продвижению в кризис агентства также относятся по-разному. Кто-то снижает расходы, а кто-то — увеличивает. Однако в целом агентствам сейчас свойственно использовать классические форматы. Не последнюю роль при принятии подобных решений здесь имеет изменение стоимости привлечения клиентов.

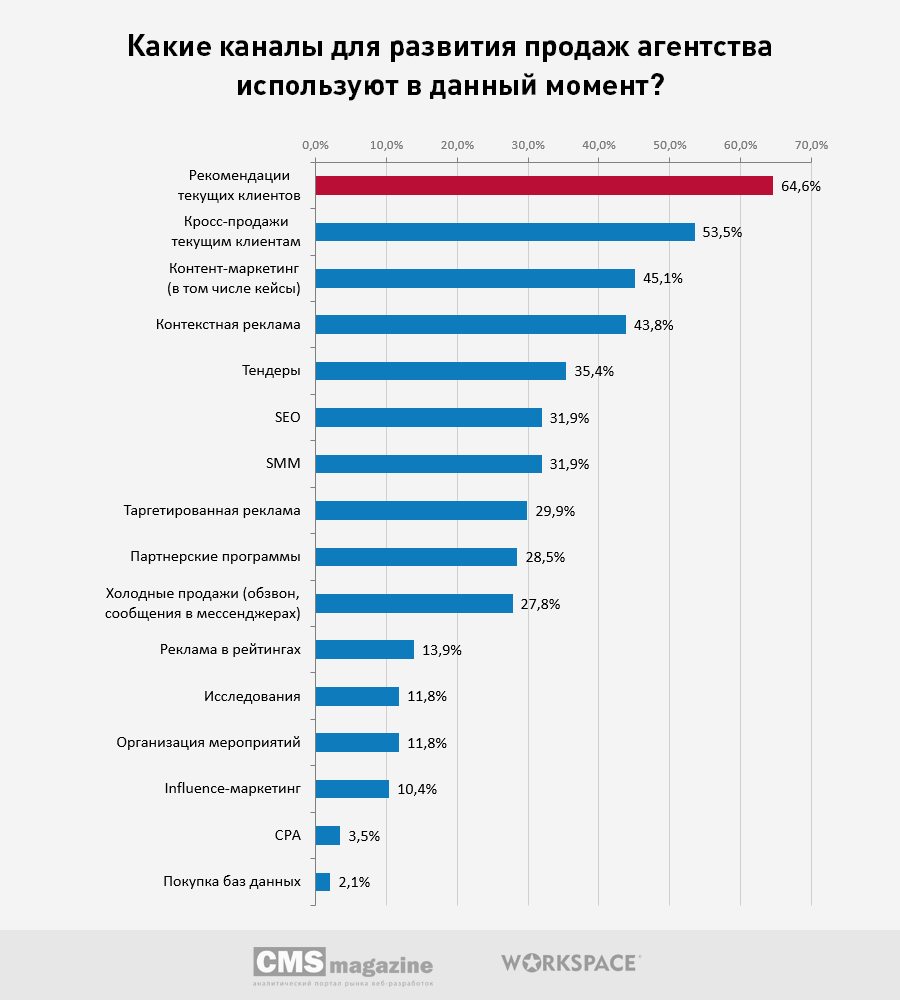

Когда мы спрашивали агентства в конце марта о том, какие каналы продаж они будут использовать в будущем, ТОП-5 каналов выглядел таким образом:

-

контекстная реклама — 43,7%;

-

контент-маркетинг — 43,2%;

-

«сарафанное радио» — 42,3%;

-

органический трафик — 41%;

-

SMM — 40,5%.

К концу мая аналогичный ТОП-5 претерпел изменения (здесь важно отметить, что в первом варианте опроса вариант «кросс-продажи» отсутствовал) и теперь выглядит так:

-

«сарафанное радио» — 64,6%;

-

кросс-продажи текущим клиентам — 53,5%;

-

контент-маркетинг — 45,1%;

-

контекстная реклама — 43,8%;

-

тендеры — 35,4%.

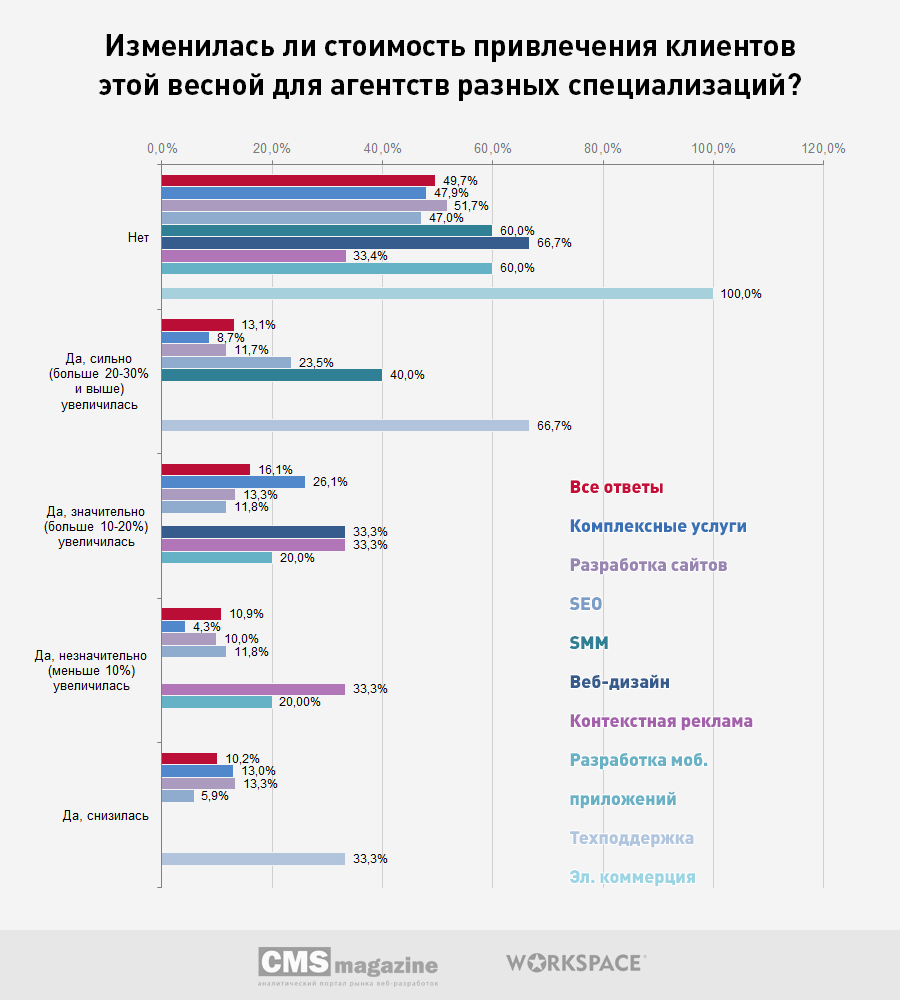

Чуть менее половины агентств (47,9%) не заметили изменений в стоимости привлечения клиентов. Однако в той или иной степени этот показатель увеличился для 28,2% компаний, а для 13,3% — снизился.

Для каких компаний характерно сильное увеличение стоимости привлечения клиентов? Прежде всего, для оказывающих услуги по техподдержке (66,7% опрошенных) и SMM (40%).

Агентства, специализирующиеся на электронной коммерции, не ощутили заметных перемен этой весной.

Кадровые решения

Один из самых острых вопросов, которые стоят сегодня перед представителями разных бизнес-отраслей, — кадровый. Руководители многих агентств считают сокращения самой крайней мерой, относясь к своим подчиненным с теплотой и ценя их компетенции.

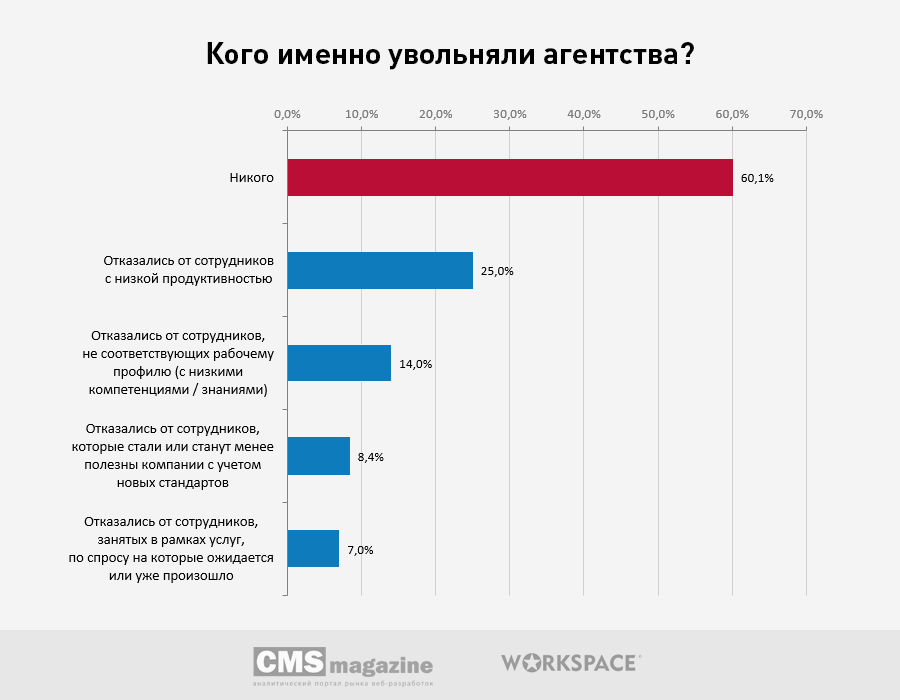

В целом digital-отрасль показала завидную стойкость: 61,1% агентств не пришлось прибегать к кадровым сокращениям, а у 27,1% они затронули менее 10% штата. К сожалению, некоторые агентства все же были вынуждены сократить более половины сотрудников. Таких компаний 1,4%.

Добавим, что в марте около 74% агентств не планировали сокращения. Это говорит о том, что некоторым участникам рынка все же пришлось оперативно принимать неприятные управленческие решения, отказываясь от старых планов.

Так как любой кризис — это время, когда бизнес начинает обращать особое внимание на эффективность подразделений и отдельных специалистов, неудивительно, что прежде всего, под увольнения попали наименее эффективные сотрудники (25,9%).

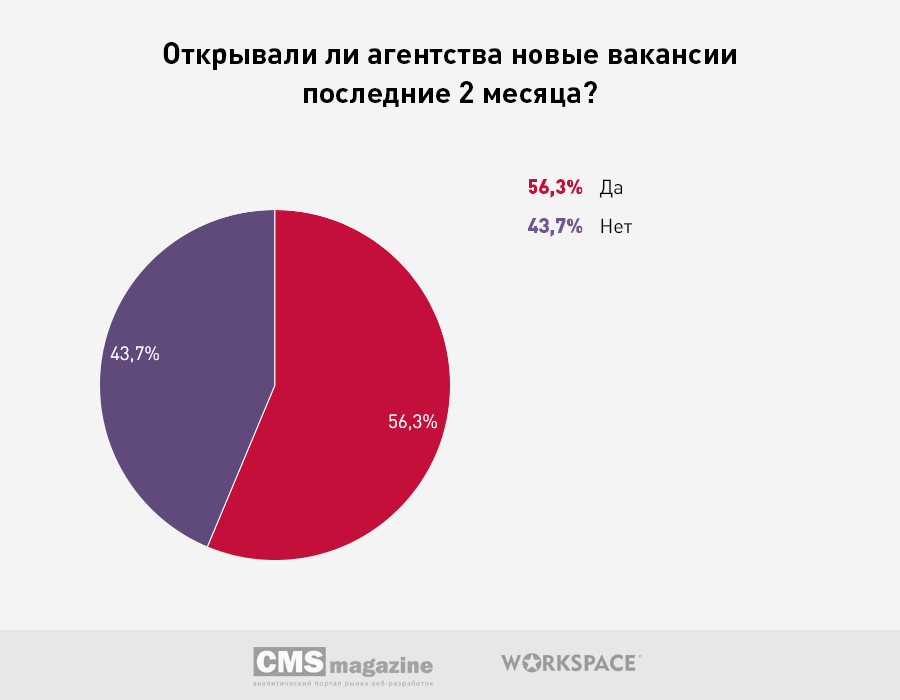

Несмотря на то, что почти у 40% респондентов произошли увольнения, 56,3% заявило о том, что были открыты новые вакансии. Скорее всего, это произошло из-за необходимости смены специализации или расширения спектра предоставляемых услуг.

Как оказалось, неоплачиваемые отпуска — пока редкость для digital-рынка. 82,8% компаний удалось обойтись без этой меры. Тем не менее 13,1% респондентов были вынуждены пойти на нее на короткое время, при этом затрагивая не более 10–20% штата.

Большинство агентств не изменили свою систему KPI (65,5%). 21,4% ввели новые KPI, а 8,3% — отменили старые.

Показатели рынка на конец мая 2020

Ниже мы тезисно перечислили наиболее важные показатели отрасли, присущие ей в конце мая 2020.

-

В среднем оценка рынка его участниками по-прежнему близка к «умеренной». Наиболее позитивные оценки свойственны компаниям супер-высокого ценового сегмента.

-

Наиболее позитивная оценка (8,9,10) своего текущего состояния на рынке свойственна компаниям с выручкой выше 100 млн рублей и тем, кто относится к высокому и супер-высокому ценовому сегменту.

-

Более половины агентств, как и ранее, планируют улучшить свое положение на рынке.

-

Прогнозы около 70% агентств в течение последних двух месяцев оправдались полностью или большей частью.

-

Четверть агентств ждет нормализации ситуации на рынке уже летом 2020 года, а еще четверть ожидает этого в четвертом квартале 2020 года. 29,2% ориентируется на 2021 и 2022 год. 45% агентств, специализирующихся на веб-разработке, ждут нормализации осенью-зимой 2020. С ними согласны 56,7% агентств, предоставляющих комплекс услуг.

-

52,7% агентств планируют улучшить свои ключевые показатели на период до окончания кризиса. Данная цель наиболее свойственна агентствам супер-высокого ценового сегмента (68%).

-

63,4% строят планы не более, чем на 3 месяца вперед, а 4,8% до сих пор считает ситуацию мало предсказуемой и не строит никаких планов.

-

50,3% агентств отметили лидогенерацию и маркетинг как направление, которое наиболее остро нуждается в проработке.

-

12,4% агентств признались, что допускают вероятность собственного закрытия до конца года, а еще 2,1% уже запланировали продажу бизнеса.

-

51,4% агентств имели возможность для создания и запуска собственных проектов в кризисное время. 28,5% из них при этом могли заниматься коммерческими проектами, 11,1% — некоммерческими, 11,8% — и коммерческими и некоммерческими.

-

64,1% агентств не меняли цены на свои услуги за последние 2 месяца. 64,8% не планируют их менять и в течение лета 2020 года.

-

63,4% респондентов уже сейчас предоставляют своим заказчикам специальные антикризисные условия.

-

Самым популярным каналом для продаж сейчас является «сарафанное радио» (64,6%), на втором месте находятся кросс-продажи (53,5%), на третьем — контент-маркетинг (45,1%). Вопреки ожиданиям агентств, тендеры вошли в ТОП-5 наиболее востребованных каналов продаж в кризисное время.

-

54% агентств считают самым эффективным инструментом привлечения новых клиентов рекомендации текущих заказчиков.

-

Большинство (56,3%) агентств открывали новые вакансии даже в апреле и мае.

-

82,8% компаний смогли обойтись без отправления кого-то из своих сотрудников в неоплачиваемые отпуска.

-

65,5% агентств за последние два месяца не меняли собственную систему KPI, 21,4% — ввели новые, а еще 8,3% — отменили старые.

Изменения, произошедшие на рынке за 2 последних месяца

Так как многим представителям бизнеса для планирования крайне важно отслеживать тренды, ниже мы отдельно перечислили наиболее заметные изменения рынка, произошедшие за последние 2 месяца.

-

В среднем сейчас агентства оценивают собственное состояние хуже, чем в марте (5,7 баллов в мае против 6,3 в марте по десятибалльной шкале). Негативный тренд более характерен для агентств без четкой специализации, а также тех, существенное место в клиентском портфеле которых занимают заказчики из сфер: Красота, Авто, Медицина. Относительно географии на

Полный текст статьи читайте на CMS Magazine