Волки Wall Street: Рассказ о высокочастотном трейдинге от эксперта Thomson Reuters

Один из героев книги Майкла Льюиса Flash Boys (перевод адаптации опубликован в нашем блоге: один, два, три, четыре) Брэннан Кэрли, глава департамента аналитических платформ и решений компании Thomson Reuters, в интервью для Youtube-канала ITinvest ответил на популярные вопросы, касающиеся высокочастотной торговли, поднятые Майклом Льюсом в своем бестселлере. Расшифровка беседы в нашем сегодняшнем материале.

Один из героев книги Майкла Льюиса Flash Boys (перевод адаптации опубликован в нашем блоге: один, два, три, четыре) Брэннан Кэрли, глава департамента аналитических платформ и решений компании Thomson Reuters, в интервью для Youtube-канала ITinvest ответил на популярные вопросы, касающиеся высокочастотной торговли, поднятые Майклом Льюсом в своем бестселлере. Расшифровка беседы в нашем сегодняшнем материале.

Почему high frequency трейдинг получил широкое распространение в СШАРазвитие высокочастотной торговли было обусловлено ходом истории развития рынков. Во-первых, с течением времени сами торги на многих биржах перешли в электронный режим. Второй важный момент — долгое время американский фондовый рынок работал в системе простых дробей, но впоследствии на нем произошла своеобразная революция.Раньше единица измерения цены акции (или производного финансового инструмента) составляла $1/16 (около шести центов). Основными игроками на рынке в тот период были крупные брокерские компании, маркет-мейкеры. Они могли оперировать огромным объёмами заказов на покупку и продажу акций, что позволяло им не стремиться получать большую прибыль на каждой сделке — оптимальной считалась прибыль в $1/8 на акцию.

Брэннан Кэрли

После введения в 2001 году децимализации акции на Нью-Йоркской фондовой бирже NYSE стали торговаться с использованием десятичной системы — минимальное изменение цены стало равняться 1 центу, а не 1/16 доллара. Меньший шаг изменения цены означает большую ликвидность акций в десятичной котировке, что снижает риски и расширяет количество доступных стратегий торговли и в конечном итоге делает акции более привлекательными.

Вот как описаны последствия этого шага в статье журнала Wired «Неистовые быки: как Wall Street попала в зависимость от «скоростных» торгов» (мы переводили ее здесь: один, два, три, четыре, пять):

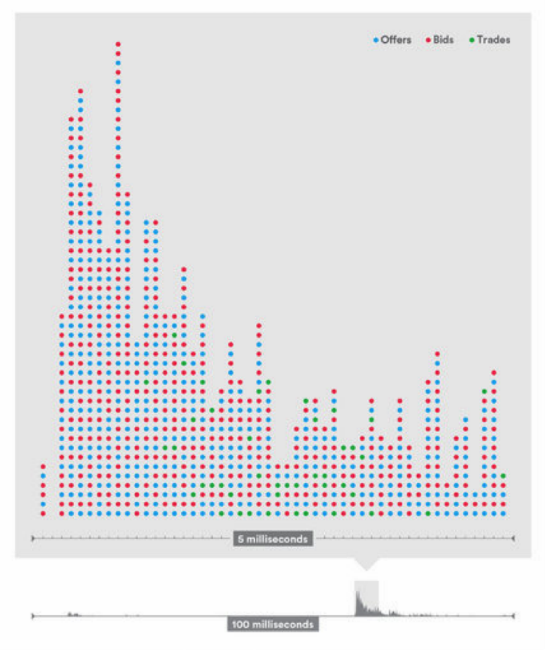

Некоторые алгоритмы являются «маркет-мейкерами» биржи — они пытаются приобрести акции по минимальной цене покупки и быстро продать их по чуть более высокой цене продажи, собирая разницу, называемую спредом. Люди, которые делали так, назывались раньше специалистами, и неплохо зарабатывали, когда спреды достигали восьмой части доллара. С тех пор, как на Нью-Йоркской фондовой бирже в 2001 году была объявлена «децимализация», размер спреда снизился до пенни или двух, а это означает, что, чтобы заработать те же деньги, теперь нужно обрабатывать гораздо больше сделок, и делать это в несколько раз быстрее. Эта сфера торговли на бирже перестала быть уделом людей.

Правда ли, что HF-трейдинг вреден для экономики и «искажает» реальные цены финансовых инструментов Устойчиво развивающиеся рынки характеризуются фрагментированностью (наличием нескольких биржевых площадок, что позволяет реализовывать арбитражные стратегии) и фрактальностью — рядом с более крупными участниками, всегда есть более мелкие, которые работают с меньшими объёмами финансов и на меньших временных промежутках, совершая при этом большее количество сделок (так что в итоге их оборот может превосходить обороты крупных инвесторов).При нормальном состоянии рынка HF-трейдеры находятся в самом конце этой цепочки, однако так бывает не всегда (например, в России в настоящий момент таких торговцев больше, чем долгосрочных инвесторов, что несколько нарушает рыночный баланс).

В книге Майкла Льюса описана ситуация, когда трейдер Брэд Кацуяма отправляет приказ на покупку 100 000 акций AMD, и тем самым «двигает» рынок, на короткий момент создавая несоответствие между спросом и предложением акций. Рыночная функция заключается в том, чтобы находить равновесную цену между спросом и предложением. HF-торговцы не могут изменить эту рыночную функцию и только подстраиваются под спрос и предложение.

Зависит ли объём высокочастотной торговли от развития экономики конкретной страны Для некоторых высокочастотных торговых стратегий хорошо подходят ситуации, вроде той, что сложилась сейчас в российской экономике — кризисные явления, паника на рынках создают волатильность, все очень быстро меняется. На подобных движениях цены можно хорошо заработать, используя арбитражные стратегии. Поэтому в России есть некоторые перспективы для развития такого рода торговли.При этом важно понимать, что в России одна крупная биржа, и арбитражные стратегии чаще всего создаются для работы с акциями, торгующимися на Московской Бирже и, к примеру, на Лондонской Бирже. В США трейдеры могут создавать арбитражные стратегии внутри страны, поскольку там существует большое количество биржевых площадок.

Кроме того, чтобы один торговец на рынке заработал, другой должен потерять деньги, и здесь на первый план выходит общий объём финансов на рынке. HF-трейдеры могут лишь работать «против» других рыночных игроков (средне и долгосрочных инвесторов). Если таких инвесторов становится меньше, а сам рынок сокращается — это плохо отражается на доходах HF-торговцев.

Как HFT-торговцы делают свои стратегии более эффективными

Одним из популярных направлений HF- и алгоритмической торговли последнего времени является машинный анализ новостей и их тональности (в том числе в социальных медиа) — подобная информация может быть использована арбитражными роботами для более эффективной работы.

Если система замечает всплеск обсуждения компании, чьи акции входят в стратегию, допустим, в Twitter, то она может проанализировать тональность этих упоминаний и внести корректировки в стратегию (скорректировать зависимости между корзиной ценных бумаг использующихся в арбитражной модели) в режиме реального времени (при этом совсем не обязательно будут сгенерированы приказы на покупку или продажу такой акции, скорее стоит на время остановить торговлю).

Кто успешнее на рынке: «обычные» инвесторы или HF-торговцы Когда инвестор принимает решение о покупке или продаже той или иной акции, то он делает на нее вполне определенную ставку. Результатом принятия такого решения может быть либо получение прибыли, либо убыток. Крупные инвесторы рискуют большими суммами денег.В то же время HF-торговцы делают очень-очень маленькие ставки, но их число просто огромно (десятки тысяч в день), что позволяет им гибко менять свое поведение на рынке. Поэтому если 70% из таких небольших ставок сыграют плюс, а 30% приведут к убыткам, то HF-торговец останется в плюсе. Размер прибыли будет не так велик из-за небольшого размера той самой «ставки», но в долгосрочной перспективе HF-торговля выгоднее привычной инвестиционной деятельности.

Видеоверсия интервью доступна на YouTube:

[embedded content]

Спасибо за внимание!