Полюса силы в мире чипов

Неожиданный дефицит полупроводников заставил всех потребителей микроэлектронных компонентов задуматься о будущем. Разберемся, что происходит сейчас с индустрией микрочипов, какие компании крупнейшие, чем обусловлена текущая расстановка сил и что будет дальше с мировым трендом на локализацию производства.

С чего начинаются чипы

Современная полупроводниковая индустрия — сложнейшая отрасль, в составе которой сотни взаимозависимых компаний. Ни один из известных брендов типа Apple, AMD или NVIDIA не занимается полным циклом выпуска электронных чипов, ограничиваясь созданием схем новых процессоров. Для этого они лицензируют функциональные ядра у специализирующихся на этом компаний (ARM, Synopsys, Rambus и другие), а затем с помощью специальных программ для автоматизации проектирования дополняют эти ядра собственными разработками, получая на выходе спецификацию для создания нового чипа — M1, Geforce RTX или очередной Core XXX. Далее заказ на чип размещается на фабрике, которая из «бумажного» проекта создает физическое изделие.

Упрощенно все предприятия полупроводниковой отрасли можно разделить на семь категорий:

Разработчики сложных функциональных блоков (СФ-блоков). В мире около 150 компаний создают СФ-блоки для решения различных задач, а затем лицензируют эти другим участникам цепочки.

Разработчики инструментальных средств для автоматизации проектирования электронных устройств (Electronic Design Automation, EDA). Именно в этих программных продуктах инженеры Apple и NVIDIA разрабатывают свои изделия, добавляя новые функции к лицензированным СФ-блокам. Чтобы помочь в создании все более сложных изделий, EDA-вендоры добавляют в свои разработки искусственный интеллект.

Крупнейшие разработчики EDA — Synopsys, Cadence и Mentor, купленная Siemens.

Производители специализированных материалов. Чтобы воплотить спроектированный чип в кремнии на фабрике, нужны специальные материалы и химикаты:

Кремниевые пластины, для производства которых не обойтись без печей для выращивания кристаллов.

100+ газов, как вполне обычных, типа кислорода, азота, двуокиси углерода, водорода и аргона, так и довольно редких или токсичных — фтор, трёхфтористый азот, арсенид водорода, фосфин, трифторид бора.

Фоторезисты, покрытия, суспензии для химической полировки металлов

Фотошаблоны.

В отличие от AMD, Apple и TSMC имена производителей этих материалов известных лишь среди специалистов: Air Liquide, Cabot, Linde, JSR, Sumco, GlobalWafer и другие.

Производители оборудования для производства пластин. Это специальные устройства, которые физически производят чипы. Крупнейшие представители отрасли — Applied Materials, KLA, LAM, Tokyo Electron и ASML.

Машины для производства пластин — одни из самых сложных и дорогих станков в мире. Они превращают заготовку из кремния в чип путем тончайших манипуляций на атомном уровне.

Бесфабричные компании. Именно в таком режиме сейчас работают компании Apple, Qualcomm, Nvidia, и Amazon. Они отказались от использования готовых чипов и перешли к разработке собственных.

Схемы чипов создаются на базе СФ-блоков и собственных наработок в EDA-программах. Затем их отправляют их на фабрики для производства.

Готовые изделия могут использоваться эксклюзивно в устройствах бренда, как в случае с Apple, Google, Amazon, или продаваться на массовом рынке, как делают AMD, Nvidia, Qualcomm и Broadcom.

У бесфабричных компаний нет собственного оборудования для производства чипов, они не нуждаются в специальных материалах и химикатах. Все, что им нужно — СФ-блоки и EDA-софт.

Производители интегральных устройств. Они разрабатывают, производят на своих фабриках и продают собственные чипы. Как правило, они не делают чипы для других компаний, но сейчас ситуация постепенно меняется.

Производителей интегральных устройств можно условно разделить на три категории по типу выпускаемой продукции: память (Micron, SK Hynix), логика (Intel) и аналоговые устройства (TI, Analog Devices).

Для выпуска чипов они могут использовать не только свои фабрики, но и другие производства. Как и бесфабричные вендоры, производители интегральных устройств используют СФ-блоки и EDA-софт. А кроме того, они закупают оборудование для выпуска пластин, спецматериалы и химикаты.

Фабрики по производству чипов. Это финальная стадия цепочки создания чипов. Именно фабрики покупают и интегрируют оборудование разных производителей, разрабатывают уникальные процессы производства чипов на этом оборудовании, НО НЕ САМИ ЧИПЫ.

Лидер среди производителей чипов — компания TSMC. Второе место занимает Samsung. К весне 2021 г. на долю TSMC приходилось около 55% мирового производства чипов и до 90% глобального производства чипов, созданных по самым передовым технологиям.

Почему нехватка чипов затянулась

В 2021 году производители электроники столкнулись с острым дефицитом микросхем. Основной причиной глобальных проблем с поставкой полупроводников принято считать ковид, локдауны и нарушение цепочек поставок, но в действительности все значительно сложнее.

Одна из ключевых причин дефицита — быстрый рост спроса на самые обычные полупроводниковые компоненты, которые применяются буквально везде, например, на контроллеры питания или NFC-читы. Пандемия лишь обострила этот спрос, вынудив производителей конечного оборудования увеличивать складские запасы. Косвенным свидетельством этого является увеличение продаж полупроводников почти на 30% в период с августа 2020 по август 2021.

Причина роста спроса — бурное развитие облачных вычислений, для реализации которых требуются новые и новые датацентры с соответствующим оборудованием, а также переход на 5G и массовое использование чипов практически везде — от детских игрушек до бытовой техники и автомобилей.

Чтобы справиться с растущим спросом на полупроводники, производители чипов инвестировали значительные средства в расширение производства. Так, TSMC вложила 7 млрд долларов США, чтобы увеличить поставки, но фактическое увеличение производства произойдет не раньше 2024 года. Аналогичная ситуация наблюдается у Intel, вложившейся в строительство нескольких передовых фабрик, которые заработают не раньше 2024.

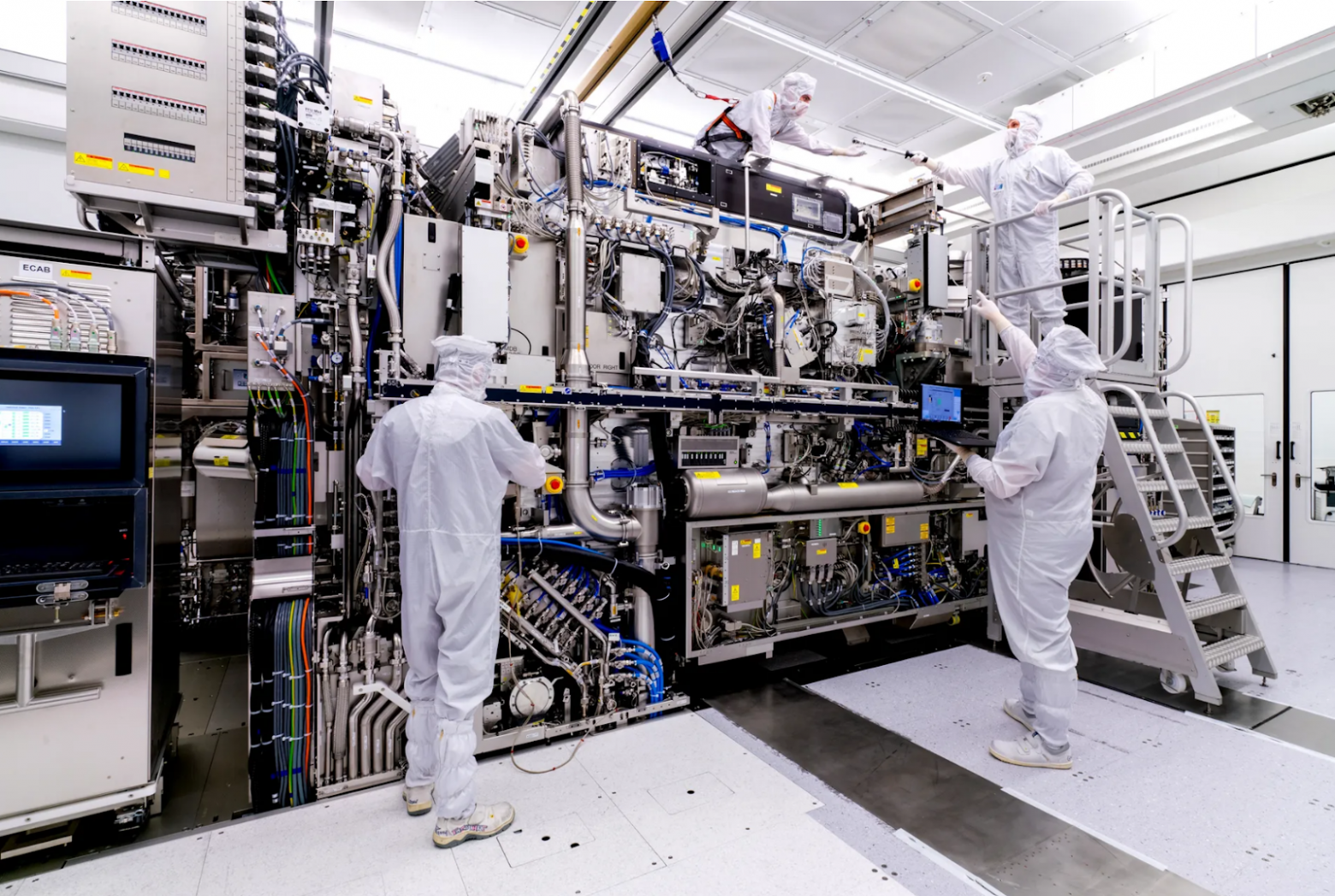

Машина для литографии с экстремальным УФ-излучением

Машина для литографии с экстремальным УФ-излучением

Узким местом для увеличения производства становится и наличие компаний-монополистов. Например, оборудования для литографии с экстремальным УФ-излучением выпускает только одна компания — нидерландская ASML. Без этого оборудования невозможен выпуск передовых чипов, но на текущий момент ASML не в состоянии выпустить достаточное количество машин, чтобы удовлетворить спрос.

Усугубила дефицит полупроводников торговая война между США и Китаем. Санкции, введенные против HUAWEI и других компаний, а также увеличение таможенных пошлин, нарушили сложившиеся цепочки поставок, в результате чего самые простые микросхемы управления питания подорожали с 1 доллара США до 150 долларов США, а срок поставки подобных компонентов увеличился с 3 до 52 недель. Проблемой становится и то, что для выпуска таких микросхем требуется старое оборудование для техпроцессов 130 и 90 нм, от которого благополучно отказались фабрики, перешедшие на передовые техпроцессы 10, 7, 3 и 2 нм.

Чтобы оставаться на переднем крае производства, требуются миллиарды, поэтому многие компании вышли из этой гонки. И если в 2001 году передовые на тот момент чипы с техпроцессом 130 нм производило 17 компаний, то сегодня осталось лишь два «передовика» — корейский Samsung и тайваньский TSMC.

Кто главный чипмейкер и почему

За последние десятилетия рынок полупроводников сильно изменился. Еще в 1990 году США выпускали почти 40% микросхем в мире и примерно столько же производили в Европе. Сегодня ситуация сильно изменилась. Главный вклад в индустрию чипов вносят азиатские производители из Китая, Гонконга и Тайваня.

Полупроводниковые компоненты стали одним из решающих факторов успеха во многих сферах экономики, поэтому крупнейшие экономики мира вступили в сражение, вызвавшее существенные изменения ландшафта производства микросхем.

Китай активно развивает свою полупроводниковую промышленность. Подтверждением этого является тот факт, что китайские компании занимают 19 из 20 позиций в перечне самых активно развивающихся производителей электронных компонентов. Причем буквально год назад страна занимала всего 8 мест. Одной из причин, обусловивших такой быстрый рост, стали американские санкции в отношении HUAWEI и других китайских представителей полупроводниковой отрасли.

В ответ на ограничения со стороны США правительство Си Цзиньпиня выделило более 1 трлн долларов США на поддержку отечественных производителей полупроводников и снижения зависимости от тайваньских поставщиков микросхем, поскольку правительство Тайваня действует в соответствии с интересами своего главного заокеанского покровителя, хотя формально и считается частью Китая.

Таким образом, санкции США запустили процесс мощного роста китайской полупроводниковой промышленности. В 2021 году китайские производители полупроводников увеличили объем продаж почти на 20% — до 150 млрд долларов США. Выручку нарастили все участники цепочки, включая разработчиков EDA-софта и поставщиков химикатов.

В итоге чипмейкеры Китая намного опередили таких гигантов мирового масштаба, как TSMC и ASML.

Правительство Китая планирует в ближайшие годы построить 31 завода по производству полупроводников, чтобы к 2025 году покрывать до 70% потребностей в микросхемах за счет отечественной промышленности.

Такого объема инвестиций в производство чипов не наблюдается ни в одной стране мира. Претендующий на лидерство Тайвань объявил о строительстве 19 новых заводов, а США планирует построить 12 таких предприятий.

Примечательно, что большая часть китайских проектов не относится к «передовым» и ориентирована на техпроцесс 28 нм, в то время как Тайвань и США строят производства для техпроцессов 7 нм и меньше. Однако именно «устаревшие» 28 нм микросхемы наиболее востребованы среди производителей электронных устройств.

Таким образом, уже сейчас Китай является крупнейшим мировым чипмейкером, даже если не учитывать тайваньские производства, прямо или косвенно подконтрольные США.

Почему импортозамещение требуется не только России

Строительство фабрик по производству полупроводников в Китае, Индии и других странах угрожают национальным интересам США, поскольку в условиях торговой войны со странами Азии и отсутствии достаточного для удовлетворения потребностей экономики полной цепочки выпуска микросхем могут привести к большим сложностям для собственной промышленности. Закономерным результатом стала программа финансовой поддержки производителей микросхем, получившая названия «Закон «Chips+». Участники программы — производители чипов в течение пяти лет смогут получить грант для расширения мощностей, но только если их фабрики размещены не в России и не в Китае.

Однако скоро стало понятно, что гранты помогут не так быстро, как хотелось бы, в то время как Китай уже вырвался в лидеры. Пытаясь остановить успешного конкурента, правительство США 7 октября США ввело санкции, ограничивающие поставки полупроводников и оборудования для производства микросхем 28 китайским компаниям. Меры направлены на то, чтобы ограничить доступ КНР к ключевым технологиям, необходимым в самых разных секторах экономики.

СМИ сообщают, что новый запрет властей США парализовал полупроводниковую отрасль материкового Китая, поскольку «американские поставщики технологий, компонентов и услуг по производству чипов ушли в одночасье, прекратив все свои услуги в Китае». Многим американским инженерам и высококвалифицированным специалистам, работающим на производстве чипов в Китае, пришлось увольняться под угрозой потери гражданства, что в итоге почти полностью остановило работу отрасли.

Вряд ли в долгосрочной перспективе воинствующее импортозамещение даст результат, к которому стремятся власти США. Более вероятно, что Китай после недолгой паузы, вызванной потерей американских сотрудников, быстро найдет новых сотрудников и продолжит победоносный захват глобальных рынков.

А что в России?

Российская микроэлектронная промышленность находится в хвосте мирового полупроводникового производства, но несмотря на это правительство не только декларирует необходимость импортозамещения, но и оказывает поддержку этой отрасли. Минпромторг России 3 октября 2022 года сообщил о том, что на форуме «Микроэлектроника-2022» резиденты ОЭЗ «Технополис Москва» АО «Микрон» и ООО «НМ-Тех» подписали соглашение о сотрудничестве для постановки технологий и запуска производства на мощностях НМ-Тех.

В тексте говорится, что «Микрон» окажет содействие в освоении таких продуктов как двухинтерфейсная СБИС для применения в платежных картах «МИР», а также в производстве интегральных микросхем для паспортно-визовых документов с биометрией и для полисов ОМС.

Подписание соглашения означает возобновление производства чипов на фабрике «Ангстрем-Т». Относительно несложные чипы для карт «МИР» и документов производятся по технологии 180 нм, и пока неизвестно, будет ли запущена технологическая линия 90 нм.

Многие думают, что чипы, изготовленные по техпроцессу 180–90 нм давно устарели, но это не так. Большая часть микросхем во всем мире делается по этой технологии или даже по более старым. Все дело в том, что для массового применения в автомобильных, промышленных, космических, военных и большей части гражданских чипов современные техпроцессы попросту не нужны. Так что для России техпроцесс 180–90 нм вполне актуален.

В середине октября 2022 «Ростех» объявил о выпуске защищенных роутеров на базе российского процессора «Байкал» с модульной конструкцией и возможностью оптимизации под конкретного заказчика. Устройства разработаны и собираются в России (по крайней мере так заявляется публично), рассчитаны на работу в небольших компаниях численностью штата до 50 человек. Первая партия составила 2000 экземпляров, до конца 2022 г. будет выпущено еще 3000 шт.

Роутеры «Ростеха» — детище АО «НПП «Исток» из контура «Росэлектроники». Установленный в роутерах процессор — BE-T1000 серии «Байкал, также известный под названием «Т1». Это самый первый процессор компании «Байкал электроникс», построенный на архитектуре MIPS и рассчитанный на производство по техпроцессу 28 мм. CPU был разработан в конце 2014 г. при непосредственном участии Минпромторга и отправлен на конвейер в 2015 г.

Кто вырвется в лидеры?

Учитывая, что большая часть стран мира считает Тайвань китайской территорией и тот факт, что материковый Китай вместе Гонконгом и Тайванем в 2021 году экспортировали почти в 10 раз больше микросхем, чем США, лидер очевиден. Такое отставание не устраивает США, которые предпринимают целый комплекс мер, направленных на устранение сильного конкурента. Это и санкции против китайских компаний, и различные запреты, и обострение конфликта вокруг Китая и Тайваня, над которым активно работают американские политики. В Белом доме понимают, что присоединение Тайваня к Китаю сформирует новый мощный экономический центр в Поднебесной, поэтому всячески стремятся воспрепятствовать такому развитию событий.

Тем не менее, руководство КНР последовательно проводит политику единого государства и спокойно развивает свое преимущество, несмотря на санкции США, которые вместо ограничительной фактически выполняют стимулирующую функцию, усиливая позиции китайских производителей электроники.

В будущем нас ждет децентрализация и еще более жесткая борьба за заказы между производителями чипов, подобная той, которая происходит на мировом рынке оружия. Поживем — увидим…

НЛО прилетело и оставило здесь промокод для читателей нашего блога:

— 15% на все тарифы VDS (кроме тарифа Прогрев) — HABRFIRSTVDS.