Кто есть кто в мировой микроэлектронике

Типичная новость про электронику начала 2020 года: «Intel, вероятно, не будет размещать заказ на производство у TSMC, но рассматривает возможность сотрудничества с GlobalFoundries». Кто такие Intel — всем понятно, но что за GlobalFoundries и TSMC? Когда деревья были большими, каждая микроэлектронная компания самостоятельно производила свои микросхемы, а то и технику на их основе, как какая-нибудь Toshiba или IBM. С тех пор утекло много воды, производство подорожало, сложность приборов возросла, и в создании такого приземленного и распространенного девайса, как айфон, участвует несколько десятков высокотехнологичных компаний с трех континентов. Размеры мирового рынка полупроводниковых микросхем и приборов оцениваются большем, чем в 400 миллиардов долларов, но не все гиганты этого рынка имеют дело с конечными пользователями и часто появляются в новостях. Зато когда появляются — могут сбить с толку. Чтобы этого не происходило, я попробую кратко описать, кто есть кто.

Важный дисклеймер: в статье будет очень много цифр, в основном финансовых, но имейте, пожалуйста, ввиду, что я не настоящий финансовый аналитик, а только инженер, вооружившийся гуглом.

Рынок

Начнем собственно с рынка, на котором полупроводниковые компании пытаются зарабатывать. Его годовой объем по состоянию на 2019 год оценивается 400–500 миллиардов долларов годовой выручки. Такой большой разброс вызван тем, что из-за американо-китайской торговой войны вместо ожидавшегося роста произошло падение, так что, с одной стороны, к фактическому состоянию ближе нижняя оценка, зато верхняя показывает, куда рынок может попасть прямо сейчас, если геополитическая ситуация успокоится. Для сравнения, мировой рынок конечных устройств на основе электроники — более полутора триллионов долларов, в том числе смартфоны перевалили в 2018 за 480 миллиардов. Если сравнивать с не (совсем) электронным рынком, то автопроизводители всего мира получают 450 миллиардов за один квартал.

Рисунок 1. Мировой рынок микроэлектроники (выручка) по конечному потребителю.

Разделение на сегменты на этом рисунке весьма расплывчатое, но будем считать, что общее представление оно даёт. В computer наверняка включены серверы, а communications — это в основном смартфоны. Отдельно хочу отметить 1% госзаказа (российские электронщики нервно смеются) и 12% автомобильной индустрии. Эти 12% важны тем, что в отличие от более-менее устоявшихся и понятных остальных рынков, количество электроники в автомобилях стремительно растет — это и системы помощи водителю, и электропривод, и просто дисплеи вместо стрелочных приборов на панели.

Рисунок 2. Мировой рынок микроэлектроники (выручка) по типу продуктов. Источник

На этом рисунке мы видим, какие же микросхемы продаются. Обратите внимание, что это не штуки, а деньги. 5% копеечных дискретных компонентов в штуках дали бы гораздо больше, чем стодолларовые микропроцессоры. Самая большая доля — у памяти, это в основном DDR и флэш. Объемы рынка таковы, что ключевые производители заняты только памятью или почти только памятью. Этому также способствует то, что и для DDR, и для многоуровневого флэша нужны специальные опции технологии, которых обычно нет в процессах для других применений. Логика — это все цифровые схемы, которые не память и не процессоры: модемы, интерфейсы, микроконтроллеры и так далее и тому подобное. Оптоэлектронные компоненты — в основном светодиоды (активно замещающие лампы накаливания) и чувствительные элементы фото- и видеокамер. А теперь давайте посмотрим, кто же зарабатывает все эти сумасшедшие деньги.

Самые большие

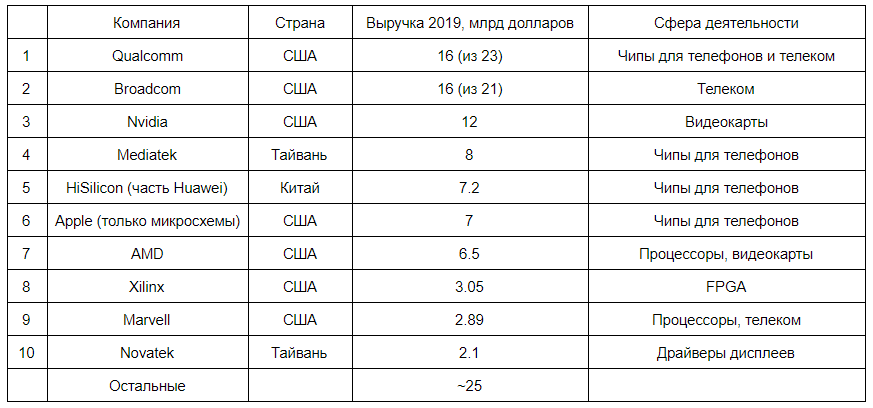

Таблица 1. Топ-10 полупроводниковых компаний по выручке в 2019 году.

Что мы видим здесь? С Intel, Samsung, Toshiba и Nvidia более-менее все ясно, эти компании постоянно на слуху. SK Hynix (бывшее полупроводниковое подразделение Hyundai) и Micron специализируются на производстве памяти. TSMC — крупнейший в мире контрактный производитель микросхем (об этом чуть позже). Broadcom и Qualcomm — лидеры в коммуникационных чипах, а Texas Instruments — в аналоговых микросхемах. Стоит заметить, что эти десять компаний — это две трети всего рынка, и все остальные в основном собирают то, до чего у гигантов не дошли руки. Впрочем, оставшаяся треть рынка все ещё огромна, и на ней работает множество отлично себя чувствующих больших и маленьких компаний, многие из которых делают уникальные, хоть и нишевые решения.

Важным дополнением к таблице будет то, что в ней указана только выручка от продаж микросхем. Например, общая выручка Toshiba примерно в три раза больше, чем у их полупроводникового подразделения. Общая годовая выручка Samsung — больше двухсот миллиардов долларов. В качестве ориентиров для сравнения можно использовать Apple (около 260, из которых собственная разработка чипов соответствует примерно 7 миллиардам), Microsoft (125), «Газпром» (120). Масштабы российской электроники можно проиллюстрировать размерами «Ростеха» (28 миллиардов долларов) и «Микрона» (0.16).

Еще одно — три компании из списка (Broadcom, Qualcomm, Nvidia) вообще не имеют собственного производства микросхем. По забавному совпадению, все трое, будучи грандами так называемой fabless-модели, аутсорсят производство своих чипов на тайваньской фабрике TSMC (хотя и не только на ней). Так же поступают и многие компании, имеющие какое-то собственное производство, но размещающие на фаундри заказы по самым маленьким и, соответственно, самым дорогим проектным нормам.

Рисунок 3. Одна из плат iphone 3G (2008).

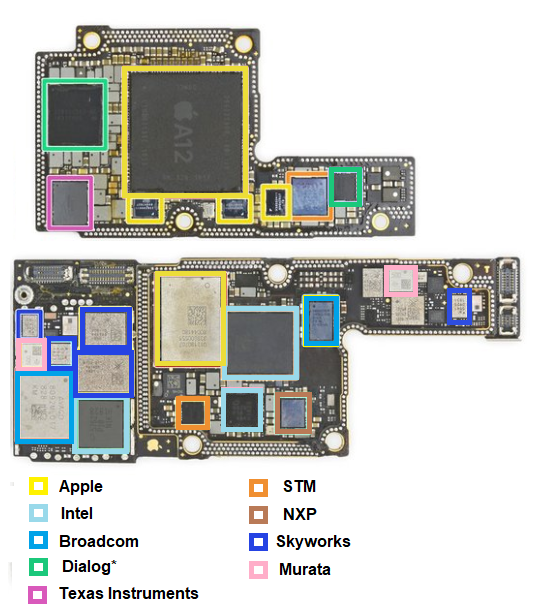

Рисунок 4. Две платы с iphone XS (2018).

На этих двух рисунках вы можете посмотреть, как продвинулась интеграция в коммерческой электронике за десять лет. Вместо большого набора мелких микросхем и дискретных пассивных компонентов все, что можно, теперь упаковывается в сложнофункциональные системы на кристалле — ради уменьшения площади и объема платы, сокращения потребления энергии и удешевления производства. Заодно можно наблюдать, как Apple нарастила за десять лет собственную разработку чипов. А еще со времени выхода изображенного iphone XS яблочники купили команды, делавшие большую часть чипов, помеченных на рисунках как продукция Intel (модемы, основные конкуренты Qualcomm) и Dialog (чипы управления питанием). Но даже с учетом этого, можно видеть, что банальный сотовый телефон — продукт кооперации десятка микроэлектронных компаний и еще кто знает скольких фирм, являющихся их поставщиками и субподрядчиками.

Производство

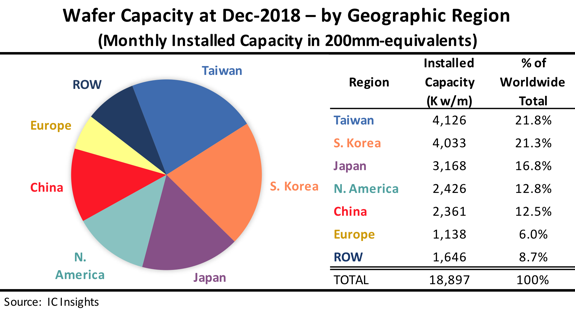

Как вы могли заметить, что в топе таблицы 1 компании из четырех стран: США, Японии, Кореи и Тайваня. Означает ли это, что все мировое производство микросхем сосредоточено в этих странах? И да, и нет. Про то, что минимум три компании из десятки производят свои чипы на Тайване, я уже сказал. Заводы Intel, кроме США, есть еще в Израиле и Ирландии, а заводы американской Micron — еще на Тайване, в Сингапуре и в Японии. В целом картина мирового производства выглядит вот так:

Рисунок 5. Мировое производство полупроводников по регионам, в тысячах эквивалентных двухсотмиллиметровых пластин в месяц.

Как видите, Тайвань, Корея и Япония дают больше половины мирового производства, а если к ним добавить еще Китай и занимающие большую часть «остального мира» Сингапур и Малайзию, то Юго-Восточная Азия займет три четверти мирового производства. Обратите внимание, что на этом рисунке показаны не деньги, а количество пластин. При этом пластины, произведенные по более тонким проектным нормам, дороже и прибыли обычно приносят больше. Если учесть проектные нормы, то картинка получается еще более интересная.

Рисунок 6. Распределение мирового производства микросхем по проектным нормам.

Что мы видим на этом рисунке? Первое — половина мирового производства делается по нормам 28 нм и выше (и эта половина по объему даёт больше двух третей денег). Второе — самые тонкие нормы непропорционально развиты в Японии и Корее (это следствие размещения там специализированных фабрик для памяти), тогда как нормы в основном контрактного тайваньского производства распределены более равномерно. Третье — отсутствие Индии. Парадоксально, но факт — в Индии до сих пор нет вообще никакого полупроводникового производства, и в целом микроэлектроника в ней до недавних пор была крайне отсталой. Впрочем, в последние годы знаменитые индийские программисты-аутсорсеры осваивают и дизайн микросхем тоже, и разработка в Индии растет как на дрожжах за счет отличного сочетания качества и стоимости рабочей силы. И четвертое — среди регионов, где производство микросхем все же есть, Европа в явных отстающих. В Старом свете, собственно, есть только три более-менее передовые фабрики: завод Intel в Ирландии, завод STM во французском Кролле и завод GlobalFoundries в Дрездене (это та самая фабрика AMD, старое оборудование которой купил многострадальный «Ангстрем-Т»). Еще одну фабрику STM буквально на днях начали строить в окрестностях Милана, и на этом все.

Впрочем, старые проектные нормы — это тоже многомиллиардный рынок, и при умелом использовании такие фабрики могут приносить значительные прибыли. Устаревающее оборудование перепрофилируют на производство силовой электроники, МЭМС, светодиодов, а то и дискретных компонентов. Свежий писк моды в оборудовании, предназначенном для работы с пластинами 100 и 150 мм — переход на карбид кремния, крайне востребованный в быстрорастущей силовой электронике. Так, например, поступили STM со своей фабрикой в сицилийской Катании, и она теперь вместо прозябания основной поставщик силовых транзисторов для Tesla model 3. Фабрики с пластинами 200 мм тоже уже вовсю осваивают кремниевые дискретные элементы — и тот же карбид будет для них следующим шагом.

Рисунок 7. Сравнение производства на пластинах 200 мм в 2006 и 2018 годах. Обратите внимание, что общий объем производства почти не упал, несмотря на очевидное устаревание проектных норм (200 мм — это 130 нм и больше). «Очевидность» устаревания хорошо видна на изменении доли памяти в общем объеме производства: для нее нет причин оставаться на более толстых нормах, если доступны тонкие.

Оборудование

Одна из главных проблем микроэлектронного производства — его стремительное удорожание с каждым новым шагом проектных норм. Современные фабрики стоят миллиарды, а то и десятки миллиардов долларов, а цены на технологические установки исчисляются десятками миллионов за штуку. Общий годовой объем рынка производственного оборудования — порядка 50 миллиардов долларов.

Таблица 2. Крупнейшие производители оборудования для микроэлектронного производства.

В производстве оборудования по болшому счету есть только США и Япония. Выделяется и общей картины только голландская компания ASML, которая занимается относительно узкой сферой — литографией —, но имеет в ней больше 80% мирового рынка (за остатки бьются Canon и Nikon). Более того, на передовых проектных нормах ASML — монополист, что, на мой вкус, весьма удивительно и что время от времени приводит к интересным последствиям. Например, совсем недавно китайская программа обновления микроэлектроники уперлась в то, что голландское правительство по просьбе американского запретило ASML поставку в Китай новейших литографических степперов. Вообще для этих целей есть ограничения ITAR, но к удивлению американцев, в продукции ASML оказалось меньше нужных 25% американских технологий, и вместо привычного хозяйского запрета пришлось идти на поклон к голландцам.

Foundry

Как я уже сказал выше, когда производственное оборудование было дешевым, все микроэлектронные компании сами разрабатывали и производили свои микросхемы, а многие продуктовые компании имели свое производство микросхем для внутренних нужд. Но уже в семидесятых порог входа начал расти, и перспективным гаражным стартапам стало очень трудно попадать на рынок. Для решения этой проблемы в южнокалифорнийском университете ISI была создана компания MOSIS, собиравшая со всех желающих маленькие заказы и размещавшая их группами на фабриках больших компаний, недозагруженных собственным производством. Хотя опыт оказался удачным и немало способствовал развитию микроэлектроники, в том числе первым опытам с RISC-архитектурами, сторонние клиенты всегда имели у фабрик более низкий приоритет, чем внутренние, что не очень помогало ведению бизнеса.

Коренной перелом в индустрии наступил благодаря тайваньскому инженеру по имени Моррис Чанг. Родившийся в 1931 году в континентальном Китае, в 1948 году он уехал из самого пекла гражданской войны учиться в США, где сделал успешную карьеру, пиком которой были должности вице-президента Texas Instruments и CEO General Instrument. В 1985 году, когда Чанг уже было собрался на пенсию, советник президента Тайваня и бывший премьер-министр Сунь Юньсюань (которого называют архитектором превращения страны в мощную промышленную державу) пригласил его на должность директора НИИ Индустриальной технологии (Industrial Technology Research Institute, ITRI). Так Чанг вернулся на родину и получил возможность воплотить в жизнь свою давнюю идею — создать фабрику, которая не будет ничего разрабатывать и продавать сама, а сконцентрируется исключительно на развитии технологии для нужд сторонних заказчиков. Эта фабрика была основана в 1987 году под названием Taiwan Semiconductor Manufacturing Company или TSMC.

Бизнес-модель TSMC оказалась крайне удачной и позволила превратить fabless-модель в огромную стабильную отрасль мировой экономики, дать небольшим компаниям со всего мира доступ к передовым технологиям, а Тайвань сделать одной из важнейших мировых экономик. Разумеется, у TSMC оказалось множество последователей, но именно эта фабрика так и осталась наиболее успешной, имея чуть больше половины всего мирового контрактного производства микросхем и активно развивая самые передовые проектные нормы. Клиенты TSMC варьируются от гигантов типа Apple и AMD до совсем небольших компаний по всему миру.

Таблица 3. Крупнейшие контрактные производства микросхем по состоянию на 2019 год. Для Samsung даны ориентировочные показатели только по контрактному производству для внешних заказчиков.

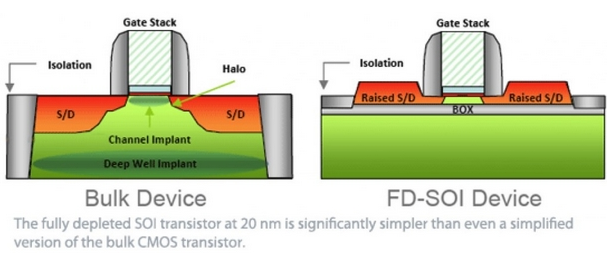

Как видите, для того, чтобы хорошо зарабатывать, не обязательно иметь самую современную технологию — хотя что-то хорошее иметь все же стоит. Хорошее, правда, не обязательно означает проектные нормы. Например, GlobalFoundries, отказавшись от борьбы с трио TSMC-Samsung-Intel в освоении норм 7 нм, необходимых для процессоров потребительского сегмента, сделала ставку на перспективные для интернета вещей и СВЧ процессы 12–28 нм FDSOI, а целый ряд оставшихся сразу за бортом десятки фабрик предлагает интеграцию на одном кристалле логики и высоковольтных силовых транзисторов, элементы для СВЧ-схем и другие «фишки», востребованные в специализированных индустриальных и автомобильных чипах.

Рисунок 8. Сравнение FDSOI и обычного объемного транзистора. FDSOI, будучи медленнее объемного FinFET, позволяет обеспечить очень маленькое энергопотребление и удобный контроль соотношения потребления и скорости, что хорошо подходит для чипов интернета вещей и других задач с батарейным питанием.

Рисунок 9. Технологии компании TowerJazz.

А вот так выглядит предложение израильско-американской фабрики TowerJazz (Tower — это израильская часть, а Jazz — американская). Процессорно-цифровая логика остановилась на уровне 45 нм, зато предложение активно выросло вширь, покрывая множество других применений. Три линейки радиочастотных технологий, две линейки аналоговых и силовых процессов, оптические чипы и МЭМС, а также наличие автомобильной и военной сертификации позволяют удовлетворить потребности самых разных клиентов, формируя потрфолио не из нескольких больших заказов, а из большого числа маленьких.

Fabless

Таблица 4. Крупнейшие fabless-разработчики микросхем.

Из всех компаний, упомянутых в статье, участники этой таблицы наиболее понятны обычному человеку. Qualcomm Snapdragon — это де-факто стандарт процессоров для мобильников на Android; Broadcom — разнообразное сетевое оборудование (и чип в Raspberry Pi), Mediatek и HiSilicon — тоже известны как производители комплектиующих для телефонов, с яблочниками и AMD все ясно и без меня. Xilinx чуть сложнее, но про них в курсе все, кто когда-то слышал термин «ПЛИС», а Marvell и Novatek уже такие маленькие, что про них нужно знать только специалистам и биржевым игрокам.

Но как среди компаний без собственных фабрик оказалась такая старая и уважаемая фирма, как AMD? Ответ на этот вопрос довольно прост: в 2009 году, сразу после разрушительного финансового кризиса, AMD в рамках кампании по оздоровлению бизнеса выделила свое производство в отдельную фирму, названную GlobalFoundries, и продала ее инвесторам из Объединенных Арабских Эмиратов, став для новой компании якорным клиентом (по факту просто оставив все как было, но сняв с себя инфраструктурные расходы). После этого те же инвесторы купили и присоединили к GloFo крупную сингапурскую фабрику Chartered Semiconductor (тоже сотрудничавшую с AMD) и полупроводниковое подразделение IBM (включающее в числе прочего, допущенные к американской оборонке заводы в окрестностях Нью-Йорка). Получившийся конгломерат стал второй по размеру контрактной фабрикой в мире (впрочем, в пять раз меньшей, чем TSMC) с заводами в США, Германии, Сингапуре. Забавный факт: GloFo — крупнейший частный работодатель американского штата Вермонт.

Последовавшая гонка вооружений с лидерами — TSMC и Samsung — закончилась для GloFo не очень здорово, потерей крупнейшего клиента (AMD) в результате неспособности запустить нормы 7 нм. Впрочем, этот шок стал для компании благотворным и позволил запустить процесс избавления от неудобных активов и переориентацию (хоть и вынужденную) на другие рынки, в результате чего финансовое положение GloFo значительно улучшилось. Частично вернулась AMD (для I/O чипов, которым подходят нормы 14 нм), появились заказы в сферах интернета вещей и 5G. В последние недели также ходят слухи, что у фабрики есть перспектива получить вкусный контракт от Intel, которому не хватает собственных мощностей по нормам 14 нм. Если сделка состоится, и бывшие заводы AMD будут производить чипы «синих», получится довольно иронично.

IP и САПР

Вообще IP — это интеллектуальная собственность, но в полупроводниковой индустрии активно используется понятие «IP-ядро». Такие ядра — это законченные части дизайнов, которые разработчики не производят, а продают другим разработчикам. Подобный подход позволяет компаниям, продающим микросхемы, покупать готовые типовые блоки (например, контроллеры популярных интерфейсов), самостоятельно создавая только ту обычно небольшую часть чипа, которая составляет ноу-хау и создает основную добавленную стоимость. Подробнее про экосистему IP можно почитать вот здесь, а сейчас я скажу, что рынок этот относительно небольшой (около 3.5 миллиардов долларов), но уверенно растущий (прогнозируется удвоение за пять лет) и важный для индустрии в целом в силу того, что его существование здорово сокращает time to market и улучшает качество стандартных запчастей, которыми занимаются глубоко погруженные в тему профессионалы (ну, в теории), а не вспомогательные команды производителей микросхем.

Ключевой игрок рынка полупроводниковых IP вам наверняка хорошо знаком: это компания ARM, разрабатывающая одноименные процессорные ядра и лицензирующая их всем желающим, например практически всем производителям процессоров для мобильных телефонов. Доля ARM на рынке полупроводниковых IP — 45–50% (1.6 миллиарда долларов выручки в 2018 году), два других больших игрока — IP-подразделения производителей САПР Synopsys (629 миллионов из 3300) и Cadence (189 миллионов из 2100). Оставшаяся треть рынка почти равномерно размазана между сотнями небольших команд, специализирующихся на каких-то узких задачах.

Рынок электронных САПР, частью которого иногда считается рынок IP, составляет примерно 10 миллиардов долларов. Кроме упомянутых выше Synopsys и Cadence, в «большую тройку», контролирующую почти весь рынок, входит Mentor, a Siemens Business (ранее известный как Mentor Graphics) с выручкой 1.3 миллиарда долларов. Интересная особенность рынка микроэлектронных САПР — то, что продукты компаний-конкурентов не только совместимы между собой, но даже могут встраиваться друг в друга, позволяя разработчикам собирать маршрут проектирования согласно специфике задачи.

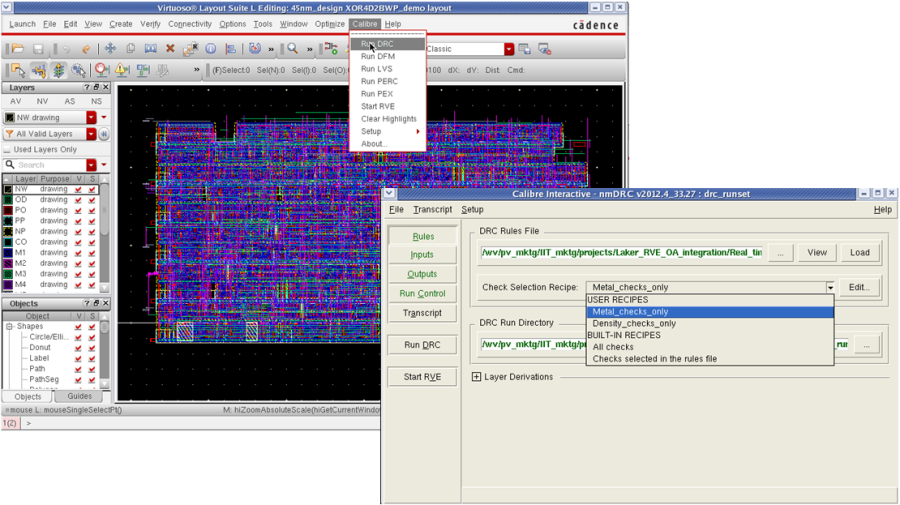

Рисунок 10. Окно программы Virtuoso компании Cadence и одна из вкладок, являющаяся на самом деле программой Calibre разработки Mentor Graphics. Как видите, ничего не выдавало Штирлица, кроме более теплого серого цвета. И да, современный софт для проектирования микросхем выглядит именно так. Это тут еще графический интерфейс, а не командная строка.

Если не кремний, то кто?

Несмотря на огромные деньги, вкладываемые в развитие альтернатив кремнию, очевидно упершемуся уже даже не в экономический и технологический, а в физический потолок, ничего существенного в ближайшие годы ожидать не приходится. Кандидаты, кажущиеся «материалом будущего», приходят и уходят (арсенид галлия, углеродные нанотрубки, графен и так далее и тому подобное), а кремниевые МОП-транзисторы никуда не деваются. Впрочем, существует достаточно много рыночных ниш, в которых другие материалы успешно составляют кремнию конкуренцию, а то и вовсе вытесняют его. Эти ниши, с одной стороны, составляют в лучшем случае единицы процентов от всего рынка, а с другой стороны, мы говорим о миллиардах долларов.

Почти в миллиард долларов оценивается рынок излучателей для полупроводниковых лазеров, представляющих собой сложные гетероструктуры из GaAs, AlGaAs, InGaAs и так далее и тому подобное. Кстати, за открытие этих гетероструктур получил нобелевскую премию по физике Жорес Алферов. Или например, светодиоды, тоже изготавливаемые из гетероструктур на основе материалов A3B5, стремительно проникающие в наш быт; пока что рынок светодиодов составляет единицы миллиардов, а вот мировой рынок диодных осветительных приборов уже перевалил за пятьдесят, и ожидается, что он продолжит расти по крайней мере до тех пор, пока совсем не исчезнут лампы накаливания.

Другая интересная история — рынок мощных высоковольтных приборов, на котором кремниевые МОП-транзисторы и IGBT начали стремительно уступать МОП-транзисторам на основе карбида кремния (SiC) и транзисторам с высокой подвижностью электронов (HEMT) на основе нитрида галлия (GaN). И те, и другие новички за счет лучших свойств материала позволяют добиться лучших параметров, чем кремний может обеспечить даже теоретически. Те же самые новые приборы отбирают часть рынка СВЧ у GaAs — благодаря, например, лучшему температурному диапазону. Основные рынки, на которых внедряются новинки — это электромобили, базовые станции сетей 5G и, например, зарядные устройств для мобильных телефонов.

А еще в новостях регулярно пишут о том, что какие-нибудь ученые добились прорыва в использовании нового полупроводника. Все эти сообщения, разумеется, надо делить на десять, но даже с учетом этого множество новых интересных материалов действительно на подходе: оксид галлия (Ga2O3), алмаз, новые варианты соединений A3B5 и A2B6, перовскиты — это только то, что я видел в новостях за последнюю пару месяцев. Никто из них не заменит кремний, но они сделают наши солнечные батареи эффективнее, интернет быстрее, а лазеры — пригоднее к установке на огромных человекоподобных роботов.

Немного разного

Вышеописанным рынок микроэлектроники, разумеется, не ограничивается. Вокруг него есть еще множество связанных рынков, например, измерительное оборудование с такими гигантами, как Agilent (5.16 миллиарда), Keysight (4.3 миллиарда) и Rohde&Schwarz (2.04 миллиарда). Или производство собственно кремниевых пластин, на которых изготавливаются чипы -— это тоже десятимиллиардный рынок, со своими китами, о которых обычный человек никогда не слышит. Да что там обычный человек, даже я, будучи разработчиком микросхем, до начала написания этой статьи знал только одного из пяти топовых производителей подложек, и только потому, что французская Soitec — лидер в подложках кремния на изоляторе, к которому у меня профессиональный интерес. Кстати, популярность КНИ подложек очень быстро растет, и, что самое смешное, лидеры в их использовании — европейские фабрики GlobalFoundries и STM, работающие с FDSOI техпроцессами для интернета вещей и связных радиочастотных схем. Ах да, на всякий случай: крупнейший в мире производитель кремниевых подложек — немецкая компания Siltronic, головная фабрика которой находится в баварском городе Бургхаузен с населением в восемнадцать тысяч человек.

Рисунок 11. Панорама Бургхаузена.

Микросхемы, в свою очередь, служат сырьем для триллионной электронной промышленности, охватывающей сегодня вообще все сферы человеческой жизни. При этом выпуск конечной продукции почти всегда оказывается более прибыльным, чем создание универсальных запчастей. С другой стороны, если речь идет не о запчастях, а о чем-то специфичном, то став лучшими в своей нише, вполне можно построить миллиардную компанию — как мы можем видеть на примерах Xilinx, Qualcomm или, например, Skyworks — которые размером почти как AMD, продукция которых стоит в огромном количестве смартфонов, но о которых вы наверняка ничего не знаете.

С другой стороны, конкуренция на рынке приводит к тому, что производители конечной продукции пытаются подгребать под себя основные ключевые компетенции, не отдавая их на аутсорс — этакий частичный возврат к вертикальной интеграции. Разумееется, о постройке продуктовыми компаниясм собственных заводов речи не идет, но Google, Amazon и Facebook занялись созданием серверных микропроцессоров, Huawei все расширяет и расширяет свою микроэлектронную «дочку» HiSilicon, а в случае с Apple мы можем видеть (например на рисунках 3 и 4), как в дизайне микросхем они прошли путь от полностью внешних компонентов до одних из лучших процессоров на рынке, после чего начали активно скупать соответствующие подразделения своих поставщиков — Intel и Dialog, а с графикой вообще не стали заморачиваться и переманили сотрудников Imagination в соседнее здание. Впрочем, в последнем случае шалость не совсем удалась, и уже в 2020 году стороны после многочисленных обоюдных угроз судами объявили о подписании нового лицензионного соглашения. Тем не менее, рынок становится все конкурентнее и конкурентнее, так что желание IT-гигантов обеспечивать свое предосходство на хардверном уровне вполне понятно.

На этом статью можно было бы закончить, если бы не одно «но».

А что в России?

Мне хотелось обойтись без этого раздела, потому что он слишком грустный, но это было бы нечестно по отношению к читателям. Итак, объем российского рынка микроэлектроники составляет 0.7% от мирового, и большую часть этого объема обеспечивают предприятия ВПК. Крупнейший производитель микросхем («Микрон») по итогам 2019 года имел выручку около 10 миллиардов рублей (160 миллионов долларов или 0.5% от TSMC) и впервые за десять лет (!) не оказался убыточным. Для сравнения, выручка «Яндекса» за 2018 год — 126 миллиардов рублей.

В 2007 году «Микрон» лицензировал техпроцессы 180 и 90 нм у франко-итальянской компании ST Microelectronics. Процессы «Микрона» с нормами 180 нм заточены под производство радиочастотных меток (RFID), которые вы уже можете встретить в билетах на общественный транспорт, а в будущем — вообще во всем, что можно пометить — шубах, паспортах и даже умных стаканах. По 90 нм есть только опытное и мелкосерийное производство. Параллельно «Микрон» работает как фаундри (по нормам 180 и 240 нм) для множества российских fabless-компаний, являясь одним из главных центров импортозамещения попавших под санкции микросхем двойного назначения. При этом номенклатура производимых чипов двойного назначения очень широкая, а тиражи маленькие, поэтому для поддержания фабрики ей обязательно нужны гражданские крупносерийные заказы — которые и обеспечивают билеты на метро.

Рисунок 12. Пластина с изготовленными по нормам 90 нм процессорами «Эльбрус», стоящая в фойе АО «НИИМЭ».

Второе по размерам микроэлектронное производство в России — это… нет, не зеленоградский «Ангстрем», как многие могли бы подумать, а брянская «Группа Кремний Эл», обладающая производством с проектными нормами 700 нм (и недавно объявившая об освоении 500 нм и планах на 350 нм). Выручка компании в 2017 году — 3 миллиарда рублей, в 2018 — 2.6 миллиарда рублей, продукция — дискретные компоненты (транзисторы и диоды), силовые модули на их основе, а также аналоговые и силовые чипы небольшой сложности, почти полностью ориентированные на нужды ВПК. А еще у них на сайте вывешиваются свежие номера заводской газеты «Кристалл», на производстве регулярно проходят «недели без турникетов» и ведется активное сотрудничество с местным университетом. В общем, со всех сторон молодцы.

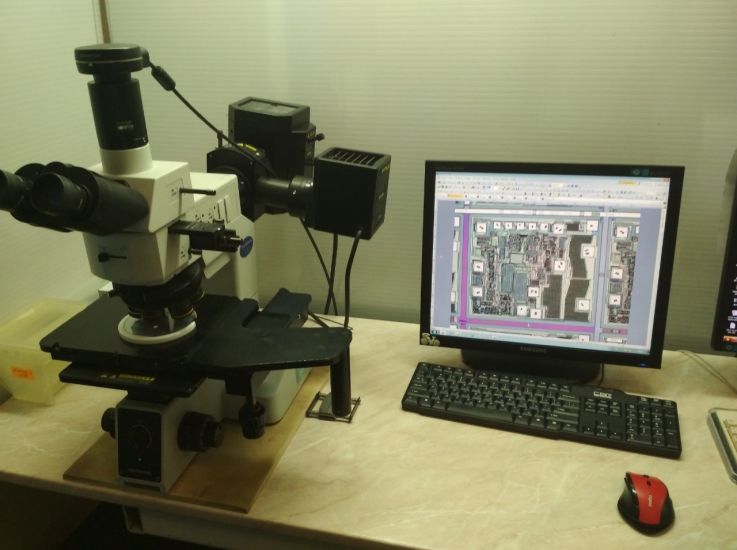

Рисунок 13. Пластина производства «Кремний Эл» под микроскопом.

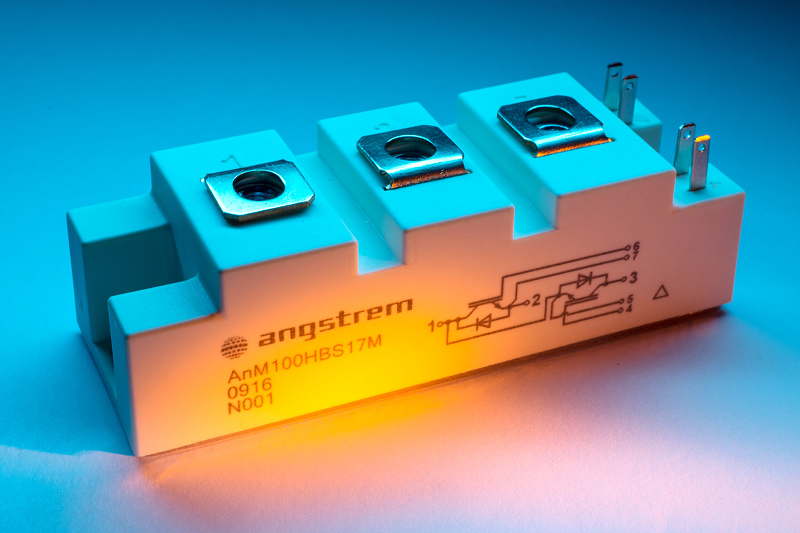

Находящийся на почетном третьем месте «Ангстрем» — извечный конкурент «Микрона» — в 2018 году показал выручку от производства 2.17 миллиарда рублей (и ещё 600 миллионов дали НИОКР) — и, впервые за несколько лет болтания около нуля, убытки. Современными проектными нормами «Ангстрем» не обладает, поэтому интересные новости с предприятия в последнее время в основном касаются дискретных мощных приборов — разработана линейка радиационностойких силовых транзисторов, проводится диверсификация на гражданские рынки, в конце 2018 года подписано соглашение с японцами об освоении карбида кремния для крайне перспективного направления высоковольтных силовых приборов.

Рисунок 14. Мощный IGBT-модуль производства «Ангстрема». Обратите внимание, что компания создает не только сами приборы, но и конечную продукцию на их основе.

«Ангстрем-Т», не являющийся частью «Ангстрема», и обещавший запуск производства по нормам 90 и 130 нм на купленном у дрезденской фабрики AMD оборудовании, всю свою историю фигурирует в основном в новостях про кредиты и суды о банкротстве. И про то, что «Микрон» предлагал построить в его здании фабрику с нормами 28 нм. Из условно хороших новостей был только мизерный для такого предприятия контракт с китайцами на производство по нормам 250 нм, представляющих собой, видимо, отрезанные от 130 нм технологии транзисторы для схем ввода-вывода.

Ещё какое-то серийное производство есть Воронеже («ВЗПП-Микрон», учтенный в результатах материнского предприятия), а остальное — опытные и мелкосерийные фабрики, ориентированные на ВПК, многие из которых фактически не обновлялись ещё с советских времён. Отдельно еще стоит упомянуть работающий почти полностью на российский рынок былорусский «Интеграл» с его выручкой в примерно шесть миллиардов российских рублей, минимальными проектными нормами 800 нм и возможностью делать приборы с рабочим напряжением до 600 В.

С Fabless-разработкой ситуация несколько лучше, чем с производством. Дизайн-центров с миллиардными (разумеется, в рублях) значениями выручки в России с десяток, ими успешно освоены проектные нормы вплоть до 28–16 нм и налажена кооперация как с зарубежными кремниевыми фабриками, так и с поставщиками популярных IP-блоков и ядер. Есть также несколько филиалов больших зарубежных компаний, например Intel в Нижнем Новгороде, где работает больше тысячи человек. Проблема российской микроэлектроники в целом состоит в том, что, как и в производстве, в разработке тоже правит бал ВПК, и большинство разрабатываемых чипов, хоть и обладают важными достоинствами типа радиационной стойкости или расширенного температурного диапазона, в принципе не предполагаются к крупносерийному производству. У ряда компаний есть коммерческие амбиции (например, у МЦСТ, «Байкала», «Миландра» и «Модуля»), но все они находятся на ранних стадиях и все равно ориентированы на госзаказ, пусть и не военный.

Большие надежды отрасль возлагает на только что принятую государственную «Стратегию развития электронной промышленности Российской Федерации на период до 2030 года», которая предполагает значительный рывок вперед, преодоление многолетнего отставания от остального мира и переориентацию российской электроники на коммерческие рельсы. Должны будут быть построены собственные фабрики по нормам 5 нм, разработано технологическое оборудование для них, российские предприятия выйдут на мировой рынок — и все это совсем скоро, буквально через пять лет после высадки российских космонавтов на Луну.

На этой беспредельно оптимистичной ноте я, пожалуй, и закруглюс