Как банки будут развивать блокчейн-решения в 2017 году

В недавно опубликованном отчете индийская компания-разработчик программного обеспечения Infosys сформулировала основные тезисы, относительно перспектив внедрения блокчейн-решений бизнесом в 2017 году. Основные тезисы из этого отчета мы публикуем в блоге нашего международного блокчейн-сервиса Wirex.

- 50% опрошенных банков либо уже инвестировали в технологию блокчейн, либо планируют сделать это в 2017 году.

- Ожидается, что в 2017 году средний размер инвестиций в блокчейн-проекты составит 1 млн долларов.

- 33% респондентов ожидают, что широкое распространение блокчейна в коммерческой сфере произойдет в 2018, тогда как большая их часть (50%) считает, что это случится в 2020 году.

- Большинство опрошенных банков — около 69% — экспериментируют с регулируемыми блокчейнами. Существенна и доля игроков выбравших гибридные варианты — 21%.

- Трансграничные платежи, управление цифровыми средствами идентификации, клиринг и взаиморасчеты, обработка аккредитивов и синдикация займов — пять основных кейсов, в рамках которых Блокчейн, по мнению респондентов, скорее всего, получит наибольшее коммерческое распространение.

- Около 50% опрошенных банков для наращивания своего потенциала в области блокчейн-решений выбрали сотрудничество с финтех-стартапами или технологическими компаниями. Еще 30% пошли по пути участия в консорциумах.

- «Готовность экосистемы» и «отсутствие моделей управления среди заинтересованных игроков» были определены как две самые серьезные трудности на пути к широкомасштабному применению технологии.

- «Улучшенная прозрачность между контрагентами» и «сокращение времени проведения транзакций и операций взаиморасчета» были признаны двумя наиболее весомыми преимуществами технологии.

- По данным 74% опрошенных банков, двигателями блокчейн-проектов в них выступают технические директора, директора по инновациям или руководители бизнес-направлений.

Инноваторы, ранние сторонники и наблюдатели

Около 50% банков-респондентов признали, что ждут, пока технология достигнет более зрелого уровня развития. В краткосрочной перспективе эти банки планируют проработать ограниченные сценарии применения технологии, прежде чем выделять средства для более крупных инвестиций.

Чуть более трети (35%) респондентов подпадают под категорию «ранних сторонников». Сюда относятся финансовые учреждения, которые уже определили полезные для себя и подходящие для своей стратегии развития блокчейн-кейсы. Они планируют инвестировать в соответствующие инициативы в ближайшем будущем. Диапазон финансирования проектов в этой категории составляет от 1 до 10 млн долларов.

Подлинные «инноваторы» — игроки, уже осуществившие полномасштабный запуск блокчейн-инициатив при поддержке специально учрежденных внутренних команд или партнеров в лице технологических стартапов и компаний. В эту категорию попали около 15% банков.

Такие игроки уже выделили средства на сумму более 10 млн долларов для поддержки инициатив и занимаются экспериментальным изучением вариантов применения блокчейна, выходящих за рамки традиционных сценариев, таких, как трансграничные переводы, клиринг и взаиморасчеты. Стремясь воспользоваться преимуществом первопроходцев, эти банки уже сделали первые шаги в деле формирования и разработки решений, которые имеют все шансы стать одними из первых в отрасли полноценных блокчейн-экосистем.

Ожидаемый рост блокчейн-инвестиций в 2017 году

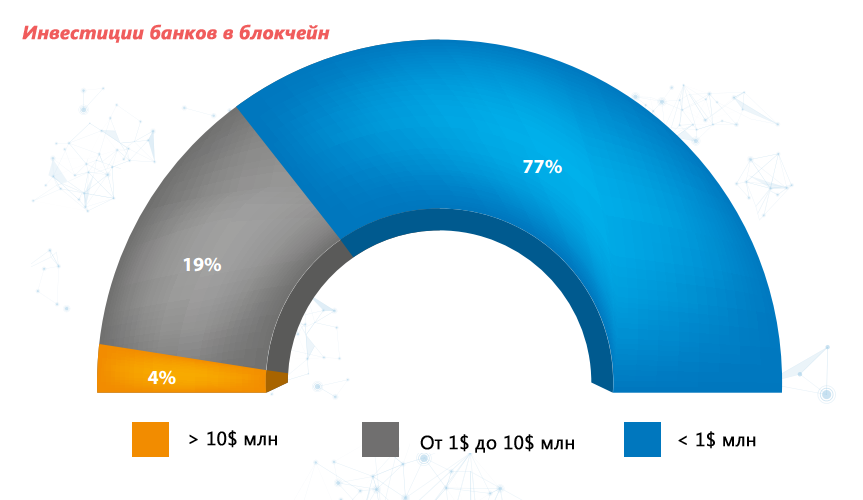

Размер инвестиций большинства (77%) банков-респондентов находится на уровне 1 млн долларов. При этом 4% участников сообщили о вложении более 10 млн долларов. Как бы то ни было, доля этой группы в будущем вырастет, поскольку оставшиеся 19% участников, выделивших от 1 до 10 млн долларов, планируют увеличить финансирование блокчейн-инициатив.

Бизнес-руководители, технические директора и директора по инновациям руководят блокчейн-финансированием

Инициатива по финансированию блокчейн-проектов в банках в настоящий момент исходит от представителей разных подразделений. В большинстве случаев в качестве заинтересованных сторон выступают руководители технических отделов и директора по инновациям, однако начальники бизнес-подразделений начинают все чаще играть ключевую роль в запуске соответствующих проектов. В 28% опрошенных банков работу над блокчейн-проектами ведут технические директора, а в 23% банков эту роль берут на себя директора по инновациям. Разнообразие вариантов применения технологии также не осталось незамеченным со стороны начальников бизнес-подразделений. Так, 21% респондентов указали, что подобные инициативы находятся под контролем бизнес-директоров. Представители небольшой доли респондентов (16%) также сообщили, что в их организации блокчейн-проекты курируются ИТ-директорами, преимущественно потому, что их деятельность также тесно связана с работой бизнес-систем.

Большая часть банков (69%) выбирают модель закрытого регулируемого блокчейна

Безопасность данных и транзакций потребителей — вопрос первостепенной важности для финансовых учреждений. Концепция открытых блокчейнов сопряжена с беспокойствами по поводу безопасности и потому большая часть банков применяет закрытые регулируемые блокчейны как модель, способную снизить риски безопасности. Закрытые блокчейны также предлагают большую гибкость, повышенную надежность и адаптивность в сравнении с открытой блокчейн-инфраструктурой.

69% опрошенных банков сообщили об использовании модели закрытых блокчейнов. Помимо беспокойств по поводу безопасности, этот выбор обусловлен неоднозначностью ситуации с регуляторным одобрением открытых блокчейнов поскольку те не предоставляют возможность проводить KYC-проверки и выполнять требования по борьбе с отмыванием денег, что, в свою очередь, провоцирует операционные риски.

Около 21% респондентов либо уже используют гибридные блокчейны, либо планируют их применение в ближайшем будущем.

Краткая справка

- Открытый блокчейн — полностью децентрализованный блокчейн. Любой желающий может присоединиться к его работе и участвовать в процессе достижения консенсуса.

- Гибридный блокчейн работает по типу консорциума, где процесс консенсуса управляется некоторой определенной группой узлов.

- В закрытом блокчейне применяется более строгий контроль за доступом, в том числе за счет разделения прав чтения и изменения той или иной информации.

Трансграничные платежи, системы цифровой идентификации личности, клиринг и взаиморасчеты — наиболее предпочтительные сценарии применения блокчейн-приложений

Банки изучают различные варианты применения технологии в сфере финансовых услуг как традиционные, так и нетрадиционные. Данный опрос подтверждает, что наиболее предпочтительными из них считаются те, что позволяют снизить расходы, упростить бизнес-процессы и увеличить операционную эффективность.

Трансграничные платежи, системы цифровой идентификации личности, клиринг и взаиморасчеты наряду с несколько менее актуальными кейсами, такими, как кредитование на основе платежных документов и обработка аккредитивов составляют пятерку наиболее предпочтительных сценариев применения.

Партнерские соглашения играют ключевую роль в реализации блокчейн-проектов

Распределенные технологические платформы, такие как блокчейн могут достигнуть своего истинного потенциала только при поддержке бизнесов-сетей и групп партнеров. И потому не вызывает удивления тот факт, что большинство банков-респондентов, сообщили об участии в партнерствах с технологическими фирмами, финтех-компаниями, коллегами по роду деятельности и центральными организациями, направленными на разработку блокчейн-приложений. Наиболее предпочтительным (49%) способом создания сетей блокчейн-партнеров стало участие в уже сформировавшихся объединениях.

Некоторые общие закономерности внедрения технологии на рынок

Согласно результатам исследования, большинство банков-респондентов (80%) ожидают, что полноценное и широкомасштабное применение блокчейна в индустрии финансовых услуг станет возможно ближе к 2020 году.

Участники опроса считают трансграничные платежи — наиболее готовым к практической реализации кейсом. Они ожидают, что первые решения в этом сегменте будут представлены уже в этом году.

Среди других сценариев применения они также выделили семь направлений, которые, по их мнению, обязательно должны обзавестись полноценными блокчейн-приложениями. Сюда вошли документарные операции, синдикация займов, клиринг и взаиморасчеты, цифровая идентификация личности, кредитование на основе платежных обязательств и умные контракты.

Как бы то ни было, авторы опроса делают вывод, что первые практические примеры, ожидаемые в 2017 году, не будут отличаться масштабностью или широким охватом. Прочувствовать всю основательность блокчейн-инноваций, по их мнению, удастся не ранее 2020 года.

На основании данных опроса они прогнозируют, что в ближайшие два года мы увидим появление преимущественно внутрибанковских блокчейн-решений, или же межбанковских решений, предназначенных для использования внутри сети партнеров в таких сегментах, как трансграничные платежи и цифровая идентификация. Далее (2–5 лет) последует период появления других межбанковских решений и кейсов с участием регуляторов, в частности, в сегменте документарных операции. В последующие годы (5 и более лет) мы станем свидетелями более широкого распространения Блокчейн в сфере финансовых услуг и банковской экосистеме.

Авторы исследования также ожидают, что к 2020 году распространение блокчейн-приложений достигнет размаха, достаточного для их вовлечения в более крупные экосистемы, с привлечением правительства и корпораций из других индустрий и, возможно, даже конечных потребителей.

Дорога вперед

Результаты исследования показывают, что в ближайшие два года технология Блокчейн станет главной областью исследования для банков. Сегодня основной вопрос заключается уже не в том, будут ли они заниматься практическим внедрением Блокчейн, но в том, когда и как это будет происходить. В этом отношении авторы опроса выделяют два возможных направления — внутреннее и внешнее.

Банки могут начать освоение технологии с внутренних кейсов, проверяемых в рамках собственной инфраструктуры, чтобы впоследствии применить накопленный опыт работы с Блокчейн в ходе совместных проектов с отраслевыми партнерами.

С точки зрения внешнего направления развития, несколько банков уже начали проводить соответствующие эксперименты в сотрудничестве с технологическими партнерами, а также образовав консорциумы.

Далее, следует краткая оценка основных этапов практического распространения блокчейн в ближайшие годы, предоставленная авторами опроса.

2014–2016 годы. Фаза 1. Анализ ценности Блокчейн для индустрии финансовых услуг

- Банки и предоставляющие финансовую инфраструктуру посредники сформировали отраслевые группы для обсуждения возможностей.

- Создание закрытых групп из представителей отрасли, а также их технологических и финтех-партнеров.

- Создание партнерских проектов, охватывающих всю отрасль, таких, как R3 и Linux Hyperledger Foundation.

2016–2018 годы. Фаза 2. Проверка концепции

- Поиск ключевых концепций, способных оказать то или иное воздействие на бизнес и оценка возможности масштабирования блокчейн-решений с целью снижения расходов при поддержании должного уровня безопасности.

- Диалог между регуляторами, аудиторами, партнерами и экосистемой с целью выявления наиболее важных и нуждающихся в оптимизации процессах, которые выиграют больше всего от внедрения технологии.

- Цель тестовых проектов — оценка того, предоставляют ли блокчейн-процессы какие-либо преимущества по производительности, цене, скорости и масштабируемости в сравнении с существующими процессами.

- Несмотря на тот факт, что некоторые влиятельные консорциумы уже были сформированы к 2017 году, в целом, вопрос налаживания коллективного диалога и совместных договоренностей об универсальных и гибких открытых отраслевых стандартах остается по-прежнему открытым.

- Правительства и регуляторы сыграют важную роль, которая будет заключаться в защите потребителей и одновременном поощрении инноваций.

2019–2020 годы. Фаза 3. Появление совместной инфраструктуры

Отраслевые игроки начнут внедрять блокчейн-продукты, отвечающие потребностям отдельных бизнес-направлений.

Эффективное использование совместной инфраструктуры, API и интерфейсов для расширения сферы применения технологии.

По мере распространения Блокчейн консолидация и стандартизация станут нормой.

Ранее конкурирующие друг с другом финансовые организации осознают преимущества единого подхода, такие как ускорение торговых процессов и усовершенствование процессов управления данными применительно к бизнес-операциям.

2021–2025 годы. Фаза 4. Процветание блокчейн-сетей

- Завершение формирования и укрепление стандартов операционной совместимости и коммуникационных каналов.