Динамическое хеджирование опционов

Опционы — за чей счет этот банкет?

В комментариях к нашему видео про опционы достаточно быстро возник вопрос «За чей счёт этот банкет?»

Если мы говорим про биржевой рынок, то можно сказать, что в каждой относительно удачной покупке есть второй участник сделки, который совершил относительно неудачную продажу. И на этом вопрос о том, «за чей счёт», можно считать закрытым.

Но вполне реальной является ситуация, когда одна сторона покупает или продает опцион в надежде получить прибыль от реализовавшегося курса базового актива, а другая сторона занимается динамическим управлением риска (что именно это означает, мы поговорим ниже).

Мы увидим, что обе стороны одной и той же сделки могут оказаться в плюсе. Такие сделки весьма типичны для внебиржевого (OTC) рынка. Происходит это за счёт специальной работы по динамическому управлению рисками, которую берет на себя одна из сторон сделки.

«Динамизм собаки на поводке». Джáкомо Ба́лла, 1912

«Динамизм собаки на поводке». Джáкомо Ба́лла, 1912(Базвую термины про опционы можно посмотреть в другой моей статье на Хабре: «Что такое опционы и кому это нужно»)

На OTC-рынке с одной стороны есть маркетмейкер — финансовая организация с соответствующей лицензией, с другой стороны есть клиенты, которые приходят к маркетмейкеру с запросами на квоты на различные опционы. В запросе не указывается, что именно хочет сделать клиент — купить или продать, маркетмейкер в ответ предоставляет цены покупки/продажи. Если клиенту нравится та цена, которая его интересует, то он сделку заключает.

Так работает любой OTC-рынок. В частности, OTC-рынок опционов.

Но как может быть такое, что обе стороны сделки окажутся в плюсе? И за чей счёт тогда банкет?

С одной стороны, понятно, что выплата по опциону определяется условием контракта и реализовавшимися условиями, и для одной стороны она будет со знаком плюс, для другой — со знаком минус. Ещё есть премия. Но тут тоже всё привычно: одна сторона платит премию, другая ее получает. Как может получится, что обе стороны сделки окажутся в плюсе?

Но с другой стороны, если бы бизнес маркетмейкера сводился к надежде на то, что клиенты в большинстве случаев ошибутся с выбором опциона, то, наверное, маркетмейкеры на OTC-опционном рынке быстро бы закончились. Ведь время заключения, параметры и стороны сделки каждый раз выбирает клиент. Внебиржевой рынок опционов не смог бы развиться до сегодняшних размеров.

Дело тут в том, что маркетмейкер, заключив сделку, не будет пассивно ждать того, что же случится на момент исполнения опциона. Обычная стратегия маркетмейкера не просто купить-и-держать, а динамически хеджировать свою позицию. В идеале это позволяет реплицировать нужную выплату вне зависимости от того, как реализуется курс базового актива от заключения сделки до момента исполнения опциона. Именно наличие такой идеи и позволяет существовать и развиваться рынку опционов.

Репликация выплаты динамическим хеджированием: алгоритм

Рассмотрим общую идея динамической репликации. Мы ведем портфель активов, куда будут входить три позиции: (1: option) собственно опцион, (2: underlying) позиция по базовому активу и (3: money) некоторое количество денег.

В портфеле все позиции могут быть как со знаком плюс, так и со знаком минус. Для опциона плюс означает, что мы купили опцион, а минус — то, что мы его продали и взяли на себя обязательства. Для позиции по базовому активу (2) минус означает короткие продажи. Для позиции (3): плюс — это количество денег у нас на счету, минус — это наш долг. Или это может быть покупка/продажа бондов. В любом случае считается, что и на положительную, и на отрицательную позиции в деньгах начисляются проценты в соответствии с некоторой фиксированной ставкой и непрерывным начислением процентов.

При этом позиция (2: underlying) является функциями от текущей цены опциона. Позиция (3: money) будет накапливать прибыли и убытки на поддержание позиции (2). Т.к. текущая цена опциона меняется со временем, и мы должны, скажем, с некоторым шагом по времени перебалансировать наш портфель, точнее позицию (2). В теоретическом анализе мы захотим, конечно, устремить

к нулю, на практике это будут вполне себе не нулевые интервалы. Например, один день.

Чуть подробнее о перебалансировке. В самом начале построения портфеля и на каждом шаге ребалансировки мы считаем некоторую функциюот текущей цены опциона, вычитаем количество базового актива, который у нас уже есть в позиции (2), понимаем, сколько нужно докупить или продать. Например, нужно докупить. Тогда берем деньги из позиции (3: money); если денег не хватает, то берем в долг. Записываем эту сумму с минусом на позицию (3). Если нужно базовый актив продать, то продаем, при этом если у нас нет нужного количества актива на балансе, то используем короткие продажи. При этом на позицию (2) записываем проданное количество актива с минусом, а полученные деньги прибавляются к позиции (3: money).

Очевидно, что магическая функцияиграет ключевую роль в этом построении, а что это за функция, мы скажем ниже.

В момент исполнения опциона (1) мы закрываем позицию (2: underlying). Прибыль или убыток от этого записываем на баланс позиции (3: money). Тут может быть убыток, если баланс на позиции (2) отрицательный. Это означает, что у нас есть долг по короткой позиции и нам нужно выкупить на рынке какое-то количество базового актива по текущей рыночной цене, чтобы эту короткую позицию закрыть.

Таким образом на последнем шаге мы соберем прибыли и убытки от ребалансирования позиций (2: underlying) за время жизни опциона, в виде некоторой суммы денег или долга на балансе позиции (3: money).

Такой вот нехитрый алгоритм.

Превращаем случайный процесс в заданную функции выплаты

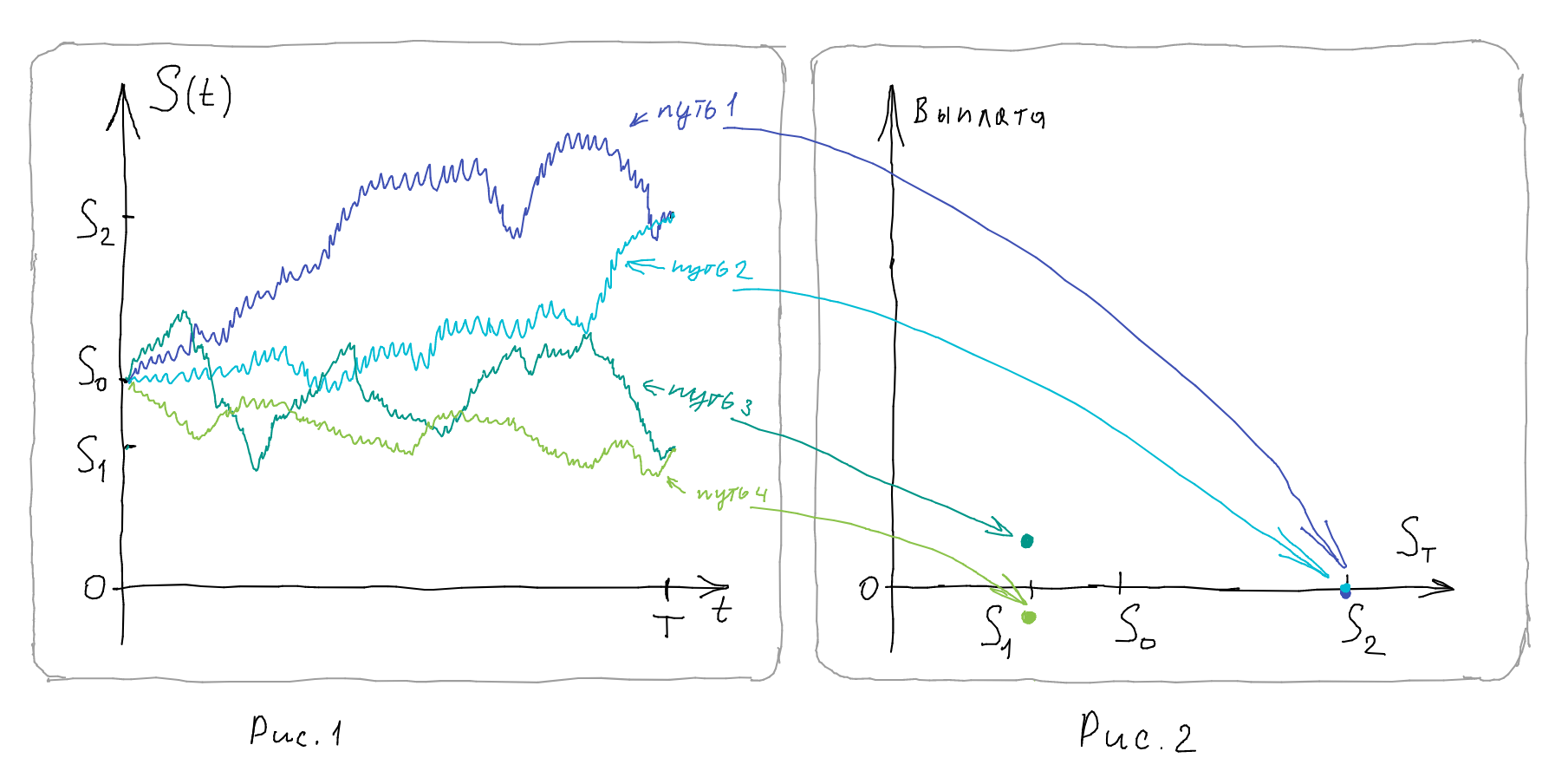

Визуализировать это можно так. В момент заключения опционного контракта цена базового актива известна и равна . Опцион исполняется в момент времени

, цена базового актива за это время может реализовать разные пути. На графике на рисунке 1 есть несколько примеров того, какие пути эта случайная величина может пройти. Пути 1 и 2 заканчиваются в точке

, а пути 3 и 4 — в точке

. Результаты работы стратегии нарисованы на точечной диаграмме на рисунке 2. График в координатах

(спот на момент времени

и суммарная выплата стратегии). Один путь на рисунке 1 дает одну точку на рисунке 2.

Смысл динамического хеджирования в том, что если правильно выбрать функцию, определяющую позицию в базовом активе (2), то окажется так, что в момент исполнения опциона сумма на балансе в позиции (3) и выплата по опциону (1) равны константе. Вне зависимости от того, как реализовался путь курса базового актива. И в итоге стоимость всего портфеля на момент исполнения опциона будет равна этой константе. Это и будет размер честной премии за опцион.

Если выплата по опциону зависит только от курса базового актива на момент исполнения, как в случае ванильного европейского опциона, то и сумма итогового на баланса позиции (3: money) тоже будет определятся только значением и не будет зависеть от всего предыдущего пути. Т.е. все пути, у которых конечная точка одинаковая, дадут один результат, как на рисунке для путей 1 и 2. В данном случае точку

. Такого, как нарисовано для результатов путей 3 и 4, когда результат стратегии зависит от реализовавшегося пути спота, не случится.

Если сделать симуляцию многих возможных путей для курса базового актива и посчитать для них итоговый результат в позиции (3: money), то получится ровно выплата по опциону плюс какая-то константа.

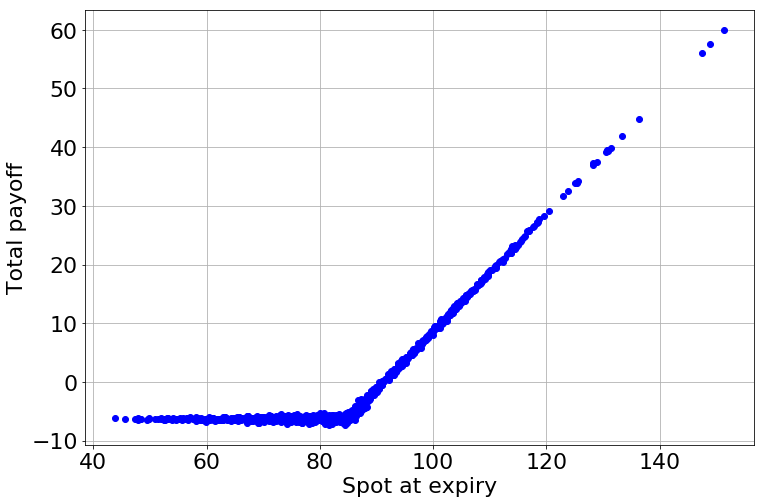

Например, маркетмейкер продал европейский колл-опцион. Опцион в позиции (1) будет со знаком минус. Знак премии положительный, нам заплатили за опцион. Результат такой симуляции дает диаграмму, как на рисунке 3. Видно, что сложив этот результат с выплатой по опциону (он у нас со знаком минус, при больших значениях спота мы платим), мы получим отрицательную константу. Если исходить из того, что рациональные агенты, в рамках этой модели, все придут к этому результату, то они все согласятся с тем, что по модулю эта разница должна быть равна премии опциона, дисконтированной на момент исполнения. Только при таком значении премии опциона применение стратегии дельта хеджирования не дает арбитражных возможностей.

Рис. 3

Рис. 3Т.е. динамическое хеджирование обеспечит маркетмейкеру то, что на момент экспирации опциона у него всегда будет ровно сумма для выплаты своих обязательств по опциону. Это позволяет вычислить честный размер премии, т.е. именно такую премию за опцион, при которой прибыли/убытки маркетмейкера всегда сойдутся в ноль. Это будет честная цена опциона. Если прибавить к этой цене бид/аск спред, то получаем цены покупки/продажи, которые маркетмейкер может спокойно озвучить клиентам. И прибыль маркетмейкера не будет уже зависеть от того, какую сторону сделки выбирает клиент и что произойдет с курсом базового актива.

Почему всё так подозрительно хорошо?

С математической точки зрения суть такого построения портфеля в том, что и неопределенность в цене базового актива, и неопределенность в цене опциона имеют одну и ту же природу. Они обе завязаны на одну и ту же случайную переменную. Поэтому, складывая опцион с некоторым количеством базового актива в один портфель, можно подобрать это количество так, чтобы эта случайная величина в сумме сократилась. То есть на малых масштабах времени, порядка , мы избавляемся от случайного фактора в этом портфеле.

Выглядит слишком подозрительно хорошо, чтобы быть правдой? Конечно, математическая модель — это одно, а реальность может быть гораздо сложнее. К этому мы еще вернёмся.

Но пока посмотрим на модель, в которой результат работы стратегии динамического хеджирования строго равен выплате опциона плюс премия, в независимости от пути спота и того, как устроена выплата по опциону. Посмотрим, какие упрощения и предположения делает такая модель.

Модель Блэка — Шоулза — Мертона

Самая известная такая модель — это модель Блэка — Шоулза. Именно в предположениях этой модели сделан расчет для рисунка 3.

Предположения используются такие:

Неизвестная нам цена базового актива в будущем подчиняется известному нам уравнению (геометрического броуновского движения) с известным параметром волатильности

.

Безрисковая процентная ставка постоянна и тоже нам известна. И для расчетов мы используем непрерывное начисление процентов.

Базовый актив не выплачивает дивидендов. Этот пункт можно ослабить, заменив предположением, что выплата дивидендов происходит непрерывно с известной ставкой и непрерывным начислением процентов.

Имеется возможность брать в долг или размещать деньги под безрисковую процентную ставку в любых объёмах. Включая дробные номиналы и большие суммы.

Идеальный источник ликвидности по базовому активу. Можно продавать и брать взаймы (короткие продажи) любые номиналы этого актива.

Пренебрегаем транзакционными издержками, в том числе наличием на рынке спреда между ценами покупки и продажи. Для расчетов берем mid price, т.е. среднюю цену между ценами покупки и продажи.

Принципиально важным предположением является отсутствия на рынке арбитража. Это нужно понимать в том смысле, что отсутствует возможность получить прибыль без риска.

Если внимательно посмотреть на эти предположения, то почти все они уже использованы в описании алгоритма. Кроме предположения о том, каким именно уравнением описывается случайный процесс цены базового актива. Это нам нужно, во-первых, для того чтобы можно было бы генерировать симуляции возможных реализаций этого процесса. И во-вторых, это позволяет

сформулировать и решить математическую задачу. См., например, wikipedia и [3, Сh 15]. И найти формулу для вычисления магической функции, согласно которой мы будем перебаланировать позицию в базовом активе (2: underlying). Ту самую магическую функцию .

Искомая формула находится как взятая с обратным знаком частная производная цены опциона по текущей цене базового актива. , тут

это цена опциона. Производную

называют дельтой опциона. И поэтому такая динамическая стратегия называется дельта-хеджированием (delta hedging).

Можно проследить за математическими выкладками в доказательстве по ссылкам выше. Можно также провести численный эксперимент и получить график типа того, что на рисунке 3. Это тоже неплохой вариант понять получше, как работает модель.

Еще немного подробнее про условие отсутствие арбитража

Условие отсутствие арбитража важное и не совсем тривиальное. Стоит сказать про него чуть подробнее.

Арбитражем будет, например, если один маркетмейкер продает какой-то актив по 100, а другой покупает по 110. Можно купить в одном месте и сразу продать в другом. Получаем прибыль без риска.

Аналогично, если на одном на рынке есть несколько активов, чьи цены между собой связаны, то арбитражем будет возможность составить какую-то стратегию торговли этими активами, которая бы давала прибыль хотя бы при некоторых возможных вариантах развития событий, но гарантированно при этом никогда, ни при каких обстоятельствах, не приносила убытков.

Т.е. условие отсутствия арбитража — это про то, что мы предполагаем: цены на связанные друг с другом активы являются сбалансированными (с точки зрения рационального наблюдателя с полной информацией).

Очевидно, что стратегия дельта-хеджирования является торговой стратегией, которая использует два связанных актива — опцион и курс базового актива. И при этом суммарная выплата по стратегии равно константе, которую мы назвали честной ценой опциона. Т.к. в рамках модели все рациональные участники рынка придут к такому же выводу, то они согласятся с тем, что цена опциона должна быть именно такой. Премия, полученная за опцион в момент заключения контракта и размещенная на вкладе с безрисковой процентной ставкой, должна на момент исполнения опциона дать такой же доход, как и выплата по стратегии динамического хеджирования.

Если цена опциона от этого уровня отклонится, то рациональные участники рынка с полной информацией увидят возможность заработать и создадут дополнительный спрос, который подвинет цену обратно, по равновесный уровень. Например, если цена опционов больше расчетной, то можно продать опцион, заняться его дельта-хеджированием и получить гарантированную прибыль. Значит, предложений станет больше и цена опциона снизится.

Что же происходит в реальности?

Но если предположения этой модели реальному миру не соответствуют, то имеет ли тогда всё это практический смысл? Как ни странно, да, имеет.

На самом деле не так редко встречается ситуация, когда модель делает какие-то предположения, строго реальности не соответствующие, но применение модели к реальности, тем не менее, имеет практический смысл. И даже если получаемые результаты не могут быть названы точными в строгом математическом смысле, тем не менее точности достаточно для применения в инженерной работы в приложениях. В таком случае можно сказать, что «произошла та нередкая в математической физике вещь, когда формула оказалась умнее тех предпосылок, из которых она выведена» [1, глава 14].

Но в данном случае правильнее говорить не о формуле, а об идее. Идея динамического хеджирования в некотором плане связывает мир академической науки и мир реальной торговли опционами.

Для фундаментальной математики это один из поводов развития теории мартингалов, статистических дифференциальных уравнений и т.д. Прикладная финансовая математика, в свою очередь имея эти средства, может строить модели для ценообразования сложных финансовых инструментов. Расширять эти модели для описания более сложной реальности.

С точки зрения математического моделирования безарбитражность рынка эквивалентна наличию мартингальной вероятностной меры эта же мера называется риск-нейтральной мерой. Это такая вероятностная мера, считая математические ожидания, в которой можно вычислять цены финансовых активов. А математическое определение арбитража основывается на невозможности построить торговую стратегию, которая избавляется от риска и приносит прибыль больше безрисковой ставки.

С другой стороны, эта идея динамической ребалансировки портфеля с целью избавления от риска и фиксации полученной прибыли очень хорошо была воспринята опционным бизнесом. Сегодня это стандартный подход, на котором основан рынок опционов, да и других деривативных продуктов.

Конечно, практическая реализация идеи динамического хеджирования опционов заметно сложнее. Но дельта-хеджирование является обязательной её частью. Отличие дельта-хеджирования на практике состоит в том, что вы, скорее всего, не захотите считать вашу дельту по модели Блэка — Шоулза.

На практике сегодня не существует одного значения волатильности , который мог бы дать правильные цены всех ванильных опционов на рынке для заданного базового актива. Для разных значений времени экспаири опциона

и страйка опциона

рыночные цены опционов дают разные значения волатильности:

. Это существенное отклонение от предположений модели Блэка — Шоулза. Тут говорят о поверхности волатильности или об улыбке волатильности: в случае фиксированного экспаири график зависимости

часто выглядит как улыбка, иногда — как перекошенная улыбка.

Для того что бы учесть это свойство реальных рынков, нужны более сложные модели. Как строятся такие модели, в этой статье мы рассматривать не будем. Это отдельная большая тема, и на этот счёт много литературы, например [2].

Имея такую модель, маркетмейкер может посчитать дельту и другие риски по всем опционам, которые у него есть. Управление этими рисками, то есть их хеджирование, и есть работа маркетмейкера. Кроме дельты есть еще и другие риски, за которыми нужно следить. Например, риск, связанный с изменением рыночных котировок волатильности (вега), или риск, связанный с изменением процентных ставок в будущем (ро). С математической точки зрения принцип их расчета очень похож: считается частная производная от цены опциона по одному из параметров, от которых эта цена зависит. Управление этими рисками тоже устроено похоже: нужно купить или продать какие-то активы, желательно более простые и ликвидные, так чтобы суммарный риск у портфеля уменьшился.

Несмотря на все сложности, которые приходится решать при реализации динамического хеджирования опционов на практике, в целом этот подход работает. Таким образом, действительно, доходность опциона для маркетмейкера, который занимается хеджированием, и для клиента, который купил его как страховку или как спекулятивную стратегию на курс базового актива, зависит от разных факторов. И ситуация, когда обе стороны сделки окажутся в плюсе, вполне реальная.

Список литературы

[1] В.Н. Тутубалин. Эконометрика: образование, которого нам не нужно. ФАЗИС Москва, 2004.

[2] Emanuel Derman и Michael B. Miller. The Volatility Smile. Wiley, 2016.

[3] John C Hull. Options, Futures, and Other Derivatives. 9th edition. Pearson, 2015.

Другие статьи автора по теме

Что такое опционы и кому это нужно.

Опционы: пут-колл парити, броуновское движение.

Опционы: расчет одношаговой биномиальной модели.