Виртуальные операторы и российская реальность

http://www.networkedindia.com

http://www.networkedindia.com

Виртуальные операторы (Mobile Virtual Network Operators) активно развиваются при том, что не имеют собственной инфраструктуры. Они покупают минуты использования сети и гигабайты трафика у реальных (базовых) операторов мобильной связи (MNO) и перепродают их клиентам — как частным, так и корпоративным. Что это — перспективное направление, или банальное посредничество? Давайте разберёмся вместе.

Какие бывают типы виртуальных операторов?

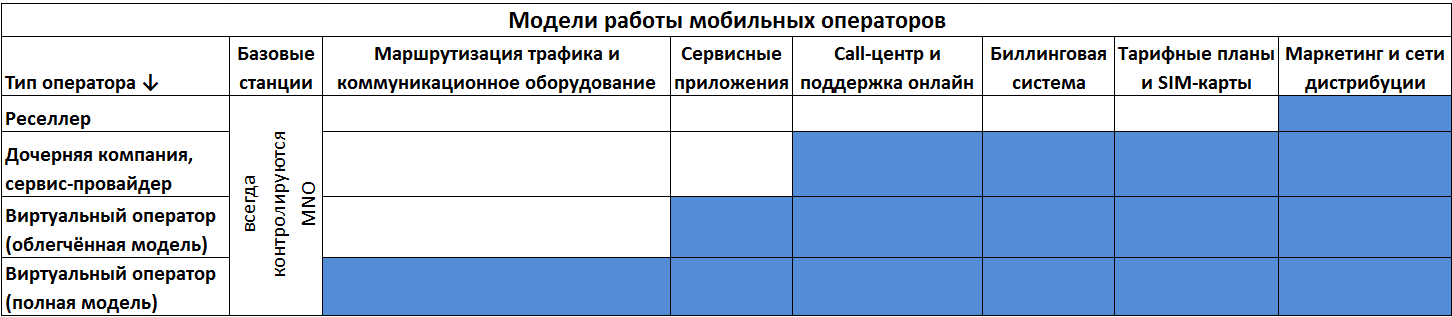

По уровню развития собственных сервисов выделяют облегчённую (Light MVNO) и полную модель виртуализации (Full MVNO). Первые арендуют среди прочего услуги маршрутизации трафика, а вторые физически контролируют всё, кроме базовых станций. Также есть промежуточные формы дочерних компаний в виде сервис-провайдеров и реселлеров. Для большей наглядности мы представили эти отличия в таблице.

Почему MNO сами не могут продавать услуги клиентам напрямую?

Могут и продают, но у MNO всегда есть резерв номерной ёмкости и пропускной способности. Большую часть времени он остаётся невостребованным, а когда все принимаются одновременно поздравлять друг друга (например, с новым годом), то резерва всё равно не хватает. Он выручает только в тех ситуациях, когда происходит небольшое и кратковременное повышение пользовательской активности. Чем больше оператор, тем больше у него резерв, и было бы неплохо перевести этот балласт хотя бы на самоокупаемость. Крупные MNO (например, T-Mobile и Verizon) уже давно так делают. Они заключают договоры с виртуальными операторами и динамически выгружают им неиспользуемые мощности по минимальным «оптовым» ценам.

Как виртуальный оператор может удерживать тарифы ниже, чем у реального?

У виртуального оператора нет капитальных затрат на установку базовых станций, да и бюрократические издержки сведены к минимуму. Он может использовать вышки сразу нескольких операторов, расширяя зону покрытия и удешевляя переадресацию. Вдобавок, он обеспечивает абонентам выгодное предложение, просто играя на разнице в тарифах. Виртуальный оператор всегда покупает услуги реальных в разы дешевле, чем они достаются конечным потребителям. В основном MVNO продвигают безроуминговые тарифные планы и функцию Multi-IMSI (несколько номеров на одной SIM-карте). Благодаря ей в путешествиях можно пользоваться интернетом и осуществлять звонки по расценкам домашнего региона.

Разве базовые операторы не боятся конкуренции?

За рубежом конкуренция поощряется антимонопольной службой, так как она оздоравливает рынок. Если магистральный провайдер сдаёт в аренду свои мощности виртуальным операторам, то к нему будет гораздо меньше претензий со стороны регулирующих органов. При этом в России появление MVNO долгое время сдерживалось именно из-за опасений о внутренней конкуренции. Она действительно может возникнуть, если виртуальный оператор угадал с какой-то специфической рыночной нишей и стал фактически отбирать потенциальную прибыль у базового. В таких случаях владелец инфраструктуры может передумать перепродавать трафик и выделить из своей структуры дочернюю компанию с аналогичными функциями. Однако дочерняя компания требует вложений. Она самостоятельно управляет выделенной ей частью инфраструктуры и активами, оформляет лицензии на предоставление телематических услуг, радиочастотное вещание и прочие разрешительные документы. Поэтому часто выгоднее оставить всё как есть и просто купить наметившегося конкурента, пока он молод.

Например, холдинг VEON учредил несколько дочерних компаний, среди которых «Вымпел-Коммуникации», продвигающая услуги связи под торговой маркой «Билайн». В свою очередь, «Билайн» предоставлял свои мощности виртуальному оператору «Сим телеком», который с 2014 года был известен под брендом Sim Sim. Он снискал популярность у гастарбайтеров благодаря обширной сети продаж (около 4000 точек вблизи вокзалов, рынков и прочих людных местах), низким тарифам на звонки в страны СНГ и поддержкой операторов колл-центра на разных языках (включая узбекский и таджикский). Ранее «Билайн» недооценивал этот сегмент, но в 2016 увидел его масштабы и купил контрольный пакет акций «Сим телеком». Этот как раз тот случай, когда виртуальный оператор помог освоить реальному новую рыночную нишу.

Насколько распространены виртуальные операторы?

Согласно отчёту консалтинговой компании Orbit Research, сейчас в мире насчитывается около 1000 MVNO, которые вместе обслуживают 10% от общего числа мобильных пользователей. Основные игроки: Boost Mobile, Drillisch Telecom, Friendi Mobile, Globecomm Systems Inc., Kddi Mobile, Lebara Group, Lycamobile, Tracfone Wireless Inc., Tesco Mobile Ltd, Postemobile и Virgin Mobile. Вместе они занимают более 50% рынка MVNO.

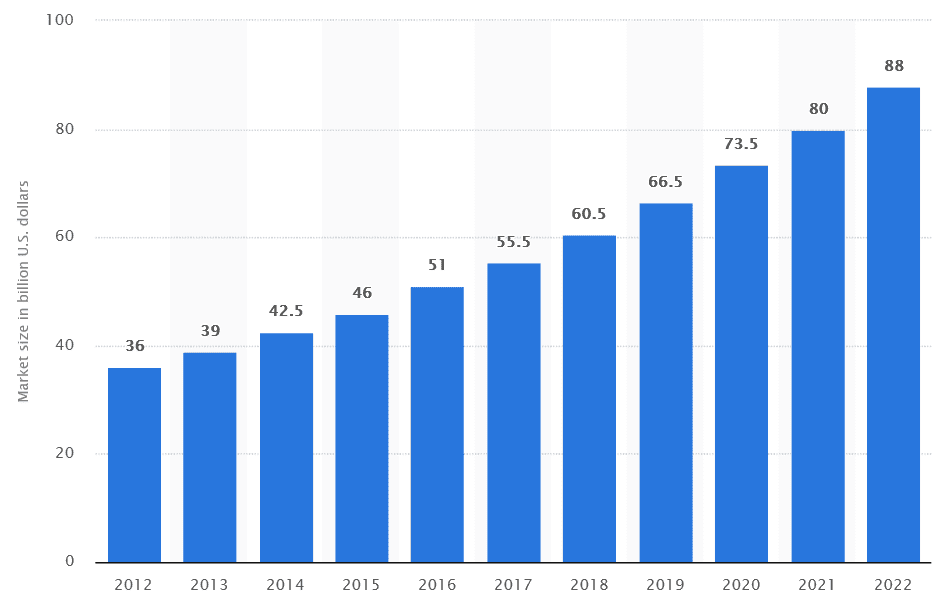

Общий размер рынка виртуальных операторов по прогнозу statista.com

Общий размер рынка виртуальных операторов по прогнозу statista.com

В каких регионах виртуальные операторы популярны?

В том же отчёте Orbit Research указывается, что в прошлом году Европа доминировала на мировом рынке MVNO. За ней следуют Азиатско-Тихоокеанский регион и Северная Америка. Россия занимает в нём скромные позиции наряду с другими развивающимися странами, но есть обоснованные надежды, что очень скоро ситуация изменится.

Как развивается MVNO в России?

Сейчас Россию рассматривают как один из перспективных рынков для виртуальных операторов. В 2015 году в России заработал виртуальный оператор Aiva Mobile. Он принадлежит MTT Group и DNA, а физически реализован на базе инфраструктуры МТС. Услуги Aiva Mobile особенно актуальны гостям из ближнего зарубежья, поскольку для Армении, Узбекистана и Таджикистана установлены льготные тарифы.

Современная история Tele2 в России началась в 2016 году. Виртуальный оператор со шведскими корнями и 65 дочерними компаниями пытался расшевелить «Большую тройку» с 2003 года, но не преуспел. Ему просто не давали лицензию. В 2013 году началась череда смен собственников, пока «Tele2 Россия» не стала фактически принадлежать «Ростелекому». Вскоре после этого российский Tele2 сам стал базовым оператором для виртуалов второго порядка, в частности — «Тинькофф мобайл».

В ноябре 2017 компания Virgin Mobile запустила сервис MVNO в России. Сейчас детище Ричарда Брэнсона представлено в 67 регионах, но пока услуги мобильной связи Virgin доступны только тем абонентам, которые уже подключили домашний Интернет и цифровое телевидение. Основную ставку компания делает на бизнес-клиентов, в числе которых Сбербанк, Альфа-банк и М.Видео.

С 1 июня в России начал работу новый виртуальный оператор — Easy4. Это бренд международной компании EasyCall, в которую частный инвестиционные фонды вложили около одного миллиарда рублей. Представлять интересы EasyCall в России будет ООО «Сонет», у которого уже есть договорённости с МТС и Tele2. Компания также ориентирована в первую очередь на корпоративных клиентов. Также у неё есть спец-тарифы для путешественников и обслуживания IoT-девайсов (например, трекеров, мобильных терминалов и кассовых аппаратов).

У всех виртуальных операторов на территории России возникают сложности с реализацией положений законов из пакета Яровой. В части хранения данных он вступил в силу с 1 июля 2018 года. Теперь операторы обязаны в течение полугода хранить записи голосовых звонков, текстовых сообщений и интернет-трафик всех пользователей. Для исполнения этих требований магистральные провайдеры закупили за свой счёт дорогое и специфическое оборудование. Подразумевает ли аренда инфраструктуры доступ к нему виртуальных операторов? Если да, то это огромные риски для безопасности. Если нет, то придётся идти на капитальные затраты и потерять преимущества виртуального оператора. Должен ли виртуальный оператор самостоятельно обеспечивать доступ правоохранительных органов к накопленным данным, или он может переадресовать запрос к реальному оператору? Пока на эти вопросы нет однозначных ответов.

Выводы

Виртуальные операторы постепенно увеличивают свою долю во всём мире. Они интересны в первую очередь тем абонентам, чьи запросы сильно отличаются от потребностей большинства. Например, вы часто звоните в ближайшее зарубежье, используете мобильное торговое оборудование или хотите организовать свою корпоративную связь. В США и Европе это давно опробованная система предоставления услуг связи. В России она тоже находит своих поклонников, но в целом развивается медленнее. Сказываются особенности местных законов и нежелание «Большой тройки» (теперь уже четвёрки) заново делить рынок.

Есть целый ряд тенденций, потенциально способных увеличить спрос на MVNO. Это развитие IoT, корпоративных сетей и систем мобильных платежей. Они генерируют не столько большой трафик (его львиная доля всегда приходится на видео-контент), сколько большое число мелких транзакций. Опросы датчиков через интернет и удалённые команды, сверка версий файлов с совместным доступом, обычные и push-уведомления, логи GPS-трекинга, SMS с кодами подтверждений — всё это выгоднее передавать по специфическому тарифному плану через виртуальную сеть, объединяющую сильные стороны разных магистральных провайдеров.

Полный текст статьи читайте на Компьютерра