Регистрация ИП для интернет-торговли: пошаговая инструкция

Анастасия Леонова, заместитель директора студии Pryanik, специально для блога Нетологии написала статью о том, как самостоятельно зарегистрировать ИП для торговли в онлайне.

Интернет-магазин мало чем отличается от обычного, когда речь идёт о налогах. Придётся регистрироваться как предприниматель и отчислять по-взрослому, иначе — штраф 2000 рублей всякий раз как поймают за руку. Месяц назад я сама зарегистрировала ИП для онлайн-торговли и сохранила разум, заполняя бланки.

Программа обучения: «Интернет-магазин с нуля: товар, логистика, маркетинг»

Почему именно ИП и зачем оно нужно

Люди регистрируются как индивидуальные предприниматели (ИП), чтобы вести бизнес легально, без проблем с судами и налоговой. К тому же клиенты больше доверяют официальным ИП, особенно крупные фирмы. Для последних важно, что сделки с ИП легко отразить в бухгалтерской отчётности, «серые» схемы не понадобятся.

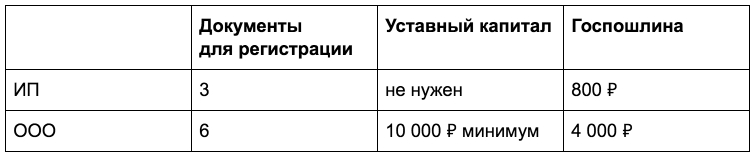

На май 2018 года в России зарегистрировано 3,7 миллиона ИП. Есть и другие организационно-правовые формы: ООО, ЗАО, ОАО. Новички обычно регистрируются как индивидуальные предприниматели, потому что это проще, быстрее и дешевле.

Ещё одно принципиальное отличие ИП: собственником бизнеса является один человек. Это физическое лицо, зарегистрированное как предприниматель, и он ведёт микробизнес или малый бизнес. Если фирму организуют несколько человек, имеет смысл посмотреть в сторону ООО. Но это тема другой статьи.

Для регистрации индивидуального предпринимателя потребуется:

- оплатить в банке пошлину за регистрацию;

- подать в налоговую заявление на регистрацию ИП;

- подать заявление о переходе на упрощённую модель налогообложения.

Последний шаг нужен не всем, но обычно ИП начинают с «упрощёнки». Поэтому об этом шаге тоже расскажу.

Поехали.

Оплатить госпошлину за регистрацию

Первым делом направляемся в банк. Документы для регистрации ИП принимает налоговая, но без квитанции об оплате госпошлины делать там нечего.

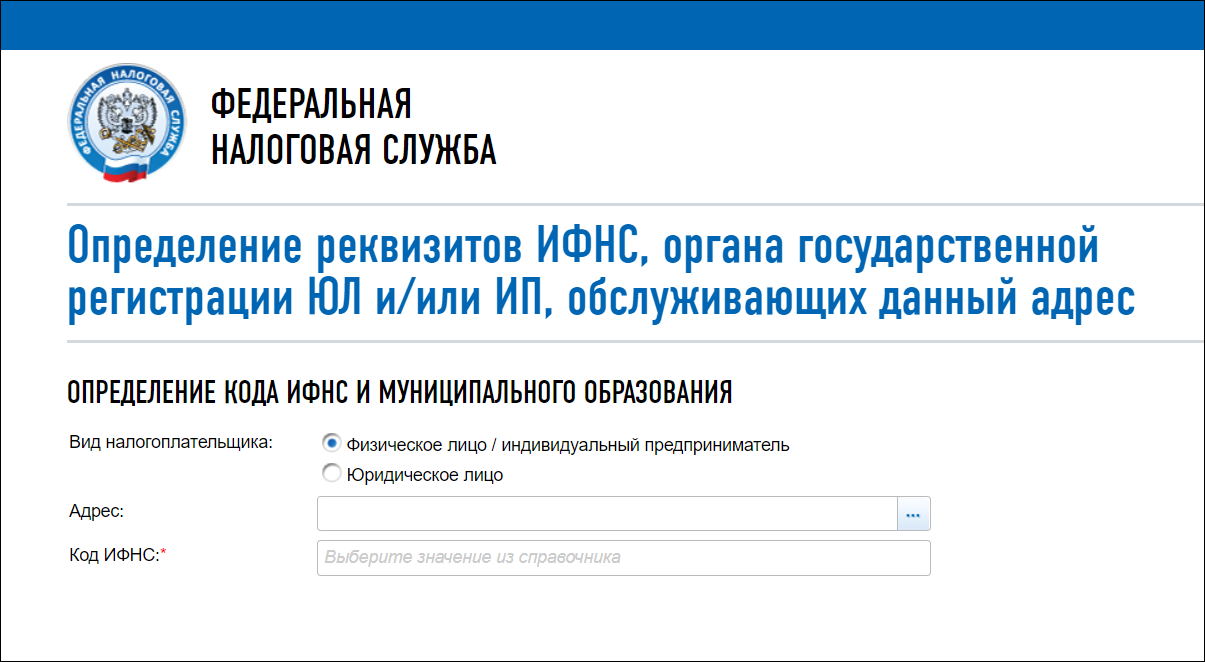

В банке попросят паспорт и бланк с ИНН, а также ИНН налоговой службы по месту прописки. Последний нужен, чтобы банк перевёл деньги в правильную налоговую. Этот ИНН я искала на сайте ФНС.

Каждая квартира и дом в стране закреплены за определённой налоговой, именно поэтому сайт ФНС просит адрес прописки

Каждая квартира и дом в стране закреплены за определённой налоговой, именно поэтому сайт ФНС просит адрес прописки

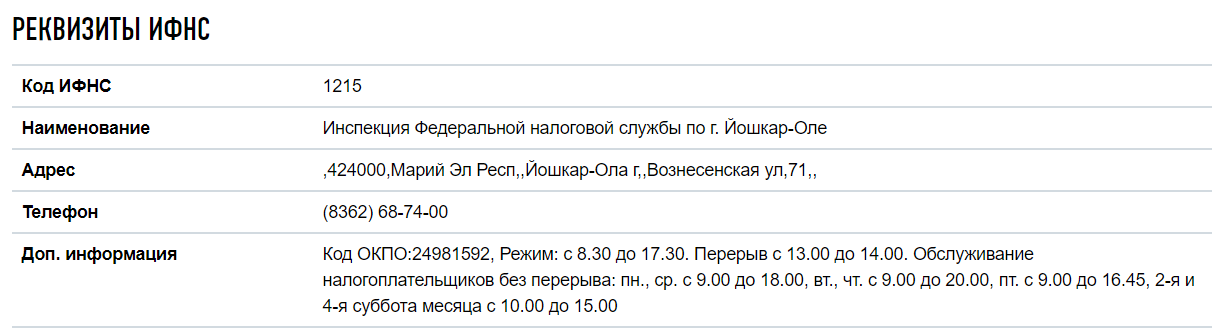

Второе поле, код ИФНС, сайт заполняет автоматически. Но мне он предложил несколько вариантов, поэтому правильный я выясняла на dadata.ru. Просто зашла на «Дадату», ввела адрес прописки и получила код ИФНС.

По задумке «Дадата» помогает интернет-магазинам получать адреса доставки без ошибок, но я использовала его и как справочник кодов ИФНС

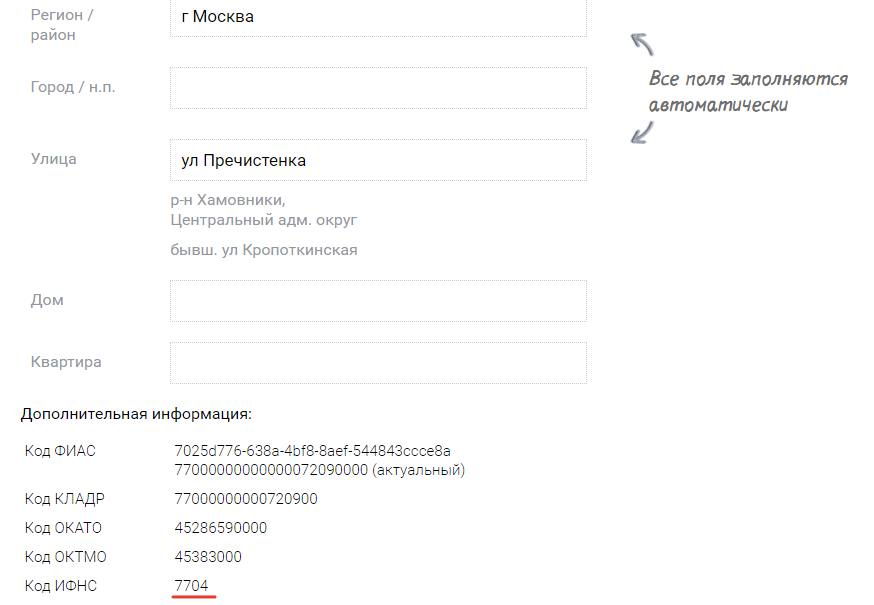

Вернемся на сайт ФНС. По адресу прописки и коду ИФНС сайт выдаст реквизиты налоговой. То, что нужно, — в разделе «Платёжные реквизиты».

В банке попросят «ИНН получателя», лучше его записать, чтобы не забыть

Теперь все данные для похода в банк под рукой.

О деньгах. В апреле 2018 года за регистрацию ИП просили 800 р. плюс комиссию. Комиссия в каждом банке своя, в среднем возьмут рублей 50.

Для оплаты подойдёт любой банк, который нравится. Не советую идти туда перед выходными: обычно в пятницу и перед праздниками людей больше обычного. В остальные дни на все уйдёт час-полтора.

С порога вставать в кассу не нужно, ищем консультанта. Обычно он сидит за компьютером в общем зале, верный знак — табличка с именем и фамилией на столе. Этот специалист оформит бланки для оплаты госпошлины.

Отдайте консультанту паспорт, свой ИНН, ИНН налоговой, и он заполнит документы. Некоторые банки не хотят брать ответственность за опечатки, придётся заполнять самостоятельно на месте.

В любом случае я пару раз проверяю готовый бланк. Лучше не рисковать: промажешь с одной цифрой — и платёж не пройдёт.

Заполнить коварный бланк заявления

Если квитанция об оплате госпошлины на руках, можно идти в налоговую.

Именно в налоговой из-за вроде бы незначительных помарок начинаются неприятности. Без подсказок сдать документы с первого раза почти невозможно.

Подпоясайтесь этой статьёй и заполните один бланк дома. Даже если с ним развернут, вы сократите время в налоговой: переписывать легче, чем заполнять с нуля.

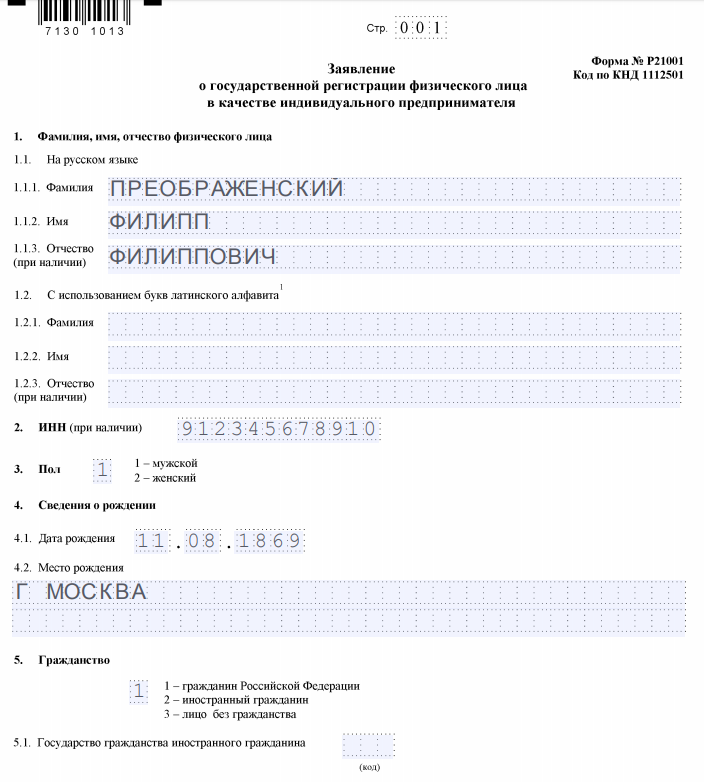

Скачайте бланки заявлений по форме Р21001. Я распечатывала несколько штук про запас. Третья страница — для иностранных граждан, печатать её не нужно.

Номера́ стоят только вверху первой, второй и третьей страниц заявления. Третья не для нас, поэтому страницы после второй придётся нумеровать самостоятельно.

Заполняйте бланки либо на компьютере, либо чёрной пастой. Буквы — только печатные и заглавные, каждый символ — в отдельной клетке. Это обязательно, иначе в налоговой заставят переписывать до следующей Пасхи.

На первом листе все довольно просто.

«Латинские» поля не заполняйте, они только для иностранцев

«Латинские» поля не заполняйте, они только для иностранцев

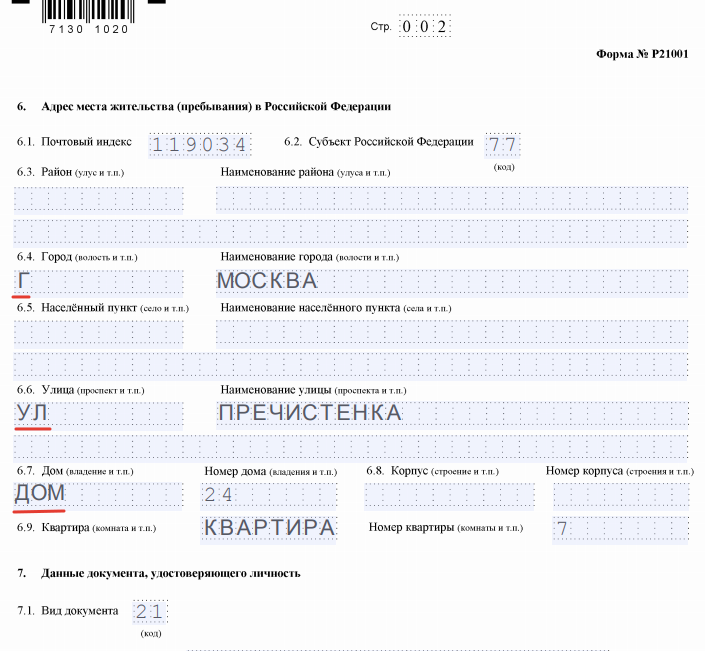

На странице №2 осторожнее с топонимами. Бланк со словами «город», «улица», «посёлок» вместо «г», «ул» и «пгт» завернут. Однако слова «дом» и «квартира» нужно вписывать полностью. Такой бюрократический парадокс.

В поле «Вид документа», поставьте »21», и не спрашивайте, почему, так уж здесь повелось

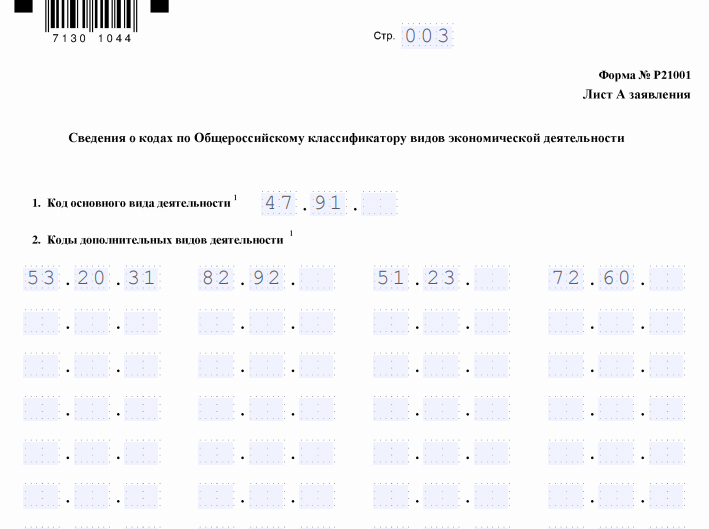

На третьем листе впишите коды экономической деятельности. Я выбирала их дома из справочника ОКВЭД, чтобы не терять время в налоговой.

По коду экономической деятельности государство понимает, чем вы зарабатываете. Например, если продёете кроликов дюжинами, подойдёт код 51.23: «Оптовая торговля живыми животными»

Основной вид деятельности может быть только один. Для торговли в онлайне подходит код 47.91 — «Торговля розничная по почте или по информационно-коммуникационной сети Интернет».

Дополнительные коды — для сопутствующей предпринимательской деятельности. Если вписать, но не работать по ним, никто и слова не скажет. Зато в обратной ситуации влепят штраф. Так что я указала коды всех видов деятельности, которыми теоретически буду заниматься:

- 53.20.31 — «Деятельность по курьерской доставке различными видами транспорта». Пригодится, если откроете собственную доставку;

- 82.92 — «Деятельность по упаковыванию товаров». Выручит, если будете упаковывать товар за деньги;

- 72.60 — «Прочая деятельность, связанная с использованием вычислительной техники и информационных технологий». Просто не будет лишним.

- Если в будущем займётесь ещё чем-то, об этом придётся уведомить налоговую.

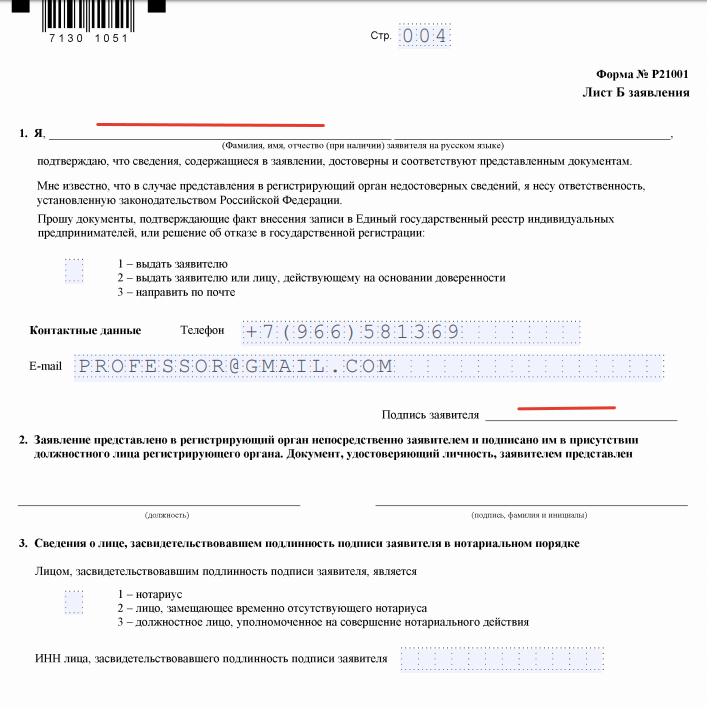

Последний лист просто пронумеруйте, как остальные, и впишите контакты.

Имя, фамилию и подпись заранее ставить не советую: налоговики любят, когда эти поля заполняют прямо перед ними, иначе могут и развернуть

Имя, фамилию и подпись заранее ставить не советую: налоговики любят, когда эти поля заполняют прямо перед ними, иначе могут и развернуть

Итак, вы заполнили бланк и приложили к остальным документам.

Я брала с собой ещё два чистых заявления, чтобы можно было исправить ошибки прямо в налоговой.

Вот что лежало в моем прозрачном файлике:

- заполненный бланк по форме Р21001;

- пустые бланки про запас;

- копия паспорта;

- квитанция об оплате госпошлины.

Осталось заполнить ещё один документ.

Сразу перейти на «упрощёнку»

Заявление о переходе на упрощённую модель налогообложения (УСН) можно сдать в течение 30 дней после регистрации ИП. Но кому захочется идти налоговую из-за одной бумажки? Я подавала её вместе с остальными документами.

Как и предыдущий бланк, этот лучше заполнить дома. Если что не так, можно будет по-быстрому переписать все в налоговой.

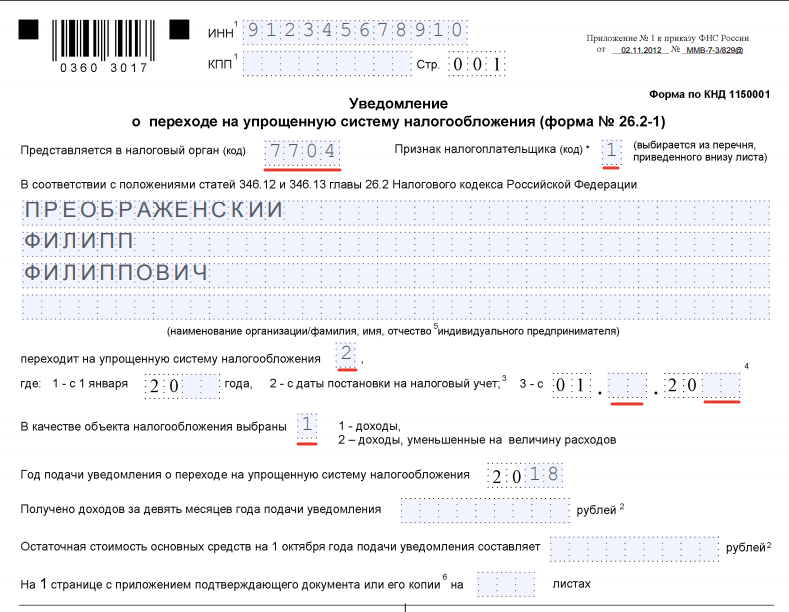

Первым делом скачайте бланк заявления о переходе на УСН по форме 26.2–1. Вот как он выглядит заполненным.

Заполнять его следует чёрной пастой, как и все остальные, или на компьютере

Заполнять его следует чёрной пастой, как и все остальные, или на компьютере

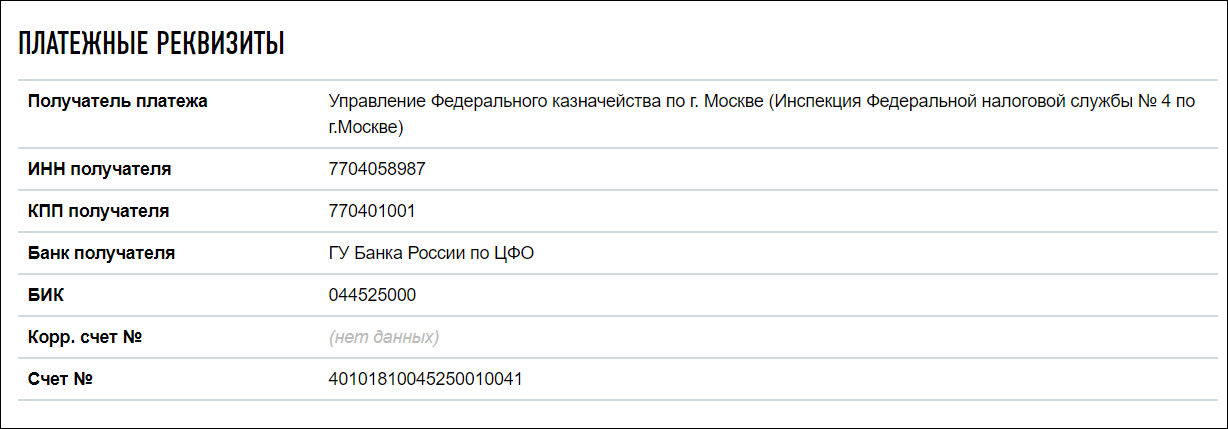

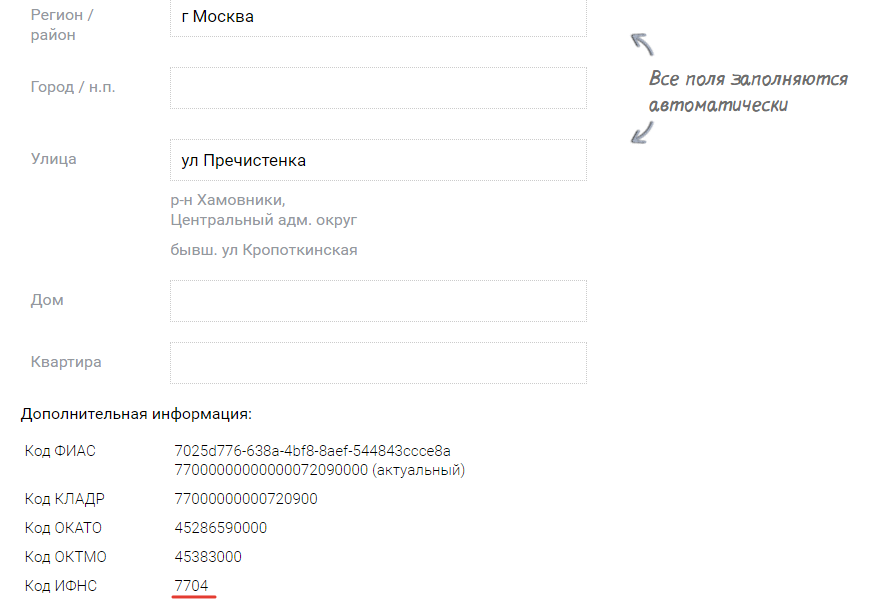

Код налогового органа для поля «Представляется в налоговый орган» я смотрю на dadata.ru. Просто захожу на демо-страницу, ввожу адрес прописки и нажимаю Enter.

В заявление подставляют четырехзначный код ИФНС

В заявление подставляют четырехзначный код ИФНС

В поле «Признак налогоплательщика» поставьте »1», а в «переходит на упрощённую систему налогообложения» — »2». Так положено всем, кто регистрируется в первый раз.

Поля́ под «переходит на упрощённую систему налогообложения» не трогайте. Когда переходишь на УСН в момент постановки на учет, даты заполнять не нужно.

Над полем, где речь идёт об объекте налогообложения, подумайте заранее. Здесь важно понять, по какой «упрощёнке» работать:

- платить 6% от доходов. Этот вариант подойдёт, если не собираетесь арендовать склад, нанимать работников в штат, вести мощную PR-кампанию;

- платить 15% с разницы между доходами и расходами. Подойдёт тем, кто сразу разворачивается во всю силу. Говорят, что над этим вариантом стоит думать, если бюджет на старте больше 300 000 ₽.

Когда уверенности нет, лучше поставить »1». Тогда в ближайший год налоговая будет просить отчёт исключительно о доходах.

Если решимость платить налоги с «доходов минус расходы» тверда, ставьте »2». Непосвящённому работать в таком формате сложно, понадобится бухгалтер.

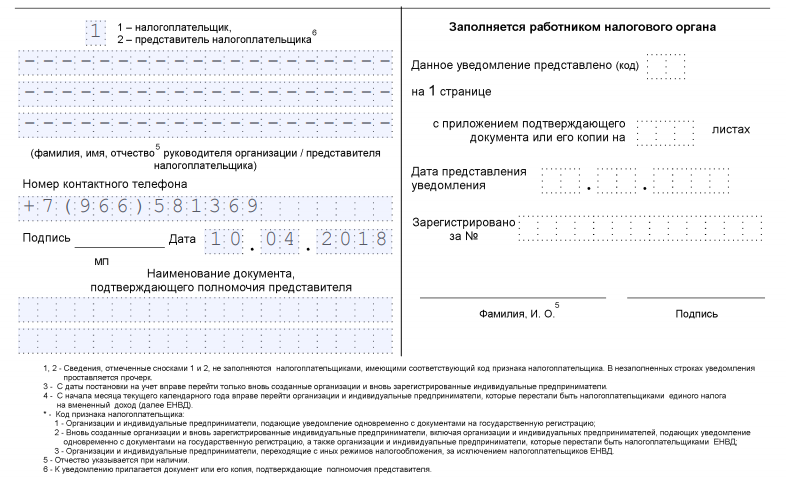

Последняя часть бланка проста.

Телефон и дату я заполняю сразу, а вот подпись ставлю на столе налоговика — мне все равно, а ему спокойнее

Телефон и дату я заполняю сразу, а вот подпись ставлю на столе налоговика — мне все равно, а ему спокойнее

Заполненный бланк добавьте к остальным документам и отправляйтесь в налоговую. И на всякий случай захватите парочку пустых заявлений на УСН про запас.

Сдать документы в налоговую

Адрес своей налоговой я узнала на все том же сайте Федеральной налоговой службы.

Придётся снова вводить адрес прописки и код ИФНС, об этом я говорила в первом разделе

Придётся снова вводить адрес прописки и код ИФНС, об этом я говорила в первом разделе

В ИФНС все как в других госучреждениях: берёшь талончик у администратора или в терминале, ждёшь свою очередь и направляешься к окошку.

Если в бланках нет ошибок, налоговик выдает расписку в получении документов. После чего сообщает, когда забирать свидетельство о постановке на учет. Обычно ИП регистрируют не более 3 рабочих дней.

Если в бланках ошибки, специалист на них укажет и вернёт документы. Заполнить заявления по новой можно здесь же, в зале, за столом или стойкой. И снова — в очередь.

Читать ещё: «Как открыть интернет-магазин: порядок действий и инструменты»

После регистрации придётся минимум раз в год наведываться в ИФНС, чтобы сдавать отчётность. Но это тема для отдельной статьи.

На этом все. Вопросы пишите в комментариях, попробую помочь.

Мнение автора и редакции может не совпадать. Хотите написать колонку для «Нетологии»? Читайте наши условия публикации.

Полный текст статьи читайте на Нетология