Uber обязательно разорится и будет закрыт или поглощен

Капитализация в $45 млрд, доход $17 млрд за 2021 год, 72 страны и 10 тысяч городов — не много ли я на себя беру, говоря о несостоятельности Uber? Добро пожаловать под кат — ознакомьтесь с моими доводами, и поспорьте с ними в комментариях!

Уже более пяти лет в частных разговорах я доказываю, почему Uber — нежизнеспособный бизнес, и рано или поздно разорится. Настало время причесать все мои доводы, и показать широкой аудитории. Потому что конец Uber не за горами — надвигающийся кризис смоет его (и сотни других дотационных компаний) с рынка. Я — Владимир Торопов, диванный критик, некогда имевший отношение к такси в одном провинциальном городе России. Вот мои доводы:

Убыточность компании

На первый взгляд, модель компании — подключить как можно больше водителей, привлечь как можно больше пассажиров, и срастить их в своем приложении, взяв комиссию с суммы поездки. Однако так делает много кто в мире, тут Uber не уникален. Uber на самом деле делает другое — он обещает постоянный рост стоимости акций своим инвесторам, а для выполнения обещаний сжигает деньги инвесторов в постоянной борьбе за долю рынка. Красивые отблески пламени освещают весь мир — это, пожалуй, самая яркая из компаний-единорогов, кто еще может похвастать термином в свою честь? «Уберизация» есть, а теслизации — нет, нет даже эпплизации и амазонизации.

Но в реальности уберизация — это 4–5 миллионов обычных граждан, не водителей такси, которым дали возможность подвезти других граждан за небольшое вознаграждение. Водители очень нужны Uber — именно от их количества зависит скорость подачи и общий опыт клиентов. Для того, чтобы привлечь и удержать водителей, используются разные ухищрения — доплаты за поездки, разные челленджи — выполни 100 заказов за пять дней и получи 200 долларов бонус, например; в приложении используется геймификация — задержаться на два часа и получить шильдик «Вы таксуете великолепно!» На стимуляцию водителей и привлечение и удержание пассажиров расходуются очень значительные средства. Для Uber и его главной задачи — роста доли рынка — очень важно, чтобы растущее число водителей выполняло растущее количество поездок.

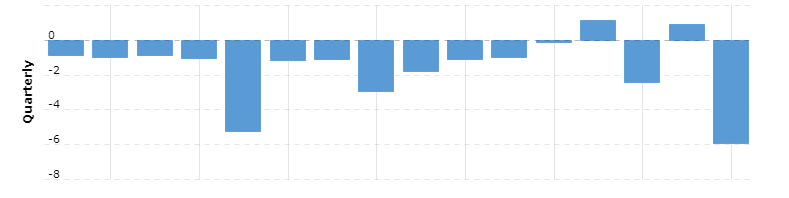

Стимуляция водителей не единственная статья расходов — в компании работают 30 тысяч человек, ведутся разработки, в том числе и по беспилотному транспорту, открываются новые подразделения, происходят поглощения других компаний. Все эти активности приводят к убыткам почти каждый квартал. За первый квартал этого года сожгли $6 млрд.

Uber net income с третьего квартала 2018 по первый квартал 2022, всего два квартала в плюсе

Uber net income с третьего квартала 2018 по первый квартал 2022, всего два квартала в плюсе

Можете назвать меня старовером, но я не верю в то, что операционно убыточные компании могут, не меняя модель, существовать без постоянных инвестиций. Uber существует только потому, что ему удается убедительно лгать о своей будущей победе. Поговорим о беспилотном будущем?

Беспилотный транспорт

Конечно, в компании видят все риски, и активно пытаются искать выходы — и главным (единственным?) способом вывести экономику Uber в плюс объявили беспилотные автомобили. Это объяснение отчего-то удовлетворяет всех: «Мы сейчас берем комиссию от суммы поездки, а в беспилотных автомобилях будем забирать всю сумму». Ну типа да, 100% — это больше, чем 25%. Озолотимся.

Вот только сравнивать рыночные условия, так сильно различающиеся по технологиям — глупо. Примерно так же глупо, как рассчитывать продавать водопроводную воду по расценкам водоносов, после внедрения водопровода. Расценки на беспилотные такси точно будут ниже расценок такси с живыми водителями.

После внедрения беспилотных автомобилей технология довольно быстро станет доступна всем игрокам —, а конкурентов у Uber по всей планете предостаточно. Да, кто-то будет в первых рядах, кто-то во вторых —, но все выжившие в конкурентной борьбе получат доступ к технологии. Выживет ли в этой борьбе Uber? Первым ли он получит технологию? Получит ли её вообще? Сможет ли разработчик/производитель таких машин прикрутить к ним не самое сложное приложение и самому заработать на этом, оставив не у дел текущих лидеров? Сколько секунд уйдет у клиента Uber, чтобы установить другое приложение, зарегистрироваться в нем, и уехать в первую поездку в другой компании? Что если сотни тысяч автомобилей Tesla с автопилотом станут райдшеринговой сетью? Много вопросов, да?

О беспилотных автомобилях мечтают и в Didi, например

О беспилотных автомобилях мечтают и в Didi, например

Словом, если немного призадуматься, появление беспилотных автомобилей не даст Uber никаких преимуществ. Более того — у Uber есть только одна стратегия, и они продолжат демпинговать и перетягивать на себя долю рынка даже после внедрения беспилотного транспорта. И будут опять убыточными, но растущими. Пока инвесторы были согласны с этой стратегией, они инвестировали в Uber, субсидируя амбиции дисраптора рынка.

После IPO Uber может получать инвестиции, только продавая свои акции. Есть ли спрос? Когда для текущих инвесторов-держателей акций наступит время продавать акции, и фиксировать прибыль/убыток? Пикантная деталь — один из основателей, Тревис Каланик, вышел вскоре после IPO, получив $2.5 млрд.

Есть желающие инвестировать в компанию, из которой изгнали директора-основателя (а может он сам так ушёл)?

Инвестиции в Uber

Были времена, когда инвестиции в Uber приносили огромные деньги. Вот пример из статьи Observer — некто Крис Закка, венчурный инвестор, вложил в Uber $300 тыс в 2009 году, на момент IPO в 2019 году у него было 4 процента акций Uber. При текущей стоимости акций этот пакет стоит $1,8 млрд. Тот самый случай, когда не прогадал! В принципе, весь венчурный рынок и существует ради таких сделок.

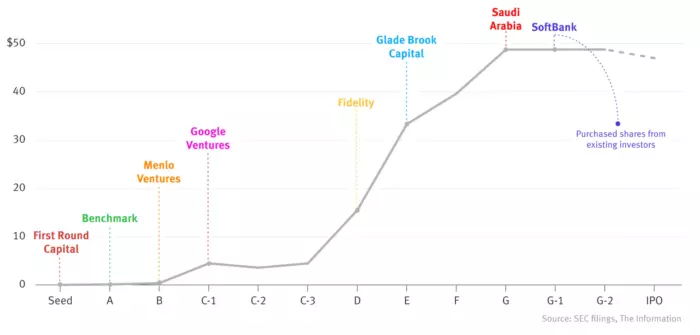

Но чтобы продать дорого и заработать — надо купить дешево. Давайте попробуем посмотреть, кто на какой стоимости акций заходил в Uber.

Понятно, что все, кто заходил по оценке до $10 за акцию — хорошо заработали на росте их стоимости. Но посмотрите на раунд G, почти перед самым IPO — видите, саудиты и японцы SoftBank заходили почти по 50$ за акцию, давайте попробуем понять, что с их инвестициями теперь.

Смотрим, как изменялась стоимость акций Uber c момента IPO:

Гугл Финансы показывают, что 20 мая 2022 года акция Uber стоила $23

Гугл Финансы показывают, что 20 мая 2022 года акция Uber стоила $23

Видим, что сейчас акции по $23, а значит инвестиции всех, начиная с раунда E — SoftBank, саудитов, Glade Brook Capital, а также всех, кто участвовал в IPO (оно проходило по $42 за акцию) — уменьшились.

Вы знали, что Сбер участвовал в IPO Uber? При подготовке этой заметки нашел бравурную статью из 2019 года о том, кто заработает на IPO. Зная текущую стоимость акций, из статьи можно предположить, что на IPO Uber потеряли деньги Яндекс, Сбер, и несколько других известных российских компаний.

То есть люди (ну как люди — фонды) потеряли миллиарды долларов. Понятно, что игра продолжается, у больших фондов стратегии бывают рассчитаны на десятилетия — и акции могут ещё вырасти. Но на каких новостях это могло бы произойти? Последние годы показывают, что гораздо большее влияние на движение стоимости акций оказывает новостной фон, а не финансовые отчеты. Журналисты раздуют повестку — и держатели акций дружно побегут продавать/покупать.

Давайте глянем, какие там есть новости, которые можно раздуть до красивых заголовков.

SoftBank и его фонды

Что такое фонд? Сильно упрощая, это акционерное общество, инвестирующее собственный и заемный капитал с целью его приумножить. Большие фонды получаются тогда, когда в них отправляют свои деньги другие фонды и структуры, типа пенсионных фондов. Пенсионные фонды собирают деньги простых людей для сохранения и увеличения. То есть миллионы простых людей надеются на то, что управляющие пенсионным фондом знают, что делают; управляющие пенсионным фондом надеются, что уж в инвестиционном-то фонде знают, что делают;, а там надеются, что условный Uber растет всегда, смотрите на график, это верняк вообще. Примерно так Uber получал финансирование. Ну ладно, я все опошлил, но когда Uber ляжет на бок, моё описание будет очень похоже на горькую правду.

Теперь смотрим на отчет SoftBank.

Фонд Vision от SoftBank 31 марта закончил прошлый финансовый год с убытком $27.4 млрд, пишет нам CNBC. Понятно, что убыток не только от Uber —, но зато из статьи понятно, что теперь они будут тщательнее отбирать объекты для новых инвестиций. Вероятно, выходить из акций Uber они пока не будут, но и докупать тоже не собираются.

Основными источниками финансирования Uber, кроме выручки, остаются деньги на счетах после выхода на IPO (если они остались), различные активы типа UberEats (и как дойные коровы, и как объект продажи), и продажа акций на рынке. Ну может быть ещё SPO, но удастся ли это? Обстановка на рынке сейчас сложноватая.

Общая обстановка

Раскручивающаяся мировая инфляция, последствия COVID-19, надвигающийся продовольственный кризис, рост цен на энергоресурсы, падающие индексы — впереди времена, в которые обычно выживают только эффективные игроки. Операционно прибыльные, нужные людям.

Uber, с моей точки зрения, не выживет в надвигающемся кризисе. Я скептик, конечно, и вам может показаться, что я сгущаю краски. Но в отсутствии дополнительного финансирования Uber просто нежизнеспособен, а продажа на рынке сколь-либо значимого пакета акций может спровоцировать полный обвал стоимости акций. Снять доплаты водителям Uber уже не может — иначе количество водителей снизится, что может разрушить вообще всю схему, а доплачивать скоро станет не из чего. И тут я возвращаю вас к заголовку этой заметки — Uber обязательно разорится и будет закрыт или поглощен.

Если вы несогласны со мной — добро пожаловать в комменты, буду рад почитать ваши разумные аргументы, почему я ошибаюсь.

Если статья показалась вам интересной, то буду благодарен за подписку на мой канал в Телеграм — о бизнесе, стартапах, моих мыслях и находках. Подписывайтесь!