Как чат-боты постепенно исключают человеческий фактор в российском банковском секторе

Сама по себе технология виртуального собеседника — чат-бота отнюдь не нова, как может показаться на первый взгляд. Одно из первых подобных решений появилось еще в далеком 1966 году, когда американский ученый немецкого происхождения, специалист в области искусственного интеллекта Джозеф Вейценбаум представил компьютерную программу Элиза, способную моделировать ответы психотерапевта при диалоге с клиентом, основываясь на технике эмпатического слушания. Несмотря на то, что фактически Элиза просто перефразировала высказывания клиентов в уточняющие вопросы, многие из них с ходу не могли понять, что на самом деле с ними беседует машина, а не живой психотерапевт.

В основе функционирования чат-ботов лежит концепция обработки естественного языка, относящаяся к одному из главных направлений искусственного интеллекта. Среди финансовых чат-ботов, о которых пойдет речь далее, еще нет идеального сервиса, способного полноценно решать все потребности клиентов, однако постепенное развитие данной технологии свидетельствует о существенном прогрессе и глобальном потенциале чат-ботов.

Сегодня виртуальных собеседников все чаще можно встретить и на вооружении у финансовых компаний и банков, стремящихся автоматизировать процесс взаимодействия с клиентами, и тем самым, с одной стороны, оптимизировать расходы на персонал, а с другой, повысить качество коммуникации с потребителями своих продуктов, целиком исключив пресловутый человеческий фактор.

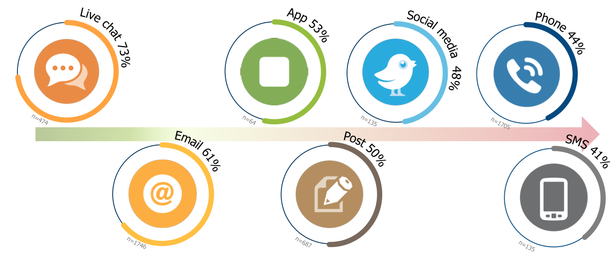

В соответствии со статистикой, приведенной одним из самых известных изданий платежной индустрии LTP, среди разных каналов клиентского сервиса чаты удовлетворяют потребителей финансовых услуг более всего — аж на 73%, тогда как электронная почта может соответствовать потребностям клиентов лишь на 61%, а колл-центр и того меньше — на 44%.

В соответствии со статистикой, приведенной одним из самых известных изданий платежной индустрии LTP, среди разных каналов клиентского сервиса чаты удовлетворяют потребителей финансовых услуг более всего — аж на 73%, тогда как электронная почта может соответствовать потребностям клиентов лишь на 61%, а колл-центр и того меньше — на 44%.

В материале издания «Банковское обозрение» обозреватель Данил Поминов приводит статистику, согласно которой аудитория мессенджеров в России составляет не менее 50 млн человек. При этом пользователи WhatsApp и Viber составляют долю, превышающую 50%. Следом идет Skype и приложения социальных сетей ВКонтакте, Facebook Messenger и Одноклассники. Аудитория Telegram — самого технологичного мессенджера с точки зрения возможностей для внедрения ботов, составляет всего 1–1,5 млн пользователей. Тем не менее, несмотря на относительно малочисленную аудиторию, именно Telegram, судя по всему, обладает наибольшим потенциалом в сфере бот-разработок.

Более того, по прогнозам исследовательской и консалтинговой компании Gartner, к 2020 году клиенты будут управлять 85% от общей массы коммуникационных процессов с поставщиками услуг, не вступая в контакт с людьми. В данном контексте тенденция участившихся внедрений чат-ботов в финансовом секторе выглядит вполне закономерной.

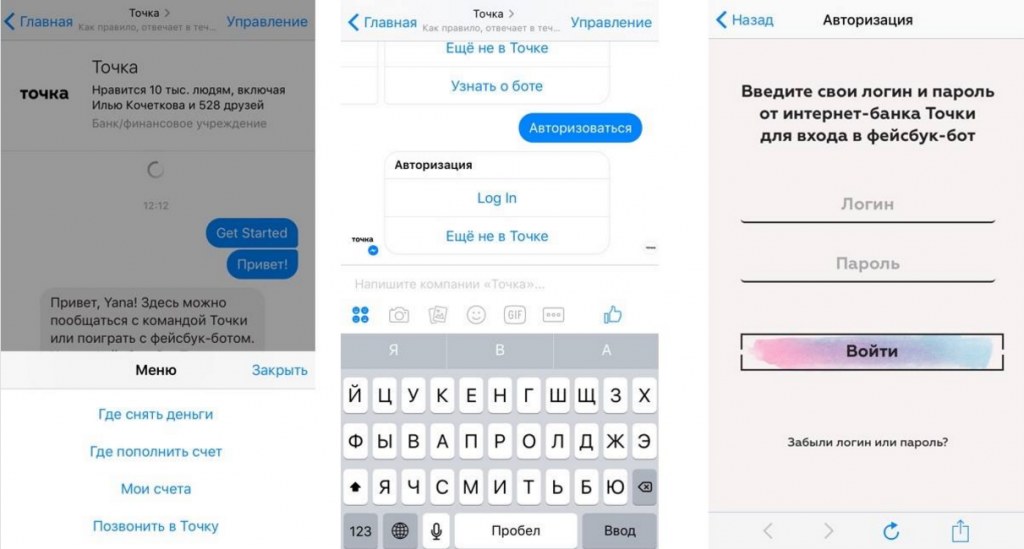

Так, отечественный банк «Точка» объявил в прошлом месяце о запуске чат-бота, позволяющего клиентам оставаться в курсе информации по счетам, находить близлежащие банкоматы, обращаться в банк и службу поддержки, а также осуществлять транзакции. Первый шаг, позволяющий начать коммуникацию с ботом — отправка сообщения в личку на Fb. Для осуществления платежей необходимо быть зарегистрированным пользователем онлайн-банка. При этом представители «Точки» поспешили снять все вопросы о безопасности и заявили, что бот не хранит ни логины, ни пароли, а верификация транзакций происходит при помощи SMS.

Так, отечественный банк «Точка» объявил в прошлом месяце о запуске чат-бота, позволяющего клиентам оставаться в курсе информации по счетам, находить близлежащие банкоматы, обращаться в банк и службу поддержки, а также осуществлять транзакции. Первый шаг, позволяющий начать коммуникацию с ботом — отправка сообщения в личку на Fb. Для осуществления платежей необходимо быть зарегистрированным пользователем онлайн-банка. При этом представители «Точки» поспешили снять все вопросы о безопасности и заявили, что бот не хранит ни логины, ни пароли, а верификация транзакций происходит при помощи SMS.

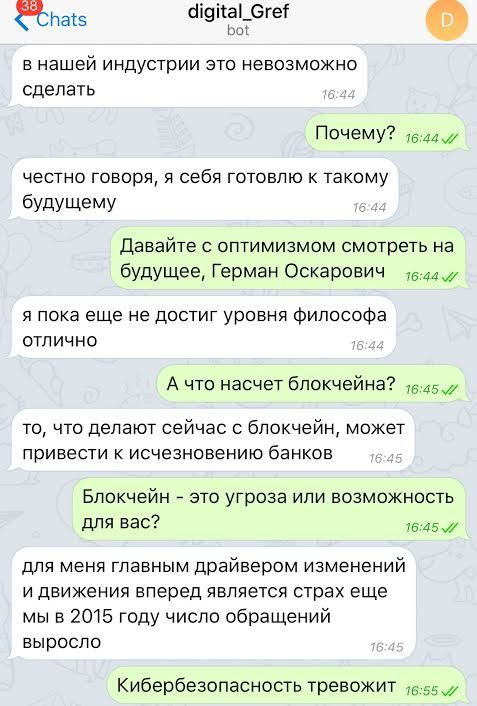

А в июне, в преддверии Петербургского международного экономического форума, экс-управляющий Sberbank Digital Ventures и эксперт в области машинного обучения и больших данных Виктор Куряшкин представили Telegram-бота, копирующего манеру общения главы Сбербанка Германа Грефа. К слову, у самого Сбербанка уже есть собственный чат-бот в Telegram, обладающий ограниченной функциональностью и позволяющий клиентам банка узнавать адреса близлежащих отделений и банкоматов, получать информацию о бонусных программах, курсах валют и котировках.

Стоит отметить, что, несмотря на ограниченный функционал бота Сбербанка, крупнейший российский банк уже анонсировал запуск собственного мессенджера для iOS с открытым API, на основании которого разработчики смогут также создавать и чат-боты. Таким образом, Сбербанк планирует в корне решить вопрос с обслуживанием пользователей мессенджеров за счет создания собственной платформы на базе «Сбербанк Онлайн». Закрытый бета-тест мессенджера Сбербанка планируется уже в этом месяце. На сегодняшний день известно, что пользователи нового банковского решения смогут общаться друг с другом, а также находить, заказывать и оплачивать нужные товары и услуги. Для предпринимателей в мессенджере Сбербанка будет предусмотрен дополнительный инструментарий, предназначенный для привлечения новых клиентов, а также обработки поступающих заявок.

Стоит отметить, что, несмотря на ограниченный функционал бота Сбербанка, крупнейший российский банк уже анонсировал запуск собственного мессенджера для iOS с открытым API, на основании которого разработчики смогут также создавать и чат-боты. Таким образом, Сбербанк планирует в корне решить вопрос с обслуживанием пользователей мессенджеров за счет создания собственной платформы на базе «Сбербанк Онлайн». Закрытый бета-тест мессенджера Сбербанка планируется уже в этом месяце. На сегодняшний день известно, что пользователи нового банковского решения смогут общаться друг с другом, а также находить, заказывать и оплачивать нужные товары и услуги. Для предпринимателей в мессенджере Сбербанка будет предусмотрен дополнительный инструментарий, предназначенный для привлечения новых клиентов, а также обработки поступающих заявок.

Среди мессенджеров, изящно совместивших общение и денежные переводы, пальма первенства принадлежит китайскому сервису WeChat, в 2016 году только за период Китайского Нового Года превзошедшему показатели объема мобильных транзакций PayPal за весь 2015 год. Возможно, Сбербанку в России удастся повторить глобальный успех WeChat.

Чат-бот Альфа-Банка для Telegram, так же как и нынешний Telegram-бот Сбербанка обладает довольно ограниченным функционалом: способен искать банкоматы и отделения, отталкиваясь от геолокации пользователя, а также помогать клиентам ориентироваться на сайте банка.

А вот банк «Русский Стандарт» смог предложить пользователям более функционального Telegram-бота в сравнении с некоторыми другими банками. Решение «Русского Стандарта» позволяет не только получать актуальную информацию о продуктах и услугах банка, но и оставаться в курсе собственного «финансового здоровья», узнавая о балансе счета, состоянии кредита и движении средств.

Своей «фишкой» обладает и бот Совкомбанка, позволяющий клиентам отправлять заявку на получение банковского кредита. Для этого всего-навсего нужно написать боту желаемую сумму кредита, а также отправить ему скан паспорта.

Выдающимся функционалом не могут пока похвастаться и Telegram-боты Промсвязьбанка, Райффайзенбанка и банка «Ак Барс». Решения этих банков также направлены исключительно на информирование пользователей.

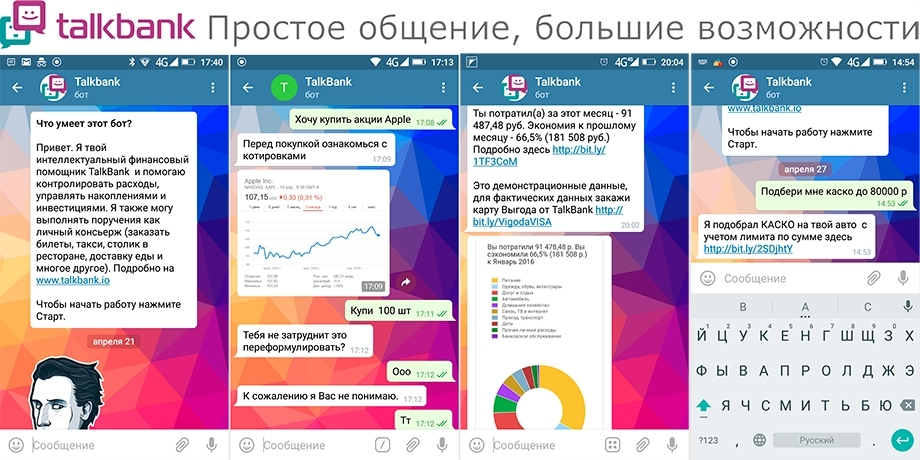

В конце мая этого года, команда PFM-сервиса EasyFinance представила виртуальный банк TalkBank, позволяющий управлять банковским аккаунтом и картой с помощью чат-бота в мессенджере Telegram. На момент выхода сервиса его функционал выглядел довольно ограниченным, неспособным обрабатывать некоторые запросы, сформулированные естественным языком. Разработчики TalkBank изначально позиционировали свое решение как «версию с минимально допустимой функциональностью», как бы намекая на дальнейшее совершенствование своего решения.

Заслуживает внимания и чат-бот-проект NaKa, представленный командой разработчиков, сотрудничающей с Московским индустриальным банком. Сервис NaKa позволяет переводить деньги с карты на карту Visa и Mastercard любого российского банка. Если верить описанию решения на Telegram Bot Store, данные карт при этом надежно защищены в соответствии с международными стандартами безопасности платежных систем.

В то время как мессенджеры отвоевывают друг у друга пользователей, можно заметить, как игроки рынка финансовых и банковских услуг в рамках данных платформ конкурируют друг с другом чат-ботами. Это означает, что емкие, корректные и точные ответы виртуального помощника на как можно большее количество запросов пользователей, вероятно, совсем скоро зададут определенный стандарт клиентского сервиса в масштабах всей индустрии.

Продолжайте следить за обновлениями блога компании PayOnline, специализирующейся на автоматизации онлайн-платежей, и оставайтесь в курсе самых передовых технологий российского и международного финансового сектора.