Черный понедельник 1987 года: несовершенный биржевой софт, паника и слишком быстрый рост

История глобального фондового рынка насчитывает немало взлетов и падений, случались и многолетние периоды «затишья». Но в этой истории есть несколько поистине «черных» дней, которые влияли на работу крупнейших компаний и жизнь сотен миллионов человек.

Описывать все взлеты и падения не получится, поскольку информации слишком много для одной статьи. Лучше вспомним один особо сложный период, который начался с так называемого Черного понедельника 1987 года. Он примечателен не только тем, что биржевой рынок тогда едва не потерпел полных крах, но и тем, что одним из негативных факторов оказались технологии, точнее — программное обеспечение.

Что тогда происходило?

Сначала все было хорошо. С 1982 года фондовый рынок США чувствовал себя очень неплохо. Это были золотые годы для инвесторов — большинство компаний развивались, а рынок — постоянно рос. Особенно заметно он стал расти с 1985 года — тогда всего за пару лет индекс Dow Jones удвоил свои показатели.

Хорошо чувствовал себя и бизнес, и обычные люди. Рональд Рейган проводил политику экономических реформ, которые включали снижение налоговой нагрузки на бизнес и граждан. С инфляцией тоже боролись. Кроме того, администрации Белого Дома тогда удалось снизить уровень безработицы до минимального показателя в 5%. Тогда же объем валового национального продукта вырос на 28%.

Правда, стал стремительно расти и внешний долг — за несколько лет он утроился, увеличившись с $997 млрд до $2,85 трлн. Во многом это случилось из-за увеличения военных расходов, которые к концу «золотого периода» значительно превышали социальные расходы.

Но все шло хорошо, пока в одну из пятниц 1987 года индекс Dow Jones не стал понемногу снижаться. Падение было очень медленным, но оно порождало сомнения среди участников рынка. В итоге в пятницу, предшествующую Черному понедельнику, индекс упал на 5%. Вроде бы ничего критичного, но это падение послужило поводом для биржевой паники. Факторов, которые привели к проблеме, было несколько, и ниже о них поговорим.

Биржевой кошмар и причины, его породившие

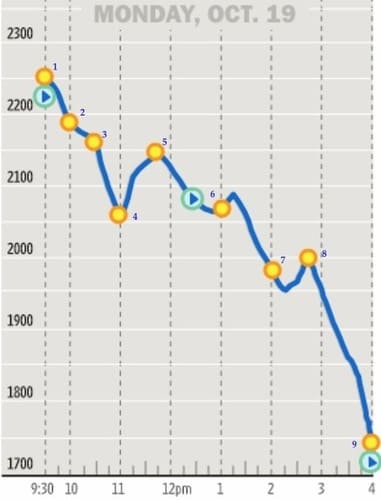

Уже в понедельник индекс Dow Jones упал с 2246 до 1738 пунктов, потеряв почти 23%. Это было уже очень много, больше, чем могли себе позволить брокеры и софт, которым они пользовались.

Некоторые эксперты считают, что это была основная проблема, фактор, который и запустил цепную реакцию. Другие специалисты не соглашаются с первопричиной, но все же софт того времени действительно внес свою лепту в надвигающийся хаос.

Под софтом подразумеваются торговые программы, которые стали достаточно популярными среди трейдеров. Конечно, это ПО было куда как примитивнее нынешних комплексных программ и сервисов, но все же оно помогало трейдеру ориентироваться во всем многообразии котировок.

В частности, ПО анализировало тенденции рынка и выдавало определенные рекомендации. На момент 1987 года биржевое ПО использовалось уже несколько лет. Ну, а поскольку рынок рос, то софт постоянно выдавал рекомендации на приобретение ценных бумаг. Как только рост приостановился, тот же софт стал рекомендовать продавать ценные бумаги, что и начали делать брокеры. Заявок на продажу становилось все больше, пока не началась паника.

К этому привел и еще один фактор — уже прямой технический сбой. Дело в том, что в тот понедельник первые полчаса работы биржи работали только заявки, сделанные при помощи ПО. «Ручные» заявки стали обрабатываться только спустя 30 минут. Этот получасовой сбой сам по себе привел к относительно небольшому падению индекса. Трейдеры, видя такую ситуацию, стали массово сбывать фьючерсы после того, как наладилась ситуация с обработкой ручных заявок. Ну, а это, в свою очередь, привело к еще более сильному падению индекса.

Одна проблема следовала за другой — и вот биржа уже оказалась в центре почти что идеального шторма. Заявок на продажу в итоге стало настолько много, что покупателей ценных бумаг стало катастрофически не хватать, так что продавцы постепенно стали снижать цены.

Тут последовал новый технический бой — система просто не справлялась с потоком заявок. Отказала и система, размещающая ордеры на продажу. В то же время автоматические продажи фьючерсов, в отличие от акций, проводились без проблем.

Возникшая паника привела к тому, что к вечеру понедельника Dow Jones потерял 508 пунктов, 300 из них — в последний час. Всего за один день капитализация многомиллиардного рынка упала на целых 30%. Казалось, что экономику США, да и многих других стран, затягивает в воронку коллапса, откуда выйти уже невозможно.

Ситуацию усугублял также торговый и бюджетный дефицит американской экономики. К этому стоит добавить еще и растущую политическую нестабильность в зонах «ответственности» США, крепнущее недоверие к доллару и т.п.

Все быстро починили

«Идеального шторма» не случилось. В отличие от краха 1929 года государство сразу же приняло активнейшее участие в решении проблемы. Так, Федеральная резервная система смогла оперативно обеспечить дополнительную ликвидность, включая дополнительный выпуск государственных ценных бумаг. С 7 октября по 4 ноября этих бумаг было выкуплено на несколько млрд долларов США.

Кроме того, ФРС опустила реальную ставку на 179 базисных пунктов, что дало возможность банкам обеспечить дополнительное финансирование фирмам, которые предоставляли услуги торговли на фондовом рынке.

Важнейшую роль в принятии решений тогда принял руководитель Нью-Йоркского федерального резервного банка Джеральд Корриган. Кроме мер, которые озвучивались выше, он использовал и силу убеждения — так это именно он смог убедить власти, что предпосылок для сложившейся ситуации нет. Поэтому государство и стало предпринимать столь решительные меры.

Уже на следующий день индекс Dow Jones вырос на 102 пункта и ситуация понемногу стала нормализоваться.

Что потом?

В целом, ситуацию довольно быстро удалось привести в норму. Проблем было немало, но их решили, так что рост возобновился в кратчайшие сроки

Для того, чтобы избежать повторения этой ситуации, биржи изменили правила работы. В частности, на Нью-Йоркской бирже софт, который был в центре «шторма» 1987 года просто запретили. Кроме того, NYSE и CME ввели механизм остановки торгов. Согласно правилам, торги останавливали на час, если индекс Dow Jones снижался более чем на 250 пунктов в день, и на два часа, если падение превышало 400 пунктов.

Технологическую инфраструктуру бирж стали активно развивать, чтобы не повторилась ситуация с падением центра по обработке заявок. С тех пор компьютеры и прочие элементы цифровой инфраструктуры бирж постоянно обновляют, не дожидаясь устаревания или новых рекордов в плане количества обрабатываемых заявок.

В общем, Черный понедельник принес больше переживаний, чем реальных проблем. Но его все же до сих пор вспоминают, как один из наиболее опасных моментов в истории экономики США, а значит, и большей части остального мира.

Ну, а в 1990 году начался рост, который был связан с увеличением роли США в регионе Персидского залива. Рынок до начала 2000-х рос без особых проблем — это был новый «Золотой век» для инвесторов. Уже потом начался новый кризис, но причины, которые к нему привели, были уже другими. Об этом мы поговорим в одной из следующих статей.