Блокчейн вынуждает пересмотреть подход к межбанковским операциям

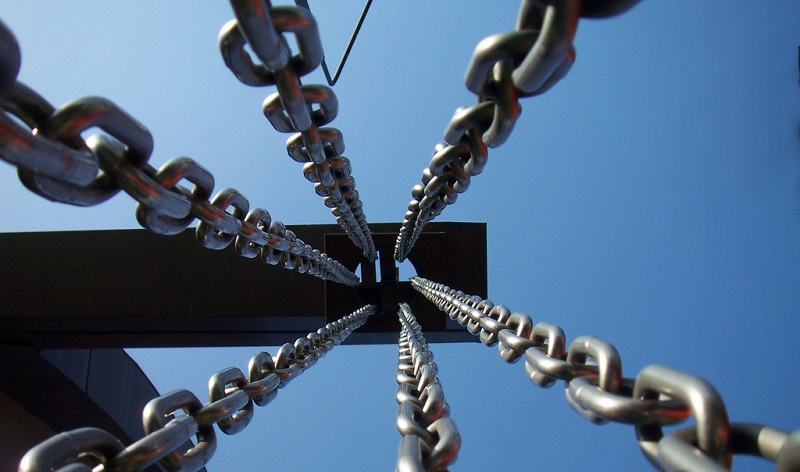

Технология распределенного реестра наиболее эффективна для бизнес-процесса, участники которого обладают равными правами, но при этом не доверяют друг другу до конца. Примером такой модели могут служить кредитные и платежные операции между банками.

Кризисные явления 2008-го года доказали наличие системного риска во взаимодействии между банками. Тогда из ипотечных кредитов физических лиц формировались пакеты, которые банки затем продавали друг другу. Стоимость связанных с ними производных финансовых инструментов — деривативов многократно превосходила основной рынок. Финансовые организации, формировавшие пакеты ипотечных кредитов, смотрели на них «сквозь пальцы», исходя из низкого среднего показателя риска. А оценка состава того или иного кредитного портфеля фактически не проводилась.

В рамках вышеперечисленных бизнес-процессов технология распределенного реестра дала бы банкам возможность формировать свои портфели из совокупности индивидуальных кредитов, информация о которых записана и находится в общем доступе в блокчейне.

Анализируя характеристики каждого индивидуального кредита, можно получить ответ на вопрос о наличии или отсутствии задолженностей, а также определить credit score должника. При таком подходе финансово-кредитные организации смогли бы лучше контролировать состав своих портфелей, а механизм открытого рынка позволил бы определить оптимальную стоимость каждого актива данного типа в ходе торгов на межбанковском рынке.

Благодаря открытому доступу к данным об операциях, зафиксированных в распределенном реестре, можно будет решить проблему некорректного анализа рисков. В рамках этой модели данные об операциях нельзя ни скрыть, ни подменить. Поскольку распределенный реестр поддерживается несколькими равноправными пользователями, любое искажение данных становится заметно сразу всем участникам системы.

Так как блокчейн сам по себе — тип базы данных, его работа не может выходить за рамки правового поля. Следовательно, говорить о нарушении законодательства при использовании технологии — бессмысленно. У регулятора могут возникнуть вопросы лишь в отношении выпущенных на блокчейне токенов, на которые распространяются правовые нормы, устанавливающие порядок валютного контроля или правила работы рынка ценных бумаг.

Для государственных органов технология распределенного реестра представляет собой инструмент для координации банковской системы. Закрытые («permissioned») реестры могут регулироваться центральными банками, определяющими уровень доступа участников системы. При таком подходе скрыть какие-либо детали операций на межбанковском рынке кредитов становится невозможно.

Существующие на сегодняшний день на рынке блокчейн-платформы, вероятно, смогут оказать наибольшее влияние на изменение подхода к реализации и учету межбанковских транзакций. Ряд подобных проектов предлагает уже готовый набор решений. Вот лишь несколько примеров:

Один из таких кейсов — платформа EmerCoin, обладающая собственной криптовалютой и предоставляющая пользователям комплекс блокчейн-решений в сфере рекламы, интернет-безопасности, а также учета и хранения информации.

Токены SmartCoin многофункциональной блокчейн-платформы Bitshares. связаны с фиатными валютами, например, с долларом США и даже золотом. Среди решений, предоставляемых Bitshares, стоит выделить инструменты для рекуррентных платежей и партнерских программ.

Наша блокчейн-платформа Waves предоставляет проектам набор решений для организации кампаний по привлечению коллективного финансирования за счет выпуска и продажи собственных токенов. Можно сказать, что Waves — это цифровая экосистема, позволяющая любому стартапу организовать собственное ICO. Привлечение финансирования возможно как в обычной валюте (USD, EUR и др.), так и в криптовалюте (BTC, ETH и др.).

Операции с токенами (покупка, продажа, обмен или передача), осуществляются внутри блокчейн-инфраструктуры Waves. В случае успешного развития проекта, стоимость токенов возрастает и держатели могут продать их на открытом рынке по более высокой цене.

Выпустить собственные токены на Waves и запустить ICO-кампанию могут как коммерческие, так и благотворительные проекты.

Блокчейн-экосистема Waves децентрализована. Ее работа обеспечивается множеством майнеров. Такой подход делает работу всей системы стабильной, а ее процессы прозрачными.

Для банковского сектора на основе Waves могут быть разработаны приложения на основе открытого кода блокчейн-платформы.

В перспективе в рамках блокчейн-платформы Waves наша команда планирует реализовать репутационную систему. За счет ее использования можно будет определить надежность того или иного банка на межбанковском рынке кредитов.

Еще одна сфера применения блокчейна Waves — денежные переводы. В этой области наша команда уже ведет переговоры с рядом российских и зарубежных банков, а также системами денежных переводов.

Для безопасности решений, функционирующих на основе технологии распределенного реестра, важно отсутствие единого центра, влияющего на работу всей системы в целом. Подход, не ориентированный на создание механизма многоступенчатого подтверждения транзакций и предполагавший наличие возможности доступа к средствам лишь у ограниченного круга лиц привел к краху ряд криптовалютных проектов (прежде всего, бирж). Использование блокчейна безопасно при сохранении распределенности и отсутствии в системе единого центра, уязвимого как для внешних, так и для внутренних воздействий.