ARR: что это такое и чем он полезен бизнесу

Работая в условиях жесткой конкуренции и турбулентной экономики, бизнесу постоянно необходимо искать новые методы и подходы для увеличения дохода. Для тех, кто работает с клиентами по подписочной модели, одним из таких инструментов является ARR (Annual Recurring Revenue), который помогает рассчитать ежегодную повторяемую выручку, оценить долгосрочный потенциал сделки, эффективность работы сейлз-команды и маркетинговых кампаний.

Для полноты картины бизнесу также необходимы расчеты метрик юнит-экономики, которые являются взаимодополняющими инструментами ARR — CAC (Customer Acquisition Cost), Retention cost, Gross Profit, LTV (Lifetime Value), Payback period. Все это позволяет достоверно оценить эффективность каждого отдельного продукта или услуги компании.

ARR и юнит-экономика помогают определить, какие продукты или услуги приносят максимальную прибыль, что можно улучшить для достижения еще больших результатов, а также в целом принимать обоснованные решения об инвестициях и развитии компании.

Поскольку у нас в Content AI о сложных процессах могут рассказывать не только разработчики, под катом своими знаниями делятся наши финансисты — что это за метрики, как их рассчитать и где применить.

Бессрочная лицензия vs подписка

Поскольку метрики ARR и юнит-экономики являются важными инструментами для успешной работы бизнеса по подписочной модели, в этом блоке разбираем, в чем разница между бессрочной лицензией и подпиской.

Подписка — это предоставление права клиенту использовать продукт в течение определенного времени. При этом ПО может быть установлено разными способами:

в облаке разработчика

на серверах клиента (on prem)

в приватном облаке клиента

Однако экономическую и финансовую суть взаимоотношений между разработчиком и клиентом это не меняет, это все — подписки. Даже в том случае, если софт установлен на серверах клиента. Ведь пользоваться им по истечении срока подписки он не сможет, а по договору и вовсе должен удалить.

Существуют разные точки зрения насчет преимущества покупки как подписки, так и неограниченной лицензии, причем и для разработчика, и для пользователя. Однако глобальный переход рынка на подписочную бизнес-модель — уже неоспоримый факт.

Разберемся, в чем все же разница, и какие плюсы и минусы есть у каждой модели.

Разовая vs долгосрочная сделка. Здесь все просто: по бессрочной лицензии покупка осуществляется лишь раз, по подписке — каждый определенный промежуток времени, от этого договор и «длительный». Кстати, на западных рынках такое соглашение обычно заключается с автопродлением, в то время как у нас пока на год или три.

Высокие vs низкие первоначальные затраты. Здесь тоже без сюрпризов: за разовую покупку клиент платит больше, за подписку — меньше, растягивая затраты во времени. С одной стороны, в конечном итоге за годы пользования софтом клиент действительно заплатит за подписку больше, чем за бессрочную лицензию. С другой, он не несет высоких первоначальных затрат (это особенно важно, если софт не подошел), имеет возможность платить за подписку частями и может отказаться от нее в любой момент. Не говоря уже про регулярные обновления софта, в результате которых клиент всегда использует новейшее ПО.

Есть еще и бухгалтерские тонкости, которые создают разницу преференций для клиента. Например, разовая лицензия проходит как CAPEX (инвестиции), а подписка как OPEX (текущие расходы).

Ценность отношений с клиентом. В случае с бессрочной лицензией отношения с клиентом могут закончиться сразу после сделки, с подписками все наоборот — от уровня удовлетворенности клиента напрямую зависит его решение о последующей оплате подписки. Если вендор не будет стремиться уделять время и усилия на заботу о клиенте, то в конечном итоге это все обернется прямыми убытками для компании.

Быстрая vs растянутая окупаемость усилий. Покупка бессрочной лицензии разовая и дорогая (цена на продукт в 1,5–3 раза выше стоимости подписки), вендор получает всю сумму сразу. А подписка — дешевая в моменте, но в долгосрочном срезе — дороже бессрочной. В конечном итоге вендор соберет бо́льшую оплату за продукт, но выходить на окупаемость будет дольше.

Новые деньги от старого клиента. Совершив разовую продажу бессрочной лицензии, у вендора есть лишь несколько опций, как еще раз получить от того же клиента оплату — продать ему следующую версию того же софта, расширение к нему или предложить новый продукт. Но если версии мало чем отличаются друг от друга, старый продукт работает стабильно хорошо, а новый — просто неинтересен, то шансов закрыть новую сделку довольно мало. В случае подписки все просто: клиенты стабильно вносят оплату, суммарно за несколько лет превышающую разовый платеж.

Окупаемость продукта. Бессрочная лицензия помогает продукту выйти на быструю окупаемость за счет его цены, но через несколько лет сведет доходы вендора от него к нулю. Окупаемость вложений в разработку и продажи продукта по подписке в среднем дольше на 1–2 года, но и через пять лет будет приносить стабильный доход. Если смотреть в перспективе нескольких лет, то подписочная модель намного эффективнее и выгоднее для бизнеса, даже несмотря на растянутую окупаемость.

Доход компании в экономическую турбулентность. Доход вендора сильно зависит от успеха продаж в конкретном периоде времени. К примеру, в первом квартале случилась экономическая турбулентность, и заказчики откладывают покупку лицензии до следующего квартала. План продаж вендора на Q1 проваливается, накапливается отложенный спрос, а доход стремится к нулю, ведь в случае бессрочки новые продажи равны всем продажам компании. Получается, что от легкого шторма в экономике, на который вендор не в силах повлиять, напрямую зависят продажи и доход компании, а весь бизнес превращается в американские горки.

С подписками все куда стабильнее. Несмотря на проблемы в экономике и снижение количества новых продаж, у компании всегда есть доход за счет накопленного пула старых клиентов, которые продолжают оплачивать софт. Иными словами, компания с подписочной моделью имеет куда более стабильный доход, который в долгосрочной перспективе даже больше, чем у бессрочной бизнес-модели. С точки зрения финансового инвестора это самый важный фактор — высокая предсказуемость и низкая волатильность дохода компании.

Что такое ARR

ARR (Annual Recurring Revenue) — это показатель общей суммы дохода от клиентов за годовую подписку. Или если проще — ежегодная повторяемая выручка.

Для корректного подсчета ARR важно понимать, что эта метрика определяется не на период (например, за Q1 или 2023 год, как у показателя выручки), а на конкретный день (например, ARR на 12 января 2024 года). Считается он просто:

Пример 1.

Дано: на 12 февраля у компании 10 действующих клиентов по годовой подписке за 100 руб.

Задача: рассчитать ARR компании на 12 февраля.

Решение:

Сначала рассчитываем ARR одного клиента по формуле:

ARR клиента = сумма контракта ÷ длительность контракта в годах

100 руб. ÷ 1 год = 100 руб.

Затем рассчитываем ARR компании по формуле:

ARR компании = сумма ARR всех действующих клиентов

100 руб. × 10 клиентов (с равными условиями подписки) = 1000 руб.

Ответ: ARR компании на 12 февраля составит 1000 руб.

Как меняется ARR за период

Поскольку ARR — это показатель дохода компании на конкретный день, то естественно он меняется день ото дня. Что может на него повлиять?

New Logo. Компании удалось заключить сделку с новым клиентом. Это один из важных показателей, ведь получить первый доход от клиента намного сложнее, чем продать старому что-то еще.

Upsell.Увеличение объема сделки с текущим клиентом (например, переход на более дорогую подписку).

Downsell.Уменьшение объема сделки с текущим клиентом (например, переход на более дешевую подписку).

Logo Churn. Полная потеря клиента (например, отказ продлевать подписку).

Эти данные помогут компании посчитать три важных показателя: общую сумму нового дохода, оттока доходов и ARR на конец года, квартала, месяца или любого другого периода.

Пример 2.

Дано: у компании 8 действующих клиентов с начала года по годовой подписке за 100 руб. В течение года у компании добавилось 5 новых клиентов по подписке в 100 руб. в год, 1 клиент ушел, 3 клиента перешли на более дешевую подписку за 50 рублей в год.

Задача: рассчитать ARR конца года.

Решение:

Сначала рассчитываем ARR одного клиента по формуле:

ARR клиента = сумма контракта ÷ длительность контракта в годах

100 руб. ÷ 1 год = 100 руб.

Рассчитываем ARR компании на начало года по формуле:

ARR компании на начало года = сумма ARR всех действующих клиентов на начало года

100 руб. × 8 клиентов = 800 руб.

Рассчитываем New ARR по формуле:

New ARR = New Logo + Upsell, где New Logo = ARR от новых клиентов

100 руб. × 5 клиентов = 500 руб.

500 руб. (New Logo) + 0 руб. (Upsell) = 500 руб. (New ARR)

Рассчитываем Churn по формуле:

Churn = Logo Churn + Downsell

100 + 3×50 = 250 руб., где

100 руб. = Logo Churn. То, что компания потеряла после ухода 1 клиента

150 руб. = Downsell

ARR конца года рассчитываем по формуле:

ARR конца года = ARR начала года + New ARR — Churn

800 + 500 — 250 = 1050 руб.

Ответ: ARR конца года компании составит 1050 руб.

Связь ARR и выручки

Выручка — одна из основных метрик компании, которая тесно коррелирует с денежным потоком. Она всегда будет считаться — и ввиду обязательной бухгалтерской отчетности, и для понимания классических показателей доходов и расходов компании. ARR в данном случае не замена, а дополнительная метрика, которая помогает избавиться от иллюзий в подсчетах при продаже подписок.

Разберемся на примере. Компания продала новому клиенту трехлетнюю подписку на свой продукт за 3 млн руб. Если мы считаем выручку классическим способом, то да, в первый год доход компании существенно увеличился, но в два последующих года вендор не получит ничего от этого клиента, и выручка фактически будет равняться нулю.

В рамках ARR эта выручка считается по-другому: сумма контракта делится на длину контракта в годах. Так, ARR клиента, купившего трехлетнюю подписку за 3 млн руб. будет равен 1 млн руб. за каждый из этих трех лет. Исходя из таких данных, компания уже понимает, что тратить все 3 млн в первый год неразумно, оптимальная сумма на расходы — до 1 млн руб. в год в течение трех лет. В данном случае метрика ARR убирает фактор всплеска прибыли от многолетних контрактов, усредняя показатели выручки, растянутой во времени.

Run Rate Costs

Ровно та же концепция применяется и к расходам. Для этого используется термин Run Rate Costs, который всегда рассчитывается на год. Посчитать его просто. Сначала нужно разделить расходы на повторяемые и разовые. К повторяемым расходам можно отнести, например, зарплату и бонусы сотрудников, аренду и прочие расходы, которые имеют стабильные показатели год от года (Run Rate), к разовым — к примеру, ремонт офиса, судебные издержки и аналогичные расходы, которые имеют небольшой шанс повториться в следующем году. В итоге:

Зачем считать ARR и Run Rate

Если за счет имеющихся подписок компания обладает хорошей предсказательной силой о выручке (ARR + разовые сделки), а за счет знаний Run Rate — о расходах (Run Rate + разовые расходы), то вендор фактически может качественно предсказывать и управлять балансом доходов и расходов компании минимум на пару лет вперед, т.к. разница ARR и Run Rate равна долгосрочной прибыли с небольшой поправкой на разовые доходы и расходы.

За счет этих знаний компания может строить прочное финансовое основание, которое позволяет смелее вкладывать деньги в разработку новых продуктов и другие проекты.

Churn

Churn — это отток клиентов и доходов компании. Иными словами, это потеря ARR за счет уменьшения клиентов (Logo Churn) или уменьшения подписок (Downsell).

Существует два вида Churn:

Устранимый. Ситуация произошла по вине компании. К примеру, компания не выполнила обязательства по техподдержке клиента. С этим показателем компании необходимо активно работать.

Неустранимый. Ситуация произошла по решению клиента. К примеру, он обанкротился. Этот показатель возможно только предсказать.

Для компаний с подписочной моделью критически важно делать акцент на Churn. Порой работа с устранимым Churn (удержанием текущих клиентов) становится намного важнее, чем привлечение новых клиентов.

ATR (Available To Renew) — это ARR контрактов, подлежащих продлению в периоде. Этот показатель отражает объем работы для команды продления подписок — что компания рискует потерять или может заработать в текущем квартале.

Низкий показатель Churn говорит о финансовых успехах и устойчивости компании. Показатель Churn к ATR всегда выше за счет многолетних контрактов. И чем их больше, тем и больше разрыв между ними.

Юнит-экономика

Юнит-экономика помогает рассчитать прибыль, которую компания получит от клиента, и затраты на его привлечение. Понятие юнит-экономики возникло из самых первых применений ARR. Всю эту новую математику подсчетов доходов по подписке придумали операторы мобильной связи (они были пионерами массовой подписочной модели), для которых традиционные финансовые метрики не отражали полную картину происходящего и не были удобны для анализа и планирования.

САС

Одна из первых метрик юнит-экономики — CAC (Customer Acquisition Cost) — сумма расходов на привлечение нового клиента за период. Считается он по формуле:

Для компаний, где работает подписочная модель, важно отслеживать соотношение затрат на привлечение и ARR, имея в виду сумму расходов для привлечения 1 рубля подписочной выручки. При этом хотим подчеркнуть, что нас интересует именно New ARR (ведь мы говорим о новых клиентах). Тогда:

будет безразмерной величиной и характеристикой эффективности построенной модели продаж. Назовем его «Безразмерный CAC».

Обычно «Безразмерный CAC» находится в диапазоне 100%+. Иными словами, компания отобьет затраты на привлечение клиента только через год. Почему компания на это идет? Она рассчитывает, что новый клиент продлит подписку, и компания окажется в плюсе. Конечно, это может и не случиться, и компания через год окажется в убытках. Поэтому, как уже говорилось ранее, удержание клиента — одна из важных работ компании, продающей подписки.

Пример 3.

а) Дано: Для привлечения клиента компания потратила 100 рублей. Клиент приобрел годовую подписку за 50 рублей.

Задача: Сколько составляет САС?

Решение:

САС = (стоимость продаж + расходы маркетинга за год) ÷ New ARR × 100%

САС = 100 ÷ 50 × 100% = 200%

Ответ: САС = 200% или для того чтобы получить 50 рублей, компании пришлось потратить в 2 раза больше на привлечение такого клиента.

б) Дано: Для привлечения клиента компания потратила 200 рублей. Клиент приобрел годовую подписку за 500 рублей.

Задача: Сколько составляет САС?

Решение:

САС = (стоимость продаж + расходы маркетинга за год) ÷ New ARR × 100%

САС = 200 ÷ 500 × 100% = 40%

Ответ: САС = 40% или для того чтобы получить 500 рублей, компании пришлось потратить в 2,5 раза меньше на привлечение такого клиента.

Для компании важно учитывать соотношение полученного ARR и затрат. Конечно, проще и выгоднее работать с крупными клиентами. Но если компания планирует обслуживать и маленькие организации, то нужно учиться с ними работать эффективно и массово — не перевкладываясь в привлечение, иначе САС будет высокий, а прибыль, соответственно, низкой.

Retention cost

Retention cost — это ежегодная стоимость поддержания клиента для того, чтобы он продлил подписку. Обычно в нее входят: стоимость аккаунт-менеджера, техподдержка, лицензионные отчисления, стоимость облака, стоимость специалистов по продлению подписки. Чем меньше его процент от общего ARR компании, тем, естественное, лучше.

Gross Profit

Gross Profit (GP) — это метрика для подсчета ежегодной чистой прибыли с клиента, которая затем инвестируется, к примеру, в разработку новых продуктов и привлечение новых клиентов. Считается просто:

Чем больше процент GP, тем лучше для компании.

LTV

Lifetime Value (LTV) — объем прибыли от привлеченного клиента за все время сотрудничества. Чем выше этот показатель, тем больше объем выручки, и тем лучше для компании. Считается по формуле:

Время жизни клиента = 1 ÷ Churn

Для ИТ-компаний этот показатель мало применим, поскольку здесь важно сфокусироваться на развитии в ближайших трех годах, а не смотреть в перспективе 10 лет.

Payback period

Payback period — период времени, который потребуется для полного покрытия затрат на привлечение клиента. Считается по формуле:

Естественно, чем меньше этот показатель, тем лучше.

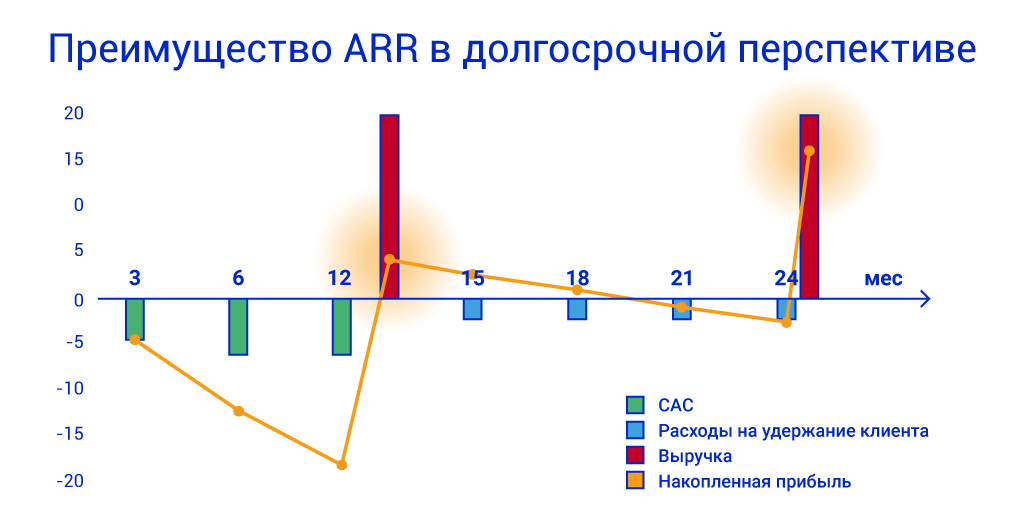

Наглядно вся эта математика выглядит так

Зеленым показан цикл пресейла для привлечения нового клиента. До заключения сделки компания работает в минус.

Красным — полученная прибыль от этого клиента.

Голубым показан Retention cost или стоимость поддержания клиента до продления подписки.

Синим отражена накопленная прибыль или убыток по этому клиенту. Если этот график продлить еще на несколько лет вперед, то линия накопленной прибыли будет повторять те же скачки, но с каждым годом поднимаясь все выше по оси прибыли за счет Gross Profit.

График наглядно отражает всю ту же мысль — рост доходов и прибыли компании напрямую зависят от уровня удовлетворенности каждого клиента.