9 секретов онлайн-платежей. Часть 9: настройка платежного сервиса под тип бизнеса

Помогая сотням клиентов в настройке платежного сервиса, мы убедились, что не существует универсального платежного решения для всех типов бизнеса. Каждый интернет-магазин или сервис имеет свои особенности и требует индивидуального подхода. В девятом, заключительном выпуске »9 секретов онлайн платежей от PayOnline», мы расскажем о том, как настроить платежный сервис под ваш тип бизнеса.

Помогая сотням клиентов в настройке платежного сервиса, мы убедились, что не существует универсального платежного решения для всех типов бизнеса. Каждый интернет-магазин или сервис имеет свои особенности и требует индивидуального подхода. В девятом, заключительном выпуске »9 секретов онлайн платежей от PayOnline», мы расскажем о том, как настроить платежный сервис под ваш тип бизнеса.Ритейл: интернет-магазины

Интернет-магазины составляют львиную долю клиентской базы PayOnline — и именно на их настройках мы, что называется, «собаку съели». И, безусловно, рекомендации для ритейла являются универсальными и легко масштабируются на практически все остальные типы бизнеса. Итак, на что стоит обратить внимание владельцу интернет-магазина?

Часть 1. Настройка 3D Secure

Часть 2. Регулярные платежи

Часть 3. Страница выбора способа оплаты

Часть 4. Платежная форма

Часть 5. Мобильные платежи

Часть 6. Оплата в один клик

Часть 7. Система fraud-мониторинга

Часть 8. Возвраты и как их избежать

Часть 9. Настройки платежного сервиса под тип бизнеса

В первую очередь — на размер среднего чека и дневной оборот. Если эти показатели отличаются от «средних по больнице», необходимо скорректировать соответствующие фильтры. Иначе вы рискуете столкнуться с отклонением платежа за заказ вашей мечты на 200 000 рублей или вообще внезапно перестать принимать оплаты в середине рабочего дня из-за превышения максимально допустимого оборота платежей за 24 часа.

После этого стоит посмотреть на географию клиентов. Если вам поступают заказы и, соответственно, оплаты из других стран, поинтересуйтесь — входят ли они в базовый перечень стран, из которых платежи одобряются по умолчанию. Если нет, стоит озаботиться расширением перечня «открытых» стран.

Далее — обратите внимание на настройки протокола 3-D Secure. Мы всегда рекомендуем клиентам проверять весь объем платежей с помощью 3DS, так как это гарантирует 100% защиту от мошенничества. Однако стоит принимать во внимание, что в России только 80% карт подписаны на 3DS. Таким образом, с ростом оборотов и объема продаж, эти 20% начинают играть заметную роль, и бизнесу приходится искать компромисс между безопасностью и конверсией. О том, как настроить 3D-Secure вы можете подробно прочитать в нашем первом выпуске этой серии.

Стоит обратить внимание на платежную форму — ее формат, дизайн и количество полей. Вы можете встроить форму на сайт с помощью технологии Iframe — и сократить количество шагов в вашей цепи конверсии. Можете реализовать собственный дизайн формы — и «успокоить» пользователей, повысив их доверие к процессу оплаты. Можно сократить количество полей — однако, не стоит забывать, что каждое поле формы дает «пищу для размышлений» системе fraud-мониторинга, помогая ей минимизировать риски возникновения фрода и сопутствующих ей финансовых потерь для вашего бизнеса. Больше о настройке платежной формы здесь.

И, конечно же, стоит помнить о своем клиенте и стремиться сделать процесс оплаты заказа максимально простым и безболезненным. Для этого реализован замечательный инструмент — «платежи в один клик». Карта привязывается к аккаунту плательщика на вашем сайте, и все последующие покупки совершаются без ввода реквизитов карты.

«Mobile-ориентированный» бизнес

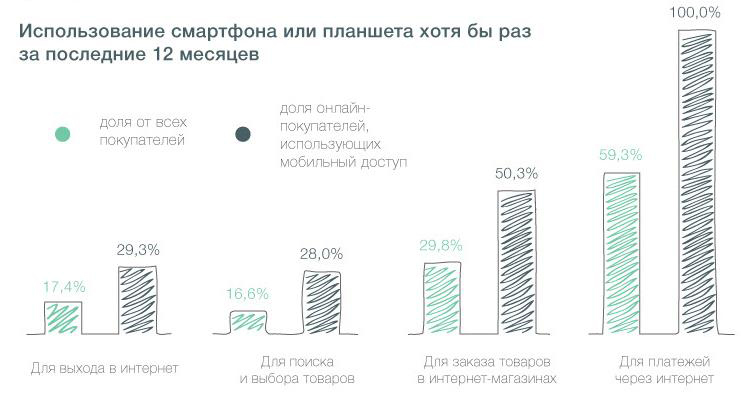

Если вы следите за аудиторией посетителей сайта, вы точно знаете, с каких устройств они на него заходят. Исследование Data Insight «Интернет-торговля в России-2014» показало, что российские онлайн покупатели все более активно используют мобильные устройства в процессе шоппинга, — и эта тенденция показывает устойчивый рост год за годом.

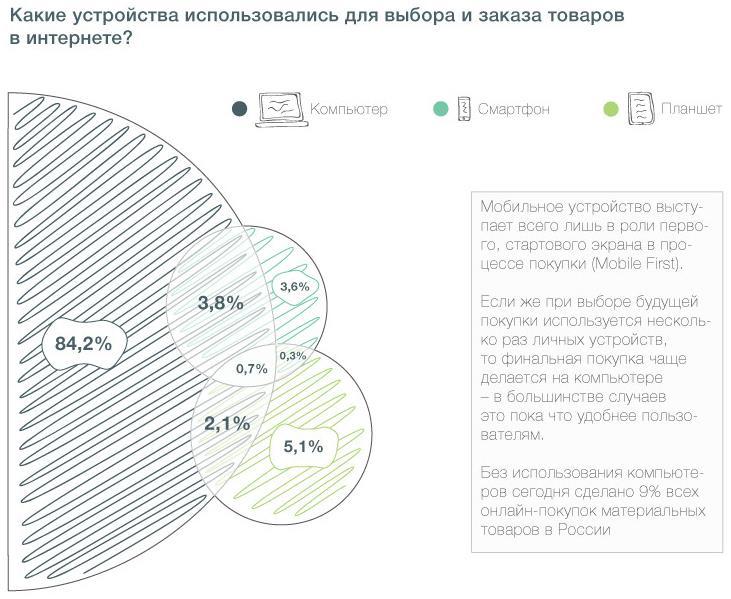

Кроме того, многие пользователи используют сразу несколько экранов на разных этапах совершения покупки:

Какой из этого можно сделать вывод?

В первую очередь — покупатели переходят на мобильные покупки. Конечно, до окончания эры тотального правления десктопов еще далеко, но уже сейчас с уверенностью можно говорить о необходимости внедрения как мобильных сайтов и приложений, так и мобильных платежных решений. Подробнее о настройке мобильных платежей здесь.

Если же вы используете в продажах только мобильную версию сайта, помните: совершение оплаты — последний шаг в процессе оформления заказа, и проблемы на платежной форме могут вывести из себя любого покупателя, оставив негативное впечатление о сервисе. Для того чтобы это не произошло, необходимо предоставить покупателю возможность воспользоваться мобильной формой.

У адаптированной для мобильных устройств платежной форме есть множество плюсов:

- Она адаптируется под размер экрана любого мобильного устройства, от компактных смартфонов до полноценных планшетных компьютеров. Таким образом, поля не «съезжают» за рамки экрана.

- Зачастую количество полей в ней значительно меньше, чем в обычной форме.

- Заполнение формы не вызывает неудобств: поля для ввода достаточно крупные, шанс промахнуться и нажать «не туда» минимален.

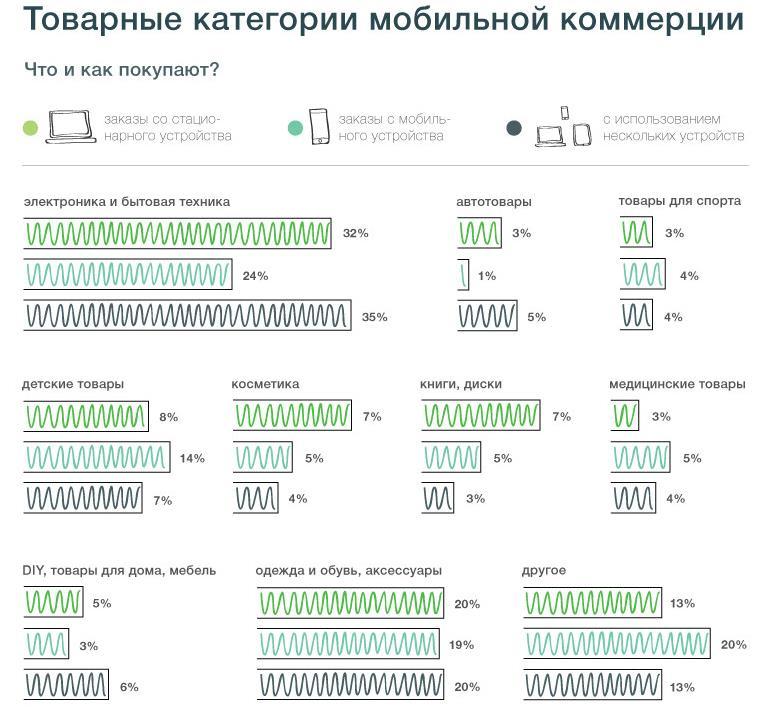

Конечно, не всем бизнесам требуется такая опция. На схеме можно увидеть, в каких сегментах чаще всего покупатели используют стационарные компьютеры и/или мобильные устройства. Именно им стоит задуматься о том, чтобы подключить мобильное решение для своего интернет-магазина.

Туризм: Online Travel Agency

Отличительной чертой работы с сервисами из сферы онлайн туризма является «длинная запись». Длинная запись — это дополнительный параметр заказа авиабилета, отражающий идентификационные параметры пассажира: номер самого билета, фамилия пассажира, а также данные перелета (название аэропорта и т.д.). При покупке других товаров в интернете подобные параметры не запрашиваются. В соответствии с правилами международных платежных систем (МПС), наличие «длинной записи» позволяет снизить комиссию банка-эквайера. Это связано с тем, что себестоимость такой операции для банка-эквайера будет ниже, что соответственно снизит его комиссию. Использование «длинной записи» позволяет также уменьшить риск одобрения мошеннической транзакции, потому, что есть дополнительные параметры и мошенникам труднее обмануть систему. Платежное решение для туристической отрасли (в случае PayOnline это продукт Pay-Travel) позволяет использовать «длинную запись» и минимизировать расходы на интернет-эквайринг.

Еще одна «фишка» платежной системы, которая значительно влияет на вашу прибыль — настройки системы мониторинга мошеннических операций. Для каких-то типов бизнеса подойдут базовые настройки, другие же потребуют тонкой настройки и кастомизации. Системы мониторинга различных платежных сервис-провайдеров отличаются друг от друга. Система fraud-мониторинга платежной системы PayOnline содержит более 150 фильтров, которые проверяют аккаунт плательщика, страну оплаты, страну выпуска карты, количество транзакций с этой карты, размер платежа и многое другое.

Для туристического бизнеса, например, характерны трансграничные платежи. При стандартных настройках антифрода с большой долей вероятности возникнут проблемы: карты выпущена в одной стране, а оплата производится в другой. Это приведет к отклонению транзакции, а значит, упущенной прибыли. Просто так отключить анти-фрод не получится — это приведет к увеличению количества мошеннических операций.

А для грамотной настройки фильтров потребуется совместная работа специалистов туристической компании и платежного сервиса. Ведь для корректной настройки фильтров нужны как детальная информация по географии и специфике бизнеса клиента, так и статистика системы фрод-мониторинга и экспертные знания специалистов по мониторингу рисков. Только такое сочетание позволит подобрать необходимые настройки системы, не причиняя вреда бизнесу. Подробнее о том, как работает система fraud-мониторинга, можно прочитать здесь.

Коммунальные услуги: ЖКХ

В сфере оплаты жилищно-коммунальных услуг также есть свои нюансы: например, комиссия за платежи процессингового центра, МПС и банка-эквайера, которую обычно платит интернет-магазин, может быть переложена на самого плательщика. В этом случае финальные суммы поступают на счет организации в «чистом виде».

Еще один момент, который нужно учесть при выборе платежного партнера — это возможность выгружать данные в систему биллинга и предоставлять реестры для машинной обработки. Объемы информации по платежам в данной сфере могут быть поистине гигантскими, при этом они однотипные, поэтому удобные реестры данных — немаловажная часть платежного сервиса.

Микрофинансовые организации

Микрофинансовые организации, выдающие краткосрочные кредиты малого объема под ежедневный процент, требуют расширенного функционала: помимо стандартного интернет-эквайринга необходима возможность совершения выплат на карты.

Для специалистов МФО необходим расширенный функционал «Личного кабинета», чтобы не запутаться, кому кредит выдан, а кто его вернул.

Еще одна опция, необходимая подобному сервису — это ребиллы. Ребилл — регулярные платежи, которые используются для проведения периодических платежей без участия покупателя, чтобы снизить неудобство пользователя от необходимости периодической самостоятельной инициации платежа. В случае МФО заемщик один раз вводит данные своей банковской карты в момент выдачи кредита, а в назначенный срок с него списывают сумму к возврату.

Кстати, ребиллы будут полезны не только для МФО — с их помощью могут эффективно принимать платежи различные сервисы, предполагающие наличие доступа для покупателя на заранее определенный оплаченный период времени и последующее продление этого доступа за счет автоматического регулярного платежа — например, подписка на онлайн издания журналов или функциональные сервисы вроде сайтов знакомств. Использование ребилла позволяет покупателям совершать оплату товара с помощью банковской карты без ввода полных платежных реквизитов, сократив процедуру онлайн оплаты до нескольких секунд. Прием платежей с использованием процедуры ребилла не уступает по уровню безопасности стандартной процедуре оплаты и соответствует требованиям безопасности международных платежных систем.

Изучив все девять секретов онлайн-платежей, с которыми PayOnline знакомил читателей Хабрахабр, интернет-магазин или сервис может значительно увеличить возможности своего сайта благодаря настройке платежного сервиса. А если вы захотите узнать больше — вы знаете, к кому обратиться!