[Перевод] Недооцененные предложения

В последнее время в Силиконовой Долине много говорят о быстро развивающихся компаниях, оцененных достаточно высоко, но которые столкнутся с проблемами в ближайшие годы. GVA LaunchGurus перевели для Вас статью Фреда Уилсона, основателя и управляющего партнера в двух венчурных компаниях: Flatiron Partners и Union Square Ventures, о стратегии заработка стартапа при отрицательной валовой прибыли.

Фред Уилсон:

Билл Герли недавно сказал:

«Думаю, мы скоро увидим мертвых единорогов».

Майк Моритц недавно сказал:

«Очень много единорогов скоро вымрут»

Но как это произойдет?

Самый вероятный сценарий: то, что обеспечивало этим компаниям рост (и высокую стоимость), обернется боком для них. Я говорю про отрицательную валовую прибыль.

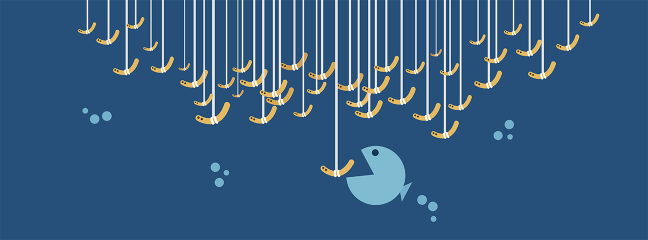

Мы видели множество быстрорастущих компаний, которые зарабатывали деньги при отрицательной валовой прибыли. Это означает, что они продают продукт за меньшее количество денег, чем они тратят на его производство.

Пример- поставщик «услуг по запросу», который не учитывает зарплату работников, поэтому предоставляемые услуги кажутся дешевле, чем они есть на самом деле. Почему стартап выбирает такой подход? Чтобы обеспечить спрос на услугу, естественно. Цель в том, чтобы подсадить человека на услугу по уборке, каршерингу, доставке продуктов, абонементы на посещение разных спортзалов, предоставляля эти услуги по весьма привлекательной цене, и затем, когда пользователи «крепко сидят», повышая стоимость на эти услуги.

Или другой пример — услуги, предоставляемые самими стартапам: возможность отслеживания груза по API, обработки платежей через API, сервисы осуществления выплат сотрудникам и предоставления льгот. Все эти услуги требуют затрат. Это не только ПО. Некоторые поставщики предоставляют услуги не по фактической стоимости, а по заниженной, чтобы завоевать больший кусок рынка. В результате компания растет быстро, а валовая прибыль при этом — отрицательная. Повторюсь, компании, выбравшие этот путь, надеются, что они смогут повысить цены после того как достигнут определенного уровня и зацепят множество клиентов.

Есть и другие примеры компаний с отрицательной валовой прибылью, но чаще применяются вышеуказанные приемы.

Проблема в том, что повысить цены, или снизить затраты на производство путем повышения объемов, для получения положительной валовой прибыли, намного сложнее, чем думают многие люди. Если на рынке есть другие стартапы, конкурирующие с вами по таким же услугам, то вы не можете повысить цены, не потеряв при этом заказчиков (если они, конечно, крепко не сидят именно на вашей услуге). А большинству заказчиков все равно. Увеличение объемов для снижения цен может сработать, но если на рынке предлагаются аналогичные услуги, поставщик, которого вы вынуждаете сократить объемы, может просто отдать свои поставки другому конкуренту, предлагающему более высокую цену.

То есть подобная стратегия может сработать, если вы монополист на рынке, и вы — единственный партнер для заказчиков и поставщиков в своей сфере в городе. Но учитывая количество стартового капитала на рынке, и количество предпринимателей, запускающих близкие по характеру бизнес проекты, то, думаю, многим компаниям будет очень сложно стать монополистами (что немного противоречит тому, что я недавно писал здесь)

Безусловно, некоторые компании преуспеют, используя подобную стратегию. Получение огромного преимущества над конкурентами, привлечение кучи денег на тактику «выжженной земли» и вытеснение конкурентов с рынка, подходит некоторым компаниям. Но не стольким, скольким считается на рынке капитала.

И большинство компаний на рынке, которые растут как грибы после дождя на отрицательной валовой прибыли, в конце концов, поймут, что рынку скоро надоест эта стратегия, и он вынудит их работать с положительной валовой прибылью. Это в свою очередь снизит темпы роста компаний, и в остатке мы получим кучу полудохлых бизнесов с нулевой прибылью, но с миллиардными активами и огромной стоимостью. Вот это и предсказывают Герли и Моритц. И они не одиноки.

________________________________________

Фред Уилсон- основатель и управляющий партнер в двух венчурных компаниях: Flatiron Partners и Union Square Ventures. В настоящее время живет в Нью-Йорке, занимается венчурным капиталом с 1986 г. Фред получил степень бакалавра в машиностроении в MIT (Массачу́сетский технологи́ческий институ́т) и степень MBA в Уортонской школе бизнеса при Пенсильванском университете. Фред читает лекции на факультете экономики и предпринимательства в Нью-Йоркском университете и является активным членом нескольких сообществ и некоммерческих организаций. Со статьями Фреда можно ознакомиться на сайте AlwaysOn или на AVC.

© Megamozg