[Перевод] Финансовый кризис 2008 года: причины и следствия

В 2008 году, когда обрушился рынок, я был 16-летним молодым человеком, который впервые посетил Лондон. К тому времени я уже помешался на финансах. Будучи уверенным в том, что я, начитавшись классических книг вроде «Анализ ценных бумаг», «Разумный инвестор» и «Обыкновенные акции и необыкновенные доходы», смогу понять причины произошедшего, я купил выпуск Financial Times и погрузился в газетные строчки. Правда, тогда я мало что понял. Каждый абзац содержал вопросы, а не ответы. Что такое «кванты» и «кредитные деривативы»? А «секьюритизация»? Какое отношение страхование имеет к фондовому рынку? Почему обвал рынка производных ценных бумаг так сильно повлиял на всё остальное?

Шок от встречи с реальностью открыл мне глаза. Рынок — это сложная адаптивная система, внутри которой — модели и компьютерные алгоритмы, которые почти никто не понимает. Как тут не вспомнить слова Гордона Гекко из «Уолл Стрит 2: Деньги не спят»: «Они называют разными именами многомиллиардные кредиты: CMO, CDO, SIV, MBS. Я считаю, что только 75 человек в мире знают, что это такое».

Пытаясь понять и разобраться, я читал книги, изучал программирование, стал в итоге тем самым «квантом», количественным аналитиком, название должности которого раньше ничего кроме недоумения не вызывало. Здесь изложено моё видение финансового кризиса. Не берусь утверждать, что мои выводы — истина в последней инстанции, но я основываюсь на надёжных источниках данных. Моя точка зрения сложилась под влиянием множества прочитанных книг и статей. Среди них — «Большая игра на понижение», «Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок», «The Greatest Trade Ever», «The Crisis of Crowding», «Models Behaving Badly», и «A Colossal Failure of Common Sense».

Справедливости ради нужно сказать, что финансовый кризис был вызван не только обвалом кредитных деривативов. Причина кризиса — в сочетании многих взаимосвязанных факторов и проблем. Здесь и риски недобросовестности, и неграмотная экономическая политика, и дерегулирование финансовой сферы. Серьёзный вклад в развитие кризиса внесли чрезмерная уверенность участников рынка в используемых количественных моделях, проблемы в страховании, слишком высокий уровень использования заёмных средств на бирже, доступность дешевых денег в виде кредита и опасные предположения, касающиеся динамики рынка. Все эти факторы, подробнее о которых я расскажу дальше, создали самоусиливающуюся модель и привели к огромному пузырю на рынке кредитных деривативов. Когда он лопнул, косвенная связь рынков, вызванная большим кредитным плечом, доступным на бирже, привела к падению фондового рынка.

Я разбил статью на несколько разделов, в каждом из которых детально рассказываю о том, почему тот или иной фактор послужил причиной кризиса. Однако, необязательно читать разделы последовательно. Возможно, вы будете возвращаться из следующего раздела в предыдущий, чтобы оценить взаимозависимость факторов. Все данные, которые я использовал для построения графиков, можно найти на Quandl.com. В частности, оттуда я взял информацию о процентных ставках и о рынке недвижимости в США. Для получения данных о выданных кредитных деривативах, включая кредитные дефолтные свопы (CDS) и облигации, обеспеченные долговыми обязательствами (CDO), я использовал данные с Sifma.org.

Риски недобросовестности

Риски недобросовестности могут иметь место в любой ситуации, когда некто, вовлечённый в рискованное мероприятие, знает о том, что он защищён от потерь, а возможные расходы покроет кто-то другой.

На мой взгляд, такое перекладывание «с больной головы на здоровую», которое произошло в ипотечном кредитовании, и привело к обвалу. А сам этот процесс, секьюритизация, заключается в передаче риска от кредитора к инвестору путем выпуска ценных бумаг, которые обеспечены ипотечными долгами.

Ипотечные банки выдавали заемщикам единовременно необходимую сумму денег для покупки жилья в обмен на обязательство заемщика выплатить кредит в течение 15–30 лет с учетом ставки удорожания (то есть с интересом банка).

Существует два принципиально разных подхода к расчету ставки. Первый — фиксированный. В этом случае вы можете зафиксировать размер платежей. Второй — плавающий. При таком подходе ставка кредита может колебаться с течением времени. К примеру, если банк считает, что возрастает риск дефолта, или неплатежа по кредиту (скажем, вы просрочили оплату), банк может поднять ставку. То же самое может произойти, если центральный банк поднимет ставку. То есть, чем выше риск неплатежа по кредиту, тем выше ставка по нему. Однако, в то время у всех был позитивный настрой, ставки снижались, поэтому люди чаще брали ипотеку с плавающей ставкой, надеясь на ее снижение в будущем и не заботясь о том, что они вполне могут остаться без работы и не смогут, даже по минимальной ставке, выплатить долг.

С точки зрения банка-кредитора, риск дефолта по кредиту находится на его балансе, поэтому у него есть стимул выдавать как можно больше ипотечных займов с целью большего заработка в будущем. С точки зрения получателя кредита, проценты по займу не такие большие, как перспектива роста стоимости жилья, которая окупит процентную ставку. За исключением, конечно, ситуации, когда кредитор заведомо не собирается гасить кредит. Это так называемый стратегический, запланированный дефолт. Компания Oliver Wyman в 2009 году провела исследование и выявила, что 20% всех дефолтов в 2008 году были именно такими и многие из них были связаны с кредитованием бизнеса.

Ипотека ведет себя так же, как и облигации, так как получатель ипотеки рассчитывается по ней каждый месяц, и, как правило, не допускает дефолта. Основное различие между ипотекой и облигациями в том, что, как правило, проценты по ипотеке выше, чем по облигациям, ведь цены на жилье под влиянием роста спроса растут довольно быстро, а кредит, по крайней мере формально, выдается только лицам с хорошей кредитной историей и рейтингом, что снижает вероятность дефолта с их стороны. При этом ипотечные банки получают хорошую прибыль.

Прибыль, которую получали ипотечные банки, привлекла внимание опытных инвесторов, которые придумали процесс секьюритизации ипотечных займов. Этот процесс позволил финансистам создать ценную бумагу, окупаемость которой была завязана на ежемесячные платежи по ипотечным кредитам.

Сначала система работала довольно хорошо. Если объяснить это в двух словах, то долг по ипотеке, которую выдали конкретному заемщику, передавали с наценкой в банк, который упаковывал множество таких кредитов в ценную бумагу, а потом продавал уже её с наценкой инвесторам под видом надежной инвестиции. А инвесторы были рады обзавестись бумагой, по которой они каждый месяц получали купонный доход. Более того, такой подход позволил ипотечным банкам высвободить капитал и выдавать всё больше и больше займов.

Таким долговым бумагам были даны различные названия. К примеру, ИЦБ — ипотечные ценные бумаги (mortgage backed securities, MBS’s), ОБИ — облигации, обеспеченные ипотекой (collateralized mortgage obligations, CMO’s), и ОДО — обеспеченные долговые обязательства (collateralized debt obligations, CDO’s). Некоторые из этих ценных бумаг включали в себя не только долги по ипотеке физических лиц, но и коммерческую ипотеку, автокредиты, там была даже задолженность по кредитным картам и многое другое. Есть множество тонкостей, связанных с процессом секьюритизации, которые, к сожалению, выходят за рамки данной статьи. Об этом лучше почитать в Википедии.

Сначала эффект от новых долговых бумаг был просто взрывным. Обороты ипотечных банков многократно возросли (это означает, что больше людей смогли купить дома), при этом банки перепродавали долги инвесторам, которые, в свою очередь, получали инвестиционный инструмент, который приносил больший доход, чем облигации при таком же риске. Однако, с распространением секьюритизации, возникла проблема, которая заключалась в том, что прирост новых качественных заемщиков не может быть бесконечным. Как раз здесь вступили в силу те самые риски недобросовестности — произошло снижение стандарта ипотечного заемщика.

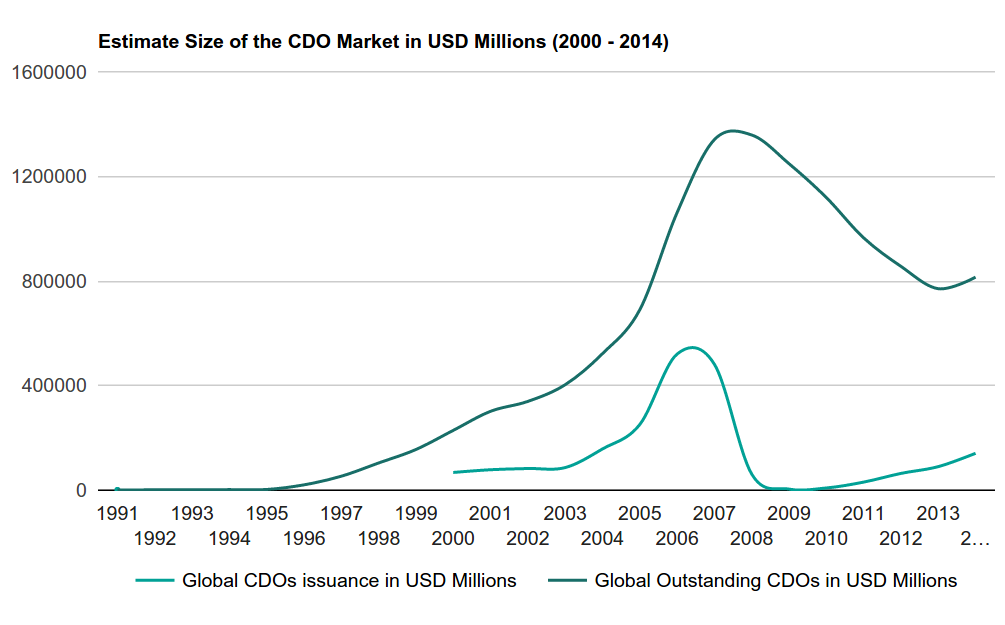

Рис. 1. Размер рынка CDO в миллионах долларов США

Для того, чтобы удовлетворить спрос на новые ипотечные займы, кредиторы понизили стандарты требований к заемщикам и стали выдавать кредиты ненадёжным частным клиентам, повышая уровень риска. На рынок пришли новые ипотечные компании. В частности, стало популярно выдавать ипотеку с плавающей ставкой клиентам с плохой кредитной историей и низким рейтингом надежности. Банки стали выдавать ипотеку сразу на несколько домов и людям с низким доходом. Все это работало, потому что ставки были искусственно занижены, а цены на жилье постоянно росли. Но как только это изменилось, карточный домик рухнул. Люди уже не могли себе позволить ежемесячный платеж по ипотеке, пошла лавина дефолтов. К ним прибавились и целенаправленные дефолты, так как стоимость жилья упала ниже, чем стоимость ипотеки (часто даже без учета процентов).

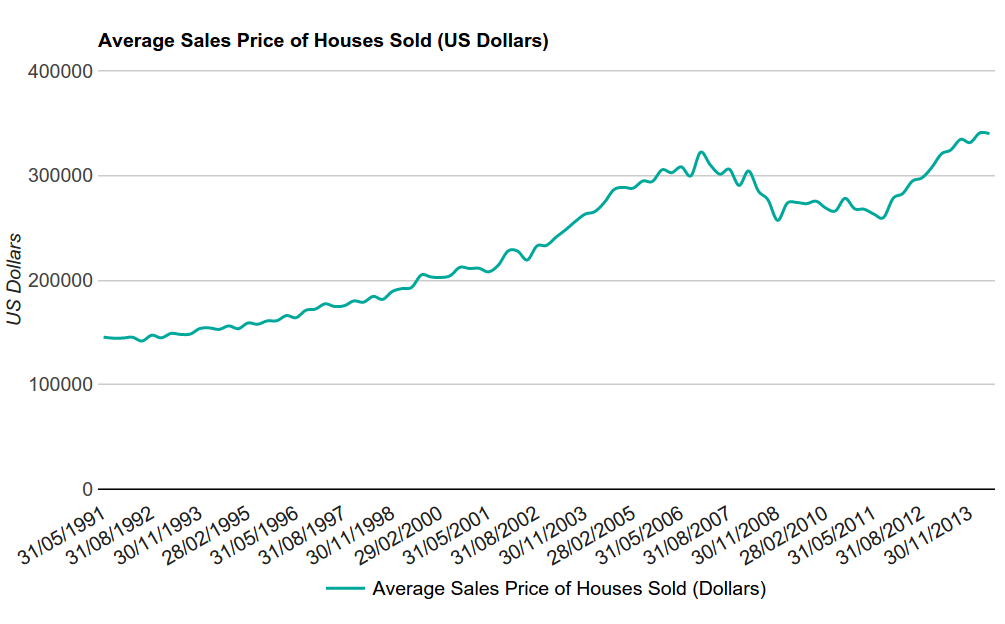

Рис. 2. Средняя цена проданных домов

Приведенный выше график отражает среднюю цену продажи дома в США, которая публикуется раз в квартал. На графике видно, что цены на жилье достигли пика в конце 2006 года, а затем начали падать, вызывая рост неплатежей.

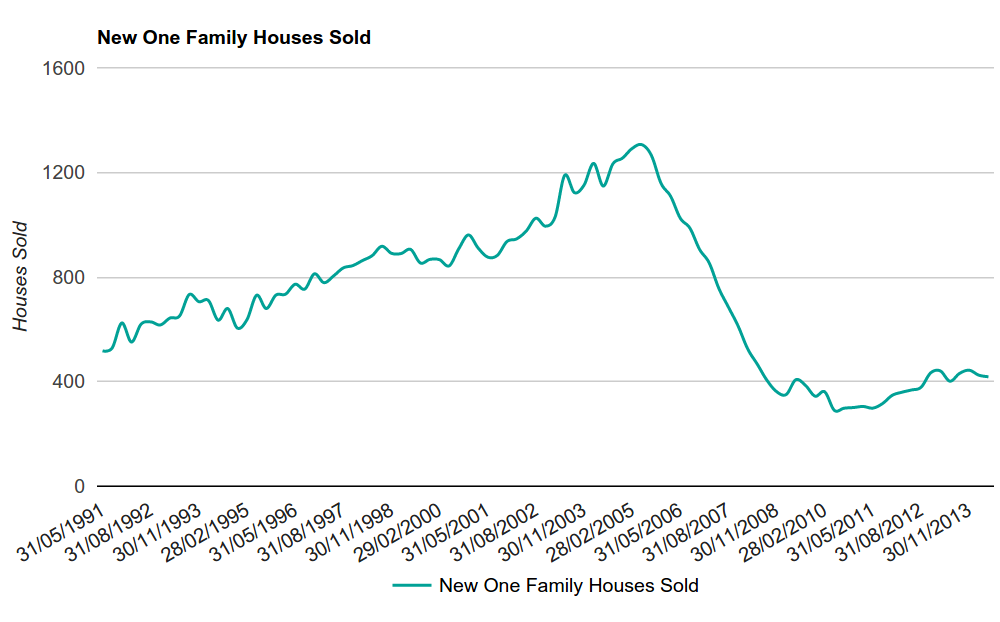

Рис. 3. Спрос на новые частные дома

Вышеприведённый график отображает спрос на новые частные дома в США. Спрос в 2006 году начал падать. Скорее всего, это стало причиной снижения цен на недвижимость.

Как уже было сказано, вклад в финансовый кризис внесли искусственно заниженные процентные ставки, установленные ФРС. Причиной тому был предыдущий кризис, который произошел, когда лопнул пузырь доткомов. Тогда ФРС опустила ставку, чтобы стимулировать рост экономики. Низкие ставки сохранялись очень долгое время. Это был период, когда многие ипотечные заемщики брали кредит с плавающей процентной ставкой, так как полагали, что ставки останутся низкими всегда, а значит и выплаты будут невысокими. В итоге кредиты брали даже те заёмщики, которые не могли их себе позволить, а банки, зная о том, что у клиента нет средств на выплату ипотеки, все равно выдавали кредиты, следуя стратегии хищнического кредитования.

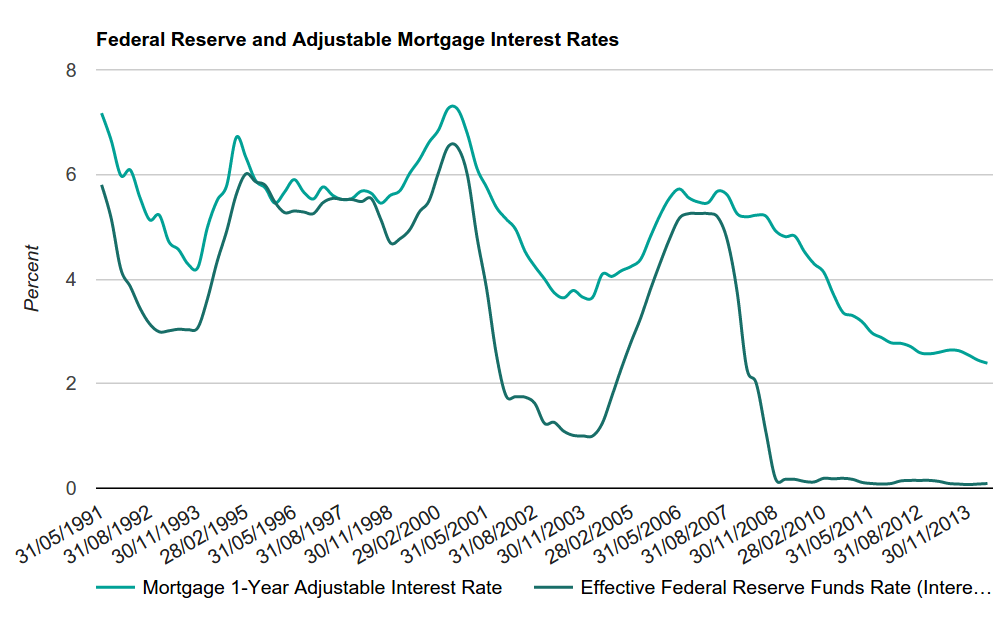

Рис. 4. Плавающие ставки кредитования

Процентные ставки представляют собой затраты на обслуживание долга. Когда процентные ставки низкие — долг обслуживать дешево, а когда процентные ставки высоки, долги — это дорого. Процентная ставка по ипотеке зависит от политики и процентной ставки ФРС. Так что, между 2004 и 2006 годами, когда Федеральная резервная система повысила процентные ставки, это привело и к повышению ставок по ипотечным кредитам. Многие собственники жилья больше не могли позволить себе ежемесячные выплаты по кредиту и начали целенаправленно объявлять дефолты по ипотеке. Такого раньше не случалось.

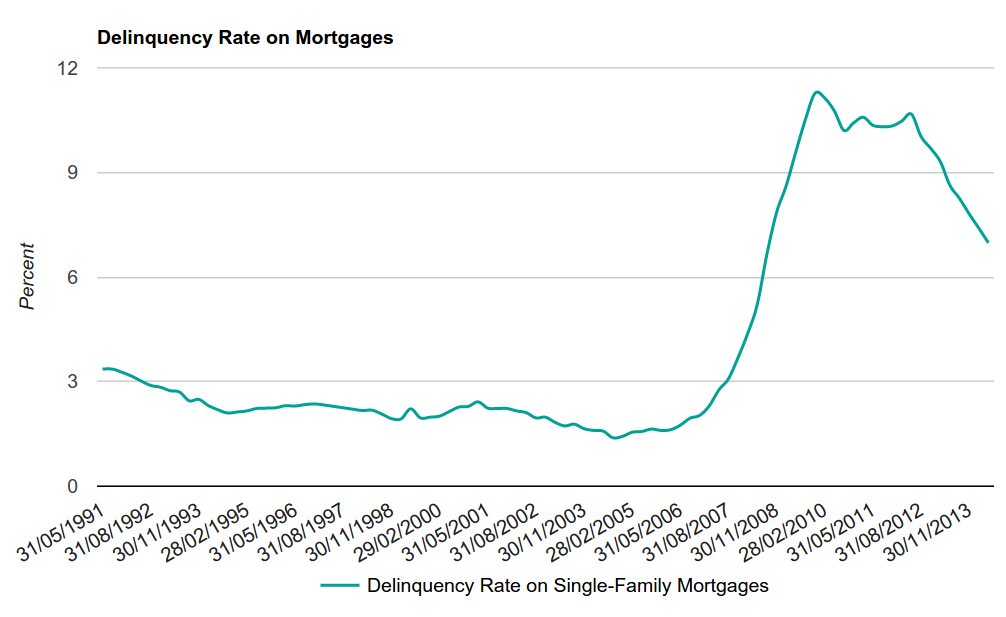

Рис. 5. Доля кредитов с просроченными платежами

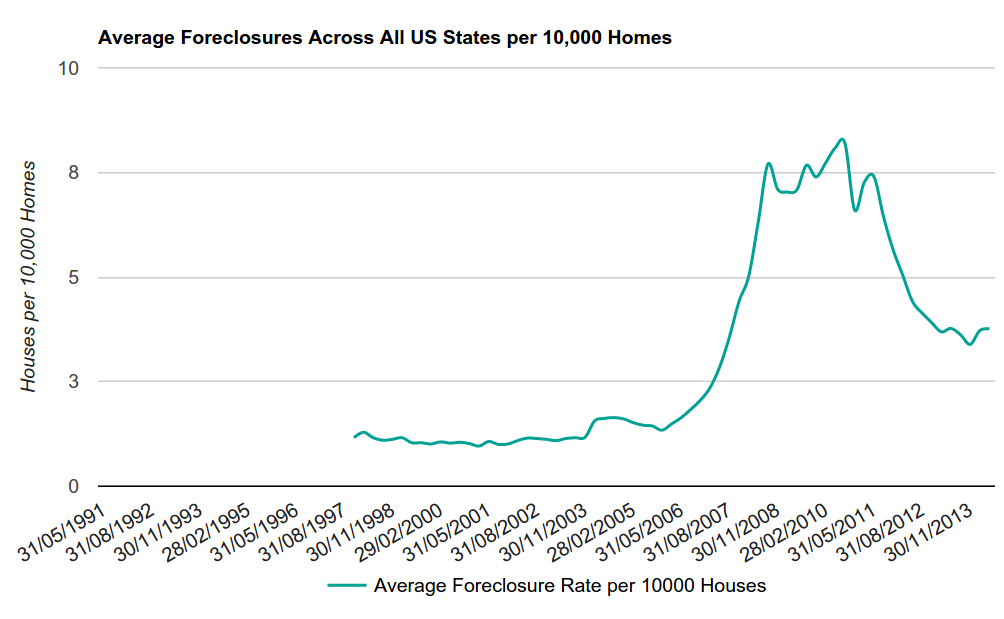

В каждом случае просрочки у заемщика есть определенный период на погашение задолженности, затем кредитор может начать слушания по отторжению права выкупа жилья и выставить его на торги. Вот как выглядит средний процент отчуждений имущества на 10000 домов по данным, взятым отсюда.

Рис. 6. Средний процент отчуждений имущества на 10000 домов

Итак, почему ипотечные заемщики объявляли дефолт? Здесь сработало сочетание двух факторов. Во-первых, средняя цена жилья стала падать ввиду того, что упал спрос, а это подстегнуло целенаправленные дефолты по ипотеке, так как стоимость жилья стала меньше, чем стоимость кредита. Во-вторых, увеличение ставок по ипотеке поставило многих заемщиков в трудное положение, так как они потеряли возможность расплатиться по кредиту и были вынуждены объявить дефолт.

Тем не менее, сами по себе проблемы с кредитами финансовый кризис вызвать не могли. Далее мы обсудим другие факторы, которые послужили причинами кризиса.

Риски моделирования

В сущности, все модели неправильны, но некоторые полезны. Джордж Бокс

Использование количественных моделей в финансах стало почти повсеместным, но мне кажется, что очень немногие из использующих эти модели, понимают допущения, исходные предпосылки, на которых модели построены. «Риск моделирования» — термин, который я придумал для этой статьи, обозначает использование модели для решения некоторой задачи без понимания допущений и границ применимости модели. В данном разделе я буду обсуждать использование гауссовской копулы для оценки корреляции кредитных дефолтов, а затем сделаю небольшое отступление от темы, чтобы поговорить о том, почему машинное обучение сегодня, по факту, используется неверно. Тут можно почитать подробности об источниках рисков моделирования.

Гауссовская копула

Прежде чем мы углубимся в детали гауссовской копулы, многомерной функции распределения, стоит отметить два основополагающих постулата современной портфельной теории. Во-первых, несистематический риск портфеля меньше или равен взвешенной сумме несистематических рисков каждого отдельного актива в портфеле. Во-вторых, уровень, до которого снижается несистематический риск портфеля, зависит от взаимозависимости между активами, составляющими портфель. Другими словами, объединив активы с низким уровнем корреляции, мы можем собрать портфель, который является менее рискованным, чем активы по отдельности. Такой подход известен как диверсификация.

Учитывая этот факт и объединив несколько кредитных деривативов, каждый их которых подвержен риску дефолта, мы создадим портфель с более низким риском неплатежа, чем каждый из инструментов в отдельности. Иными словами, мы можем снизить риск кредитного дефолта посредством диверсификации. На рубеже нового тысячелетия главный вопрос заключался в том, насколько диверсификация уменьшает риск. Ответом на этот вопрос был количественный метод моделирования, который демонстрировал корреляцию возможных дефолтов между независимыми кредитными деривативами.

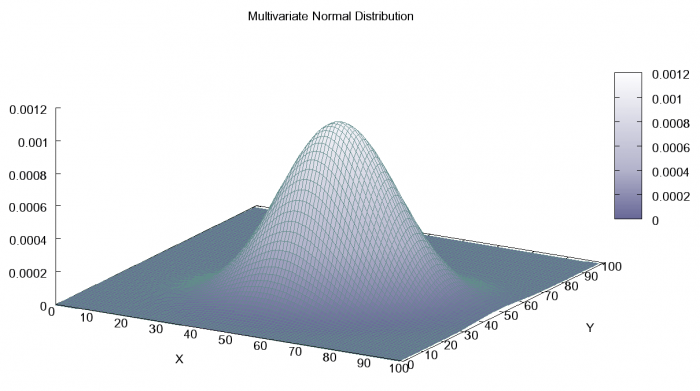

Гауссовская копула

Гауссовская копула — это многомерное нормальное распределение. На рисунке показан двумерный вариант.

В 2000 году, после публикации статьи «On Default Correlation: A Copula Function Approach», Дэвид Х. Ли стал первым, кто использовал гауссовскую копулу в моделировании корреляции дефолтов между кредитными деривативами в портфеле. Его работа была вдохновлена тем, как компании по страхованию жизни измеряют риск смертности или выживаемости. В аннотации Ли предположил, что если кривая показывает вероятность дефолта кредитного дериватива в любой момент времени до наступления срока его погашения, то вероятность того, что портфель из кредитных деривативов потерпит дефолт определяется совместным распределением кривых каждого элемента портфеля. В актуарной математике наиболее популярными инструментами для вычисления совместного распределения являются копулы. А гауссовская копула является самой популярной среди них. Вот её формула:

Pr[TA<1, TB<1] = Φ2 (Φ-1(FA(1)),Φ-1(FB(1)))

Здесь Φ-1(FA (1)) обозначает обратную функцию к функции нормального распределения (квантиль) кумулятивного распределения FA вероятности того, что кредитный дериватив А потерпит дефолт в следующем году. FA (1)и Pr[TAB2 является гауссовской копулой. Такая копула обычно показывает, что вероятность дефолтов инструментов A и B (корреляция дефолтов) нормально распределена. Это предположение, вероятно, было сделано, при использовании исторических данных, которые хорошо уложились в модель, однако, проблема заключается в том, что рынки меняются.

Есть два недостатка при использовании гауссовской копулы, которые ведут к тому, что модель занижает риск портфеля кредитных деривативов. Недооценка риска приводит к неправильной оценке стоимости деривативов, что, в конечном итоге, внесло существенный вклад в финансовый кризис. Первый недостаток был в калибровке модели, а второй — в предположении о независимости между событиями дефолта по кредиту. По иронии судьбы, на оба этих недостатка (а также на некоторые другие) Дэвид Х. Ли обратил внимание в своей статье.

Калибровка и стационарность

Ли предложил три возможных метода калибровки модели:

- Использование исторических данных по дефолтам от рейтинговых агентств.

- Применение моделей, основанных на подходе Роберта Мертона.

- Применение подхода, основанного на использовании рыночных цен облигаций, склонных к дефолту, или спредов свопа активов.

В своём материале Ли предложил использовать третий метод. Одна из причин такого выбора заключалась, как он сам пишет, в следующем: «Сведения, которые можно получить от рейтинговых агентств, обычно включают в себя вероятность дефолтов на один год для каждой рейтинговой группы и матрицы миграции рейтингов. Ни матрицы переходов, ни вероятности дефолтов не обязательно стабильны [стационарны] на длительных временных отрезках. Кроме того, срок погашения многих кредитных деривативов значительно превышает один год, что требует использования долгосрочного маргинального распределения вероятностей дефолтов». Это — именно то, что мы видели выше. Вероятности дефолта, согласно наблюдениям исторических сведений о непогашении обязательств и данным по отчуждениям имущества, не стационарны.

Так как модель калибруется по историческим данным, по данным рейтинговых агентств (которые так же основаны на исторических сведениях), или по ненадёжным рыночным ценам, модель недооценивает риск портфеля кредитных деривативов. Так происходило из-за того, что историческое распределение вероятности дефолтов не отражает особенности будущего распределения. Другими словами, распределение было и остаётся нестационарным из-за того, что изменение факторов внешнего порядка, таких, как чрезвычайно низкие процентные ставки и риски недобросовестности, в корне изменило поведение покупателей домов, тем самым изменив вероятность будущих кредитных дефолтов в худшую сторону.

Допущение о независимости рисков

Ещё одна проблема с моделью заключается в том, что она допускает независимость между вероятностями событий кредитных дефолтов в кредитных деривативах. Ли знал, что подобное допущение опасно и указал на это: «допущение о независимости кредитных рисков, очевидно, не реально; на самом деле, риск дефолта для группы кредитов имеет тенденцию к повышению во времена рецессии и к понижению в условиях бурного роста экономики. Это предполагает то, что на каждый кредит оказывают влияние одни и те же макроэкономические условия, и то, что существует некая форма положительной зависимости между кредитами». Это можно было увидеть, когда рынок недвижимости пошёл вниз, а число дефолтов — вверх.

Несмотря на проблемы, упомянуты выше, сложно возложить вину в произошедшем на Дэвида Х. Ли и гауссовскую копулу, так как копула — лишь инструмент. Как у любых других инструментов, у неё есть ограничения. В мире финансовой математики эти ограничения теперь называют риском модели.

Риск модели — это риск потерь, вызванных использованием некоей модели при принятии решений. После финансового кризиса 2008 года оценке риска использования моделей в изменчивых условиях уделяется большое внимание. Рынок не следует правилам, поэтому ничего хорошего из слепой веры в модели не получится.

Машинное обучение

К несчастью, та же слепая вера, что и в случае с количественными моделями, обращена теперь на модели машинного обучения. Новые фонды, принимая инвестиционные решения, полагаются на нейронные сети. Они не заботятся о том, чтобы понять допущения, на которых построены нейросетевые модели. Скажем, при построении нейронных сетей предполагается, что распределение входных шаблонов стационарно и не содержит выбросов. То же самое делается и при работе с гауссовской копулой.

Если финансовый кризис нас чему-то и научил, то этим должно быть понимание того, что рынки постоянно меняются, и того, что в них нет ничего стандартного. Я выступаю за правильное использование машинного обучения и количественных моделей в финансовом секторе.

Страхование

В дополнение к кредитным деривативам, стоимость которых привязана к кредитам, лежащим в их основе, банки и страховые компании создали деривативы, привязанные к уровню дефолтов этих кредитов. Эти деривативы называют кредитными дефолтными свопами (credit default swaps, CDS`s), они позволяют застраховаться от дефолта по долгам, если дефолты по кредитам, лежащим в основе CDO, приводят к снижению цены CDO. Если подобные ценные бумаги были у вас в 2007–2008-м годах, то сейчас вы, возможно, разбогатели и отошли от дел. Доходность некоторых фондов в 2008-м составила более 1000%.

Прежде чем поговорить о проблемах CDS, стоит подробнее остановиться на страховом бизнесе.

Предположим, у вас есть компания, которая занимается краткосрочным страхованием, скажем, в автомобильной сфере. Осторожная оценка ситуации показывает, что число автомобилей, которые могут быть повреждены в течение года, составляет 50%, а средняя стоимость ремонта равняется 1000$. Таким образом, можно взять по 500$ с 1000 человек за страхование автомобиля. Ваш доход будет составлять 500000$ (500$ * 1000), размер страховых выплат, которые вам придётся осуществить, будет равен той же сумме (1000$ * 1000×50%). Для того, чтобы получить операционную прибыль, страховой компании надо будет добавить к стоимости страхования маржу прибыли, например — 50$. Теперь доход составит $550000, а страховые выплаты — 500000$, что позволит выйти на прибыль в 50000$.

Но что произойдёт, если оценка в 50% страховых случае в год неверна? Предположим, что на город, в котором живут ваши клиенты, обрушился град, и 80% клиентов потребовали страховые выплаты. Теперь нужно заплатить 800000$, что приведёт к убытку в 250000$. Чтобы удержаться в страховом бизнесе, нужно быть очень сильно уверенным в количестве людей, которое потребует выплату в течение срока страхования.

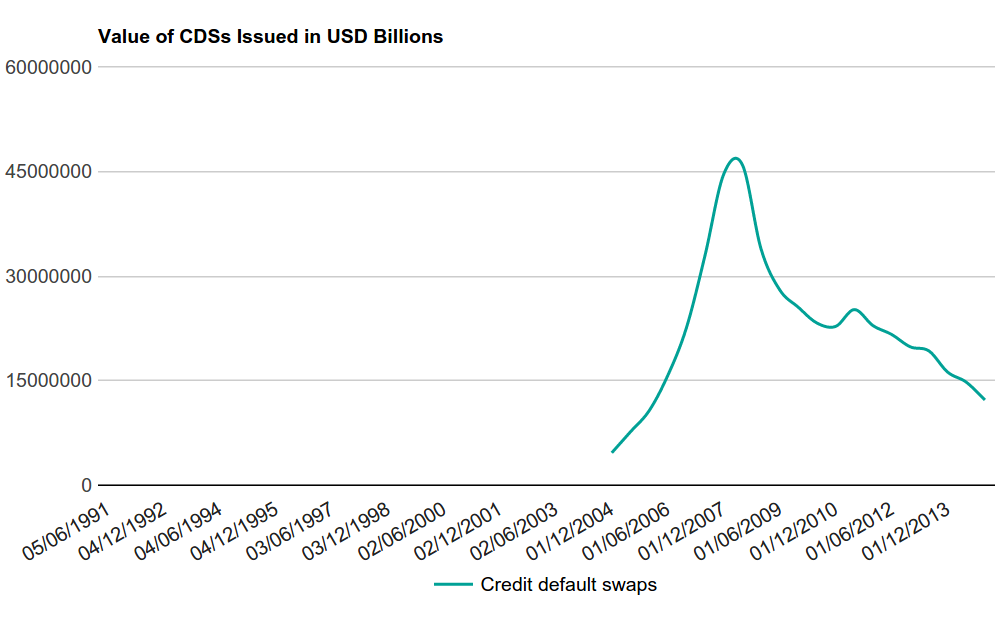

Этот, казалось бы, примитивный пример, хорошо иллюстрирует то, что случилось в 2008-м. Страховые компании и банки продавали CDS, предполагая, что число кредитных дефолтов будет значительно меньше, чем было на самом деле, таким образом, когда это оказалось не так, им пришлось заплатить огромные суммы денег. Эта проблема была лишь усугублена очень большим объёмом CDS, выпущенных и проданных банками и крупными страховыми компаниями.

Рис. 7. Стоимость выпущенных CDS в миллиардах долларов

Если вы задаётесь вопросом, почему банки продавали CDS, хотя они не являются страховыми компаниями, вопрос это правильный. Большинство банков просто перестраховывали свои CDS у гиганта страхования AIG. Для того, чтобы и AIG рассчитывал получить прибыль от этих операций, банкам надо было допустить, что кредитных дефолтов будет совсем мало. Основываясь на подобном опасном допущении, AIG с удовольствием перестраховал почти все банковские кредитные риски. Когда разразился кризис и США выделили средства для спасения AIG, практически все они пошли на платежи банкам, которые перестраховали риски в AIG.

Кредитное плечо

Ещё одна из основных причин финансового кризиса — чрезмерное использование заёмных средств банками и хедж-фондами для торговли на бирже. Это вызвано дерегуляцией сферы финансовых услуг в США (и во всём мире) с начала 1970-х и до финансового кризиса 2008-го года. Подробнее об истории дерегуляции этих времён можно почитать здесь.

Есть два типа банков: инвестиционные и коммерческие. После финансового кризиса 1929 года Закон Гласса — Стиголла запретил финансовым учреждениям одновременно играть роль коммерческого и инвестиционного банка или страховой компании.

К несчастью, в конце 1990-х этот закон утратил силу, что привело к тому, что ранее не склонные к риску коммерческие банки стали принимать участие в рискованных операциях, среди которых — банковские инвестиции, торговля ценными бумагами за счёт собственных средств, секьюритизация.

Кроме того, в 2000-м году Закон о модернизации товарных фьючерсов фактически не позволил Комиссии по торговле товарными фьючерсами регулировать сделки с производными инструментами во внебиржевом обороте, в том числе — с кредитными деривативами, такими, как облигации, обеспеченные долговыми обязательствами (CDO) и кредитные дефолтные свопы (CDS).

И, наконец, в 2004-м SEC предложила добровольную систему регулирования для банковского сектора, которая позволила банкам сократить резервы и увеличить соотношение между собственным и заёмным капиталом.

Все эти действия, повлекшие за собой ослабление регулирования финансового сектора, привели к появлению менее стабильной и более уязвимой банковской системы.

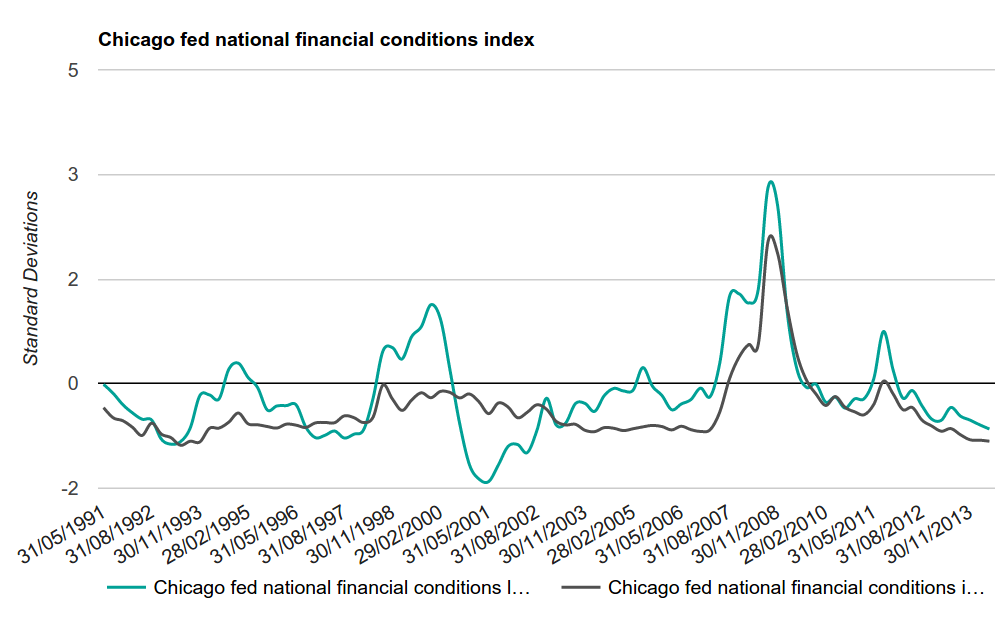

Для измерения финансовых условий в США часто пользуются Индексом национальных финансовых условий (national financial condition index, NFCI).

Положительные значения NFCI указывают на более сильные ограничения условий, чем в среднем, отрицательные значения — на более свободные условия. На графике ниже показано, что перед финансовым кризисом финансовые условия были свободнее (возможно, как результат низких ставок), доступ к заёмным средствам был облегчён.

Рис. 8.1. Индекс NFCI

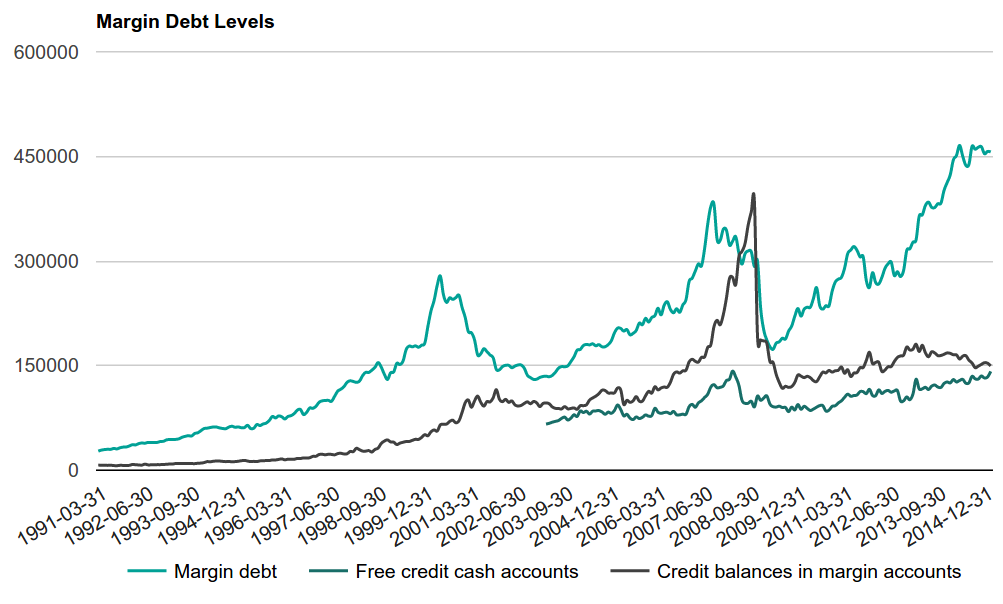

Ещё один показатель — маржинальные обязательства (margin debt). Здесь можно узнать о некоторых особенностях этого показателя.

Рис. 8.2. Маржинальные обязательства

Говоря о кредитном плече, я имею в виду заимствование дополнительных средств для инвестиционных целей. Банки и хедж-фонды используют кредитное плечо для увеличения доходов. Трейдинг с использованием кредитного плеча называют маржинальным, так как финансовые учреждения заимствуют средства с помощью маржинальных счетов. Условия обслуживания большинства таких счетов предусматривают ограничения, заключающиеся в следующем. Если стоимость инвестиций владельца счёта упадёт ниже некоторого уровня, он должен пополнить счёт на сумму, которая обеспечит соблюдение условий. Это называется требованием о внесении дополнительного обеспечения, или маржевым требованием (Margin Call). Если размер требуемого пополнения достаточно велик, владельцу счёта требуется привлечь дополнительные капиталовложения.

Как хедж-фондам и банковским отделам, которые занимаются торговлей ценными бумагами, стремящимся торговать с привлечением минимума капитала, найти деньги? Трейдинговые отделы банков иногда могут получить средства из других подразделений тех же банков, но, в случае с хедж-фондами, соблюдение маржевых требований может потребовать закрытия позиций по ликвидным ценным бумагам, таким, как акции или облигации. Другими словами, когда пузырь кредитных деривативов начал раздуваться, фонды столкнулись с маржевыми требованиями и для того, чтобы спасти убыточные позиции кредитных деривативов, начали продавать акции и облигации, уменьшая долю используемых заёмных средств. Это называют делевереджем (deleveraging).

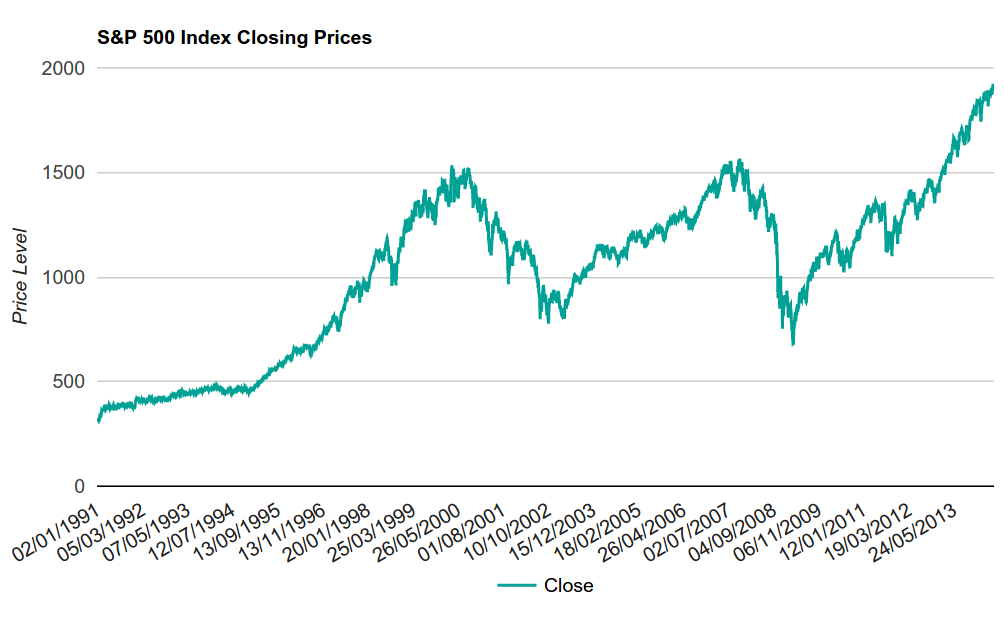

Так как рынок кредитных деривативов был переполнен участниками, и теми, кто повторяет действия других, продажи создали очень серьёзное давление на рынки акций и облигаций, что привело к началу падения рынков. Рынок охватил страх. С августа 2008-го по январь 2009-го индекс S&P 500 упал более чем на 30%, при этом во многих случаях дневные потери были более 8%.

Рис. 9. Индекс S&P 500

К несчастью, суммы, вырученные от продажи ликвидных активов, не смогли покрыть долги банков и AIG, и так как все банки оказались в непростой ситуации, начала ощущаться острая нехватка ликвидности в межбанковской системе расчётов. Сильнее всего в этой ситуации пострадал инвестиционный банк Lehman Brothers, и, после попыток получить помощь в ФРС, в банке Южной Кореи, и даже от Уоррена Баффета, банк был вынужден начать процедуру банкротства, что только ухудшило ситуацию в экономике. В конце концов в ФРС поняли опасность ситуации и организовали неоднозначную программу помощи, которую, вероятно, помнят все. Я считаю, что эта программа была необходима.

В то время, как почти все считают, что банк Lehman Brothers «получил по заслугам», я полагаю, что то, что ему пришлось обанкротиться, так и не дождавшись поддержки, лишь ухудшило ситуацию для всех остальных банков и обострило кризис ликвидности на межбанке. Причина, по которой не спасли Lehman Brothers, заключается в том, что экономические модели, которые мы используем в процессе принятия решений, не отражают взаимозависимость участников рынков и сложность рыночных отношений. И это — не только моё мнение. Я принадлежу к небольшой группе людей, которые уверены в том, что экономику можно, и, что важнее, нужно изучать и моделировать как сложную адаптивную систему. Только руководствуясь таким подходом стоит устанавливать правила и принимать решения.

Когда грянул кризис, стали очевидными серьёзные недостатки существующих экономических и финансовых моделей. Жан-Клод Трише, председатель правления Европейского центрального банка, 2010. Также есть глубокое убеждение, которое разделяю и я. Оно заключается в том, что некачественные или слишком упрощённые экономические модели, которым чрезмерно доверяли, стали одной из причин кризиса. Лорд Тёрнер, глава Управления по финансовому регулированию и надзору Великобритании, 2012.

Интересный рассказ о таком взгляде на вещи можно найти в этом выступлении Джеймса Б. Глэттфилда. А здесь можно посмотреть видеоматериалы по кризису 2008-го года.

Хронология событий

Учитывая всё вышесказанное, мы можем создать хронологию важнейших событий, которые привели к экономическому кризису. Этот список практически гарантированно неполон, поэтому, если вам известно что-то такое, что укрылось от моего внимания — дайте мне знать. Итак, приступим.

- Фон событий: финансовая индустрия в США постепенно дерегулируется.

- Лопнул пузырь доткомов, что привело к рецессии в начале 2000-х.

- ФРС понизила процентные ставки для того, чтобы стимулировать экономику (Рис. 4).

- ФРС держала процентные ставки на чрезмерно низком уровне слишком много лет (Рис. 4).

- Население начало покупать дома, используя кредиты с плавающей ставкой (Рис. 3).

- Бум рынка недвижимости, подстёгиваемый высоким спросом, длился несколько лет (Рис. 2).

- Банки изобрели секьюритизацию и создали MBS, CDO и другие кредитные деривативы.

- Кредитные деривативы были отнесены к низкорисковым инвестициям (AAA) с использованием модели Дэвида Х. Ли.

- Со стороны фондов и подразделений банков, занимающихся трейдингом, вырос спрос на кредитные деривативы (Рис. 1).

- Большинство хедж-фондов и подразделений банков торговали с использованием кредитного плеча (Рис. 8).

- Спрос на ипотечные кредиты вырос, соответствуя спросу на кредитные деривативы.

- Компании, выдававшие ипотечные кредиты, стали давать больше денег высокорисковым индивидуальным заёмщикам (риск недобросовестности).

- Ненадёжные заимодавцы давали субстандартные кредиты NINJA частным лицам, затем продавали их банкам.

- Все новые кредитные деривативы всё ещё оценивались рейтинговыми агентствами как низкорисковые инвестиции.

- Стал расти спрос на кредитные дефолтные свопы (CDS). Банки их продавали (Рис. 7).

- Почти все банки перестраховали собственные кредитные дефолтные свопы в AIG.

- ФРС повышала процентные ставки 17 раз за период с 2004 по 2006-й годы (Рис. 4).

- Платежи по ипотечным кредитам с плавающей ставкой начали расти, заёмщики не смогли их выплачивать.

- Спрос на дома начал падать, пузырь в сфере недвижимости стал сдуваться (рис. 2).

- Начались дефолты заёмщиков. Некоторые из них были вызваны реальной нехваткой средств, некоторые были стратегическими (Рис. 5 и 6).

- Реальное число дефолтов значительно превышало оценки, полученные с помощью модели на основе гауссовской копулы.

- Доходы компаний, занимавшихся маржинальной торговлей кредитными деривативами, начали падать.

- Рейтинговые агентства (наконец-то) понизили рейтинги кредитных деривативов.

- Позиции, открытые с кредитным плечом, оказались в состоянии, требующем дополнительных средств на их поддержание (Рис. 8).

- Для того, чтобы найти средства, банки и хедж-фонды начали продавать ликвидные активы.

- Продажи оказывали давление на рынок, тянули его вниз, это относится к активам в банках и AIG (Рис. 9).

- Банк Lehman Brothers не смог найти достаточно средств и начал процедуру банкротства.

- Платежи по CDS выросли, банкам некуда было деться, они запросили средства у AIG.

- У страховой компании AIG не было достаточно средств, она обратилась к Федеральному резервному банку США.

- Начались проблемы с ликвидностью на межбанке. Разразился кризис ликвидности.

- Федеральный резервный банк обратился в конгресс с программой