[Из песочницы] Модель сланцевого бассейна Permian

Многие думают, что все зависит от решений вашингтонского обкома, но это конечно же чушь, наши судьбы находятся в мозолистых лапах суровых челябинских техасских нефтедобытчиков. Ибо в Техассе находится крупнейшей сланцевый бассейн Permian, разработка которого теоретически способна вогнать цену барреля на уровень царства Аида, превратив рассказы россиян успевших побывать в Турции в легенды эпикурейцев.

Чтобы ответить на вопрос, что же будет с баррелем и с нами, необходимо построить модель месторождения, что позволит рассчитать потенциальные объемы добычи при тех или иных условиях. В качестве основы можно взять данные Drilling Productivity Report (DPR), однако тут есть ряд проблем, которые налагают существенные ограничения на возможности прогнозирования.

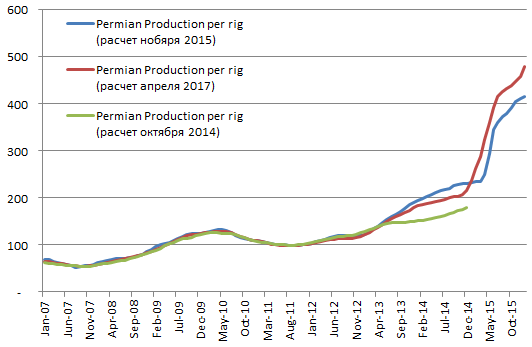

Для начала стоит понять, что кажущиеся гладенькими линии такого ключевого показателя как «Продукция с одной буровой за первый месяц» указаны с точностью не большей, чем ответ первоклашки о смысле жизни в рамках концепции трансгуманизма. Если у вас есть привычка просыпаться по ночам, выпивать кефир и регулярно скачивать отчеты DPR, то просматривая их вы можете заметить, что разница между изначальной оценкой и уточнением через год может достигать 34% и еще значительно меняться даже после этого:

Поэтому, нужно понимать, что свежие данные весьма приблизительны и могут быть пересмотрены весьма радикально.

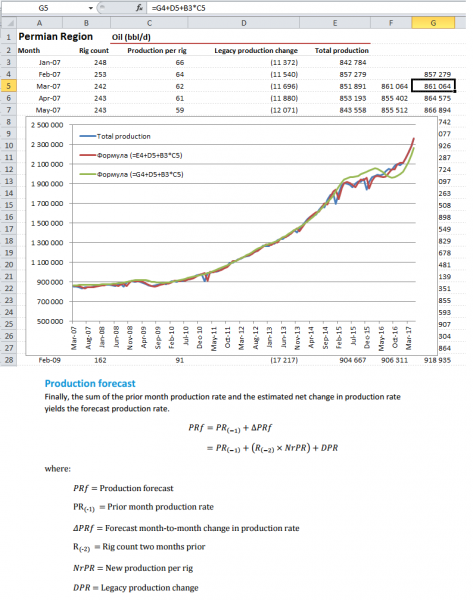

Далее, в методике заявляется, что расчет добычи DPR осуществляется по формуле:

Добыча за предыдущий месяц + Продукция с одной буровой за первый месяц * Количество буровых два месяца назад — Спад добычи скважин старше 1 месяца = Прогнозируемая добыча

Проблема тут в том, что это неправда. Расхождения между »Прогнозируемой добычей» и расчетом по заявленной формуле особо видны при расчете накопительным итогом (зеленая линия):

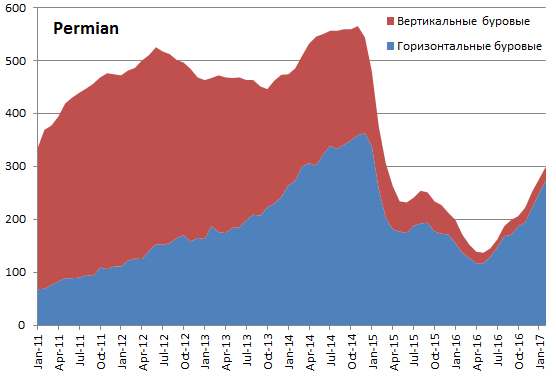

Соответственно чтобы работать с этой поделкой, пришлось построить модель, которая учитывает помесячную динамику дебита скважин открытых с 2007 года. Основная сложность в том, что вертикальные скважины имеют одну динамику падения дебита, а горизонтальные другую. И соотношение этих типов все время менялось:

Т.е. нельзя вывести «среднестатистическую скважину» и делать расчеты на ней. Соответственно у меня считаются отдельно вертикальные скважины и отдельно горизонтальные. В общем вот как это выглядит в экселе, если уменьшить масштаб ячеек до 10%:

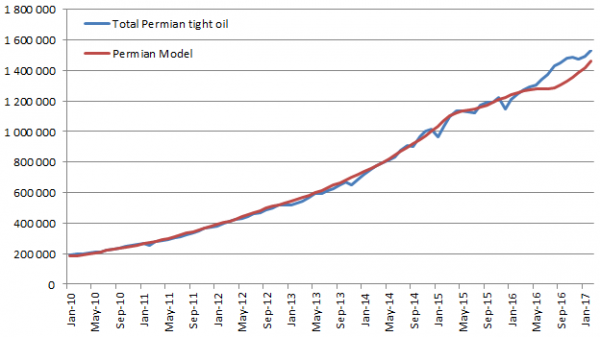

Так как отчет DPR включает в себя всю добываемую нефть Техаса и это не только сланцы, но и классическая добыча и так как снижение дебита у обычных скважин сильно отличается от сланцевых, то их необходимо исключить из расчета. Соответственно получилась такая модель:

Бросается в глаза это некрасивое расхождение за последние месяцы. Это может быть по нескольким причинам, и на мой взгляд, наиболее вероятная версия — массовый повторный гидроразрыв для некоторой части скважин, которые провели с июня по сентябрь. Поводом могло быть повышение цен до $50, воспользоваться которой можно было временно нарастив добычу таким образом. Так как модель учитывает повторный ГРП плавно разнесенным по времени на весь период эксплуатации, такой локальный конъюнктурный всплеск нет возможности предсказать. А может и данные кривоватые и через пару лет все перерисуют.

Теперь к прогнозам, но сначала проговорим про отличие от модели Баккена, которая весьма успешно предсказала динамику добычи, благодаря тому, что удалось просчитать плотность расположения скважин в каждом слое на каждом участке. Это позволило вычислить для Баккена, при какой цене барреля, какое количество скважин будет рентабельно воткнуть еще, но в случае с Permian такой полноты информации нет. И хотя ранее удалось выкачать координаты всех скважин Техаса, но их продуктивность известна лишь с большой погрешностью, так что не разгуляешься

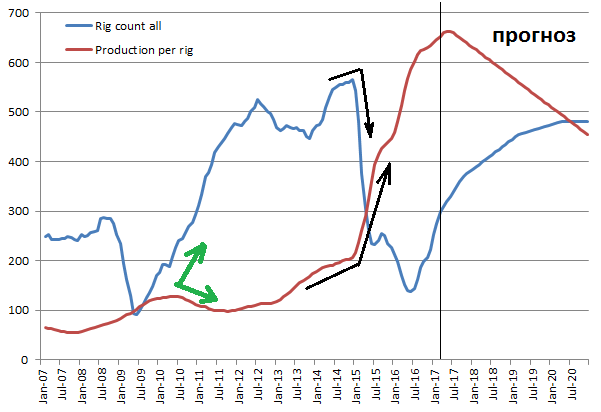

Однако кое-что понятно и так. Например известно, что при цене $30–40 кол-во активных буровых упало и одновременно резко выросла их эффективность выраженная в объеме новой продукции в расчете на буровую. Это можно объяснить тем, что бурить стали только самые богатые участки, в результате чего дебит средней скважины резко вырос (черные стрелки). Соответственно при росте цен можно ожидать умеренного снижения эффективности, подобно тому как это было в 2010–2011 годах (зеленые стрелки):

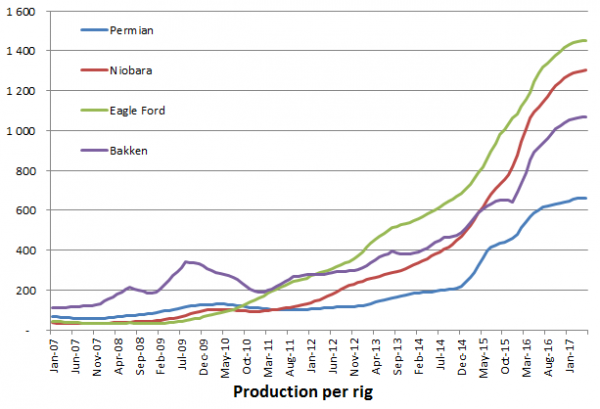

Вообще то, что тенденция роста эффективности выдохлась хорошо видно на этом графике:

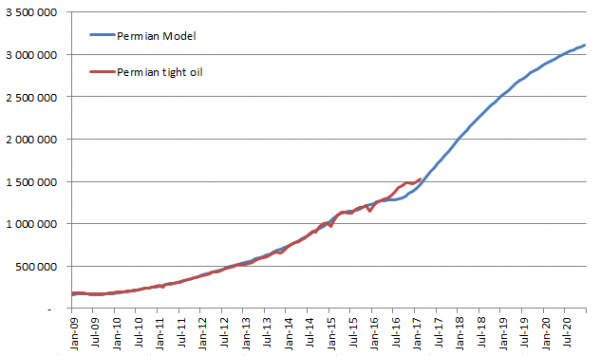

Т.е. чтобы расширять географию бурения приходится идти на все менее и менее сладкие точки. Ну и плюс жирные участки сами по себе не плодятся, пока их высасывают. При этом, если рост цен будет достаточно большими и резким, то рост эффективности за счет инвестиций может переломить тенденцию к снижению, но я пока что исхожу из умеренного роста цен примерно до $80 в 2020 году. Соответственно при росте кол-ва буровых до 480 можно рассчитать динамику сланцевой добычи Periman, которая получается следующей:

Это несколько больше, чем прогнозирует EIA (у них около получается только ~2 мбд Permian к 2020), однако это не настолько больше, чтобы перевернуть мировой рынок нефти, так как рост потребления к тому времени может вырасти на 5–6 мбд (зависит от динамики цен в основном). Ну и чтобы обеспечить этот прирост найдется место тем же самым ОПЕК, да и сланцевикам своя доля пирога обломится.