Экспертиза: Как развивается отечественный рынок облачных решений

Интеграция Облака

11.11.2019, Пн, 11:05, Мск

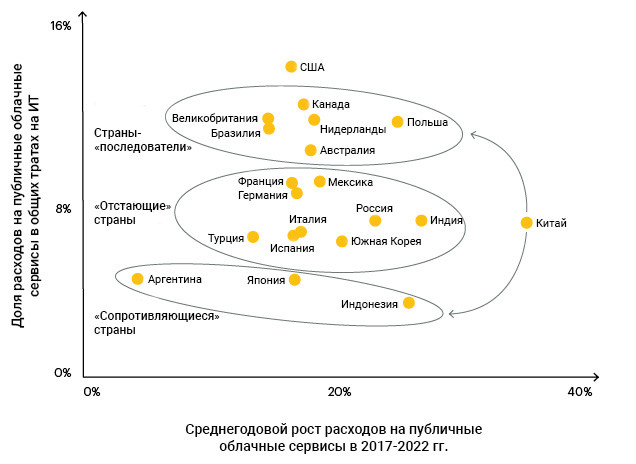

Россия на глобальном рынке облачных технологий не слишком заметна: в страновом рейтинге Gartner ей выделено скромное место в категории «отстающих», где-то между Польшей и Индией. Между тем, за последние годы отечественные облака прирастали минимум на четверть ежегодно. Где скрывается потенциал роста, кто выступает драйвером и как влияет на российский рынок новая регуляторная практика, рассказали технический директор IBS DataFort Дмитрий Бородачев и директор по развитию инфраструктуры IBS DataFort Владимир Свиридов.

Какого места достойна Россия в мировом рейтинге

Место в середине списка — это самое оптимистичное, на что мы могли претендовать. Отечественный рынок облачных решений еще в зачаточном состоянии, и это проявляется в разных аспектах. Например, в России нет ни одного федерального провайдера, предлагающего по модели маркетплейса привычные услуги, например SaaS или IaaS.

«Появление масс-маркет операторов в России будет способствовать развитию всего облачного рынка, — считает Дмитрий Бородачев. — Как появление Coca-Cola в свое время открыло рынок газированных напитков».

Дмитрий Бородачев: Появление масс-маркет операторов в России будет способствовать развитию всего облачного рынка

Ждать ли новичков на российском облачном рынке

Новые игроки в этой нише будут появляться: тема «на хайпе», что и подтверждает отчет Gartner. Но будут ли новички успешными — вопрос открытый, поскольку в отрасли сейчас наблюдается отчетливая тенденция к консолидации. Лидеры рынка покупают конкурентов, в том числе — других крупнейших игроков. Некоторые компании, собственно говоря, и вышли в лидеры за счет покупок — после того, как им не удалось построение собственных облаков.

«Заводить карманного облачного провайдера — напрасная трата денег, — подчеркивает Владимир Свиридов. — Успешными инвестиции в создание облачного оператора будут только при условии, что это единственный вид деятельности для компании. По аналогии с MVNO в мобильном бизнесе, партнеры облачных провайдеров могут предоставлять под своим лейблом услуги существующей платформы, а не строить свою».

Владимир Свиридов: Успешными инвестиции в создание облачного оператора будут только при условии, что это единственный вид деятельности для компании

Какая ниша интересна для провайдеров

В отчете Gartner рассматривается рынок массовых услуг (IaaS, SaaS и т. д.) и практически не упоминаются провайдеры специализированных услуг — они входят в раздел «Другие», который находится на второй позиции по выручке. Эти $7,5 млрд делит огромное число небольших операторов, успешно работающих на локальных рынках, что избавляет их от необходимости конкурировать с Amazon AWS или Microsoft Azure. Как считают в IBS DataFort, количество таких игроков будет только увеличиваться. Вместе с числом клиентов, которые 15 лет назад с энтузиазмом строили частные облака, 10 лет назад побежали в публичные маркетплейсы, а сейчас постепенно разочаровываются в массовых роботизированных решениях. В последнее время на американском рынке, который безусловно является законодателем мод, стали появляться альтернативные игроки, предлагающие индивидуальное обслуживание корпоративного уровня качества. Например — RackSpace в Штатах.

«Клиенты уходят от жестких шаблонов AWS и Azure к гибким индивидуальным решениям, именно поэтому клиентоориентированные облачные провайдеры с четко выстроенными сервисными бизнес-процессами и высокой экспертизой в клиентских решениях будут развиваться, — полагает Дмитрий Бородачев. — Они не станут конкурентами упомянутым гигантам по обороту, но откроют другой богатый сегмент. Тенденция будет набирать обороты и в Европе, и в России. И IBS DataFort уже является именно такой компанией!»

За счет чего облачный рынок может «прибавить»

«Чистый» IaaS сейчас, как полагают в IBS DataFort, интересует клиентов все меньше: падает спрос на аренду виртуальных ресурсов, растет — на аренду сервисов из облака. Идет ли речь о корпоративной почте, программах »1С», виртуальном рабочем месте (в том числе VDI с GPU для тяжелых графических приложений), заказчик не хочет содержать сотрудников, сервера и рабочие станции.

PaaS-сегмент в России малоразвит, нет ни определенных лидеров, ни даже четкого понимания, куда двигаться. В этой большой нише выиграет тот, кто первым найдет функционал, закрывающий максимальное число потребностей, либо определит направление бизнеса. Так, очень перспективны и становятся все более востребованы рынком решения для работы с большими данными (DataLake), реализации технологии DevOps, контейнерная виртуализация как сервис. Для победы потребуется еще преодолеть ограничения со стороны вендоров программного обеспечения, далеко не все из которых готовы сейчас предлагать свои продукты по подписке.

Рынок SaaS также может измениться. «Модель SaaS не предполагает покупки лицензии — заказчик получает сервис и программное обеспечение в составе платформы по подписочной модели. Однако большинство лидеров рынка ПО, за исключением Microsoft, к этому пока не готовы, — говорит Владимир Свиридов. — А бизнес не всегда готов платить за дорогие решения на базе SAP или Oracle, так как у последних стоимость лицензий практически равна стоимости всего предприятия. Компании хотели бы бесплатных open-source решений, но с сервисом корпоративного уровня».

Как государство влияет на созревание рынка

Российские власти затеяли интересную игру. В рамках национальной программы «Цифровая экономика» появилась ГЕОП — государственная единая облачная платформа. То есть, фактически, взят вектор на отмену монополии «Ростелеком» на облака для госучреждений и госкомпаний. Рынок ждет сертификация провайдеров — должны быть утверждены требования к ЦОДам, к облачной платформе, к поддержке. И это затронет работу не только с госзаказчиками.

«Я больше чем уверен, что требования на соответствие сертификации ГЕОП будут включать в свои ТЗ и многие коммерческие компании, как сейчас при строительстве ЦОД смотрят на наличие сертификата Tier-3, — говорит Дмитрий Бородачев. — Это может очень серьезно повлиять на передел рынка. С одной стороны, это закроет его существенную часть для всех иностранных компаний, которые и сейчас очень ограничены в своих действиях в связи с законом о персональных данных».

В целом же государственные усилия по развитию национального облачного рынка — мощный драйвер. До конца этого года девять федеральных ведомств должны переехать в облака. Это важное движение, потому что большинство госучреждений на текущий момент предпочитают on-premise решения в своем ЦОДе или серверной. Импульс сверху поможет быстрее преодолеть недоверие к облачным технологиям и изменить финансовую парадигму.

«Мы становимся свидетелями борьбы не разных технологий, а OPEX с CAPEX, — уверен Владимир Свиридов. — Да, для бюджетных ведомств понятнее массовая закупка оборудования каждый год, долгосрочное планирование расходов им пока не свойственно».

Кто боится облаков

Есть бизнес сферы, где собственники и топ-менеджмент уже оценили преимущества облаков, их масштабируемость, стабильную работу при пиковых нагрузках, оплату только за фактическое использование ресурсов. Провайдеры отмечают явный спрос на облачные решения со стороны ритейла, страховщиков, крупных производственных предприятий. Особенно востребованы платформы, микросервисные системы, хранилища для больших данных, которые помогают оптимизировать бизнес-процессы, снижать издержки. С их помощью, например, можно анализировать паттерны покупательского поведения, прогнозировать продажи или складские остатки.

Но есть целые сектора экономики, представители которых традиционно очень консервативны и пока не спешат «переезжать» в облако. В первую очередь — это игроки нефтегазовой отрасли и крупные финансовые компании.

Конечно, существуют и яркие исключения, к примеру «Тинькофф». Банк создал облачного провайдере для собственных нужд и успешно функционирует в этой нише. Но не стоит забывать, что «Тинькофф» изначально позиционировал себя не как банк, а как ИТ-компанию ведущую свой бизнес исключительно через интернет.

«В большинстве крупных финансовых организаций мы до сих пор встречаем один и тот же довод: «Служба безопасности не разрешит!». Эти компании пребывают в реалиях 5–10 летней давности, когда контур информационной безопасности был очень плотным и централизованным. — говорит Дмитрий Бородачев — При этом регулятор, в лице Центрального Банка, не запрещает использовать облака. В 2017 и 2018 годах, при прямом содействии ЦБ РФ, были разработаны государственные стандарты серии 57580. Они описывают использование определенных систем информационной безопасности в финансовых организациях. А в апреле текущего года регулятор, в рамках положений 683-П и 684-П, явно указал на необходимость внедрения средств защиты, указанных в вышеупомянутых ГОСТах. И тут мы видим перспективы для облачной провайдеров: ведь для многих из этих систем хорошо подходит SaaS».

Если все российские компании разом решат мигрировать, мощностей хватит?

В случае если российский бизнес начнет массовый переезд в облака, мощностей не хватит: топ-10 российских провайдеров едва закроют 10% потребностей. «Специфика такова, что платформа расширяется под конкретного крупного заказчика — поставка оборудования и заключение контракта растягиваются на 2–3 месяца, — объясняет Владимир Свиридов. — Тем не менее часть крупных операторов строят планы по масштабированию с годовым опережением». В частности, мощность облачной платформы IBS DataFort по итогам 2018 года выросла в 4 раза, в планах — десятикратный рост в ближайшие годы.

Полный текст статьи читайте на CNews