У каждого есть свой кредитный рейтинг. Как его проверить, чтобы выгодно взять кредит

Крупный кредит и ипотека выдаются не каждому человеку.

Банк оценивает платежеспособность и благонадежность клиента. Если к ним есть вопросы, банк поднимет процент, ограничит максимальную сумму или вовсе откажет в выдаче займа любого рода.

Чтобы снизить вероятность отказа к минимуму и получить наиболее выгодные условия, нужен высокий кредитный рейтинг.

Разберемся, что это вообще такое, где посмотреть свой кредитный рейтинг, и как его можно повысить.

Что такое кредитный рейтинг?

Кредитный рейтинг — это оценка благонадежности клиента банком на основании информации из кредитной истории. Чем выше балл, тем банк более расположен к клиенту.

Кредитный рейтинг рассчитывается на основе кредитной истории. Банк или кредитное бюро решает, одобрять ли человеку займ на основании его предыдущих кредитов.

А кредитная история — это список всех займов, которые оформлял клиент, и то, насколько добросовестно он их погасил.

Зачем нужен кредитный рейтинг?

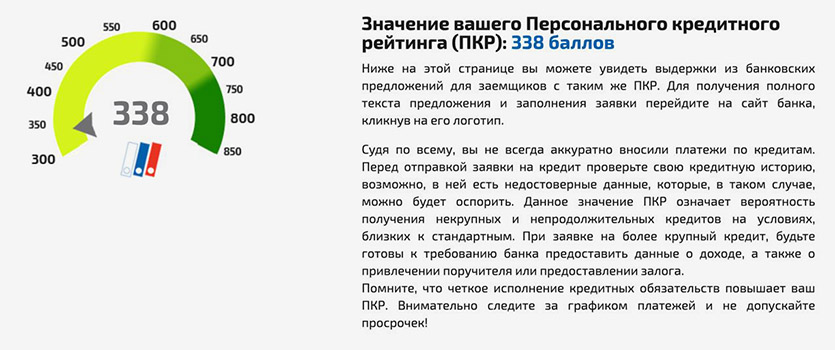

Пример хорошего кредитного рейтинга с сайта Сравни.ру.

При принятии решения о кредитовании клиента, индивидуальный кредитный рейтинг является одним из ключевых факторов для банка.

Для заемщика это отличная возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки или другого крупного займа.

Личный кредитный рейтинг важно знать ещё и потому, что так вы увидите запросы мошенников. Кредитный рейтинг отображает все действия, связанные с получением займов. Если кто-то пытался взять займ на вас,

Высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. С учетом темпов развития финансовых продуктов в России, этот показатель может стать более весомым в ближайшие два-три года.

Например, в США кредитный рейтинг человека уже учитывается при совершении практически любой финансовой операции — например, при установлении арендной платы за квартиру!

Как рассчитывается кредитный рейтинг?

Он формируется на основе пяти показателей:

▶ своевременного погашения кредитов

▶ диверсификации кредитов (однотипные кредиты — плохо)

▶ продолжительности кредитной истории

▶ возраста. До 22 лет сложно получить займ, а возрасте с 28 лет легче

▶ временного промежутка с момента обновления кредитной истории — свежие кредиты сильнее влияют на ПКР

Как выглядит показатель кредитного рейтинга?

Кредитные бюро используют разные шкалы расчета кредитного рейтинга. Но основным является шкала НБКИ. Это Национальное бюро кредитных историй, одно из крупнейших российских бюро кредитных историй, куда входит ряд ведущих коммерческих банков.

Информация о клиенте берется из базы данных Национального бюро кредитных историй на основании записей кредитной истории. Она позволяет оценить кредитоспособность каждого клиента в диапазоне от 300 до 850 баллов.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Есть три основных уровня кредитного рейтинга:

▪ 701–850 баллов: отличный показатель. Обладатели такого рейтинга могут рассчитывать на получение кредита на более выгодных условиях, большую сумму займа и бонусы

▪ 600–850 баллов: хороший показатель. При нем можно рассчитывать на стандартные условия кредитования в любом банке и низкую вероятность отказа.

▪ 300–600 баллов: удовлетворительный или плохой показатель, при котором повышается риск отказа, а также ухудшаются условия выдачи займа.

При расчете рейтинга учитываются все записи кредитной истории с момента ее формирования. Средний кредитный рейтинг по стране в июне этого года составил 632 балла.

С ростом финансовой грамотности и интереса к кредитным продуктам, средний показатель по России растет. Впрочем, даже если ваш собственный далек от нормы или вовсе отсутствует, нестрашно. Его можно поднять. Главное — понимать, как улучшить свой кредитный рейтинг.

Какой кредитный рейтинг нужен для оформления ипотеки?

В зависимости от суммы и особенностей скоринга конкретного банка, оптимальный показатель меняется.

По неофициальным данным, можно выделить пять уровней соотношения стоимости квартиры и наиболее подходящего рейтинга:

▶ менее 1 млн руб.: 702

▶ от 1 до 3 млн руб.: 709

▶ от 3 до 5 млн руб.: 715

▶ от 5 млн руб.: 718

▶ По всем ипотечным кредитам: 709

Как узнать свой кредитный рейтинг?

С помощью сайта НБКИ.

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

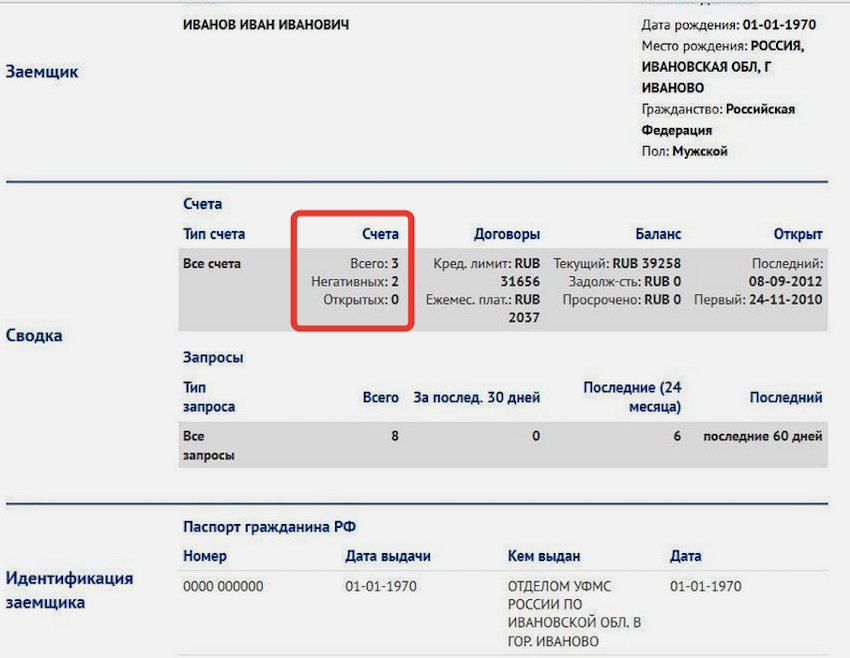

Образец выписки о кредитной истории. В частности, здесь указываются количество всех займов и негативных.

Образец выписки о кредитной истории. В частности, здесь указываются количество всех займов и негативных.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

▪ База данных Национального бюро кредитных историй РФ: nbki.ru

▪ Кредитный рейтинг на Сравни.ру: Sravni.ru

Частый вопрос: без кредитной истории мне выдадут ипотеку?

Такая вероятность есть.

Если кредитная история отсутствует, то возможен один из двух исходов: вы получите более высокий процент по ипотеке, или же банк не одобрит большую сумму кредита.

Хуже отсутствия кредитной истории только испорченная кредитная история.

Не факт, что ни один банк не одобрит вам ипотеку без кредитной истории. Скорее всего вы получите одобрение, но сумма кредита будет небольшой, а процент установят выше обычного. Негативный расклад вероятен, если ваш первоначальный взнос не превышает от 10 до 15%. Именно такой требуется большинством российских банков для подачи заявления на ипотеку.

Ситуация будет существенно лучше, если первоначальный взнос составляет 35–40% от стоимости недвижимости. Но банк все равно может отклонить запрос на крупную сумму.

Как начать кредитную историю?

С малого. Если в общем, то брать мелкие кредиты и погашать их своевременно или досрочно.

Вариантов начать кредитную историю масса, в том числе:

▪ покупка товаров в рассрочку. Например, купить новый телефон или бытовую технику в кредит и погашать постепенно в течение указанного срока.

▪ потребительский кредит в банке. Скажем, взять небольшой кредит наличными на потребительские нужды.

Чтобы не испортить кредитный рейтинг, нужно соблюдать два правила: использовать средства карты безналичным способом и возвращать потраченное в срок.

Как улучшить свой кредитный рейтинг?

Пять лучших способов:

1. Досрочно погасить один или несколько кредитов, взятых ранее в микрофинансовых компаниях или банках.

2. Рефинансировать кредитные обязательства, заменив несколько соглашений с банками и МФО на один договор с более выгодными условиями.

3. Не брать микрозаймы.

4. Исправно вносить текущие выплаты по договорам кредитования.

5. Оформить кредитную карту, активно пользоваться ею в пределах трети или четверти кредитного лимита, своевременно внося текущие платежи.

Соблюдая эти правила, вы удержите свой кредитный рейтинг на показателях выше 600 пунктов и сможете пользоваться заёмными средствами банков практически без ограничений.