Теория инвестиций для начинающих, часть 4

Франс Франкен Младший. Смерть и скупец. XVII в. Галерея Wellcome, Лондон.

Наш цикл об инвестициях близится к концу. Даже если вы не читали предыдущие три части, я настоятельно рекомендую прочитать раздел о сбережениях на пенсию. Вопрос накоплений на старость рано или поздно встанет перед каждым независимо от того, интересуется он финансовой математикой или нет. Впрочем, не обязательно глубоко разбираться в теории финансов, чтобы откладывать 10% от дохода и покупать на них индексный фонд. Простое механическое правило поможет вам в старости не зависеть от государственной пенсии. Я буду считать свою миссию выполненной, если вы возьмёте это правило на вооружение.

Краткое содержание четвёртой части:

- как жить в мире, в котором среднестатистический инвестор паевого фонда получает доходность хуже рынка (купить рыночный портфель, то есть индекс);

- какие инструменты позволяют купить индексный портфель в один клик (биржевые фонды, они же ETF’ы);

- насколько эффективным может быть рынок, и как быстро новая информация отражается в цене акций (эффективность пугающая: рынок расследует космические катастрофы за несколько минут);

- если не покупать индекс, то можно ли заработать на фондовом рынке по-другому (можно, если вы помогаете остальным преодолевать рыночные трения);

- как автор инвестирует собственные деньги и копит на пенсию (всё скучно: индексные фонды).

Индексное инвестирование

Почему вообще так сложно искать «альфу»? Вспомните аргумент из CAPM. Что бы ни случилось, в совокупности все инвесторы сообща владеют одним рыночным портфелем на всех. Рынок в среднем растёт, и в сумме все инвесторы зарабатывают именно эту рыночную доходность. Чтобы кто-то имел положительную «альфу» (доходность выше рынка), кто-то должен иметь отрицательную «альфу» (доходность хуже рынка). Поиск «альфы» — игра с нулевой суммой. Конкуренция приводит к тому, что для получения доходности сверх той, что обещают модели, нужно прикладывать ощутимые усилия (ну или быть довольно удачливым).

Практика показывает, что управляющие паевых фондов в среднем показывают отрицательную «альфу» с учётом комиссий. Кроме того, положительная «альфа» в предыдущий год совершенно не гарантирует положительную «альфу» в будущем году. Поэтому клиенты фондов зачастую получают меньшую доходность при том же уровне систематического риска, чем если бы они просто купили на все деньги рыночный портфель, то есть индекс.

На этом наблюдении основана идея индексного инвестирования (index investing). Пионер индустрии Джон Богл (John Bogle) придумал специальный тип паевого фонда — индексный фонд. Управляющий индексным фондом открыто декларирует, что не собирается заниматься фундаментальным анализом акций множества компаний, чтобы выбрать самые перспективные. Вместо этого он берёт деньги вкладчиков и покупает все акции из индекса в той же пропорции, в которой они входят в индекс.

Как и обычные паевые фонды, индексный фонд берёт комиссию за свои услуги. Поскольку покупку акций из определения индекса можно хорошо автоматизировать и масштабировать хоть на 100 клиентов фонда, хоть на миллион, комиссия индексных фондов обычно на порядок-другой ниже, чем у обычных фондов с активным управлением. Например, самый крупный индексный фонд на индекс S&P 500 от Vanguard стоит 0.04% (четыре сотых процента) в год [Van20].

Задача индексного фонда — не найти «альфу», а дать инвестору возможность с минимальными накладными расходами купить желаемую «бету», то есть взять на себя строго определённый систематический риск. Доходность индексного фонда — в чистом виде премия за систематический риск минус комиссия управляющего. Если бы мы прогнали регрессию доходности индексного фонда на доходность индекса, то получили бы «альфу» 0 и «бету» 1. Кто-то скажет, что это не так круто, но, с точки зрения математики, нулевая «альфа» точно лучше, чем отрицательная.

С другой стороны, от инвестора требуется не найти гениального управляющего, который обеспечит «альфу», а выбрать те факторы систематического риска, на которые он готов сделать ставку в надежде заработать премию за риск. Также может потребоваться усилие воли, чтобы усмирить гордыню и погасить в зародыше надежду оказаться тем-самым-крутым-парнем-с-доходностью-тыща-процентов. Покупая индекс, инвестор заранее подписывается на среднюю (во всех смыслах) рыночную доходность.

Судя по успеху индексных фондов, идея нашла отклик в сердцах многих инвесторов [Bog16]. Есть широкая категория инвесторов (я в их числе), кто хотел бы вложиться в ценные бумаги, но не готов сделать поиск «альфы» своей профессией. Индексное инвестирование — в самый раз для таких лентяев!

Биржевые фонды

У классических индексных фондов (как и у ПИФов вообще) есть некоторые особенности. Обычно вы можете купить пай фонда раз в сутки, в конце дня. В конце дня управляющий смотрит на цену закрытия (последнюю цену торгов на бирже) по каждой акции, умножает её на число акций, которыми владеет фонд, и получает сумму чистых активов или СЧА (net asset value, NAV) фонда. Дальше он делит СЧА на количество паёв фонда, которыми владеют существующие инвесторы фонда, и получает цену одного пая, которую вы должны заплатить.

Если вы хотите купить индекс акций утром и продать вечером, чтобы вопреки всей канве статьи попытаться спекулировать на краткосрочных колебаниях рынка, то обычный паевой фонд вам не подойдёт. Чтобы устранить это неудобство, финансисты придумали индексные фонды, паи которых обращаются на бирже — биржевые фонды (exchange-traded funds, ETFs).

Чтобы лучше понять механику работу ETF«ов, предлагаю создать свой собственный ETF на американский индекс S&P 500. Не будем тратить время на споры о названии и назовём наш фонд Romashka ETF.

С одной стороны, ETF — это паевой фонд, поэтому он подчиняется тому же регулированию, что и традиционные паевые фонды. С другой стороны, ETF — это обычная компания, акции (то есть паи) которой обращаются на бирже, как и акции других компаний. Только в отличие от других компаний, ETF владеет не заводами, газетами и пароходами, а акциями компаний из индекса.

Возьмём наш начальный капитал, скажем, $100 миллионов, и купим на эти деньги акции. В полном соответствии с духом индексного инвестирования, нам не нужно заниматься фундаментальным анализом и выбором перспективных акций. Напротив, нас ждёт монотонная механическая работа. Открываем на Википедии страничку со списком акций, входящих в индекс S&P 500, и начинаем считать.

Всего в индексе 500 компаний. Рыночная капитализация всего индекса (рыночная цена всех акций всех компаний, входящих в индекс) — $27.9 триллиона. Рыночная капитализация компании Apple (цена одной акции Apple, умноженная на количество акций Apple в обращении) — $1.98 триллиона. Таким образом, доля Apple в индексе S&P 500 равна $1.98 ∕ $27.9 ≈ 7.1%. Следовательно, в портфель нашего Romashka ETF мы купим акций Apple на 7.1% нашего капитала, то есть на $7.1 миллиона.

Идём дальше. Рыночная капитализация Microsoft составляет $1.59 триллиона или 5.7% от общей капитализации индекса. Поэтому мы купим акций Microsoft на 5.7% нашего капитала, то есть на $5.7 миллиона. Рыночная капитализация Amazon — $1.58 триллиона, это 5.7% от капитализации индекса, и мы купим акций Amazon на 5.7% капитала или на $5.7 миллиона. Думаю, алгоритм понятен, поэтому разрешите мне не перечислять остальные 497 акций.

В конце концов, если управляющий Romashka ETF не сойдёт с ума от скуки до того, как доберётся до конца списка, то наш фонд будет владеть миниатюрной версией «большого» индекса S&P 500. Когда весь индекс будет расти на 1%, то акции, которые принадлежат фонду, тоже будут расти на 1%.

Теперь мы можем разместить паи самого Romashka ETF на бирже и обратиться к инвесторам: «Господа! Если вы хотите купить индекс S&P 500, то не мучайтесь и не покупайте каждую акцию по отдельности! Наш профессиональный управляющий уже сделал эту грязную работу за вас! Купите паи Romashka ETF и получите долю в портфеле, который совпадает с индексом! Сэкономьте на брокерских и биржевых комиссиях!»

На идеальном рынке из мультфильма My Little Pony цена паёв нашего Romashka ETF всегда в точности следовала бы за ценой акций, которыми мы владеем. Если общая рыночная стоимость всех акций из портфеля равна $101 232 453.74, то рыночная капитализация Romashka ETF (цена одного пая на бирже, умноженная на количество паёв) тоже должна быть равна $101 232 453.74. К сожалению, в реальности так бывает не всегда, и цены паёв закрытых фондов могут сильно отклоняться от рыночной цены их портфеля.

Чтобы крепко-накрепко связать цену пая Romashka ETF и цены акций из портфеля, нам нужна помощь акул капитализма. Обратимся в несколько крупных фирм с Уолл-cтрит и предложим им стать авторизованными участниками (authorized participants) нашего фонда. Авторизованные участники получат право обменивать акции из индекса на вновь созданные для них паи Romashka ETF, а также право гасить паи, то есть приносить нам пай Romashka ETF и взамен получать часть акций из нашего портфеля.

Предположим, что после начальных инвестиций в $100 миллионов мы выпустили миллион паёв Romashka ETF стоимостью $100 каждый и распродали их на бирже. Мы можем выпустить для авторизованного участника ещё 10 000 новых паёв, если он передаст нам взамен корзину из акций Apple, Microsoft, Amazon и других компаний из индекса в нужной нам пропорции. 7.1% корзины должны составлять акции Apple, 5.7% корзины должны составлять акции Microsoft, и так далее. С другой стороны, авторизованный участник имеет право предъявить к погашению 10 000 паёв Romashka ETF, а взамен мы обязаны выдать ему корзину акций Apple, Microsoft и других компаний.

Для чего нужна эта магия? Это нужно, чтобы помочь невидимой руке рынка уравнять цены паёв Romashka ETF и акций из индекса.

Например, если инвесторы вдохновились идеей Romashka ETF и бросились скупать наши паи, то цена паёв может вырасти, даже если цена акций, которыми владеет фонд, не изменилась. Если так случится, то авторизованный участник купит акции Apple, Microsoft, Amazon и остальных компаний по отдельности, передаст их нам, получит взамен паи Romashka ETF и продаст их с прибылью страждущим инвесторам.

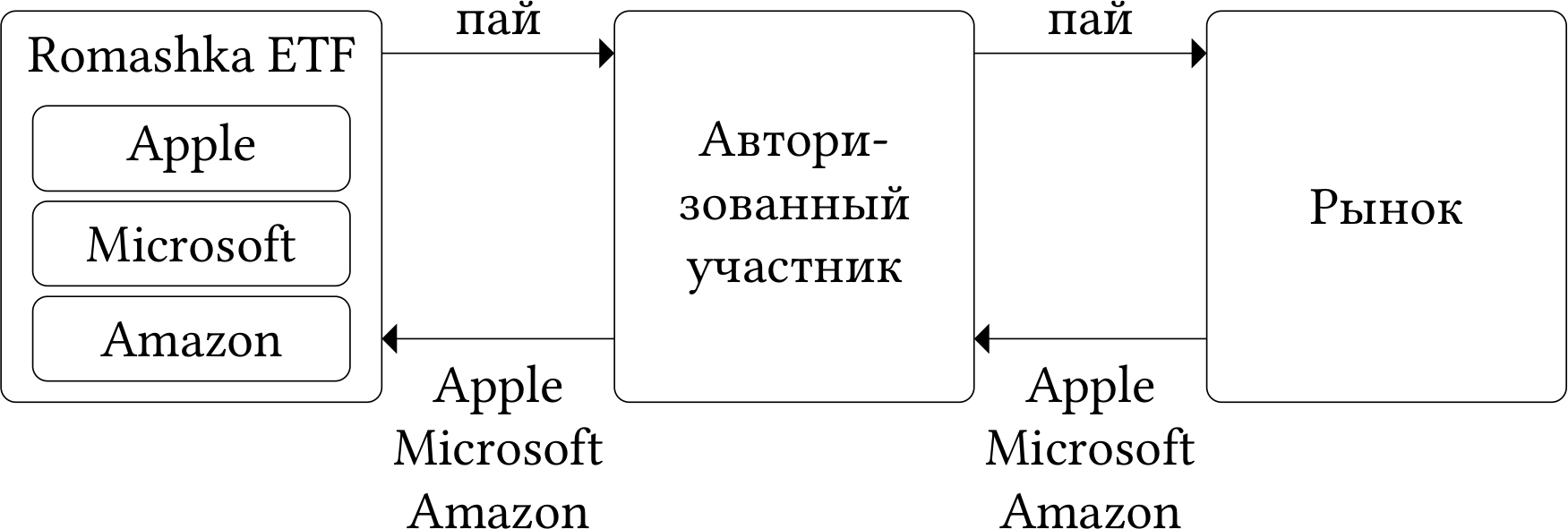

Спрос на отдельные акции со стороны авторизованного участника подтолкнёт цены вверх, а дополнительное предложение паёв Romashka ETF сдвинет их цену вниз. Авторизованный участник будет продолжать зарабатывать на ошибке рынка до тех пор, пока цены отдельных акций и паёв Romashka ETF не придут в равновесие. Эта ситуация изображена на рисунке 4.1.

Рис. 4.1: Пай фонда стоит дороже корзины акций. Авторизованный участник покупает акции с рынка, меняет их на пай фонда, продаёт пай на рынке.

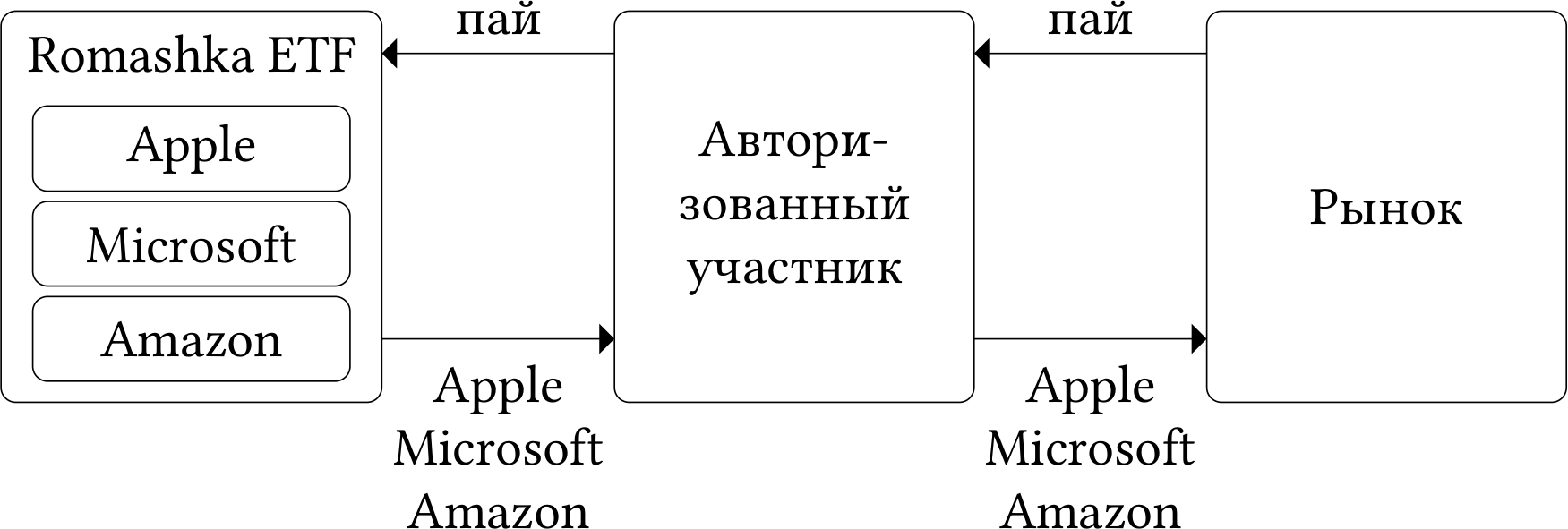

Если сложилась обратная ситуация, и паи Romashka ETF оказались дешевле, чем отдельные акции, то авторизованный участник запустит этот механизм в обратном направлении. Как показано на рисунке 4.2, он купит на рынке относительно дешёвые паи Romashka ETF, предъявит их нам, получит взамен акции Apple, Microsoft, Amazon и других компаний и с прибылью продаст их на бирже по отдельности.

Рис. 4.2: Пай фонда стоит дешевле корзины акций. Авторизованный участник покупает пай фонда с рынка, меняет его на акции, продаёт акции на рынке.

Как видите, механизм авторизованных участников может сделать так, что паи Romashka ETF всегда будут повторять динамику индекса S&P 500. Лично мне больше всего нравится то, что механизм работает не за счёт каких-то там джентльменских договорённостей, а за счёт вполне конкретных материальных стимулов. Авторизованный участник зарабатывает деньги ровно за то, что устраняет разницу в ценах паёв фонда и отдельных акций. Поэтому он кровно заинтересован в том, чтобы делать это как можно лучше и как можно быстрее, пока ошибку рынка не исправили конкуренты.

Риски биржевых фондов

В целом, я считаю биржевые фонды отличной финансовой инновацией. Однако было бы нечестно не рассказать вам о рисках, специфичных для этого способа инвестиций. Я не думаю, что эти риски достаточно высоки, чтобы отказаться от биржевых фондов, но знать о них нужно.

Во-первых, механизм авторизованных участников может дать сбой в кризис. Я имею удовольствие владеть ETF«ом на облигации, который в марте этого года временно просел на 6% относительно справедливой рыночной цены бумаг, составляющих фонд. Надо полагать, в кризис рынок стал менее ликвидным, и авторизованные участники не могли совершить арбитражную сделку по покупке паёв ETF«а, обмена их на отдельные облигации и продаже облигаций на рынке.

Конечно, в течение нескольких недель всё нормализовалось, и цены паёв фонда выросли и сравнялись с ценой отдельных облигаций. Тем не менее, я до сих пор помню, насколько я был ошарашен, ошеломлён и обескуражен, когда фонд надёжных облигаций в моём портфеле упал на 6%. Если бы именно в тот момент мне срочно понадобились деньги и пришлось бы продавать паи фонда по рыночной цене, то было бы очень обидно.

Во-вторых, некоторые фонды зарабатывают деньги на том, что иногда дают свои ценные бумаги в долг (margin lending). Как я уже упоминал, иногда у инвесторов возникает желание продать акцию, которой у них нет, чтобы заработать на снижении цены. Почти как мечтали герои «Простоквашино»: продать что-то ненужное подороже, а потом купить его же подешевле. Чтобы это сделать, инвестор должен у кого-то одолжить акцию.

Попросить акцию в долг у индексного фонда — отличная идея, потому что у фонда огромный портфель с сотнями, если не тысячами, акций, среди которых наверняка есть нужная. Инвестор одалживает у фонда акцию, а взамен даёт живые деньги в качестве залога. Обычно залог составляет 105%–110% от рыночной цены бумаги. Если вдруг инвестор не вернёт акцию в срок, то фонд заберёт себе залог и сам купит акцию на рынке, чтобы клиенты фонда не пострадали. Запас в 5%–10% защищает фонд от неожиданного роста цены акции.

Для чего это фонду, спросите вы? Дело в том, что он имеет право положить на депозит деньги, которые получил в залог, и заработать проценты. Это довольно выгодно, потому что акция ценой $100 не зарабатывает проценты, а вот полученные за неё $105 — да. Учитывая, что комиссия фондов может составлять сотые процента в год, дополнительная прибыль от предоставления акций в долг может быть очень кстати.

Так вот, гипотетически возможен сценарий, когда фонд отдаст в долг слишком много акций, а их не вернут. Если так сложится, что одновременно цена акций вырастет, то фонду не хватит залога, чтобы выкупить акции с рынка. В результате в фонде останется меньше акций, чем было, и владельцы паёв фонда понесут убытки.

Насколько я понимаю, законодательство запрещает фондам давать в долг больше, чем треть акций [Wei11]. Кроме того, даже этот лимит фонды не используют. Например, в моём портфеле есть фонд iShares S&P 500. Согласно годовому отчёту [Bla20], при суммарной стоимости всех акций в фонде $161 миллиард, фонд выдал в долг акций на $3.3 миллиарда, то есть чуть больше 2% всех активов фонда. Поэтому я (пока?) не очень опасаюсь этого риска.

Третий вид риска, о котором стоит знать, относится к так называемым синтетическим (synthetic) фондам. Иногда управляющая компания фонда считает, что купить корзину активов может быть слишком сложно из-за высоких накладных расходов. Тогда она покупает у крупного банка специальный дериватив, своп полного дохода (total return swap). Банк обязуется в будущем выплатить фонду ровно те же деньги, которые получил бы реальный владелец активов. Особенно часто такая структура встречается среди фондов на биржевые товары и ценные металлы, в том числе золото.

Само по себе это не криминал, но нужно понимать, что у держателей паёв фонда появляется небольшой кредитный риск на банк. Конечно, дериватив тоже обеспечен залогом, но всё равно можно представить ситуацию, когда банк не сможет выполнить свои обязательства перед фондом, а залога не хватит, чтобы покрыть убыток.

Наконец, четвёртый риск, о котором я хотел рассказать, важен скорее регуляторам, чем частным инвесторам. Есть опасение, что биржевые фонды могут сыграть негативную роль в кризис, потому что они упрощают инвесторам как вход на рынок (купить пай проще, чем 500 акций из индекса), так и выход.

Если все инвесторы ETF«ов встанут не с той ноги и решат продать свои паи, то упадут и все акции, входящие в индекс, потому что авторизованные участники чисто механически начнут продавать отдельные акции. Это может вызвать волну распродаж на рынке акций, которая подстегнёт новые продажи со стороны индексных инвесторов. В общем, получится замкнутый круг и классическая биржевая паника. Подробнее об этом механизме можно прочитать в отчёте [PSZ19].

Возможно, стоило бы упомянуть риск того, что управляющий фондом сложит акции в мешок, спустится из окна по верёвке и скроется в неизвестном направлении. Честно говоря, я пока не слышал о таких случаях. В Европе и в США биржевые фонды подчиняются тому же законодательству, что и паевые фонды, поэтому интересы инвесторов защищены.

Если вы опасаетесь этого риска, то решение должно быть не в том, чтобы отказаться от биржевых фондов вообще, а в том, чтобы вспомнить главную идею этой статьи — диверсификацию. Купите несколько фондов разных управляющих компаний, и тогда риск случайного банкротства одной из них будет не так страшен.

Технический анализ

Всё это индексное инвестирование выглядит как-то скучно, не правда ли? Купите индекс, подождите 20 лет, продайте индекс. В рекламе биржевая торговля выглядит совсем не так. Молодой человек или девушка пристально вглядывается в разноцветные графики на огромных мониторах. Крупный план: зрачки сужаются, на графиках видна аномалия. Несколько секунд напряжённых размышлений, пара кликов мышкой — и вот на счету прибавляется пара тысяч долларов. Заработать на бирже просто!

Действительно, на бирже можно заработать «просто», если взять на себя систематический риск и на дистанции нескольких лет заработать премию за этот риск. А вот к идее пристального разглядывания графиков и к краткосрочным спекуляциям в течение дня я отношусь крайне скептически.

Существуют ли люди, которые заработали деньги краткосрочными спекуляциями на рынке акций или на валютном рынке? Да, разумеется. Чего больше в их успехе — удачи или умения? Сами трейдеры, конечно, объяснят свой успех упорной работой и бессонными ночами за учебниками. Я склонен видеть здесь больше удачи, хотя кто-то назовёт мою реакцию завистью.

Представим, что вы пришли в казино играть в рулетку. На рулетке 18 красных секторов, 18 чёрных и 1 сектор зеро. Есть ли у вас шанс увеличить свою ставку в 2 раза, угадав красное или чёрное? Конечно! Шанс угадать и удвоиться равен 18∕37 или 48.6%. Скажу даже больше, у вас есть ненулевой шанс увеличить свой капитал в 1024 (210) раза. Нужно всего-навсего 10 раз подряд угадать красное или чёрное. Вероятность угадать составляет (18∕37)10 или 0.074%, то есть один шанс из 1347.

Вы считаете, что 1 шанс из 1347 это немного? Как посмотреть. Если в казино придут 100 000 человек, то в среднем 100 000∕1347 ≈ 74 из них угадают красное или чёрное 10 раз подряд и увеличат свой капитал в 1 024 раза. Остальные 99 926 посетителей покинут казино с пустыми карманами, но кого это волнует? Зато эти 74 счастливчика смогут сниматься в рекламе, писать мотивирующие статьи и читать лекции о том, как выигрывать в рулетку.

В чём вообще проблема с техническим анализом, то есть разглядыванием графиков цен и поиском закономерностей? Дело в том, что он противоречит представлениям экономистов о том, как функционирует рынок. Изменение цен активов слишком близко к случайному блужданию (random walk), чтобы изучение графиков и поиск повторяющихся шаблонов («фигур») имели какой-то смысл [BKM14, ch. 11.2].

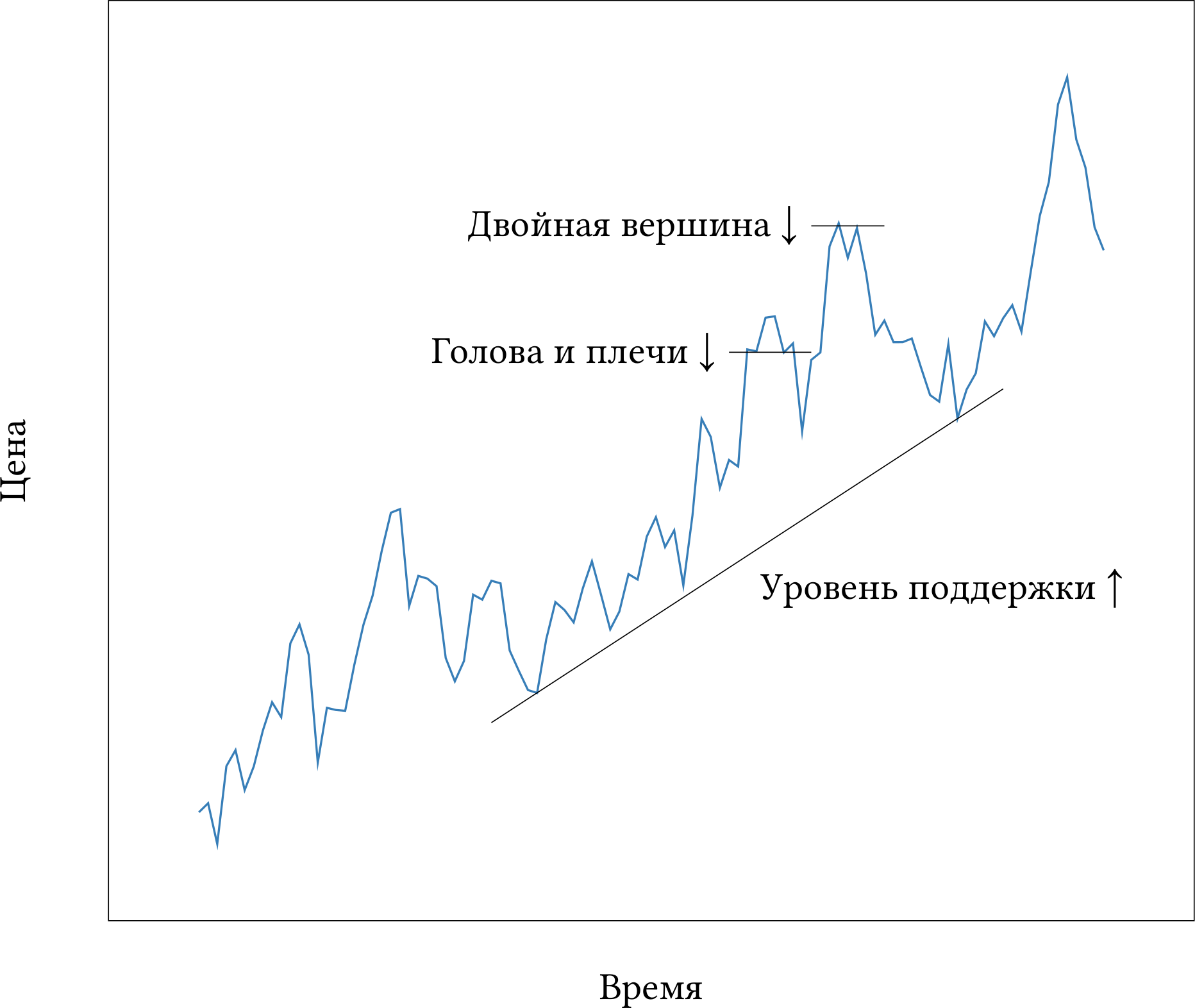

Посмотрите на рисунок 4.3. Я построил график цены одной акции (не важно, какой именно) и отметил на нём три простейших «фигуры» технического анализа. Это «двойная вершина», после которой цена должна идти вниз, «голова и плечи», которая также предсказывает снижение цены, и «уровень поддержки», вблизи которого нисходящее движение сменяется восходящим. Казалось бы, всё хорошо, ведь во всех трех случаях предсказание технического анализа сбылось.

Рис. 4.3: Пример фигур технического анализа на графике цены.

Фокус в том, что на графике вы видите самый что ни на есть случайный процесс, белый шум. Изменение цены вверх или вниз на каждом шаге — нормально распределённая случайная величина со средним 0 и дисперсией 1. Я просто попросил компьютер сгенерировать последовательность из 100 независимых случайных величин. По построению в этом графике нет и не может быть никаких закономерностей, если только мне не подсунули бракованный генератор случайных чисел. Даже то, что цена выросла — счастливая случайность, потому что истинное мат. ожидание изменения цены равно нулю.

Технический анализ успешно предсказал то, что предсказать невозможно, и это должно вас насторожить. Так уж устроена наша интуиция, что мы стараемся найти повторяющиеся шаблоны даже в истинно случайном процессе. Понятно, что за сотни лет существования финансовых рынков миллионы трейдеров зачитали графики цен до дыр и нашли сотни тысяч таких шаблонов.

Даже если на самом деле все шаблоны предсказывают движение цены не лучше, чем бросок монетки, то всё равно по теории вероятностей какие-то шаблоны совершенно случайно чаще предшествовали росту цен, а какие-то — падению. Я готов поверить, что условные «голова и плечи» немного чаще встречались перед падением цены, и поэтому трейдеры обратили внимание на этот шаблон и внесли его в каталог технического анализа. Что с того? Скорее всего, это просто совпадение. Я бы не стал ставить свои деньги на «голову и плечи» на таком шатком основании.

Эффективность рынка

Согласно гипотезе эффективного рынка (efficient market hypothesis), рыночная цена акций и других активов отражает всю известную информацию. Если эта гипотеза верна, то вы не сможете заработать деньги, просто глядя на графики цен, потому что эта информация уже и так известна всем. Так что можете выкинуть учебник по техническому анализу. Изучение отчётности компаний (так называемый фундаментальный анализ) тоже под вопросом, потому что данные из отчётности публичны и доступны всем участникам рынка [BKM14, ch. 11].

Конечно, гипотеза эффективного рынка — это теоретическая концепция. Насколько хорошо она описывает реальность? Как быстро вновь поступающая информация оказывается учтённой в цене акций? Чтобы вы прониклись тем, насколько эффективным может быть рынок, расскажу вам такую историю.

28 января 1986 года через минуту после запуска потерпел крушение космический челнок «Челленджер». Погибли все 7 членов экипажа (первый случай гибели американских астронавтов во время космического полёта). Правительство сформировало комиссию по расследованию причин катастрофы, в которую в том числе вошли Ричард Фейнман и Нил Армстронг. Невидимая рука рынка также засучила рукава (рукав?) и принялась за работу.

В постройке «Челленджера» принимали участие четыре крупных подрядчика, акции которых торговались на бирже. Это Lockheed, Martin Marietta, Morton Tiokhol и Rockwell. В течение нескольких минут после катастрофы акции всех четырёх компаний упали, видимо, из-за неуверенности инвесторов в будущем программы космических челноков.

Впрочем, к концу дня акции трёх из четырёх подрядчиков отыграли падение, и только акции Morton Tiokhol закончили день падением на 12% и потеряли $200 миллионов капитализации. В следующие несколько месяцев акции Lockheed, Martin Marietta и Rockwell росли вместе с индексом Dow Jones, а акции Morton Tiokhol так и топтались на месте.

9 июня того же года комиссия представила свой отчёт президенту Рейгану. Катастрофа случилась из-за дефекта уплотнительных колец в боковом твердотопливном ускорителе. Горячие газы, выходящие из ускорителя, прожгли оболочку центрального топливного бака и вызвали взрыв.

Как вы думаете, кто из подрядчиков отвечал за производство дефектного твердотопливного ускорителя? Вы правы, это была Morton Tiokhol. Штрафы, компенсации семьям погибших и упущенная прибыль от отменённых заказов обошлись компании примерно в $200 миллионов [MM03]. Фондовый рынок верно определил виновного и оценил его убытки за считанные минуты после катастрофы. Напоминаю, что это 1986-й год, до изобретения интернета и трансляций в разрешении HD на YouTube.

Можно ли заработать на рынке деньги, если иметь преимущество в информации? Да, безусловно. Может ли частный инвестор иметь преимущество в информированности перед теми, для кого сбор информации — постоянная работа на полный рабочий день? Весьма сомнительно. Каждый раз, когда вам кажется, что вот сейчас-то рынок точно ошибается, а вы правы, вспомните о «Челленджере» и перепроверьте (как говорят у нас на работе, почелленджите) свои аргументы ещё раз.

Эффективно неэффективные рынки

Если перестать травить байки и говорить серьёзно, то является ли реальный рынок идеально эффективным рынком из экономической теории? Если да, то все инвесторы должны вкладываться в дешёвые индексные фонды и отказаться от поиска «альфы». Нет никакого смысла искать новую информацию, если цены акций уже учитывают эту информацию, и на ней нельзя заработать.

Икорный социалист внутри меня был бы рад запретить все фонды, кроме индексных, а всех этих управляющих-спекулянтов направить работать управдомами, но всё не так просто.

Рынок не становится эффективным сам по себе. Эффективным его делают инвесторы, которые постоянно ищут новую информацию и высматривают те цены, которые не успели под неё подстроиться. Когда такой инвестор покупает ошибочно недооценённую акцию, то увеличение спроса толкает цену вверх, ближе к фундаментально обоснованному значению. Если все будут инвестировать только в индексные фонды, то кто же будет следить за эффективностью рынка?

В равновесии, на рынке должно быть достаточно неэффективностей (inefficiencies), чтобы компенсировать инвестору расходы на поиск информации и риск, который он несёт, пока исправляет ошибку рынка. С другой стороны, неэффективностей должно быть не слишком много, чтобы потенциальные новые игроки не видели выгоды в приходе на этот сегмент рынка. Автор книги [Ped15] называет это «эффективной неэффективностью». Короче говоря, можно заработать на ошибках рынка, но это совсем не просто, и в этой области своя конкуренция.

Есть ещё одна полезная функция, помимо поиска новой информации, которая вознаграждается рынком — предоставление ликвидности. Часто на рынке есть участники, которые по той или иной причине готовы заключить сделку по цене, которая чуть отличается от фундаментально обоснованной, если сделку можно будет заключить здесь и сейчас.

Например, пенсионный фонд может продавать облигацию, потому что её кредитный рейтинг упал ниже BBB, и теперь законодательство запрещает держать её в портфеле. Или индексный фонд может продавать акцию, которая выпала из индекса и теперь только мешает фонду следовать за индексом. В обоих случаях участники рынка действуют не исходя из фундаментальной оценки активов, а под влиянием внешних нерыночных факторов.

Факторы, которые ограничивают участников рынка в выборе, называются рыночными трениями (market frictions). Если управляющий фондом будет помогать остальным преодолевать эти трения, предоставляя ликвидность, то он может получить (или не получить) награду за свою услугу. Дальше я приведу один интересный пример рыночного трения и того, как на нём можно заработать.

Как вы помните, одно из предположений CAPM состоит в том, что инвесторы могут занимать деньги под безрисковую процентную ставку. Что, если это не так? В реальной жизни многим участникам рынка, таким как паевые фонды для розничных клиентов, запрещено использовать заёмные деньги. Другие инвесторы могут сознательно избегать использования заёмных средств (торговли «с плечом»), опасаясь связанных с ним рисков.

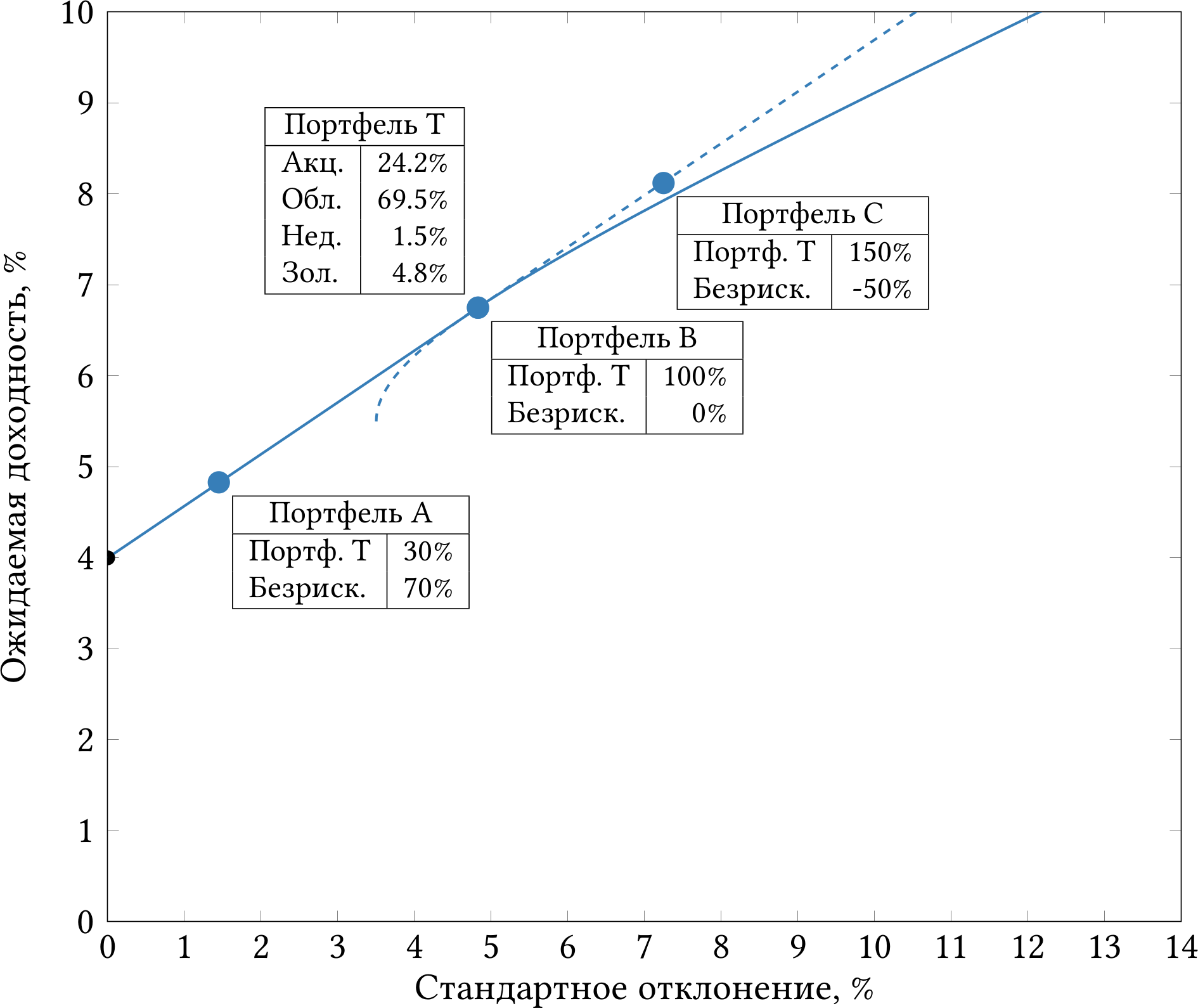

На рисунке 4.4 изображена граница эффективности, с которой столкнутся инвесторы, которые не могут использовать заёмные средства. Слева от касательного рыночного портфеля T мы видим привычную прямую линию из CAPM. Справа от касательного портфеля T граница эффективности повторяет кривую линию — границу эффективности для портфелей, составленных из рискованных активов.

Рис. 4.4: Граница эффективности для портфелей, составленных из акций, облигаций, недвижимости, золота и безрискового актива (таблица 2.1), если инвесторы не могут занимать деньги под безрисковую ставку.

Портфель C, состоящий на -50% из безрискового актива (заёмных средств) и на 150% из касательного портфеля T, больше не доступен инвестору, который не может брать деньги в долг. Если инвестора не устраивает доходность 6.75%, которую ему обещает касательный портфель, то более доходный и рискованный портфель он может составить только из доступных ему рискованных активов, в основном из акций и фондов недвижимости.

На рынке возникает дополнительный спрос на более рискованные активы, которые дают более высокую доходность, чем касательный портфель. Такими активами могут быть, например, акции с «бетой» больше 1, которые в хорошие времена растут быстрее рынка. Но если спрос на такие акции повышается, то невидимая рука рынка увеличивает их цену и снижает ожидаемую доходность.

С другой стороны, инвесторы, которые не берут деньги в долг, но ищут доходность, не обращают внимание на активы с доходностью и риском меньше, чем у рыночного портфеля. Например, акции с «бетой» меньше 1 пользуются меньшим спросом, поэтому их цена становится ниже, а ожидаемая доходность — выше.

Можно составить синтетический портфель, который будет покупать менее популярные акции с низкой «бетой» и продавать востребованные акции с высокой «бетой».

Например, предположим, что на рынке есть акции A с «бетой» 0.5 и акции B с «бетой» 1.5. Пусть обе акции стоят $100. Одолжим у кого-то акцию B и сразу продадим её за $100. После этого займём ещё $200 и купим на $300 три акции A. Общая «бета» нашего портфеля будет равна 0.5 ⋅ 3 − 1.5 = 0. Наш портфель не имеет чувствительности к рыночному риску, и по CAPM его ожидаемая избыточная доходность сверх безрисковой ставки должна быть равна нулю. А что на практике?

Факторный портфель, который состоит из купленных акций с низкой «бетой» и проданных акций с высокой «бетой», называется «ставь против беты» (bet against beta, BAB). Оказывается, что на длинной дистанции этот портфель зарабатывал 8.4% в год (сравнимо с индексом акций) при стандартном отклонении 11% (почти в два раза ниже рынка акций) [FP14].

Управляющий или частный инвестор, который не имеет ограничений в использовании заёмных средств, может заработать прибыль, если будет покупать акции с низкой «бетой» и продавать в короткую акции с высокой «бетой». Можно считать, что такая прибыль — это награда за полезную работу по удовлетворению повышенного спроса на акции с высокой «бетой». Если бы управляющий не занимался предоставлением ликвидности, то её предоставляли бы солдаты НАТО остальные инвесторы покупали бы акции с высокой «бетой» по более высокой цене и зарабатывали бы меньшую ожидаемую доходность.

Надо сказать, что портфель BAB, как и остальные факторные портфели — это вовсе не станок для печатания денег. Фонд, который занимает деньги, чтобы составить портфель BAB, может в какой-то момент столкнуться с трудностями при привлечении средств. Стратегия BAB имеет свойство разваливаться, когда рынок кредитования переживает кризис и процентные ставки резко растут. Так что избыточная доходность портфеля BAB — это тоже премия за систематический риск.

На мой взгляд, фактор BAB — отличный пример того, как можно заработать деньги на рынке. Если на вас не распространяются те же регуляторные ограничения, что и на остальных участников, или если у вас другой профиль чувствительности к риску, или же если у вас есть технологическое преимущество, то вы в самом деле можете заработать на трениях и неэффективностях рынка. Однако для этого вам придётся взять на себя риск, который не могут или не хотят брать остальные, и ваша прибыль будет ничем иным как премией за этот риск.

Лирическое отступление о пользе моделей

По мере того, как мы приближаемся к концу статьи, вас наверняка гложет вопрос:, а насколько вообще релевантны CAPM и другие модели, о которых я рассказал вам?

Если бы CAPM выполнялась на 100%, то, во-первых, финансы были бы очень скучной наукой, а во-вторых, не было бы нужды придумывать APT и факторные модели. Сам факт того, что для объяснения доходностей активов и портфелей нам нужны все эти SMB, SOE и BAB, говорит, что доходности активов в реальном мире не всегда точно совпадают с предсказаниями CAPM.

Нужно понимать, что CAPM — это прежде всего модель, которая в первом приближении описывает реальность, но совершенно не претендует на роль финансовой «теории всего». Даже беглый взгляд на предположения CAPM говорит, что вряд ли можно ожидать 100% совпадения с реальностью [Wel09, ch. 14.2].

Например, сложно поверить, что все инвесторы на рынке — это рациональные роботы, которые наперёд знают будущие распределения доходностей активов вместе со всеми ковариациями между ними. Кроме того, CAPM не видит многие активы, которые не торгуются на фондовом рынке, но для многих людей составляют значительную часть богатства. Это личная недвижимость и человеческий капитал (возможность работать и получать зарплату в будущем).

Похожая ситуация с портфельной оптимизацией, о которой я рассказал вам в первой части. Мы предположили, что доходность измер