Манипулирование ценами акций с помощью поддельных новостей: Как не попасться на удочку

Ранее в нашем блоге мы писали о влиянии, которые различные новости могут оказывать на фондовый рынок и цену акций. Иногда злоумышленники пользуются этим и с целью заработка публикуют поддельные новости, которые оказывают влияние на цену акций.

На прошедшей неделе в поле зрения медиа и общественности попал очередной такой случай — шотландскому трейдеру предъявили обвинения в том, что он для собственной выгоды вызвал колебания акций компаний при помощи фейковых сообщений в Twitter.

Сегодня мы разаберемся в том, как работают подобные махинации, и как участники рынка могут отличить поддельные новости от настоящих.

Как поддельные новости рушат стоимость акций

Согласно обвинительному заключению американской комиссии по ценным бумагам (SEC), 62-летний шотландец Алан Крейг (Alan Creig) создал два поддельных Twitter-аккаунта, которые «маскировались» под реально существующие аккаунты исследовательских и аналитических компаний Muddy Waters Research и Citron Research.

Затем он начал размещать в аккаунтах «исследовательских компаний» информацию о положении дел компаний, чьи акции торгуются на бирже, чем вызвал колебания акций этих ценных бумаг.

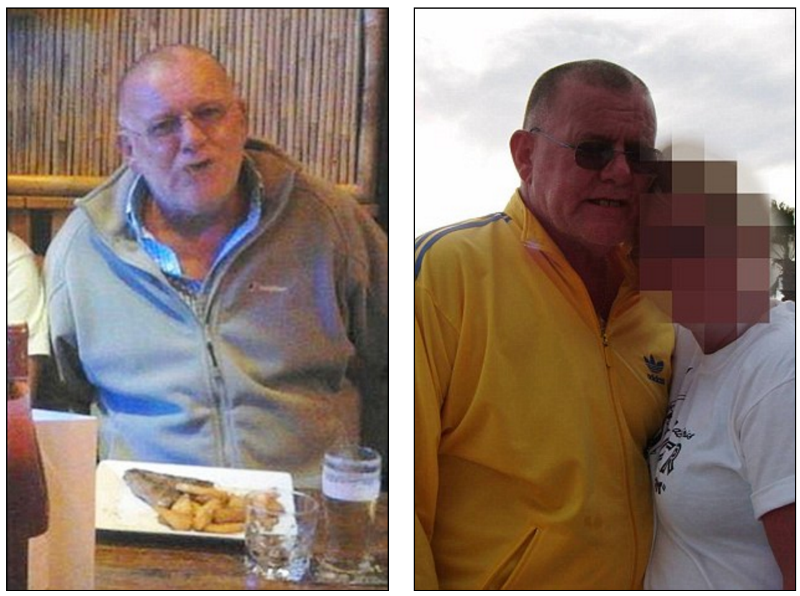

Джеймс Крейг: фото dailymail.co.uk

К примеру, в 2013 году Крейг сообщил в поддельном аккаунте о том, что в отношении американского производителя аудиосистем Audience начато расследование по подозрению в мошенничестве. Эта новость привела к падению акций компании на 28% в течение короткого времени, после чего торги ими были приостановлены. Однако, к этому моменту Крейг уже успел купить 300 акций Audience, а после возобновления торгов на следующий день докупил еще 100.

Позднее он использовал второй Twitter-аккаунт для публикации ложных сообщений о начале расследований в отношении фармацевтической компании Sarepta Therapeutics. Акций этой организации упали на 16%, и Крейг купил их с помощью брокерского счета своей девушки.

В данном случае манипуляция не привела к серьезной прибыли трейдера-манипулятора — согласно данным SEC он смог заработать только $100. Крейг упустил выгодный момент для продажи акций. Тем не менее, потери акционеров компаний оказались весьма существенными — по оценкам SEC они потеряли до $1,6 млн. Теперь Крейгу грозит до 25 лет тюремного заключения.

Фейковые сообщения в соцсетях — не единственный способ дезинформации участников биржевых торгов. Так в июле 2015 года акции Twitter подскочили в цене из-за сообщения о том, что сервис микроблогов будет продана за $31 млрд. Новость была размещена на поддельном сайте, который был внешне похож на Bloomberg.com.

После того, как поддельная новость была растиражирована некоторыми СМИ, акции Twitter подскочили в цене на 5%, а после ее опровержения так же резко упали.

Изображение: Business Insider

Другим способом дезинформации стал выпуск поддельных пресс-релизов. Весной 2015 года 37-летний гражданин Болгарии Недко Недев распространил пресс-релиз от имени несуществующей компании PTG Capital Partners Limited о покупке ею компании Avon Products.

После этого котировки акций Avon подорожали почти на 20%, а злоумышленник заработал на этом $5000, но теперь ему предъявлены обвинения в мошенничестве.

Почему фейковые новости влияют на рынок

В эпоху развития интернета довольно манипулировать общественным мнением очень просто. Такое мнение в разговоре с журналистами Business Insider, в частности, высказал основатель аналитической системы для проверки правдивости сообщений в социальных медиа Джеймс Росс.

Для того, чтобы понять, насколько в действительности правдива размещенная информация, нужно проанализировать несколько факторов. Проблема в том, что большая часть пользователей не готова тратить свое время на подобный факт-чекинг. Еще хуже тот факт, что не всегда этим утруждают себя и журналисты.

Джеймс Крейг манипулировал ценами на акции с помощью поддельных Twitter-аккаунтов, в которых использовались настоящие логотипы аналитических компаний и которые назывались так, что создавалось впечатление их подлинной связи с этими организациями. Поддельный сайт, сообщивший о покупке Twitter за много миллиардов долларов также был весьма похож на реальный Bloomberg.com.

Пользователи и даже некоторые журналисты не смогли отличить эти фейковые ресурсы от настоящих и растиражировали новости, представленные на них.

А дальше вступил в силу эффект «снежного кома», вызванного социальными сетями — читатели СМИ и подписчикии сделавших репосты пользователей также начали делиться ложной информацией, в результате общий объём публикуемых сообщений о событиях, которых никогда не было, достигал огромных масштабов.

В свою очередь, трейдеры и торговые роботы, которые используют в своих алгоритмах механизмы анализа новостей, «купились» на утку и стали совершать транзакции — покупать или продавать акции. Объём торгов конкретными акциями серьезно вырастал в короткий промежуток времени, и у других трейдеров не выдерживали нервы — никто не хочет упустить большое движение цены. В итоге они также совершали операции, что способствовало дальнейшему изменению цены акций.

Как отличить поддельную новость от настоящей

Опрошенные журналистами Business Insider специалисты компаний, занимающихся анализом правдивости новостей в социальных медиа, говорят о том, что существует несколько методов выявления достоверных новостей.

По словам Джеймса Росса, алгоритмы сервиса HedgeChatter анализируют количество сообщений на определенную тему, их тональность (положительная или негативная), а также скорость их появления.

Еще один, более сложный метод, подразумевает сравнение новостей из новых и непроверенных источников с тем, что публикуется в закрытых новостных лентах. В поддельных новостях и пресс-релизах, как правило, содержатся ошибки и нестыковки, кроме того, у злоумышленников редко когда есть время на то, чтобы полностью скопировать стилистику текстов и визуальный стиль условного Assosiated Press или Bloomberg, так что при вдумчивом анализе текстов и веб-страниц, можно найти отличия.

Кроме того, иногда автоматические инструменты анализа могут учитывать и другие факторы, например время создания изображений из текста новости и их загрузки в интернет. Если время создания изображений и время их загрузки не совпадает с временными рамками событий, описываемых в новости, это также может свидетельствовать об обмане.

Заключение

Иногда даже самые продвинутые алгоритмы анализа достоверности и навыки факт-чекинга не могут гарантировать того, что роботы или люди не поддадутся на провокацию из поддельной новости. В 2013 году хакеры из Свободной сирийской армии взломали настоящий Twitter агентства Assosiated Press и сообщили о взрывах в Белом доме и ранении президента Барака Обамы.

Эта новость спровоцировала кратковременную панику на рынках, пока до всех участников не дошли опровержения со стороны администрации президента и самого новостного агентства.

Одним из трендов развития фондового рынка является использование в ходе разработки торговых роботов различных самообучающихся алгоритмов, однако от вбросов ложной информации страдают не только владельцы автоматизированных торговых систем, но и трейдеры, сидящие за терминалом. Чтобы уменьшить влияние подобного рода дезинформации и обезопасить финансы в случае сбоя в работе биржевых систем участники рынка реализуют различные системы риск-менеджмента. Некоторые из них предоставляют своим клиентам сами брокерские компании.

Подобный механизм есть в торговой системе ITinvest Matrix. Он защищает клиентов от рисков, возникающих при сбоях в работе системы риск-менеджмента биржи — например, резкое повышение гарантийного обеспечения позиции, которое может приводить к ее преждевременному закрытию. Также при торговле похожими инструментами на различных площадках система анализирует риски и позволяет использовать активы, приобретенные на одном рынке, в качестве обеспечения для сделок на другой.

На сегодня все, спасибо за внимание! Не забывайте подписываться на наши блоги на Хабре и Geektimes.