Как убивают малый бизнес в России: пример электронных денег

Всякий раз, как пишу материал на какой-то сайт, приходится пояснять, что работаю в IT-сфере юристом. Это очень важно, поскольку IT, особенно в России, требует определенной квалификации и специализации. И на самом деле не так много людей занимаются углублённо именно этой отраслью, особенно электронными платежами и e-commerce (пожалуй, выделил бы в первую очередь Екатеринбург, Питер и Москву).

Всякий раз, как пишу материал на какой-то сайт, приходится пояснять, что работаю в IT-сфере юристом. Это очень важно, поскольку IT, особенно в России, требует определенной квалификации и специализации. И на самом деле не так много людей занимаются углублённо именно этой отраслью, особенно электронными платежами и e-commerce (пожалуй, выделил бы в первую очередь Екатеринбург, Питер и Москву).

В этой статье никоим не хочу обидеть крупные российские компании или тем более представителей публичной власти. Её цель совершенно иная: представить материал обществу с целью раскрытия тенденций рынка на основе анализа законодательства до момента его принятия и после, то есть выделить практический экстракт правовых норм, которые на мой взгляд создаются в разрыве как от реальной правовой действительности, так и от тех принципов, на которых должно базироваться развитие правовой системы (даже не системы права) в целом.

Начало эпохи

Наверняка все знают, что в России электронные деньги появились достаточно давно: в 1998 году в виде WebMoney. Потом на арену вышли Яндекс.Деньги, а уже к началу 2000 родился и первый крупный обменник — Робокс (проданный затем Океан банку и закрывавшийся в 2015). Собственно, Робокс породил одного из первых агрегатовров — Робокассу, а чуть позже на арену вышли Z-Payment, Pay-U, их братья из Украины (Интеркасса, W1) и так далее. Перечисление всех и вся — вне рамок данной статьи.

У агрегаторов был один несомненный плюс: с их помощью не нужно было заключить 10–20–30 договоров, а сразу подключить приём оплат и в завершении отчётного периода получить один акт (как, правило, все работали по агентскому договору, который в нескольких статьях раскрыт в ГК РФ). Если кто-то уверен, что это плюс относительный, то следует изучить практику, которая скажет, насколько бухгалтеры (да и юристы) стараются упростить вечный документооборот. Или давайте остановимся на том, что моим клиентам это всегда было важно.

Недостатки этих систем очевидны. Но всё же для малого и даже среднего бизнеса, когда интернет-магазин открывается 1–3 людьми (хотя на деле и большим количеством) или же как дополнительная точка продаж, такой подход решал массу проблем, как организационных, так и правовых и бухгалтерских. Да и заключить прямые договоры при развитии никто не запрещал.

Например, у тех же WebMoney расчёт шёл аналогично расчётам чеками, а это отдельный бухгалтерский учёт (к тому же электронные чеки в правовой системе России — феномен, скорее запрещённый законодательством, чем наоборот), который, к слову, в провинциях, не все готовы были сделать сразу. Аналогично и с агентским договорам: до сих пор помню, как штамповали статьи по теме, что является доходом агента и как должно учитывать приход и расход, о чём Минфин также говорил не раз, например, в письме от 16.04.12 года № 03–11–06/2/56.

Но главной «проблемой» агрегаторов было не это: агенты всегда более расторопны, чем крупные компании-поставщики или производители. Именно поэтому агентский договор столь хорошо проработан в промышленно (и it затем) развитых странах: США, Великобритании, Германии и т.д.

Да, агенты берут свою маржу, но это нормальный процесс, с учётом того, что клиентов нужно искать, продукт предоставлять конкурентоспособный по каким-то параметрам со всеми вытекающими. В России же к агентам (особенно из-за первичной стадии развития терминалов) стали относиться как к паразитам, хотя те же агрегаторы, взять хоть Робокс, хоть Z-Payment (с этими двумя работал больше, поэтому легче ориентироваться), создали многим более простую схему подключения магазинов.

Если кто-то не в курсе, то скажу, что договор с ВебМани и особенно Яндекс.Деньгами для малых (в первую очередь для них), начинающих интернет-магазинов всегда был сложным (я уже слышу крики противоположной стороны, но для меня факт есть факт). Третий гигант, Qiwi, создал свой сервис shop, но это было позже, после стадии первой консолидации, когда в 2010 году они разослали всем письма, что договоры расторгают, но при этом в течение года, когда кто-то хотел пополнить какой-то кошелек (кроме WebMoney изначально, их пополнение было под 5%), получал надпись, что оплата не возможна, но зато с помощью Qiwi можно оплатить тысячи провайдеров. Если вспомнить, что на терминалах с маленькой птичкой в лого ввели авторизацию через телефон, равно как и при онлайн-оплате, то это был беспрецедентный пример получения клиентской базы с помощью недобросовестной конкуренции. Но, поскольку даже РБК и Яндекс.Деньги не пошли в суд и решения не вынесено (это к слову о малом количестве хороших кадров в it-юриспруденции), то в рамках этой статьи скажу, что это лишь моё мнение и не более. Обвинять кого-то — вне моей компетенции.

И вот в то время (2010 — 2011 гг.), кода рынок находился на стадии подъёма, законодатели с подачи вполне конкретных лобби групп начали продвигать известный ныне ФЗ №161 «О национальной платёжной системе». До сих пор помню, как его прототип обсуждали ещё на «электронной торговле 2009» в Москве, первой отраслевой конференции, на которой участвовал лично. Тогда обсуждения сводились, конечно к тому, что на рынке и так хватает норм и отдельный закон не нужен. Но это для рынка, а для государства, которое работает в рамках только императивного метода и публичного права, всё оказалось наоборот.

И дальше

Конечно, крупные игроки тогда встрепенулись: особенно банки. Ведь по ФЗ №161 все платёжные решения должны были стать либо НКО (небанковской кредитной организацией), либо собственно банком. Но таких денег у малого и даже среднего бизнеса не было. К тому же, помимо уставного капитала (10 и 100 млн. рублей соответственно) нужно было ещё соблюсти требования ЦБ РФ, которые не жёстче требований Росфинмониторинга, в котором агрегаторы уже должны были состоять согласно принятым к ФЗ «О противодействии легализации…» поправкам, но требования ЦБ куда более формальны — именно они, если кто-то не в курсе, положены в основу отзыва большинства лицензий банков.

При этом, в данном случае показателен пример МастерБанка: не раз приходилось заниматься подключением к этой структуре (а ещё к Русславбанку по системе Contact, но всего 2 раза).

Это всегда был очень длительный, бюрократически не приятный процесс, иногда занимавший до 6 месяцев (если речь идёт именно о мелких магазинах). И именно в этом смысле агрегаторы всегда выигрывали: их рынок не был столь зарегулирован, но при этом, руководствуясь общими нормами и стремлениями не потерять собственные деньги, они разрабатывали неплохие антифрод решения. Не стоит думать, что так поступали все и, дабы не делать поспешных заявлений, оставлю это для отдельного разбора. Добавлю лишь, что с Contact«ом было всё ещё сложнее: пришлось лететь к ним в первый раз после полугодовой перепики, дабы доказать, что я и мой клиент — живые люди.

Здесь же отмечу один очевидный абсурд, который почему-то и мои коллеги, и эксперты отрасли в целом стараются обходить стороной: у банков на 2011 год уже был проработан весь механизм борьбы с мошенническими операциями. Уже были выработаны все необходимые инструменты страхования средств. Так почему же было не использовать их для обеспечения безопасности граждан и организаций, которые работали с электронными деньгами, в том числе через агрегаторов?

Ответ на мой взгляд очевиден: вся эта пресловутая система из связки ФЗ №151, 152, 115, а также банковское законодательство от ФЗ «О ЦБ РФ» и до «О банках…» и соответствующих решений (писем и иных нормативных, но не всегда правовых, актов) ЦБ РФ не работает и создана лишь с целью полного контроля самих банков, а не для создания эффективной системы борьбы с чёрным налом и безналом. По крайне мере обратного на практике не доказали.

Собственно, после начала массового отзыва лицензий (в 2013 году) у банков это подтвердилось полностью: юридические лица теряли свои деньги на многие месяцы (например, в Иркутске при закрытии местного банка «Радиан» на год), а в ряде случаев — навсегда. Граждане до 750 000 застрахованы. Но кто мешал ввести эту систему страхования без ФЗ №161? К тому же, суммы свыше не застрахованы и только-только появились дела, когда те же vip вкладчики Мастер.банка стали возвращать свои кровные (в данном случае не о их деньгах забочусь, а о факте чёрных дыр в законодательстве в виду неумелой работы исполнительной и законодательной, а зачастую и судебной власти).

Суть дела же проста: не смотря на этот, очень сложный, процесс, многоплановые проверки, МастерБанк стал одним из первых, чей процессинг распилили между Сбербанком, Альфа банком, Уралсибом и прочими счастливчиками общероссийской гонки с лозунгом «кто закроется быстрее» и выгоднее (ведь банки закрываются, а активы остаются, впрочем, это тоже вопрос отдельный).

Спрашивается, если нет разницы, то зачем платить больше, да ещё и дольше?

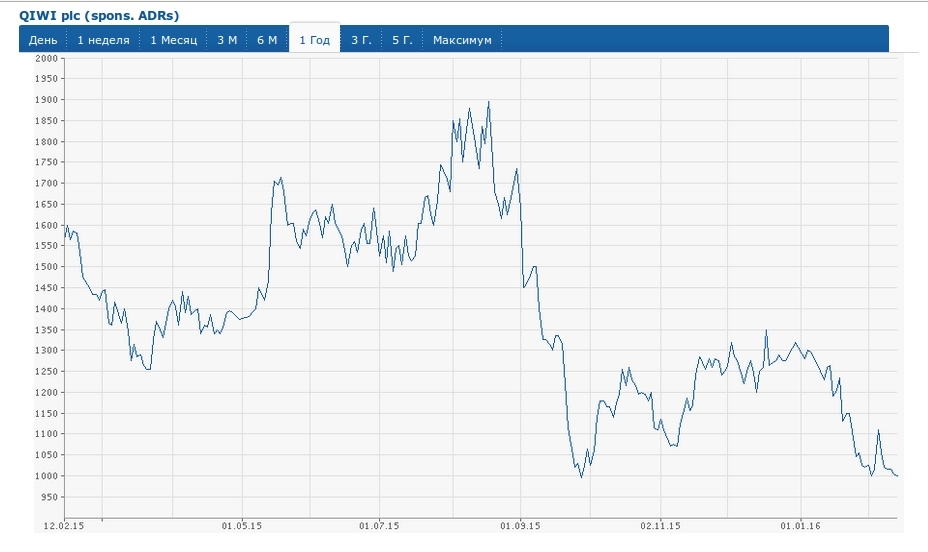

К тому же, не стоит обелять тех, кто в сером: акции Qiwi после того, как ЦБ объявил таки борьбу с отмывом через терминалы (а что делать ещё в период рукотворного кризиса, как не выкачивать деньги любыми способами?), упали — просто рухнули, что весьма показательно. Цифры ведь не обманешь.

О том, что не так

Более того, ФЗ №161 был разработан в итоге в рамках самой ужасной юридической техники, которая имела множество негативных последний. Впрочем, сами нормы тоже не стали чем-то положительным. Приведу лишь ряд примеров, так как их список просто огромен.

Само понятие электронных денег: его просто нет в законе. Точнее есть вот это: «электронные денежные средства — денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа», но это не понятие, а перечисление признаков действий, которые необходимы для того, чтобы состоялся процесс появления электронных денег. Именно поэтому в закон потом сделали вставку об отложенном платеже. И до сих пор ЦБ пытается толковать нормы так, чтобы они были хотя бы приближены уже к сформированной практике (если кто-то получает обзоры от К+ или гаранта — может специально проследить в течение 2015 года не было ни одного обзора без подобных комментариев, доработок и прочего антуража деятельности).

Но всё это аукнулось законодателю там, где я и ожидал — в цифровых валютах: уже в 2009 году был биткоин и тогда было интересно, как законодатель увяжет его с ФЗ №161. Оказалось — никак. Тем самым он, законодатель (этим эвфемизмом юристы называют на самом деле очень широкий спектр субъектов, часть из которых законы хоть как-то создаёт, а другая часть принимает, особенно показательно это как раз в рамках данного закона: он проходил чтения на «ура!», благо в наше время это легко отследить, хотя никто из принимавших даже не понимал сущности регулируемых явлений) не отделил цифровые (так их потом обозначит ЦБ РФ) или, как они известны больше, крипто деньги от электронных.

Когда вышло соответствующее письмо (его краткий обзор есть в моей совместной статье на хабре) Яндекс.Деньги сразу же принялись объяснятся, что электронные это не цифровые деньги и так далее. А сделать это нужно было в законе, как положено, раз уж принимается отраслевой акт. Но, как известно, в России нет единой государственной стратегии, поэтому законодательные акты — заплатки, а не новый модельный ряд для расширения старой коллекции.

О сотовых

Ещё одним следствие принятия этого ФЗ стало и то, что сотовые операторы про- лоббировали часть статей под себя и начали прямое противопоставление банкам. В частности, online терминал ruru с его грабительским процентом (да и вообще услуга мобильного платежа от 8%-15% иногда и выше, при эквайринге в 2–3% или даже 4% нельзя считать иным), создание МТС банка, куда более поздний кобрединг мегафона и киви (и потом билайна) — всё это звенья абсолютно одной цепи.

Конечно, этот мировой тренд создала не наша большая тройка, она ему лишь следует: когда сам Facebook указывает направление безумной, в смысле обеспеченности, сделкой с Whats’up всё и всем и так понятно. Вопрос лишь в том, что банки, которые думали, что заживут после ФЗ №161 ещё лучше — ох как сильно ошибались.

Ведь пострадали не только электронные платёжки: с арены ушёл Мигом, Contact, Золотая корона (последних приобрёл в итоге через «Открытие», о котором на мой взгляд стоит рассказать отдельно, Qiwi), мой любимый банк24.ру (тоже теперь в вездесущем «Открытии») и некоторые региональные НКО, которые служили расчётными центрами для небольших платёжек.

При этом операторы сотовой связи: а) увеличили стоимость платёжных смс (платёжки ответили авторизацией через приложения и прочими новациями); б) усложнили порядок не прямого заключения договоров; в) установили цену на мобильный платёж, сбить который не может фактически никто, так как отрасль монополизирована (видимо, людям нравится платить больше, а я вот привык считать деньги: для меня лишние 5% — это 5000 с каждых 100 000 руб., а это — час работы, хотелось бы ценить своё время, с учётом возможных прожитых 60–70 лет, это не так мало, как кажется, особенно исключая сон, передвижения и всё, что с трудом прямо не связано).

В итоге потребителю дали услугу «такой как есть», как в известной лицензии. И все довольны, хотя когда речь шла о том, что агрегаторы накручивают 0.5–5% критика казалась многим конструктивной. Сегодня обоснование мобильного платежа выше по стоимости, нежели банковский эквайринг, лично на мой взгляд не предоставил никто. Это то самое пресловутое имхо, которое выработалось на основе посещения многих конференций от Улан-Удэ до Тюмени и с Тюмени до Москвы.

Ещё один негативный момент принятого закона, пожалуй, самый негативный — необходимая монополизации: Яндекс.Деньги с треском продались Сбербанку (хотя это и лучшая сделка на рынке), Прохоров без досады освободился от РБК (а уж кто-кто, а он знает, когда продавать); ушли сразу же Telepay, создавшие неплохую систему кэшбека (на возвращённые средства можно было совершать покупки в специальном магазине); закрылся и Wellpay, правда, у него маркетинг изначально был направлен на трату средств, а не наращивание базы и список можно продолжать. Но хуже всего, что многие агрегаторы и даже платёжки, либо ушли в серый сегмент (например, Okpay или PerfectMoney), тем самым государство лишилось налогов, либо были отданы под крыло банка (из не широко известных те же MainPay в стан РФИ банка). Лишь немногим хватило средств создать НКО: монета, рбк, pay-u вспоминаются в первую очередь.

Но в итоге те же РБК превратились в обычный процессинговый центр, впрочем, как и монета. Что это означает для потребителей и рынка в целом?

1. малые компании — всегда самозанятость населения, то есть программисты, экономисты и т.д., работавшие в них фактически лишились работы, либо должны были стать сотрудниками банков, а это не всем по нраву;

2. крупные компании фактически сами убили свои достижения: электронные деньги приучили покупателей платить онлайн (а в России это было сделать очень не просто), но при этом по факту многие кошельки вернулись к карточной системе (можете взглянуть на полное название Qiwi, на политику Яндекса, исключением лишь в некоторой степени остались ВМ, да и то под своим ручным банком). А значит, вместо своей собственной, мы опять остались в системе Visa/MasterCard. Чем это заканчивается — хорошо видно по созданию пресловутых карт «Мир». Проще говоря: мы убили инфраструктуру, а потом на её месте стали делать по образу и подобию «конкурента» той же Визы и Мастеркарда, вместо того, чтобы родить на глобальном рынке не просто мышь, но что-то своё.

3. крупные компании сами в итоге пришли к выводу, что агрегаторство — свойство, нужное потребителю, а не нечто, надуманное, какая-то прослойка. Посмотрите на Яндекс.кассу — ещё в 2014 году они заявляли, что агрегаторы — мировое зло, а уже в 2015 стали самым крупным агрегатором. Ровно также поступили и Qiwi и даже неповоротливые ВебМани, молотковский PayU и вовсе с этой дороги не сходил. Процессинговые центр, например PayOnline, тоже почему-то стали в своё время агрегировать WM, qiwi и так далее. Интересно, почему, раз это так плохо и невыгодно никому?

Весь вопрос был не в форме, а в субъектах: как только на арене осталось 3 крупных игрока и несколько более мелких, всё и всех стало устраивать. Вот только все новации, которые могли предложить рынку мелкие игроки — остались в лучшем случае фишками внутри больших сервисов, где эти самые фишки теряются на общем фоне. А главное — конкуренция опустилась на 2–3 уровня ниже. Например, не так давно стал пользоваться активно ТКС банком. И что же обнаружил? Что при пополнении свыше 300 000 идёт комиссия в целых 2%. И это нормально, а когда это делали представители малого бизнеса — говорилось об ином.

Да, конечно, крупные игроки предложили, например, Android и iOS приложения и другие новации, но почему бы рынку не выбрать самому, что хорошо, а что плохо? Вопрос, конечно риторический.

Самое главное, что мы теряем в таких случаях — надежду: совсем недавно ЦБ выступил с заявлением, что bitcoin — абсолютно опасен. А сегодня киви готово выпустить свой крипторубль. Киви-то готово, а малые и даже средние компании? Многие почти сразу же свернули бизнес, понимая, что спорить с регулятором, который пусть даже действует вне рамок закона (на тот момент), — бесполезно (хотя даже пробовали подписать онлайн-петицию). А возрождать однажды покинутое — не то же, что создавать нечто новое.

Одним словом, мы сами поставили себе преграды, которые потом привели к необходимости принятия поправок в КоАП и другие законодательные акты, тогда как могли бы быть на острие прогресса: для этого было в общем-то всё. Недаром те же ВебМани создали WMX, а Яндекс.Деньги одними из первых заговорили о перспективности блокчейн-технологий. Про их третьего собрата уже сказал.

Для меня же, как юриста, всё это очень стыдно: дело в том, что моя первая специализация — международное право. И я провёл не мало работы, когда анализировал природу электронных денег. Эта сфера для меня была оазисом в косном российском праве. И не только мне так казалось: здесь, на Хабре, есть В. Колосов (который очень подробно описал соглашение данного сайта с авторами) — на его ресурсе также можно найти не мало информации по анализу электронных денег.

А что в итоге?

В итоге мы получаем законодательство, которое меняется под сиюминутые потребности тех или иных властных кругов или монополий, а в итоге — становится заполненным сплошными пробелами, устранять никто которые и не пробует. Зато при любом удобном случае вводят штрафы и прочие виды наказаний: такое чувство, что мне, человеку с высшим образованиям хотят доказать, что само это образование — пшик, а все принципы частного права — фикция злого Запада, а не то, что мы приняли сами в 1990 и развиваем по сей день. И это всё называется — «не мешать малому бизнесу развиваться». Не знаю почему, но мне так не кажется.

P.S. Я лично от описанного процесса не проиграл, а даже выиграл, но это не значит что для меня он хорош. Но для меня, как бы пафосно это ни звучало, истина в данном случае дороже денег.

© Megamozg