Цифровой рубль — начало цифрового концлагеля

Интро

Коллеги, привет! Меня зовут Хайрбек Ажимов, я занимаюсь автоматизацией HR процессов в ПАО «РусГидро». Сегодня я хотел бы разобрать тему цифрового рубля с моего понимания информационных технологий и финансов.

Дисклеймер: я не специалист по блокчейну. Вещать буду из роли заинтересованного в финансах человека, активно инвестирующего в российский фондовый рынок и обладателя небольшого количества крипты. Ни к чему не призываю. Ничего из сказанного ниже не является инвестиционной или иного рода рекомендацией.

Я решил разобраться с цифровым рублем. Что это за зверь такой? Зачем нам нужна национальная криптовалюта? Почему биткоин, эфир и прочие криптовалюты для этого не подходят.

Тренд цифровизации

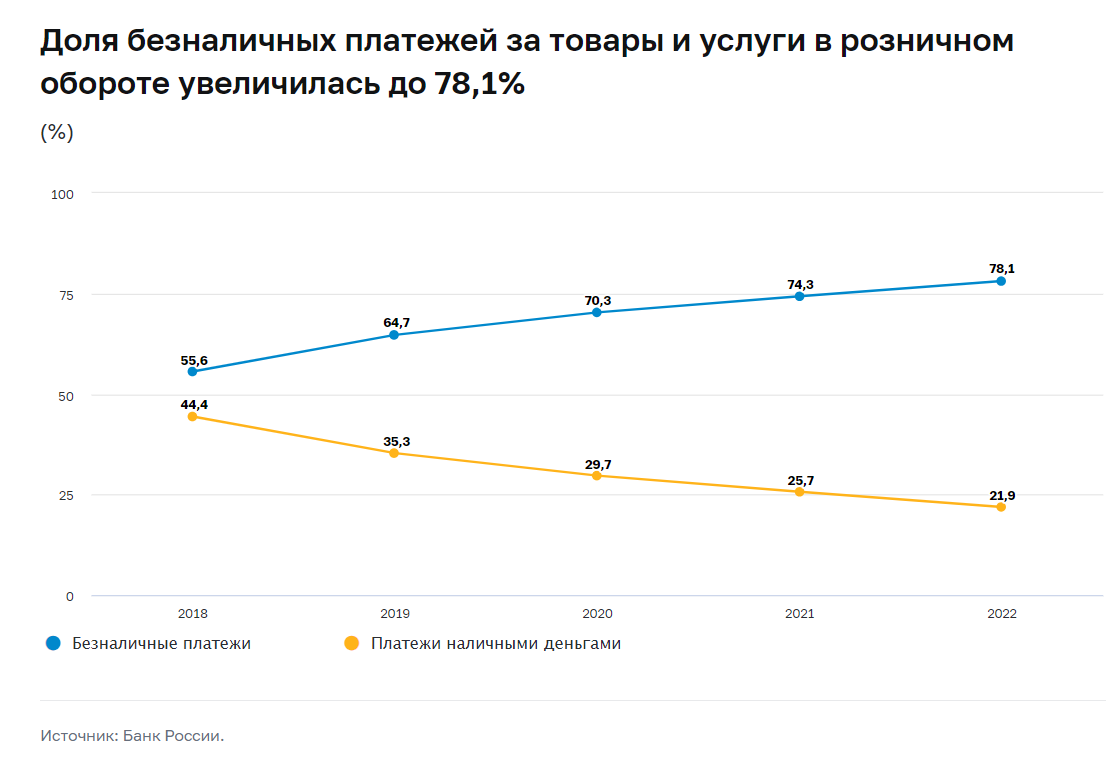

Тренд на уменьшение наличной денежной массы выявился уже достаточно давно.

Даже с уходом Apple Pay и Гугл Pay мы продолжаем активно использовать безналичные деньги, носим карты, на андроид телефонах есть полноценные замены гугл пей — тинькофф pay, Mir pay и прочие. Еще у нас есть система быстрых платежей (СБП), которая работает и активно используется.

Количество сделок через систему быстрых платежей также неуклонно растет. Мы с супругой прогуливаясь по торговым центрам Москвы не один раз слышали просьбу оплатить покупку через СБП. Lamoda также просит совершить покупку через СБП.

Если взглянуть на график увеличения доли безналичных платежей в рознице, то можно увидеть сей тренд на сознательный уход и населения и бизнеса в сторону безналичных расчетов:

Доля безналичных платежей за товары и услуги в розничном обороте

Бизнес пытается экономить, точнее пытается быть эффективным. Конские проценты за эквайринг, которые предоставляют банки бизнесу, даже мне, как наемному специалисту, давят на карман.

Внедрение цифрового рубля — это следующий логический шаг в финансовом развитии нашего государства. А технологии и единые технологические подходы в разработке цифровых валют могут полностью изменить финансовый облик многополярного мира.

В этой длинной статье я собрал с миру по нитке, чтобы самому понять тренд и понятно объяснить вам про цифровой рубль, о международном опыте, перспективах, рисках, плюсах и минусах и правда ли нас всех гонят в цифровой ГУЛАГ?

Поехали!

Что такое цифровой рубль?

Цифровой рубль — это цифровая форма российской национальной валюты, построенная на блокчейн технологии, которую Банк России (далее ЦБ, ЦБ РФ, Центральный банк Российской Федерации, это тоже самое) будет выпускать в дополнение к существующим наличной и безналичной формам денег.

1 наличный рубль = 1 безналичный рубль = 1 цифровой рубль

Законодательная подоплека (для юристов, методологов и заинтересованных)

24.07.2023 был подписан закон о внедрении цифрового рубля Федеральный закон от 24.07.2023 N 340-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

За Банком России закрепляется статус оператора платформы цифрового рубля, предусматриваются порядок организации и обеспечения Банком России функционирования указанной платформы.

Закон вступил в силу с 1 августа 2023 года.

Федеральный закон №340 от 24.07.2023 внес корректировки в ФЗ №17, ФЗ №86, ФЗ №173.

Влияние ФЗ 340 на другие ФЗ

Будет существовать триединая природа рубля (спойлер — временно): рубль безналичный, рубль наличный, рубль цифровой. Рубль можно будет переводить из одного агрегатного состояния в другой.

Но, чтобы у вас было понимание, наличные деньги — это тот вид денег, от которого государству и Банку России, в частности, максимально некомфортно. Наличные деньги создают ту теневую экономику, которая не позволяет государству делать правильные выводы о доходах населения и бизнеса и как следствие недособирать налоги.

Триединая природа рубля

Когда начнется тестирование цифрового рубля и кто участвует?

Первый этап — тестирование платформы цифрового рубля стартовал в феврале 2022 года. На этом этапе тестировался прототип платформы цифрового рубля (места хранения и учета этой валюты).

Второй этап — в августе 2023 года российские банки начали тестировать цифровой рубль с привлечением реальных клиентов. В пилоте участвуют 600 реальных клиентов (интересно кто эти счастливцы, я бы хотел быть участником) и 13 банков:

Альфа-банк

Дом.рф

Ингосстрах банк

ВТБ

Газпром банк

Киви банк (уже, видимо, нет, у банка отозвали лицензию)

Ак барс

МТС-банк

Промсвязьбанк

Совкомбанк

Синара

Росбанк

ТКБ банк

Банки пилоты

Для меня очень странно не видеть в этом перечне Сбер банк и Тинек. Возможно они вместе с ЦБ пилили криптоплатформу и будут вместе с ЦБ отрабатывать замечания на пилотах. В 2024 году к пилотам присоединятся еще 16 банков.

Как использовать цифровой рубль обычному человеку?

На платформе цифрового рубля граждане и юридические лица будут открывать свои электронные кошельки. Физическим лицам будут доступны персонифицированные и неперсонифицированные хранилища, юридическим лицам — только корпоративные кошельки.

В виде целевой модели выбрана двухуровневая розничная модель, согласно которой Банк России — эмитент цифровых рублей и оператор платформы цифрового рубля. При этом обычные банки будут открывать клиентам кошельки в цифровых рублях и проводят по ним операции на платформе цифрового рубля.

Например, вы используете Сбер, Тинькофф, Альфу или ВТБ, вас все устраивает. Собственно этот банк вам и сделает крипторубльсчет в вашем мобильном приложении. С вероятностью 99% приложение банка останется тоже самое, ведь это оболочка. А вот внутренности уже будут другие, так как крипторубли будут лежать в депозитории ЦБ, а не на счетах банка.

Ниже схема взаимодействия трехзвенной системы «Клиент — Банк — ЦБ»:

Схема взаимодействия трехзвенной системы «Клиент — Банк — ЦБ»

Вы можете задаться вопросом, какого хрена на схеме указано «Федеральное казначейство», но все дело в том, что Федеральное казначейство ‒ является специальным участником платформы цифрового рубля, оно будет осуществляет операции с кошелька Федерального казначейства в счет обеспечения деятельности бюджетных организаций.

Для совершения офлайн-операций, помимо онлайн-кошелька, клиенту будет открыт второй кошелек в цифровых рублях на мобильном устройстве. По сути так сейчас работают «холодные» криптокошельки.

Холодный крипторублевый кошелек

Международные расчеты или как мы обойдемся без SWIFT

Согласно Докладу для общественных консультаций ЦБ РФ, при осуществлении международных расчетов платформа цифрового рубля может быть совмещена с платформами цифровых валют центральных банков (ЦВЦБ) других стран и международных объединений. Это ускорит проведение расчетов для потребителей и снизит их стоимость.

Цифровой рубль планируют использовать в международных расчетах уже к 2025 г.

Использование цифрового рубля поможет улучшить интеграцию национальных электронных валютных систем. Например, это может облегчить расчеты с КНР, где уже действует пилотный проект по внедрению цифрового юаня.

Первый заместитель председателя Центрального банка, Ольга Скоробогатова, заявила в

интервью 6 июля 2023 года, что трансграничное взаимодействие возможно в двух

сценариях: интеграцию платформы цифрового рубля с другой цифровой валютой или

взаимодействие платформ национальных цифровых валют через общую систему.

Первый заместитель председателя Центрального банка, Ольга Скоробогатова

Оба варианта считаются перспективными и обсуждаемыми. Внедрение национальных цифровых валют может стать заменой SWIFT, так как платежи и связанная с ними информация будут обрабатываться в другой инфраструктуре.

Что происходит в других странах?

Есть такой сайт https://cbdctracker.org/, который отслеживает прогресс по имплементации национальных криптовалют. Сайт сделан уважаемыми людьми из Boston Consulting Group и не только. Данными этого ресурса пользуется Международный Валютный Фонд (МВФ) в своих докладах.

Страны рванули в эту гонку создания национальных криптовалют.

По данным МВФ национальные криптовалюты могут:

Быть более эффективны с точки зрения затрат, чем наличные деньги, поскольку у них более низкие транзакционные издержки.

Способствовать расширению доступа к финансовым услугам, а это означает, что те, кто не имеет банковского обслуживания, могут получить более легкий и безопасный доступ к деньгам на своем телефоне.

Способствовать более быстрому и беспрепятственному проведению денежно-кредитной политики.

Что с Соединенными Штатами Америки?

Активное развитие национальных цифровых валют и последующая их интеграция в единую развитую финансовую систему может подорвать гегемонию Соединенных Штатов в регулировании денежных потоков.

Сейчас США способны отслеживать и регулировать большинство потоков цифровых платежей в долларах по всему миру. Но новые платежные системы могут ограничить способность директивных органов отслеживать трансграничные потоки. В долгосрочной перспективе отсутствие лидерства США и установления стандартов может иметь геополитические последствия, особенно если Китай сохранит свое преимущество первопроходца в развитии национальных цифровых валют и развития единой транснациональной криптовалюты для стран БРИКС.

На карте ниже видно, что Россия наравне с Китаем, Индией, Казахстаном и некоторыми

Европейскими странами находится на этапе пилотирования национальных криптовалют. Фиолетовым отмечены страны, которые находятся на этапе концептуального проектирования:

Карта пилотов стран, внедряющих национальные криптовалюты

Отдельно про Китай

В апреле 2020 года в Китае был запущен пилотный проект по использованию цифрового юаня (e-CNY) для розничных операций. В эксперименте участвовали четыре города, включая Шэньчжэнь, который является одним из самых динамично развивающихся городов провинции Гуандун. Жители этих городов получили возможность обменивать юани на электронную версию через банковские приложения и участвовать в лотереях, выигрывая некоторую сумму e-CNY. Позднее правительство привлекло в эксперимент еще около 20 городов и расширило сферу использования e-CNY на межбанковские операции и международные расчеты.

В 2021 году некоторые работники крупных компаний начали получать зарплату в цифровых юанях.

В 2023 году государственные органы некоторых городов планируют начать выплачивать зарплаты госслужащим в e-CNY.

Объем цифровых юаней в обращении к концу 2022 года составил 13,61 миллиарда юаней (примерно 2 миллиарда долларов США), что составляет 0,13% от общей денежной массы в стране.

По мнению Народного банка Китая, нет значительного увеличения денежной массы и заметного спроса на цифровую валюту от населения с момента введения цифрового юаня.

Функционал цифрового юаня схож с российским цифровым рублем и может использоваться без доступа к интернету для передачи средств между электронными кошельками разных владельцев.

Китай стремится уменьшить зависимость от таких онлайн-платежных систем, как Alipay и WeChat, на которые приходится 94% онлайн-транзакций на общую сумму 16 триллионов долларов, и уменьшить угрозу со стороны независимых цифровых валют, таких как биткойн, которые потенциально могут угрожать способности правительств управлять своей же экономикой.

Немного про Индию

В ноябре 2022 года Резервный банк Индии (РБИ, центробанк) запустил пилотный проект по использованию цифровой рупии (e-Rupee) для расчетов по сделкам с государственными облигациями. В него вовлечены девять крупнейших индийских банков. Позднее началось использование цифровой рупии для расчетов на розничном рынке. К настоящему времени этот проект привлек уже 50 тысяч пользователей и 5 тысяч продавцов, зафиксировано 770 тысяч транзакций.

Цифровой рубль против деревянного рубля

Цифровой рубль отличается от обычных денег не только своей виртуальной формой, но и возможностью пользоваться им без доступа к интернету.

В отличие от безналичных денег, вклады в цифровых рублях не будут приносить проценты. По крайней мере первое время. После, я уверен, что-либо ЦБ РФ будет предлагать какие-либо варианты займов у населения по типу облигаций, но минуя всю бумажную волокиту.

Они хранятся на специальной контролируемой ЦБ РФ платформе и подлежат защите регулятора.

Главной фишкой цифрового рубля, собственно как и обычных криптовалют, является возможность идентификации каждой «единицы» цифрового рубля уникальным цифровым кодом, который может быть отслежен регулятором, а значит это позволит раскрыть все транзакции, произведённые с конкретно этим рублем, узнать всех бывших владельцев «единицы» цифрового рубля на любой момент времени.

Согласно заявлениям ЦБ РФ, новая форма национальной валюты не заменит собой наличные и безналичные рубли, не будет обмениваться только на ограниченный список товаров. Цифровой рубль выпускается в дополнение к существующим формам денег. В обороте будут находиться и наличные, и безналичные, и цифровые рубли. Выбор — какой именно формой пользоваться — останется за гражданами.

Но нужно понимать, что цифра стремиться к тому, чтобы выжать бумагу. Это нормальный процесс цифровизации государства в самом широком его понимании.

Я уверен на 100%, что в государственных учреждениях и госкорпорациях будет максимально активное продвижение цифрового рубля и кнутом и пряником, помяните мое слово.

ЦифроРубль вам не Крипта!

Общие черты:

Использование технологии распределенных реестров. Российский цифровой рубль будет использовать децентрализованные реестры.

Единица учета — токен. ЦБ РФ рассматривает возможность использования токенов как альтернативы клиентским счетам при внедрении цифрового рубля.

Доступ к деньгам будет предоставлен через специальные цифровые кошельки с использованием электронной подписи.

Отличительные черты:

В токенах, которые применяются в криптовалютах, цена зависит от баланса спроса и предложения. В случае с цифровым рублем это будет фиксированный курс, равный курсу национальной валюты.

Криптовалюты создаются путем майнинга. Эмиссия криптовалют происходит децентрализованным способом, в пределах сети участников. Электронные монеты BTC и LTC сформировались на базе двух криптографических систем — соответственно — Bitcoin и Litecoin.

Эмиссией цифрового рубля, то есть его выпуском, может заниматься только ЦБ РФ.

КриптоРубль победит коррупцию?!

Цифровой рубль точно поможет бороться с коррупцией. Как минимум усложнит процессы отмывания денег, так как все операции можно будет отследить от момента зарождения крипторубля до каждого звена цепочки взаимодействия.

Блокчейн позволит государству отслеживать все операции с новым рублем.

Использование Крипторубля усложнит всякого рода серые схемы распила государственных денег. Но на каждый блок со стороны государства будет найдена контрмера, сильно прошу не обольщаться.

Банки ВСЁ?

Отток клиентских денег из банков может привести к банковскому кризису. Банк России во избежание кризиса предлагает предоставлять финансирование коммерческим банкам для компенсации оттока клиентских средств.

Если мы с вами начнем массово перекидывать наши деньги со счетов банков на счета в ЦБ, то это ударит по доходности банков, сократит возможности для получения комиссионной прибыли.

Согласно Докладу для общественных консультаций ЦБ РФ о цифровом рубле:

При перемещении денежных средств между наличными рублями и цифровыми рублями банки будут играть посредническую роль по переводу средств из одной формы в другую, и эти операции не будут оказывать влияние на размер их балансов.

Введение цифрового рубля приведет к перераспределению денежных средств между различными формами и может повлиять на ставки по депозитам и кредитам. В период введения цифрового рубля банки могут столкнуться с повышением волатильности остатков на счетах клиентов и изменениями в структуре балансов. Чтобы уменьшить риски финансовых институтов, Банк России обеспечит доступ к своим операциям рефинансирования в необходимом объеме и в требуемые сроки.

Как отмечает ЦБ внедрение цифрового рубля для финансового сектора будет иметь следующие преимущества:

Повышение конкуренции на финансовом рынке. Возможность доступа клиентов к своим кошелькам через любую финансовую организацию будет способствовать усилению конкуренции между высокотехнологичными сервисами на финансовом рынке.

Создание инновационных финансовых сервисов. Применение технологии распределенных реестров позволит участникам рынка создавать и предлагать клиентам новые технологичные сервисы (смарт-контракты, маркирование платежей).

Развитие новой платежной инфраструктуры для участников финансового рынка.

Банкиры точно бы не согласились с такими преимущества. Банки тряхнет дай боже и самым светлым банковским головам нужно будет думать на чем теперь им делать деньги.

Но нужно понимать, что сейчас банки стоят на острие информационных технологий. Сейчас это не просто организации, которые распределяют деньги, но компании которые двигают технологии вперед.

Цифровой рубль и его влияние на бизнес

Монополия Центрального банка на хранение цифрового рубля позволит снизить комиссии за переводы как между физическими лицами, так и у бизнеса, но усилит государственный контроль за движением средств в стране.

Бизнес сможет снизить издержки на проведение платежей и платить меньшую плату за прием платежей в цифровых рублях. Ожидается, что использование цифрового рубля снизит издержки за эквайринг. Сейчас они могут достигать 3% от суммы платежей, то есть с каждого заработанного рубля предприниматель отдает 3 копейки банку за обслуживание. Плата за прием платежей в цифровых рублях по всему кругу товаров и услуг для продавцов будет еще ниже, чем в СБП — всего 0,3% (но не более 1,5 тыс. руб.). В СБП они составляют от 0,4 до 0,7%.

Внедрение цифрового рубля поможет оптимизировать бизнес-процессы, упростит взаимодействие с партнерами и сократит время и издержки при заключении сделок. Он также позволит использовать смарт-контракты — это электронные договоры между двумя или более сторонами о юридических обязательствах, которые могут быть автоматически выполнены компьютерным алгоритмом.

Чем выше уровень цифровизации вашей конторы, тем больше выгод от внедрения цифрового рубля вы получите.

Влияние цифрового рубля на рынок ИТ специалистов

В связи с уходом западных вендоров с российского рынка и комплексной программой импортозамещения по многим направлениям, развитием собственных сервисов страна и так нуждается в огромном количестве высококвалифицированных специалистах. А тут еще и переход на цифровой рубль породит дополнительный запрос на айтишников.

Согласно данным hh.ru рынок вакансий ИТ-специалистов за 2023 год вырос на 18%. Скорее всего и дальше будет наблюдаться положительная динамика.

Массовое внедрение проекта цифрового рубля приведет к изменениям на рынке труда.

Спрос на IT-специалистов со стороны государства и частных организаций будет только расти, так как для полноценного внедрения и использования цифрового рубля необходимо повысить уровень технологических разработок.

По моим прогнозам, специалисты по блокчейн будут еще более востребованными.

Рынку нужны будут:

блокчейн-разработчики

криптографы

специалисты по кибербезопасности

разработчики как фронтовики, так и бэкэнд

Риски

Прямое вмешательство ЦБ в рынок финансовых услуг может подорвать независимую роль на рынке как Регулятора.

Создание цифровой валюты может быть неоптимальной тратой государственных средств, так как уже есть предложения, удовлетворяющие целевую аудиторию на финансовом рынке, и сложной для адаптации и использования некоторых групп населения.

Введение цифровой валюты может снизить ликвидность банков, вызвав отток клиентских средств и потенциальный банковский кризис.

Может уменьшить прибыльность банков и вызвать высокие затраты на создание и обслуживание платформы цифровой валюты.

Кибербезопасность: хакерская атака может привести к кризису и проблемам доступа к кошелькам. Но стороны уже ищут способы обеспечить конфиденциальность операций с цифровыми деньгами и внедрить цифровую валюту, сохраняя банковскую тайну.

В условиях западных санкций возможно сопротивление со стороны банковской системы и стран-торговых партнеров РФ.

Использование цифровой валюты создает конкуренцию для традиционных банков, имеющих монопольное положение в расчетах. Скорее всего местные банкиры постараются заблокировать или ограничить использование цифрового рубля на территории своих стран.

Не исключено давление со стороны стран Запада на политические элиты стран-партнеров РФ, элиты большинства стран с нестабильными институтами держат свои активы на Западе и так же уязвимы для санкций.

Преимущества и недостатки цифрового рубля

Преимущества:

Больше возможностей для оплаты. Центральный банк гарантирует возможность осуществления платежей как через интернет, так и офлайн-методом, когда связь недоступна.

Свобода выбора банка при использовании крипторубля. Граждане не привязаны к конкретному банку.

Бизнесы станут экономить на расходах. Более доступными и дешевыми станут переводы и эквайринг, поскольку уменьшается число участников в платежной цепочке.

Физикам потенциально доступны бесплатные переводы.

Гарантия сохранности средств. Даже в случае ликвидации банка, деньги остаются доступными на счете, обеспечивая высокую надежность и защищенность финансовых активов.

Борьба с теневой экономикой — станет невыгодно и опасно изобретать схемы обхода с использованием налички, что сделает экономику более белой, а бюджет будет лучше пополняться налогами.

Недостатки:

Отсутствие начисления процентов и постоянная потеря накоплений из-за инфляции может оказаться неблагоприятным фактором для доходности средств.

Потеря возможности получения кэшбэка и других привилегий, предоставляемых банками, из-за отсутствия прямой связи с конкретным банком при использовании цифрового рубля.

Отсутствие анонимности перемещения средств, чрезмерный надзор со стороны регулятора как ЦБ, так и ФНС и прочих государственных учреждений.

Будет ли цифровой концлагерь?

Заместитель начальника Управления безопасности ЦБ РФ Дмитрий Ибрагимов заявил, что, при введении цифрового рубля в России не появится «цифровой концлагерь». И мы ему охотно верим (спойлер: НЕТ). Читайте мое мнение в резюме.

Дмитрий Ибрагимов — зам начальника Управления безопасности ЦБ РФ

В обороте будут и наличные, и безналичные деньги, и цифровые рубли. Граждане могут пользоваться тем, чем им удобно, говорят они. Однако черты цифрового концлагеря и возможные риски могут проявиться, но это уже будет известно после официального внедрения крипторубля.

Резюме

Государство взяло курс на всеобщую цифровизацию. В 2022 году наша страна заняла 10 место в рейтинге по цифровизации госуправления Всемирного банка GovTech Maturity Index 2022. Всего в нем 198 стран.

Государство продолжает глубоко интегрироваться с бизнесом в разных направлениях. Пишу из личного профессионального опыта:

Крупные компании работают с ФНС в части налогового мониторинга. По сути работая в режиме онлайн с налоговой.

Социальный фонд России напрямую работает с компаниями в части учета всех работников — отправляя ежедневно данные о приемах, переводах, увольнениях.

Переход на электронные трудовые книжки.

Учет вакансий на портале Работа в России.

Переход Электронные больничные листы. Давно вам на руки выдавали бумажный больничный?

Нас с вами никто не будет заставлять перейти на цифровой рубль. Государство мягкой рукой будет вводить программы поощрений:

Будут предлагать повышенные кэшбэки

Акции: переведи 1 обычный рубль и в цифровой и получи еще сверху 50 цифровых копеек

Бизнес будут освобождать (временно) от налогов при расчетах через цифровой рубль

Обяжут бизнес выдавать ЗП в крипторублях и усе.

Маленькими шагами будут выдавливать наличку из нашей жизни стимулируя перейти на цифровой рубль.

Поверх этой системы легко накладывается система социального рейтинга:

за хорошее поведение Система, читай Государство, будет тебя поощрять, а за плохое поведение наказывать. За нарушение правил ПДД, за невовремя оплаченные коммунальные платежи, счета по кредитам, забирать социальные очки.

Система будет завязана на твоих цифровых шекелях. И доступ к твоей еде будет зависеть от твоего поведения. Будем надеяться, что социально приемлемое поведение будет равно государственно приемлемому поведению.

Государство возымеет огромную власть какую не имело никакое государство До.

К сожалению, у нашего государства нет выбора. Страны идут в сторону развития цифрового общества. Вопрос в том, мы пойдем туда в первых рядах, задавая тренд, или будем плестись в конце технологического хвоста?

Цифровой Левиафан

Переход на цифровой рубль — это огромный и принципиальный шаг в сторону цифрового левиафана. Для государства это точно намного бОльший контроль над жизнью всего Общества. Всевидящее око следит за нами и взор его будет только шире и глубже.

Коллеги, если вам понравилась статья, то подключайтесь к моему телеграм каналу https://t.me/fire_azhimov на канале пишу больше про финансы и свой личный опыт на рынке.