Банк в кармане: 9 трендов мобильных платежей и банкинга

В этой статье мы собрали ключевые инсайты из ежегодного доклада Global Mobile Money международной организации Mobile Ecosystem Forum. Дочитав до конца, вы узнаете, что предпринимают ритейлеры для популяризации бесконтактных платежей в странах с развитой экономикой, какие революционные решения внедряют поставщики платёжных услуг на рынках развивающихся стран, ну и конечно же, ключевые тренды в сфере M-commerce, в том числе: будущее мобильных платежей в оффлайн-магазинах, приложения-мессенджеры как новый канал продаж, специфика мультиэкранных продаж и многое другое.

Доклад содержит результаты опроса 15 000 пользователей мобильных устройств из 15 стран мира. Основной темой доклада стал стабильный рост популярности мобильного банкинга и мобильной коммерции. 69% пользователей мобильных устройств пользуются онлайн банкингом, 66% совершают те или иные виды транзакций. Стоит отметить, что популярность «мобильных денег» заметно меняется от страны к стране.

По мнению MEF, в широком значении «мобильные платежи» могут означать такие активности как оплата с помощью мобильного устройства в магазине, онлайн платежи на сайтах, денежные переводы со счета на счет (P2P), покупка цифрового контента, оплата услуг онлайн в месте предоставления, платежи с помощью мобильных кошельков.

Исследование также показывает, что бесконтактные платежи в оффлайн-магазинах всё ещё занимают минимальную долю в объеме мобильной коммерции. С запуском Samsung Pay, Android Pay и Apple Pay, который совсем недавно объявил о своих планах масштабного расширения, можно не сомневаться, что скоро ситуация изменится.

Новые технологии и рост NFC

Развитые рынки сегодня характеризуются высоким проникновением мобильных устройств и развитой инфраструктурой. Это позволяет развивать и усложнять форматы использования «мобильных денег», как между физическими лицами, так и между потребителями и финансовыми институтами. Примером таких новейших технологий являются NFC датчики в смартфонах, позволяющие расплачиваться в оффлайн магазинах, используя мобильное устройство как бесконтактную банковскую карту.

Удобство и скорость – основные драйверы для большинства развитых рынков, хотя и здесь нет универсального платежного решения, которое подошло бы любому пользователю для решения любых задач. Например, платежные инструменты, позволяющие оплачивать цифровой контент, не имеющий физического носителя (так называемый carrier billing), являются наиболее подходящим решением для тех, у кого нет банковских карт, а также удобным способом совершения покупок в мобильных приложениях.

Говоря о технологии NFC, нельзя не отметить, как ритейлеры используют мобильные платежи совместно с другими важными элементами электронной коммерции – лояльностью, специальными предложениями и вознаграждениями, чтобы не терять своё положение на рынке. Например, мобильное приложение Starbucks обрабатывает более восьми миллионов транзакций в неделю и имеет около 16 миллионов зарегистрированных пользователей. С каждой покупкой, совершенной с помощью приложения, на счет клиента начисляются баллы, которые можно обменять на напитки и другие бонусы. Это повышает лояльность постоянных клиентов и привлекает новых сторонников бренда.

Мобильные чемпионы – Африка и Азия

На рынках, где лидируют мобильные платежи, картина разительно отличается. В десятках стран Африки и Азии такие сервисы как Mpesa и Fundamo (поставщики платёжных услуг и микрофинансирования для абонентов мобильного оператора) развязали мобильную революцию. Хотя большая часть населения этих стран ещё не начали пользоваться банковскими сервисами, они активно используют телефоны с расширенным функционалом для доступа к мобильным денежным сервисам и оплаты физических товаров, счетов, денежных переводов или доступа к цифровым товарам и услугам.

Использование мобильных платежных сервисов в качестве основного способа совершения транзакций в этих странах позволило им «обогнать» даже развитые экономики. Рост популярности смартфонов в этих странах позволил создать дополнительные возможности для развития мобильных платежей. Например, 80% респондентов в Индонезии, 85% респондентов в Нигерии и 93% респондента в Кении подтвердили, что являются активными пользователями мобильного банкинга.

Нельзя не отметить, что такое доминирование мобильных денег замедляет развитие банковской системы и розничной торговли в ряде регионов Азии и Африки.

Разобравшись во множестве возможностей использования мобильных платежей, MEF выбрал девятку ключевых трендов и драйверов, которые в настоящий момент задают тон всей сфере M-commerce и будут в значительной степени влиять на неё в будущем.

I. Платежи с помощью смартфонов в оффлайн-магазинах, столь незначительные сегодня, обладают большими перспективами в будущем.

12% пользователей совершали хотя бы один бесконтактный платеж за последние полгода:

- 4% с помощью технологии NFC;

- 7% через мобильный POS терминалом в точке продаж;

- 5% совершали оплату мобильной картой лояльности (Starbucks и др.).

II. Потребители всё ещё не знают, зачем им нужны мобильные электронные кошельки.

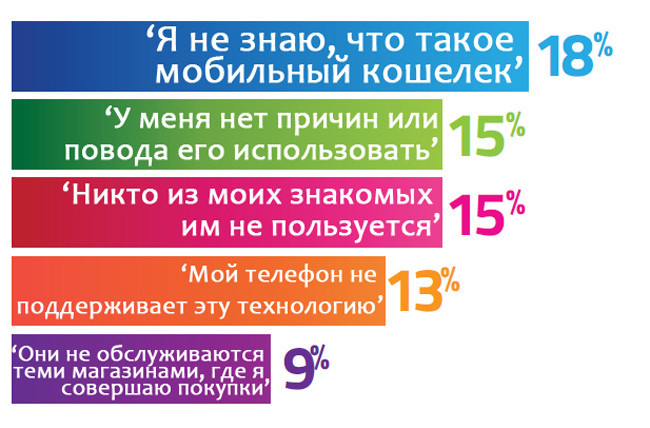

Исследование отражает недоумение общества и как результат безразличие к мобильным кошелькам. 18% не знают, что это, 15% не видят в нём смысла, а ещё столько же, что никто из их знакомых ими не пользуется.

III. Социальные сети – будущее электронной коммерции.

Влияние соцсетей на использование мобильных устройств невозможно переоценить. 24% пользователей мобильных телефонов и 15% владельцев смартфонов активно используют соцсети в процессе онлайн-шоппинга.IV. Мобильным платежам мешает недоверие пользователей.

34% потребителей ставят безопасность на первое место среди своих опасений. 11% «не доверяют защищенности мобильных платежей», 9% боятся указывать слишком много личной информации, 8% говорят, что мобильные системы абсолютно не защищены, а 6% вообще не доверяют предприятиям электронной торговли.V. Мобильные приложения — новая возможность для шоппинга.

56% респондентов предпочитают совершать покупки через приложение, а не через мобильный сайт. Так как потребители проводят большую часть времени в приложениях-мессенджерах, некоторые эксперты предполагают, что в будущем они могут стать новым каналом онлайн продаж. Некоторые из подобных сервисов уже имеют функцию совершения финансовых операций. Такие приложения для обмена сообщениями как Line в Азиатско-Тихоокеанском регионе позволяют пользователям подключить к мессенджеру банковскую карту и совершать денежные переводы друзьям, а также покупки в некоторых магазинах.VI. «Второй экран» — путь к сердцу покупателя.

94% используют два и более «экранов» в процессе интернет-серфинга, большинство из которых (42%), например, смотрят телевизор. Кроме того, 32% используют «второй экран» для поиска дополнительной информации о покупке. Подробнее о специфике мультиэкранных продаж – в аналитическом материале «Мультиэкранный мир. Кросс-платформенные покупки».VII. Из онлайна в оффлайн — и обратно.

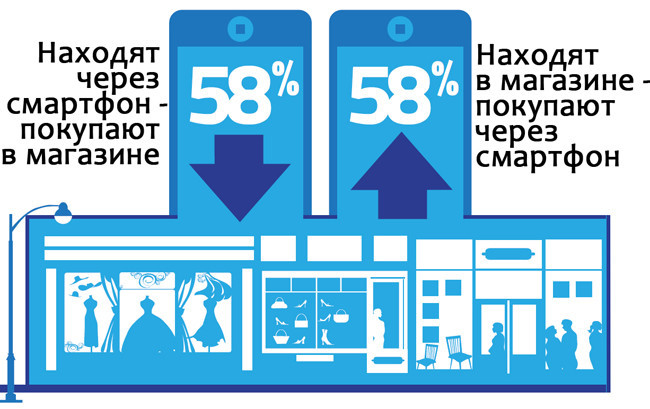

58% пользователей хотя бы раз находили товар онлайн через смартфон, а затем приобретали его в оффлайн магазине. Примерно такое же число опрошенных, наоборот, знакомятся с ассортиментом оффлайн, чтобы затем оформить заказ в интернете. Об этой тенденции пресс-центр PayOnline писал еще в 2013 году.

VIII. Место банка – в кармане.

69% мобильных пользователей взаимодействуют со своим банковским аккаунтом через своё мобильное устройство. Самой популярной функцией остается проверка банковского баланса. Вместе с тем, растёт популярность более сложных финансовых операций: 18% переносят деньги с одного счета на другой, 16% переводят деньги знакомым, 9% подают заявку на кредит.IX. На первом месте – простота и удобство.

Мобильные платежи привлекают 32% пользователей высокой скоростью скорость совершения покупок. Платежные провайдеры понимают потребность пользователей в скорости и удобстве, — и стремятся сделать сервисы максимально дружелюбными.

Одним из наиболее интересных решений является идентификация с помощью отпечатка пальца. Для многих это лучшая возможность совершать платеж в одно действие. Устройства Apple уже поддерживают эту возможность для оплаты iTunes — и это только начало.

Летом 2014 года стал доступен TouchID API, что позволило разработчикам внедрять данную технологию в свои приложения. На данный момент данная функция в большей степени используется для разблокировки телефона, нежели чем для совершения платежей. Тем не менее, с появлением Apple Pay, быстрый рост популярности аутентификации через биометрические данные, пожалуй, неизбежен.

Таким в Mobile Ecosystem Forum видят будущее M-commerce. Материал подготовлен к публикации авторами системы электронных платежей PayOnline.

© Megamozg