Путешествие финансовой транзакции

Мы подошли к тому уровню развития финансовых технологий, когда традиционные представления о качестве платежных сервисов складываются из двух составляющих: скорости прохождения транзакции и одобрения платежа. И что же здесь нового, спросите вы? Так было всегда. Но в этом только часть правды.

Результат всегда один. А вот транзакционная цепочка менялась от десятилетия к десятилетию. Менялось количество участников в процессе инициации и одобрения платежа. Тут стоит упомянуть слово «процессинг» не просто как обработку данных, а как процесс между инициацией транзакции и ее финалом (одобрение/отказ).

Вернемся в прошлое, к бумажным чекам. Когда покупатель выписывал чек за услуги, а продавец шел в банк представлять подписанный чек.

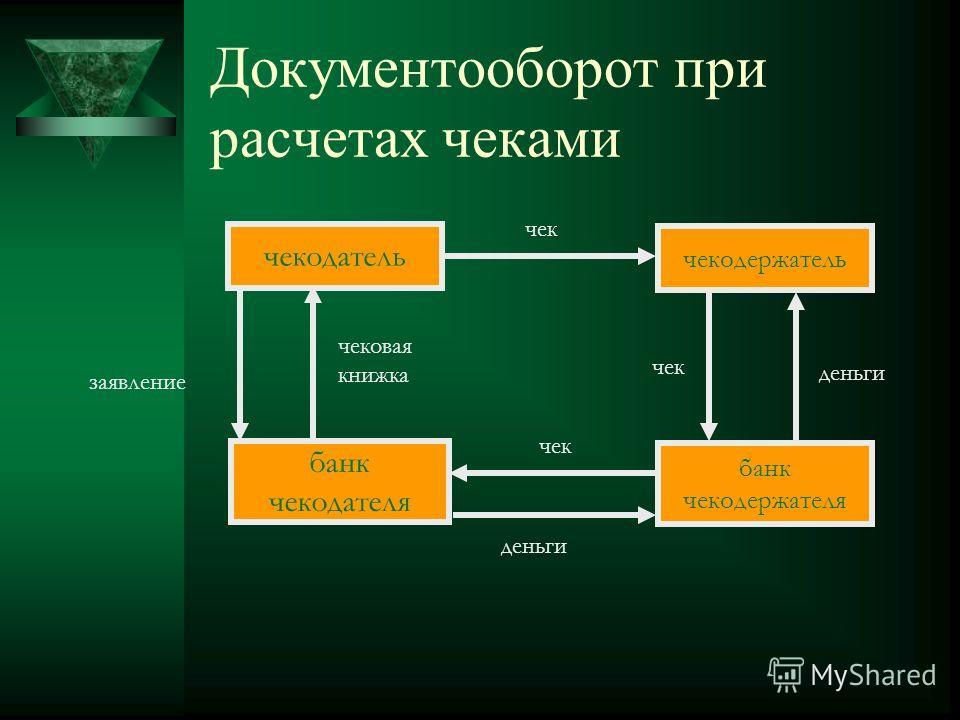

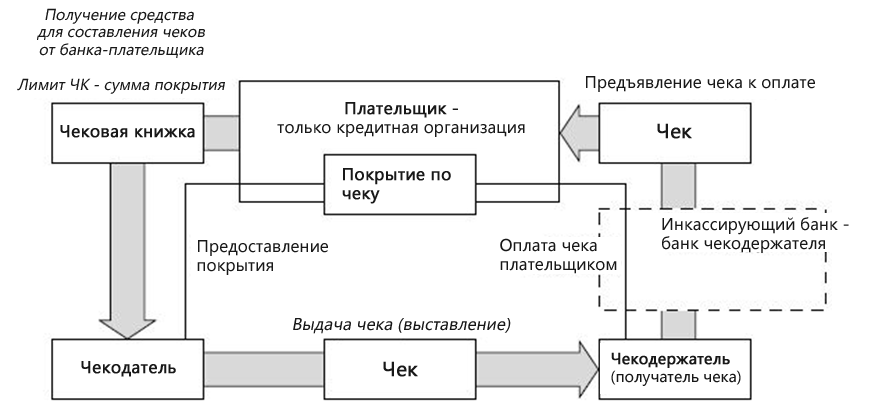

На этом этапе все совсем просто, и мы видим четырех участников:

- Покупатель услуг

- Продавец услуг

- Финансовый представитель покупателя (банк 1)

- Финансовый представитель продавца (банк 2)

Полный документальный цикл обращения чека выглядел так:

Полный финансовый цикл обращения чека выглядел так:

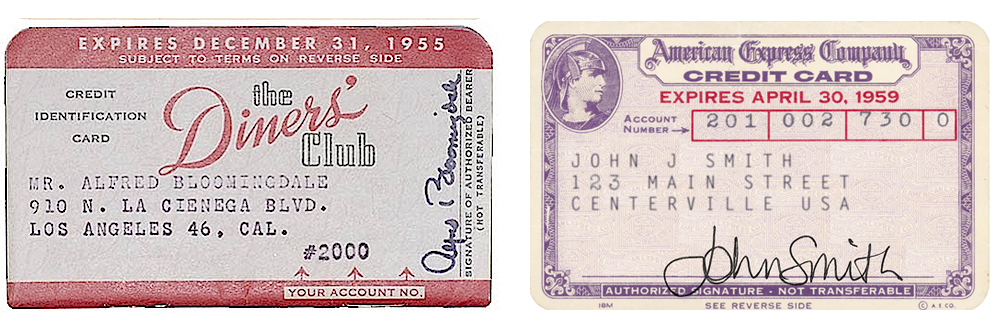

Виток развития, и в 40-х — 50-х годах ХХ века платежные карты постепенно вытеснили и заместили чеки (дольше всех сопротивлялись дорожные (трэвел) чеки Томаса Кука, еще встречавшиеся в 90-х в России и других странах).

Подробно и с датами об истории развития карточного бизнеса пишет Ассоциация карточного бизнеса Великобритании.

На русском об истории развития банковских карт можно прочитать здесь.

Что поменялось в процессе?

- Покупатель услуг (физическое лицо)

- Продавец услуг (магазин, юридическое лицо)

- Финансовый представитель покупателя (банк 1 — эмитент карты)

- Финансовый представитель продавца (банк 2 — эквайер платежа)

- Новый участник — платежная система (Visa/ Mastercard/Diners/AmericanExpress) как посредник между банком-эмитентом и банком-эквайером в обработке и финансовых расчетах между ними. Инструментом расчетов служит пластиковая карта с магнитной полосой.

Традиционная схема транзакции выглядела так:

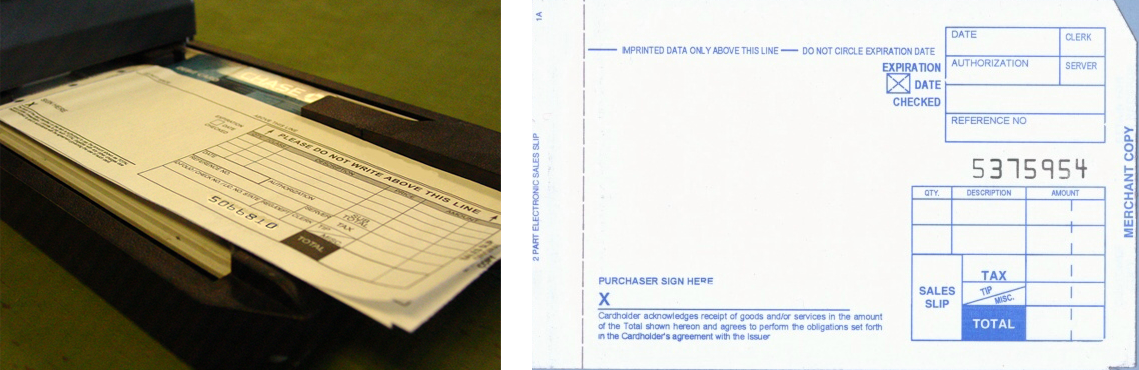

Инструментом проведения платежа при помощи карты сначала служил импринтер (imprinter) — машинка для прокатывания карты и получения оттиска данных карты на слипе. В импринтер вставлено клише — прямоугольная пластинка, на которой эмбоссированы (или выдавлены) идентификационные данные точки приема. Пластиковую карту вставляют в импринтер и вкладывают слип. На слипе оттискиваются идентификационные данные точки приема (перенесенные с клише) и идентификационные данные карты (перенесенные с карты).

Импринтер:

Слип:

Слип при расчетах через импринтер имеет три копии: покупателю, продавцу и банку. На каждом экземпляре слипа должны быть четко отпечатаны реквизиты карты и клише импринтера организации. В слипе указывают имя держателя карты, номер карты, дату совершения покупки, израсходованную сумму, тип платежной системы (Visa, Mastercard и др.), адрес продавца и т.д.

Пока все еще очень похоже на чеки.

Так как авторизация транзакции проводилась голосом по телефону, она получила название «голосовой». До появления POS-терминалов она служила типичным методом подтверждения расчетов. По инструкции МПС она сопровождалась телефонным звонком в Службу авторизации Банка (обычно размещенной в процессинге банка).

Для авторизации карты кассир связывался с банком по телефону. Банк, с которым заключен договор эквайринга, в свою очередь связывался с банком — эмитентом карты и получал его разрешение. Как и теперь, осуществлялась эта связь через процессинговые центры, которые обеспечивают непрерывный обмен информацией между банками.

С появлением электронных терминалов голосовая авторизация сохранилась как способ дополнительной проверки при крупных операциях. При проведении покупок, превышающих лимиты по MCC-коду, банк вправе запросить и запустить дополнительную процедуру проверки клиента и провести голосовую авторизацию. Впрочем, сейчас это будет смотреться скорее дико.

На этом довольно длинном этапе произошел бурный рост финансовой системы, как затем и ее стагнация, но это не является нашей сегодняшней темой. И вот уже импринтеры сменились электронными терминалами оплаты (POS-терминалами).

Количество банков и банковских клерков расло пропорционально, а то и не всегда, количеству клиентов в банке, а в процессинговых центрах загруженность систем и сотрудников измерялась количеством эмитированных карт и обработанных транзакций. Разработчики электроники и софта рекламировали свой продукт, исходя из количества авторизаций в минуту, возможностей матчинга/сверки авторизации и финансового сообщения, постинга и клиринга транзакций.

Карточный бизнес перешел под контроль интересантов — платежных систем (Visa, Mastercard). Они формировали операционные и технологические стандарты, проводили обучение сотрудников банков, они же разрабатывали формы отчетности. Банки поквартально отчитывались о количестве эмитированных простых и более дорогих карт, количестве обработанных транзакций и средней сумме авторизации в разрезе MCC-кода (типа предоставляемых услуг).

Вот одна из традиционных обучающих схем, известная каждому сотруднику процессинга, отдела расчетов, многих других отделов. Эта картинка как из букваря карточника.

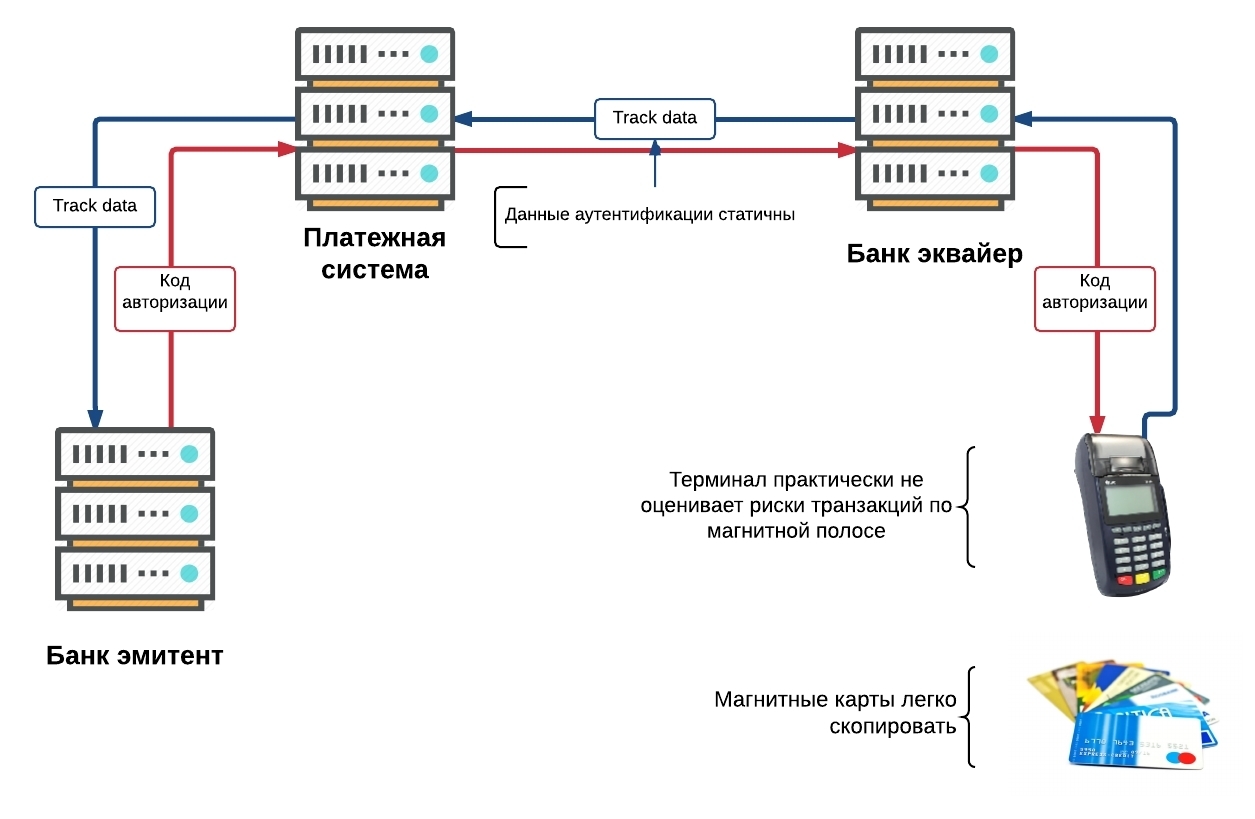

Пластиковая карта стала любима. Она проста и удобна. Сначала в нее интегрирована магнитная полоса, и авторизация проходила то голосом, то ее не проводили вообще ради экономии телефонных издержек для подлимитных транзакций.

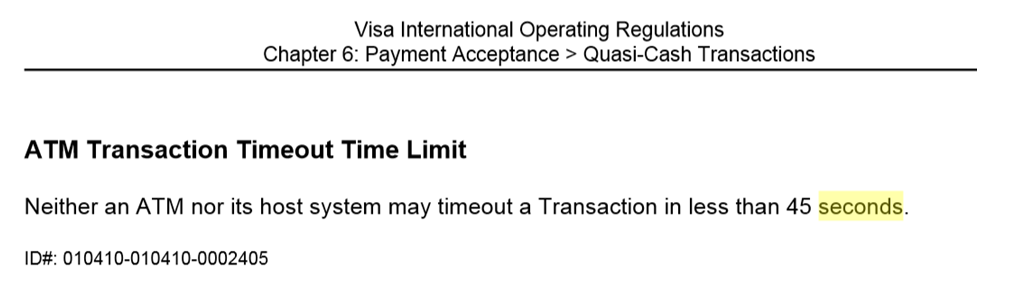

Очень скоро с улучшением качества телефонии и каналов связи большинство авторизаций проходили электронно. И вот уже появились мандатные 45 секунд для успешно проведенной транзакции из точки А в точку Б. VISA и Mastercard регулярно обновляли операционные требования и указывали в них, в том числе, временные параметры авторизации. Выглядело это обычно так:

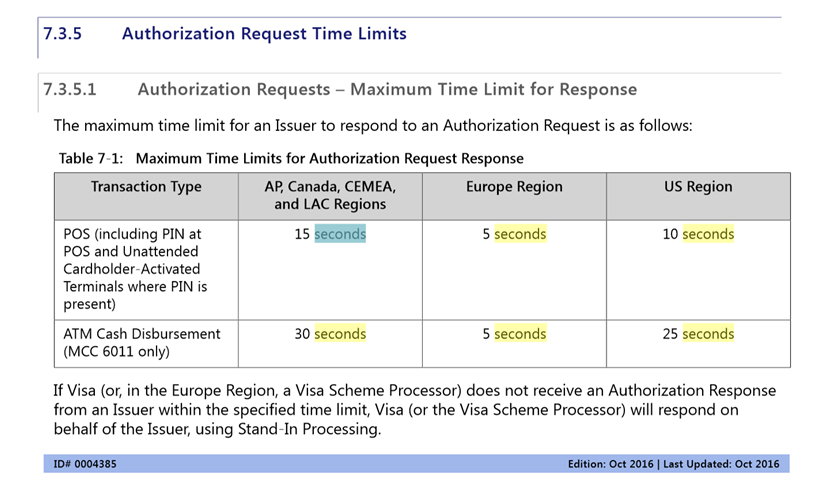

Или так*:

*Это современные требования платежной системы. Там, где сейчас на авторизацию ритейл-операции отводилось 30 секунд, сейчас уходит 5. Для банкоматных транзакций сроки ужались с 15 секунд тоже до 5.

За процесс разработки и внедрения отвечали поставщики финансовых решений: платежная система как идеолог, разработчики (вендоры) процессинговых систем, терминалов и банкоматов, банки-эмитенты и банки-эквайеры.

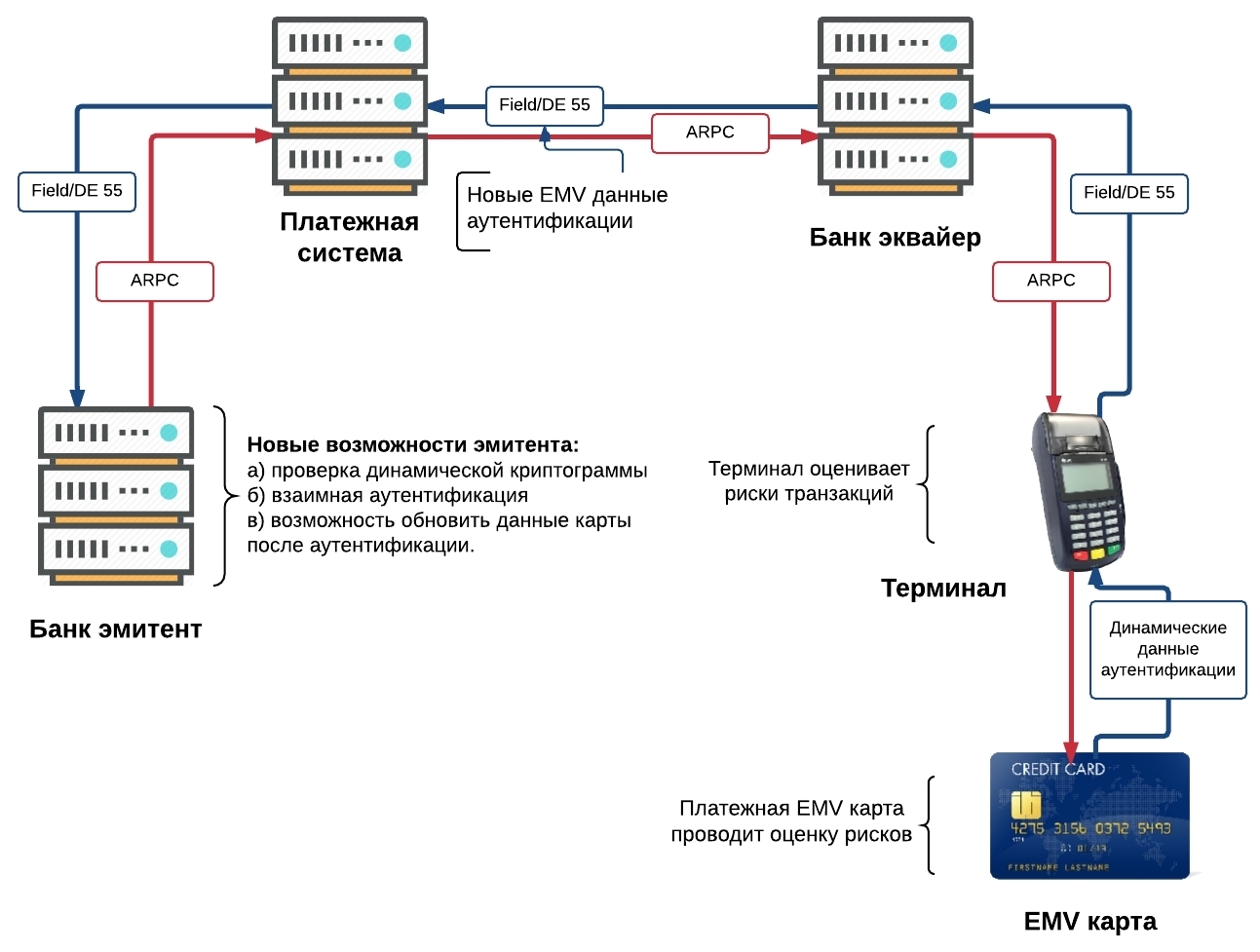

Виток в развитии конца XX — начала XXI века ознаменовался сменой магнитной полосы на чип. Сначала полоса и чип соседствовали на карте.

Международные платёжные системы Mastercard, Visa и Europay в 1993 году подписали соглашение о совместной работе, чтобы развить технические характеристики для использования смарт-карт при оплате счетов кредитными и дебетовыми картами. Первая версия систем стандарта EMV (Europay, Mastercard, Visa) была выпущена в 1994 году. В 1998 году стала доступна следующая версия технических характеристик.

Формат чипа, разработанный Eurocard, Mastercard, Visa получил название EMV — по первым буквам этих компаний. Более подробно о стандарте чиповых карт можно почитать здесь и здесь: EMVCo.

Предполагалось, что очень скоро все банки справятся с простой задачей перевыпуска карт и перейдут на чиповые карты. И тут случилось неожиданное. Представители МПС (международных платежных систем) часто встречали отпор со стороны как банков-эмитентов, так и банков-эквайеров. Для первых дорогой затеей оказалась замена пластика (первые чипы были очень дорогими), для вторых необходимо было поменять приемники карт, как в банкоматах, так и в терминалах. Наверное, это был золотой старт для компаний-производителей чипов Gemalto, Oberthur и многих других. Именно они стояли у истоков последующего взрывного роста технологических решений и дальнейшего перехода с чипов на бесконтактные платежи. На данный момент, по словам Майкла Финни, платежная система VISA заявила, что выпущено 300 млн чиповых карт, которые могут быть представлены к оплате в 1.25 млн торговых точек, оснащенных терминалами EMV.

Все смарт-карты можно разделить по способу обмена со считывающим устройством на:

- контактные смарт-карты с интерфейсом ISO 7816;

- контактные смарт-карты с USB-интерфейсом;

- бесконтактные (RFID) смарт-карты.

Существуют карты, которые включают в себя как контактные, так и бесконтактные интерфейсы. По функциональности они представляют собой два типа:

- карты памяти (содержат некоторое количество данных и механизм разграничения доступа к ним)

- интеллектуальные карты (содержат микропроцессор и возможность управлять данными на карте)

А ведь изменение платежного инструмента стало возможным благодаря развитию и применению криптографических новаций в сфере платежных технологий. Только подумайте, от чтения треков 1 и 2 магнитной полосы, перехода к чтению чиповых ячеек (а про модификации чипов, рост количества ячеек ни чипе, породивших рост программ лояльности и других приложений написаны уже тонны материалов (почитать раз, два, три, ISO/IEC 7816 или ISO/IEC 14443), мы дошли до технологий Mastercard Paypass/Visa payWave, бесконтактные платежи вскружили голову покупателям и продавцам. Мы стали тратить считанные секунды (5 сек.) на сам платеж, больше времени стало уходить на то, чтобы достать карту из бумажника.

Второе десятилетие XXI века, и вот уже доставать кату из бумажника больше не нужно! Новый виток. Мы готовы расплатиться, используя другие устройства: телефоны, браслеты, брелоки. ApplePay, SamsungPay, AndroidPay, кто следующий?

В отличие от устройств других производителей, использующих только технологию NFC, Samsung Pay работает не только с терминалами, поддерживающими бесконтактную оплату. Секрет в том, что кроме NFC, Samsung задействует собственную технологию — MST (от англ. Magnetic Secure Transmission — магнитная безопасная передача), что дает возможность оплачивать покупки с помощью смартфона на практически любом терминале, принимающем банковские карты. Смартфоны Samsung, которые совместимы с сервисом Samsung Pay и поддерживают технологию MST, могут создавать магнитное поле, схожее с сигналом магнитной полосы банковской карты. Обычно даже сами продавцы не знают, что такое возможно в их магазинах, но это реально работает.

Нужны простые и интуитивно понятные решения, надежные, как никогда. Защита должна быть выстроена как на уровне харда, так и на уровне софта. Как в устройстве, так и у поставщика платежного решения. И скоро мы не захотим куда-либо ходить, чтобы платить. Можно все в онлайне? Можно и нужно уже давно. Коротко, в один клик. Если не получается в один, то хотя бы в три: скачать приложение, добавить в него карту, и все готово к оплате!