Как карты завоевали планету

Платёжная карта сегодня — самый популярный инструмент оплаты, хотя, похоже, её век подходит к концу. В 2013 году в США количество платежей с кредитных карт превысило количество платежей с чеков, а дебетовые карты достигли той же отметки в 2004. Магнитную карту постепенно вытесняют чиповые карты, и весь пластик может уйти из-за мобильных платежей, таких как Apple Pay.

Давайте разберём, чем люди пользовались до кредитных карт: откуда они взялись, как приняли современную форму и почему на них выдавлен именно этот шрифт.

Один из самых ранних предков современных платежных карт — металлические жетоны, которые в начале двадцатого века универмаги выдавали покупателям, чтобы следить за покупками. Продавцы делали отпечаток жетона в книгах учёта напротив имени покупателя.

По счетам приходилось платить: если сейчас при просрочке оплаты кредита вас начнут доставать звонками, то сотню лет назад к вам сразу приехал бы коллектор в повозке, запряжённой лошадью, и забрал бы ваше имущество.

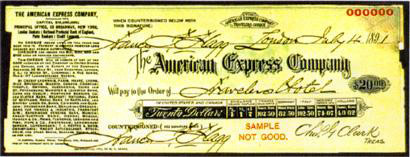

Но речь была только о местном бизнесе, так предприниматели привязывали к себе клиентов. В путешествии эти стальные пластины не принесли бы вам пользы, их нигде не приняли бы. Но и путешествовать с большим количеством наличности — далеко не лучшая идея как сейчас, так и сотню лет назад. Об этом позаботилась в 1880-х годах компания American Express. Из-за необходимости использовать кредитные письма для получения денег президент компании поручил главе одного из отделов разработать альтернативу, которой стали дорожные чеки.

Этот инструмент используется и сейчас, дорожные чеки выпускаются в евро и долларах. Расплатиться ими может только владелец, а в случае кражи или утери их восстанавливают в офисах American Express и партнёров.

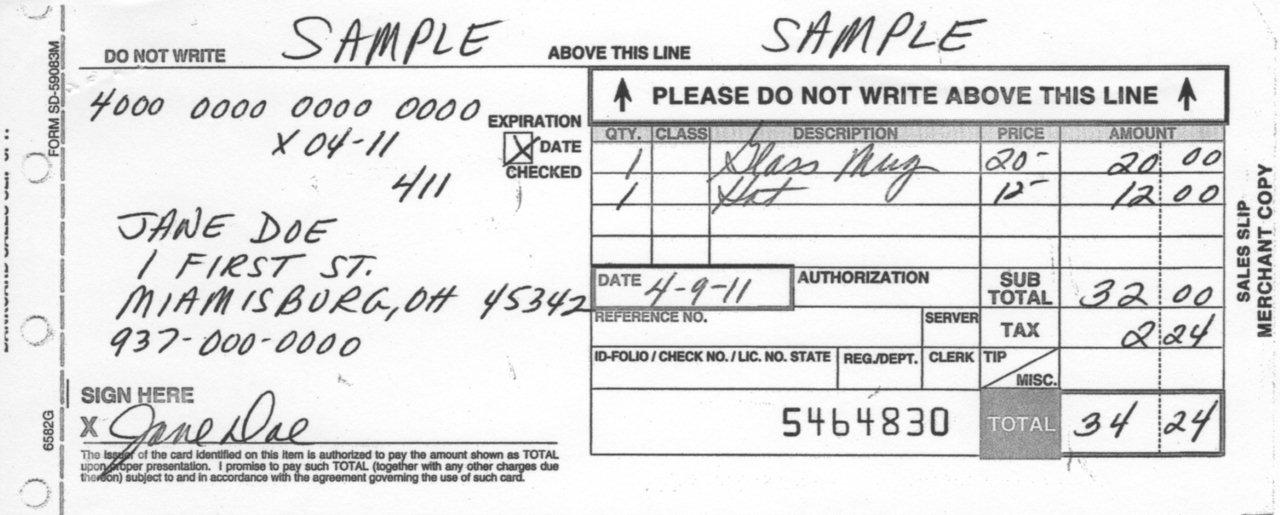

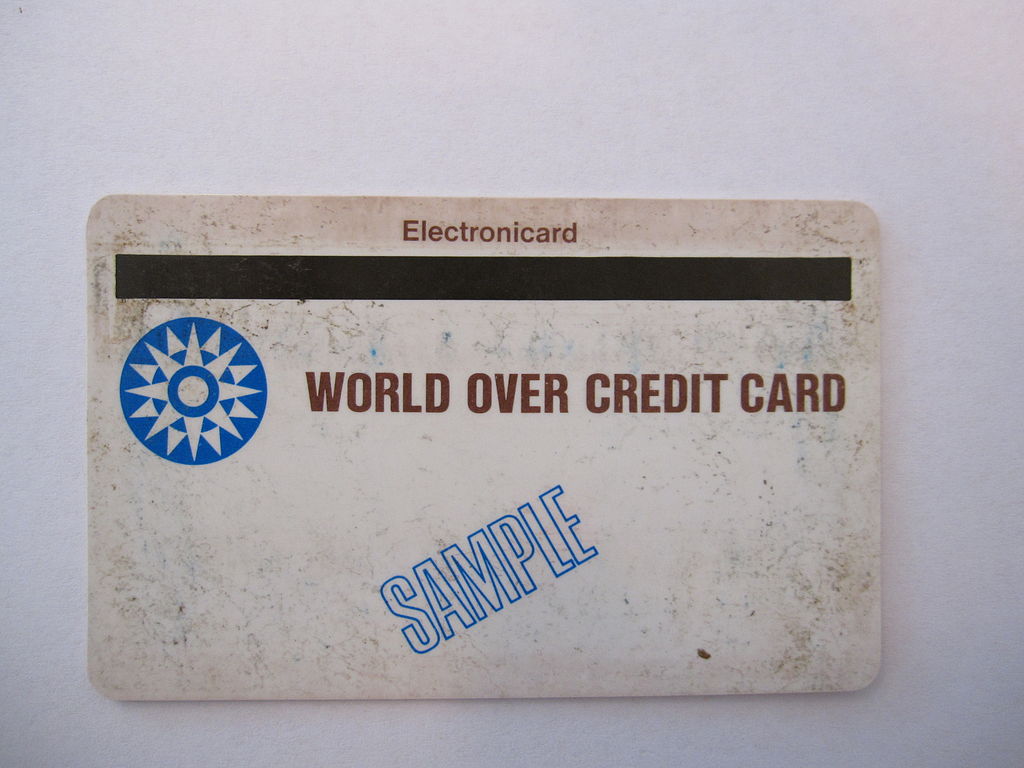

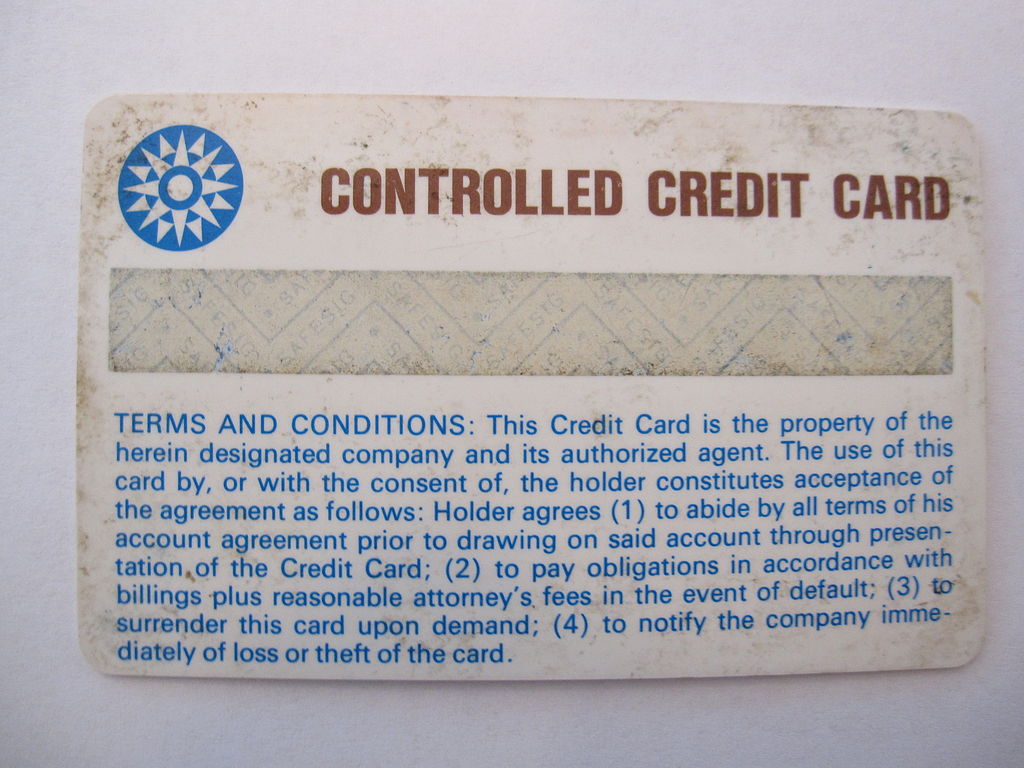

В 1920 году Texaco начала выпускать картонные карты для своих клиентов — чтобы те использовали их на заправках. Вскоре стало ясно, что картон для заправок не подходит, слишком легко его испачкать. Поэтому компания Farrington Manufacturing выпустила стальные эмбоссированные карты. Они помогали автоматизировать процесс оплаты — клерку нужно было сделать отпечаток данных. Документ, который оформляется при покупки с помощью банковской карты, называют слипом. Для выдавливания букв компания сочла наиболее подходящим шрифт Farrington 7B. Он до сих пор используется для тиснения пластиковых карт.

В 1940–1950-е годы во времена «торгового бума» в США система безналичного расчёта начала замещать чековые книжки. Начало кредитным картам положил специалист по потребительскому кредитованию Национального банка Flatbush в Бруклине Джон С. Биггинс, организовав в 1946 году систему Charge-it: покупатели оплачивали товары расписками, магазин отдавал расписки в банк и оплачивал товары со счетов покупателей. Эта цепочка не изменилась, но её скорость возросла.

Diners Club

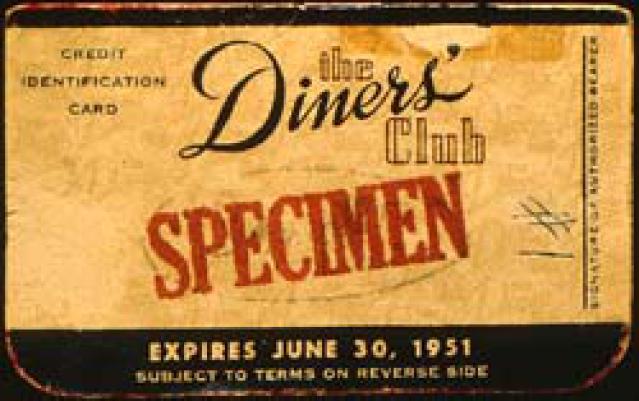

Компания Diners Club была основана в 1950 году, она стала первой независимой кредитной компанией, которая начала работать с картами преимущественно для оплаты путешествий и развлечений. По легенде, всё началось с забытого дома кошелька — основатель компании в 1949 году не смог расплатиться за ужин в ресторане. Целью проекта стала возможность посетителям таких заведений не ограничиваться наличностью. Клуб выдавал карты, выступал поручителям по обязательствам, оплачивал выставленные счета, а члены клуба раз в месяц получали выписку и должны были за две недели выплатить клубу всю сумму.

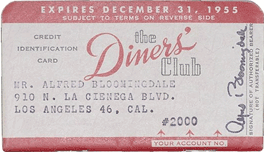

В 1950 году выдали первые 200 кредитных карт Diners Club. В основном это были друзья основателя компании. Карты принимали в 14 ресторанах Нью-Йорка. Карты были сделаны из бумаги, на обратной стороне — адреса и рестораны, где их принимают.

Так выглядели одни из первых карт Diners Club:

Карты были сделаны из бумаги. К концу 1950 года уже было 20 000 владельцев карт, которые могли расплатиться в 285 ресторанах. С середины 1950-х компания вышла на международный рынок, на Американскую фондовую биржу, а в 1981 году её купил Ситибанк.

В СССР первые кредитные карты начали действовать в 1969 году, когда в магазинах «Берёзка» стали принимать к оплате Diners Club. С 2004 года пластиковые карты Diners Club из США и Канады получили логотип MasterCard, и ими стало можно расплачиваться в любой точке, где принимают карты этой системы. 1 июля 2008 года компания Discover Financial Services купила Diners Club International за 165 миллионов долларов.

До 1958 году у Diners Club не было конкурентов — их физически не существовало. Пока не появились карты BankAmericard.

Visa

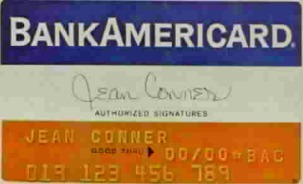

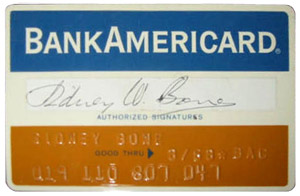

В 1958 году свой эксперимент с целью сократить издержки, связанные с платежами в малом бизнесе, начал Bank of America. 60 тысяч банковских кредитных карт BankAmericard были отправлены жителям города Фресно в Калифорнии. Это были готовые к использованию карты, для которых не нужно было заполнять заявку в банке. Сейчас такая беспечность закончилась бы катастрофой, но в 1950-х всё прошло гладко.

Лимит по картам был установлен в 500 долларов. В переводе на сегодняшние цены это более 4 тысяч долларов. Данные в банк уходили не мгновенно, за кредитом никто следить не мог — в теории, можно было накупить огромное количество товаров и скрыться от полиции в лесах, с автомобилем, палаткой и запасом еды на двадцать лет.

К 1959 году таких карт было более двух миллионов, и двадцать тысяч предпринимателей принимали их для платежей. Эти цифры станут более показательными, если упомянуть, что тогда при оформлении покупки делался отпечаток данных с карты на квитанции — слипе. Без удобных терминалов, компьютеров и интернета. Автоматизации помогают эмбоссированные на карте данные.

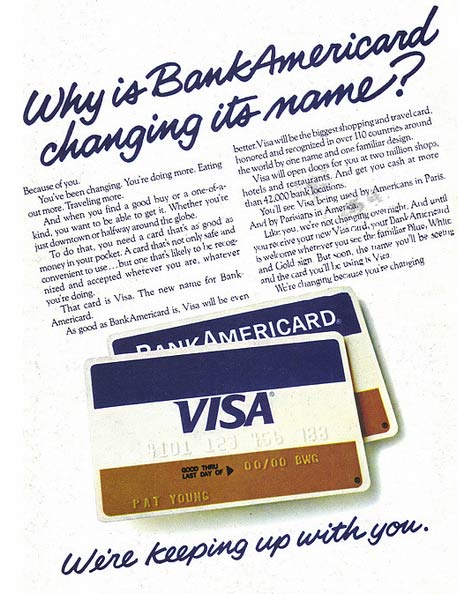

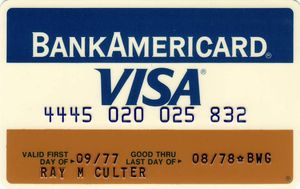

Bank of America начал предоставлять свою систему другим американским банкам, но не всех это устраивало. Представьте, что на кредитке Альфа-Банка большими буквами написано Сбербанк — очень странная ситуация. Поэтому пришлось выдумать новое название для системы, не ассоциированное с конкретным банком.

Так появилась отметка «Visa» на картах, а Bank of America передал операции с ними компании National Bank Americard, специально созданной для этого. Позже её переименовали в Visa USA, затем — в Visa International.

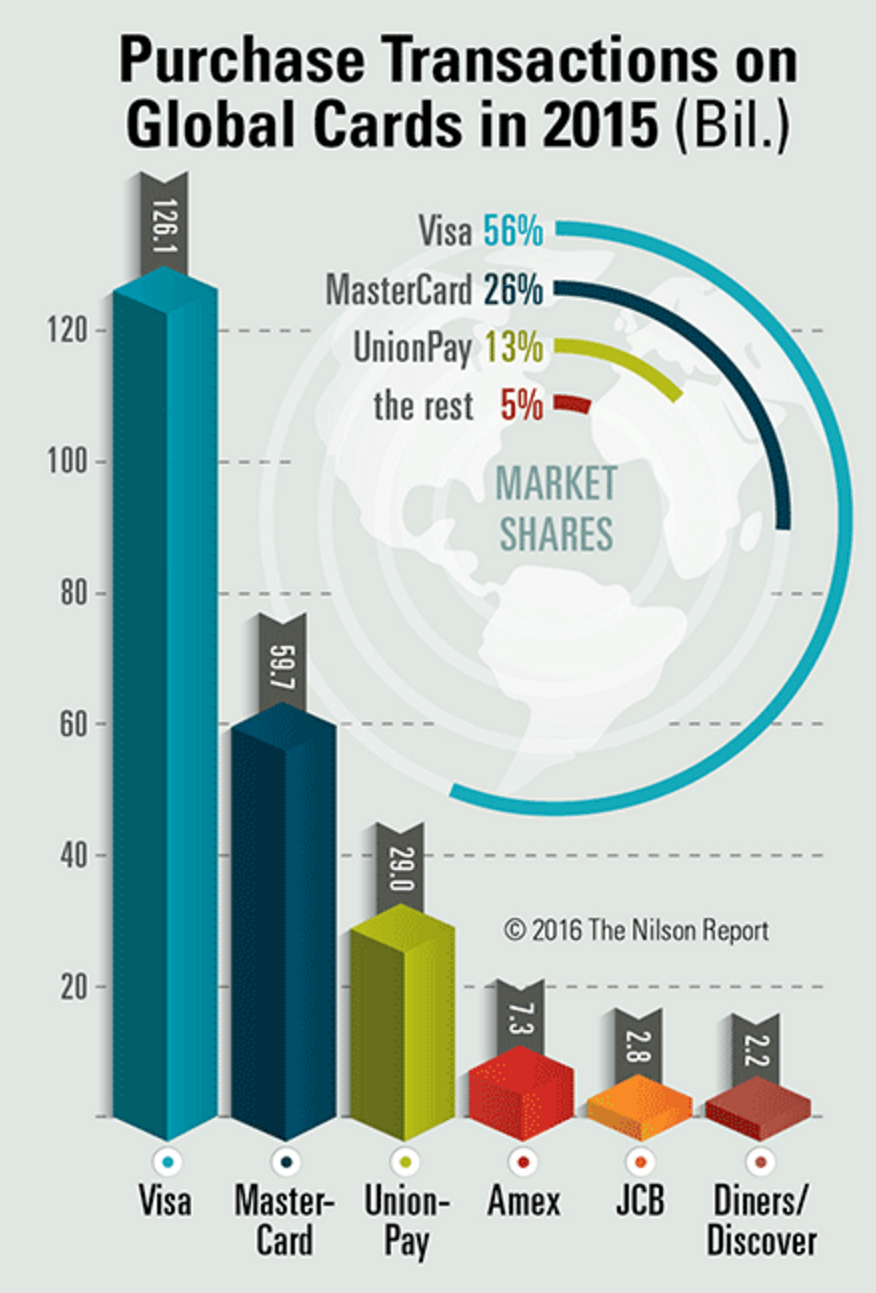

По объёму транзакций на 2016 год лидером платёжных систем является Visa с 56%. Следом за ней идёт MasterCard с 26%. Китайская UnionPay занимает почётное третье место, при этом основной её оборот приходится на операции внутри страны.

Инфографика: Nilsonreport

MasterCard

Система MasterCard была создана как конкурент BankAmericard и изначально называлась Interbank. Компанию основали в 1966 году, когда несколько банков договорились об использовании единой системы и образовали Interbank Card Association.

В 1968 году MasterCard с помощью европейской системы Eurocard вышел на рынок Европы — договорённость предусматривала взаимный приём платежей в двух системах.

С основания и по 1979 год продукт от ассоциации называли «Master Charge: The Interbank Card», а в 1979 система обрела своё нынешнее название — MasterCard. В 1996 году компания заключила контракт с AT&T для создания операционной инфраструктуры с целью сократить время на обработку запросов. К 1998 году появились банкоматы, принимающие MasterCard в Антарктике.

В 2014 году MasterCard совместно с Apple включили функционал мобильного бумажника в iPhone.

Как принимают карты

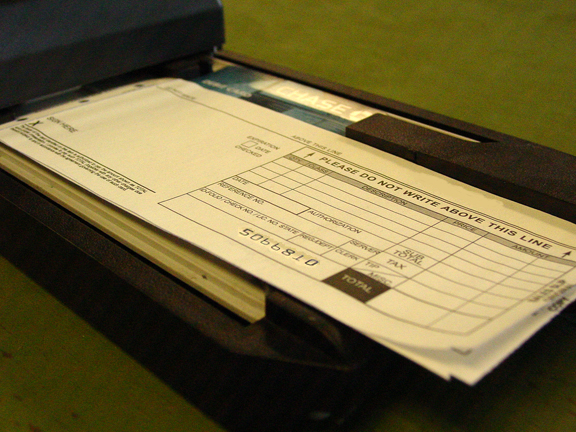

У первых карт были идентификационные номера. В квитанции в заведениях, где их принимали, номера вписывали вручную. Сначала задачу упростили эмбоссированные на карте данные, а позже — импринтеры.

Устройство делало слип, пропечатывая номер карты на бланке. Таким импринтеры и стандартные бланки к ним до сих пор продают. На Банки.ру в 2010 году обсуждали, нужен ли дополнительно к POS-терминалу ручной импринтер, который будет работать, когда нет связи или электричества.

На видео — инструкция по использованию импринтера.

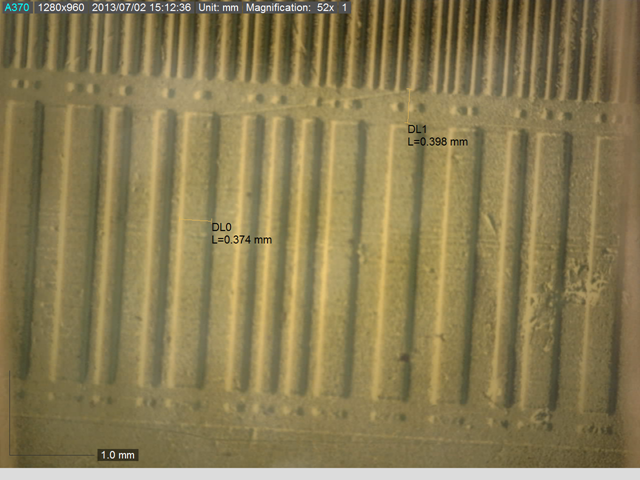

В 1960 году сделали первую пластиковую карту с магнитной полосой. К этому приложила руку компания IBM. Целью было разработать способ безопасного хранения данных — надёжностью штрих-коды и перфорация не отличаются. Поэтому решили использовать магнитный носитель, уже использовавшийся для хранения информации в компьютерах.

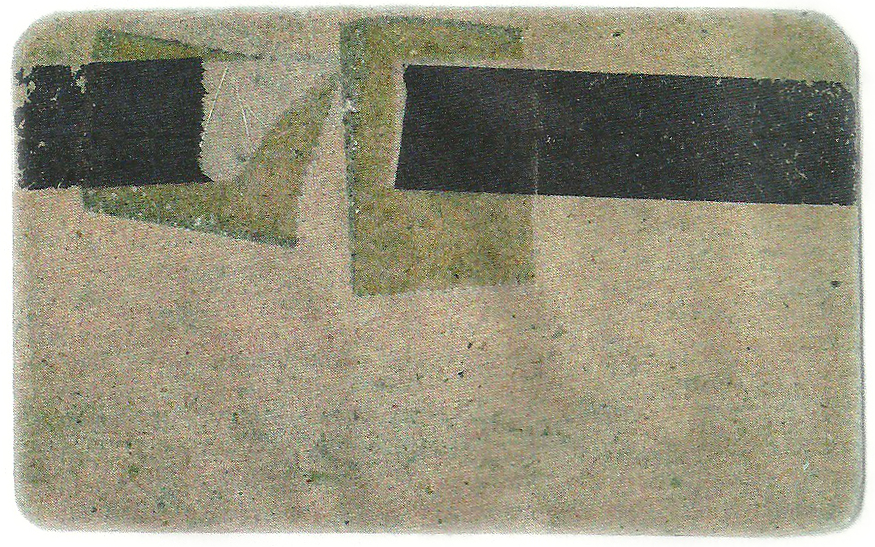

На фото ниже — прототип карты с магнитной полосой, сделанный IBM. Инженер Форрест Перри пытался приклеить полосу, но она разорвалась. Он рассказал об этом жене, и она предложила попробовать вплавить полосу в пластик с помощью обычного утюга. импровизированный эксперимент прошел удачно.

Сейчас производство карт с магнитной полосой выглядит следующим образом: печатается пластиковая основа — обе стороны карты накрывают двумя листами ламината, закрепляют на поверхности магнитную полосу и укладывают в термопресс, в котором этот сэндвич обрабатывается при температуре 160 градусов.

Первая магнитная полоса на карте была с лицевой её стороны.

Первый прототип карты с магнитной полосой

Магнитный слой банковской карты содержит три полосы — трэка. Ранее на третьем треке хранился пин-код для работы карты в банкоматах, не имеющих достуа к сети. Теперь используются только два.

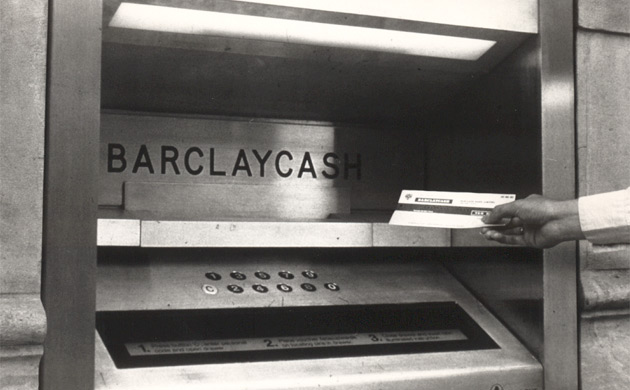

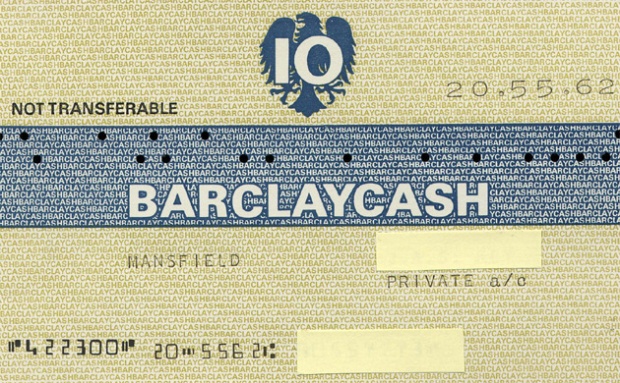

Первый в мире действующий банкомат появился в Barclays в 1967 году в северной части Лондона. Но он принимал не пластиковые карты, а бумажные ваучеры. За один раз можно было получить не более 10 фунтов. Вендинговые аппараты с шоколадками тогда уже были обычным делом, и именно они, а также закрытое на ночь отделение банка, натолкнули шотландского изобретателя Джона Шеппарда-Баррона на идею автоматизации получения денег.

Джон Шеппард-Баррон в 2005 году получил Орден Британской Империи за своё изобретение, а годом позже такой же орден выдали Джеймсу Гудфеллоу как создателю PIN-кода.

Первые банкоматы для приёма банковских карт стал устанавливать банк Lloyds в Великобритании в 1972 году. Эти автоматы разработала IBM. Развитие телекоммуникаций позволило создавать целые сети банкоматов, которые могли использовать несколько банков. В России первые банкоматы появились в 1991 году в Центре международной торговли и в офисе American express.

В конце семидесятых в США появились первые платежные терминалы для карт с магнитной полосой — EFTPOS. Конечно, такие карты можно было и раньше принимать в магазинах, но только с помощью импринтеров.

Кассовый терминал IBM 3663

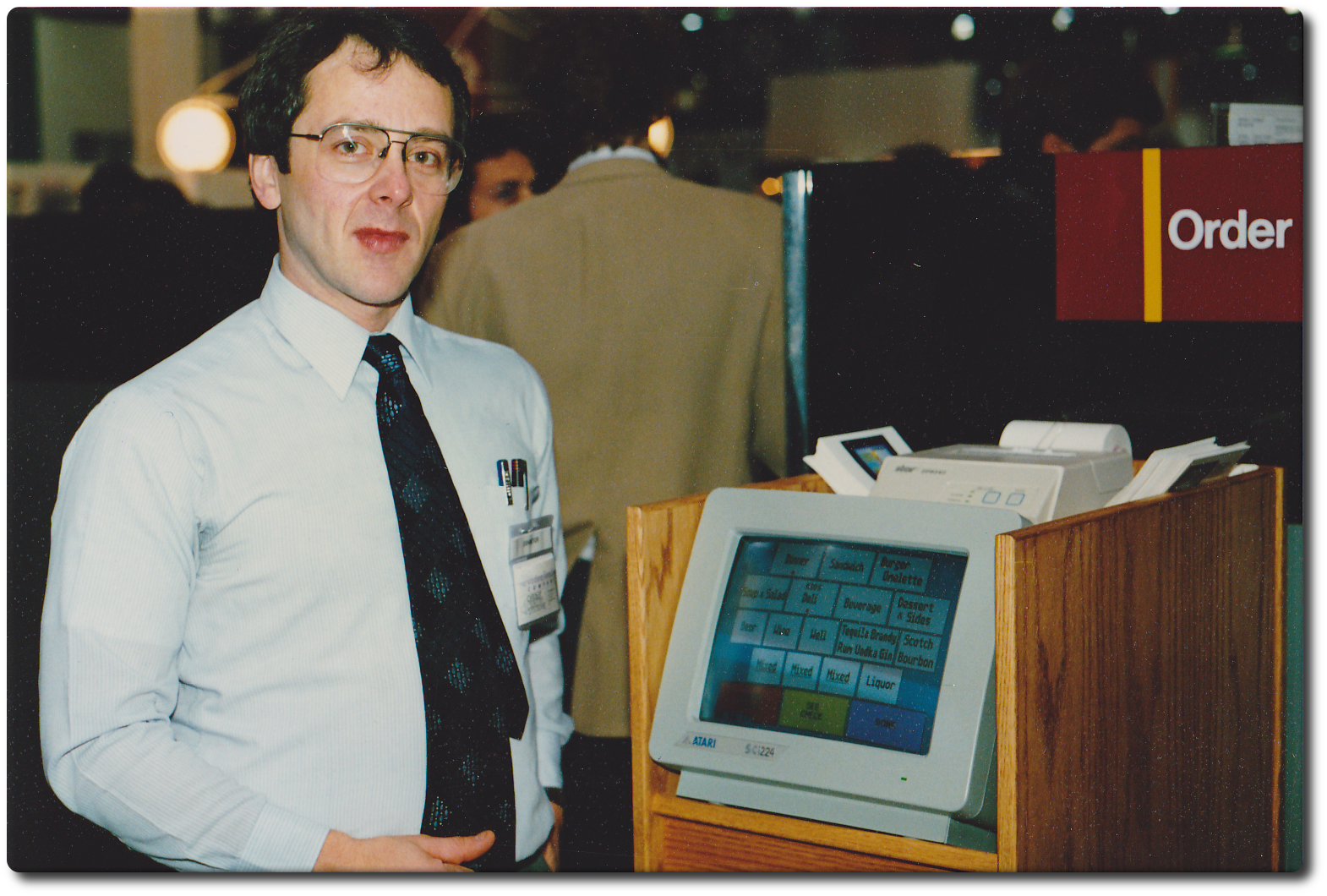

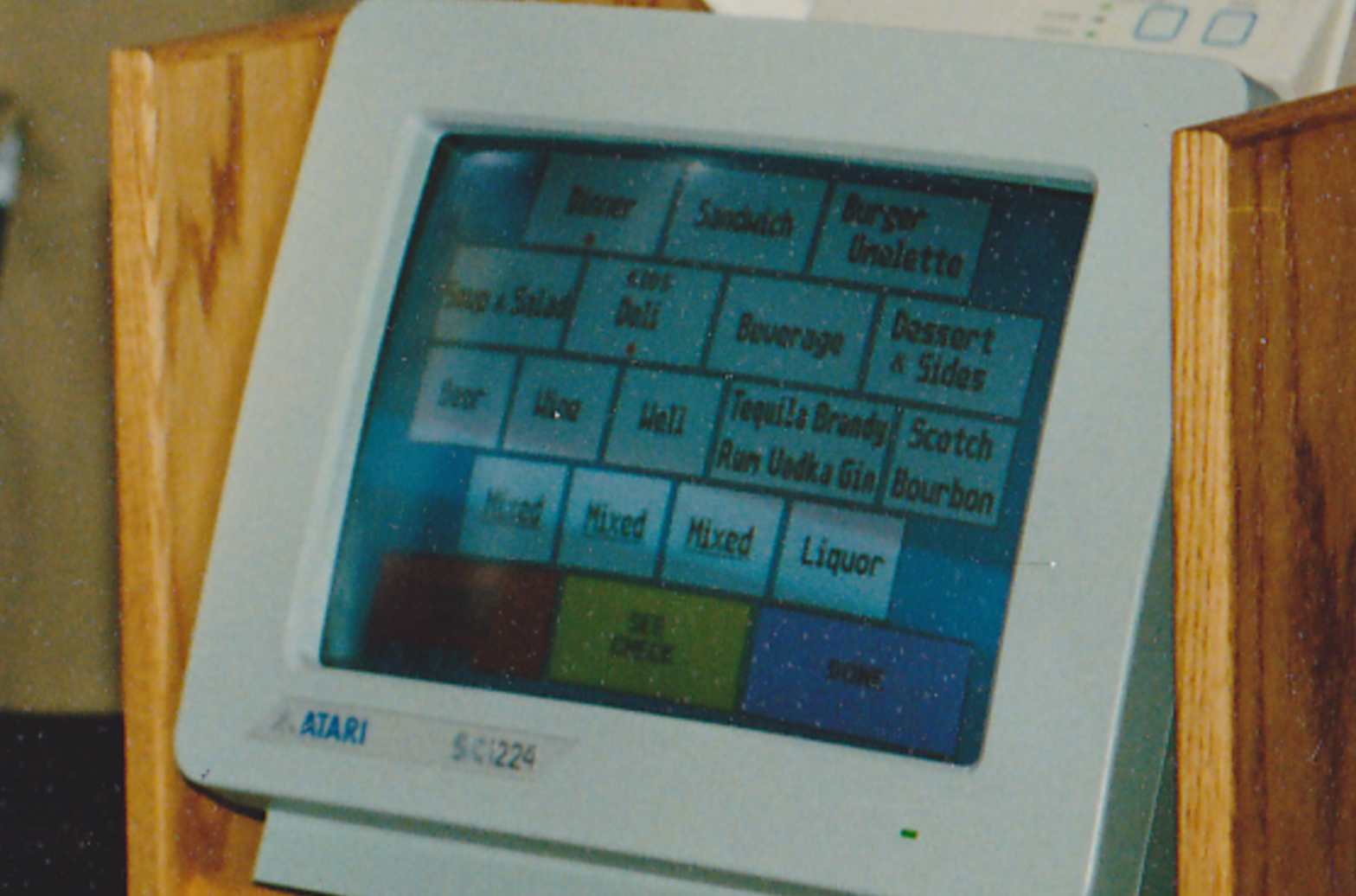

В 1986 году впервые в кассовом терминале с поддержкой карт с магнитной полосой использовали тачскрин. Это был POS под маркой ViewTouch, построенный на базе 16-битного компьютера Atari 520ST с 12-дюймовым сенсорным цветным дисплеем Atari SC1224. Устройство представил инженер Юджин Мошер на выставке ComDex 17 ноября 1986 года.

Аппарат сперва поставили в нескольких ресторанах в США и Канаде.

В начале 1990-х в Европе начали разрабатывать стандарты банковских смарт-карт — пластиковых карт со встроенной микросхемой, очень напоминающей сим-карту. Патент на технологию был выдан в 1982 году, а в 1983 году во Франции начали производить чиповые карты для оплаты телефонных счетов. Такие карты используют и в системе здравоохранения Франции. И именно во Франции в 1992 году все дебетовые карты обзавелись микрочипами. В 1990-е годы появились SIM-карты на смарт-картах — «полноразмерные» симки.

Установленный внутри карты RFID-чип позволяет совершать бесконтактные платежи по технологиям PayPass и PayWave. Ниже — реклама Visa PayWave для российского рынка.

В 2012 году MasterCard представила карту с клавиатурой и жидкокристаллическим экраном. Микрокомпьютер внутри карты генерирует одноразовые пароли и хранит в памяти историю операций, а также показывает баланс счёта.

Так выглядит современный терминал для приёма карт. Такие терминалы связываются с банком через мобильную сеть и могут работать от аккумуляторов, что делает их удобными, например, для оплаты в ресторанах. Некоторые устройства поддерживают бесконтактную оплату, но их пока меньшинство — особенно в консервативных США.

Мошенничества

Мошенничества с кредитными картами начались сразу после их появления. Смекалистые американцы поняли, что имея большой кредитный лимит, можно набрать товаров, продать часть из них и уехать в другой штат или страну.

Следующей волной был бум интернет коммерции в середине 1990-х годов. На сайтах появились кнопки «купить». Злоумышленники использовали номера украденных карт и известные имена — например, Микки Мауса, Лекса Лютера, Джона Уэйна, Билла Клинтона. Тогда системы не предполагали проверки имени плательщика и сопоставления его с номером карты, и продавцам пришлось это изменить.

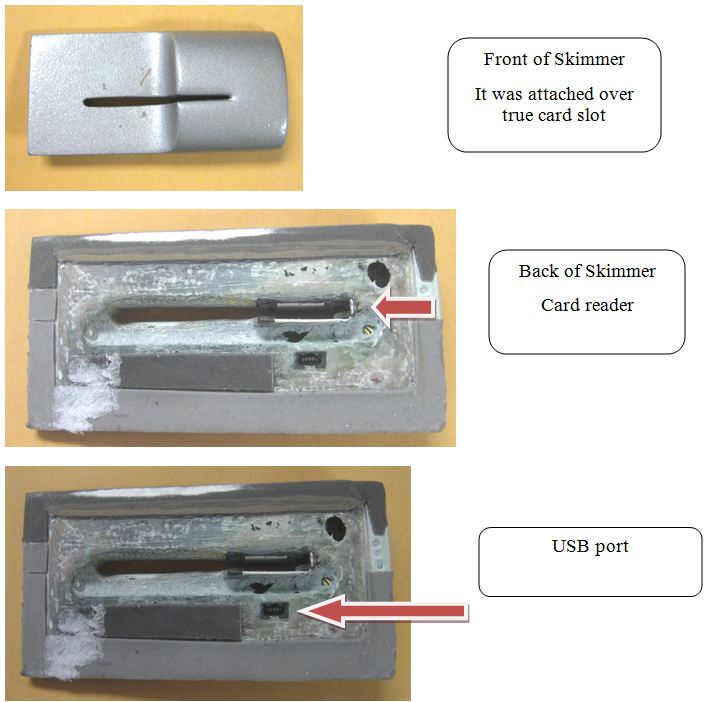

Наличие банкоматов на каждом углу привело к распространению ещё одного вида мошенничества: снятия копии с карты с помощью скиммера. Устройство, иногда практически невидимое, устанавливается на щель для приёма пластиковой карты. Скиммер делает копию, но для того, чтобы полноценно ей затем пользоваться, необходимо узнать пин-код. В этом случае на помощь приходят миниатюрные видео-камеры, направленные на клавиатуру. Многие люди не закрывают ладонью клавиатуру при наборе, и далеко не все банкоматы оснащены защитной панелью над ней. Ниже на фото — пример скиммера и банкомата с установленной мошенниками видеокамерой (обратите внимание на левый верхний угол банкомата), а также накладка на клавиатуру, которую используют вместо камеры для получения пин-кода.

Даже если вы знаете о скиммерах и способны выявить такую накладку, расслабляться нельзя. Иногда на дверях к банкоматам ставят замок, открывающийся с помощью карты — чтобы вы могли снять деньги ночью, когда банк закрыт. И на это устройство также ставят скиммеры.

Иногда мошенники не заморачиваются на установке скиммеров на банкоматы других банков. Вместо этого они сами ставят банкоматы. В 2015 году в Удмуртии мошенники купили списанные банкоматы и расставили по Москве. Деньги они не выдавали, но считывали информацию с магнитной ленты карты и пин-код, после чего сообщали о «поломке» и возвращали владельцу карту.

Скиммеры используют не только в банкоматах. Технологии давно зашли вперёд — за три секунды мошенник может поставить подобное устройство на терминал для оплаты покупок банковскими картами в магазине.

Когда у мошенника есть данные с карт и пин-коды — он может идти и тратить деньги. Как болгарин Константин Кавраков, который снял деньги в том числе с копии банковской карты Билла Гейтса. Когда мошенника арестовали в 2015 году, при нём обнаружили несколько кредитных карт Citi Visa, Standard Chartered MasterCard, Citibank MasterCard, Citi MasterCard, Citibank Visa, East-west Bank Vice, болванку кредитки, чеки по проведенным транзакциям и 76 тысяч филиппинских песо (около 1700 долларов США).

Можно обойтись без копии карт, получив оригинал. Для этого нужно личное присутствие мошенника у банкомата. Вор устанавливает петлю в картоприёмник и ждёт. Жертва получает деньги, но не может забрать карту. Злоумышленник вызывается помочь, чтобы самому увидеть пин-код, но ничего не работает — и он советует обратиться в банк. Пин-код есть, осталось вытащить карту в петле и снимать все деньги.

Замена картам

Многие люди постоянно носят с собой несколько банковских карт, карты лояльности, пропуск на работу, абонемент в фитнес-зал — то есть большое количество пластика. Несколько проектов пытаются избавить нас от этой проблемы с помощью устройств, хранящих данные с нескольких карт одновременно. В России это Cardberry. В январе 2016 года стартап представил карту в Лас-Вегасе на CES. Уже сейчас карты используют бета-тестеры в Теремке, Шоколаднице и других заведениях. Но — в виде карт лояльности. Банковские карты добавить только в планах, тут возникают проблемы с безопасностью.

Подобный проект чуть ранее появился в США — Coin, эта карта поддерживает NFC. После предзаказа эту карту ждали два года, но сейчас её статус неясен.

Возможно, на этот рынок выйдет LG.

Вторая возможная замена банковским картам — мобильные устройства. Apple Pay и Android Pay используют NFC в мобильных гаджетах. Но пока Apple смотрит в будущее, когда все платежные терминалы будут способны принимать бесконтактные платежи, Samsung использует разработанную LoopPay технологию для работы со старыми терминалами, считывающими магнитную полосу.

Пластиковые карты могут уйти в прошлое и благодаря системам биометрической идентификации клиентов банков. Герман Греф, глава Сбербанка, надеется внедрить систему распознавания по голосу и идентификации по внешности в ближайшие два-три года. Но работать она будет только в России, а в других странах — только со Сбербанком. На это заявление представитель ВТБ24 сообщила, что цели по реализации какой-либо технологии, связанной с отказом от использования карт, нет.

Компания Mastercard тем временем тестирует схему оплаты с помощью слефи.