Цифровая трансформация телекома, или Как операторы «идут» в ИТ

Традиционные телекоммуникационные операторы, включая сотовые компании, попали в очень неприятную ситуацию: доходы практически не растут, а трафик стремительно увеличивается. Эти «ножницы» могут существенно «порезать» их прибыль и даже поставить под угрозу существование на рынке. Чтобы избежать этого, не оказавшись всего лишь «трубой» для перекачки трафика, операторам необходимо провести глубокую трансформацию своей инфраструктуры и бизнеса в целом. Эта трансформация неразрывно связана с использованием самых современных ИТ-разработок и привлечением экспертизы ИТ-интеграторов.

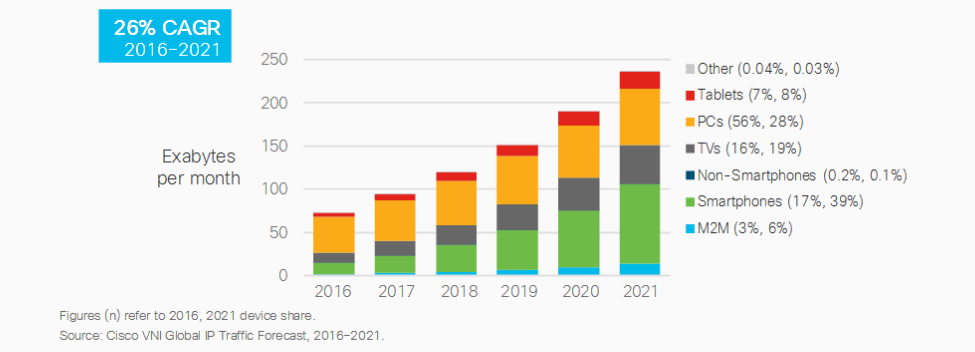

Трафик стремительно растет, и это аксиома. Как свидетельствует опыт южнокорейского телекома, дай клиентам «трубу» как можно шире, они сами найдут, чем ее заполнить, и обратно, к меньшему потреблению, уже не вернутся. По прогнозу Cisco, к 2021 году во всем мире годовой объем IP-трафика вырастет до 3340 эксабайт (на Россию придется примерно 2% от этого объема). Напомним, что в одном эксабайте — миллиард более привычных нам сегодня гигабайт. По оценкам IDC, весь объем цифровой информации, имеющейся на земном шаре в 2006 году, составил «всего» 161 эксабайт.

Рост IP-трафика в мире с детализацией по отдельным категориям конечных устройств

Интересно отметить, что на мобильный трафик данных в 2021 году придется лишь 17% от прогнозируемых 3340 Эбайт. Как это соотносится с тем, что почти 40% трафика будут генерировать/потреблять смартфоны? Очень просто: большая часть данных (45% от 3340 Эбайт) пойдет через сети Wi-Fi, которые будут на «последних метрах» по беспроводным каналам собирать данные со смартфонов и других устройств с поддержкой Wi-Fi, а потом сразу направлять их в высокоскоростные проводные сети. Соответственно, экспертиза в области Wi-Fi становится все более важной.

Рост IP-трафика в мире с детализацией по отдельным категориям приложений

При анализе структуры трафика очевидно, что в части его генерации/потребления акцент с ПК будет переноситься на смартфоны. В части же типа трафика очевидным «королем» уже стало видео. Признайтесь, вы ведь сами, наверняка, не раз «сокращали» путь с работы домой благодаря очередной серии «Игры престолов». Но видео — это не только «замещение» традиционного телевидения, это еще и дистанционное обучение, телемедицина, видеосвязь и видеоконференции, которые уже стали неотъемлемой составляющей корпоративных коммуникационных систем.

Если объемы трафика стремительно идут вверх, то доходы операторов «топчутся на месте». Причем это относится как к телекоммуникационной отрасли в целом, так и к сегменту сотовой связи в частности.

Изменение доходов телеком-сектора в целом (слева) и операторов мобильной связи (справа)

Российский телеком вторит общемировым тенденциям:

Так, например, по данным ТМТ-Консалтинг, за 2017 год 2,7 млн абонентов отказались от фиксированной телефонной связи, и, таким образом, проникновение услуги упало на 4 процентных пункта до 38%. «Доходы от фиксированной телефонии за год сократились на 9%. Сопоставимая динамика сохранится и в последующие годы», — фиксируют аналитики ТМТ-Консалтинг. Ситуация с мобильной связью чуть лучше, но показанный в 2017 году рост в 1,5% никак не соответствует росту трафика. А ведь для поддержки все более растущего трафика необходима модернизация инфраструктуры — недешевое удовольствие.

Рост трафика происходит, главным образом, за счет роста популярности различных цифровых сервисов, которые предоставляются «поверх» инфраструктур операторов связи — модель ОТТ (Over The Top). Основной доход от таких сервисов получают, очевидно, их провайдеры, а телекоммуникационные операторы выступают пресловутой «трубой», нагрузка на которую стремительно растет.

Сегодня меняются базовые понятия о том, что такое услуга и кто такой пользователь. Услуга теперь не только и не сколько телефонная связь или передача данных, сколько доступ к различным сервисным платформам, например, банковским, видеоконтенту, мобильным приложениям и т.п., причем, как правило, речь идет о модели самообслуживания, например о получении видео или музыки «по требованию» (video & music on demand). А пользователи теперь не только люди, но и различные подключенные устройства («Интернет вещей»), количество которых, по оценкам Gartner, подходит к отметке 8,4 млрд и скоро превысит численность людей на всей планете.

Чтобы «выжить» в условиях падения доходов от традиционных телекоммуникационных услуг операторы должны трансформироваться в провайдеров цифровых услуг. На какие же направления им следует обратить внимание в первую очередь?

Общий рост экосистемы мобильных и цифровых сервисов в мире

Как следует из анализа, проведенного экспертами EY, наиболее перспективными выглядят направления, связанные с предоставлением контентных услуг (включая видео), а также проекты в области «Интернета вещей». Меньшие показатели роста у сегмента корпоративных облачных сервисов, но сам по себе он настолько велик, что операторы просто не имеют права его игнорировать.

Контент и видео

Итак, согласно анализу EY, наибольший рост в ближайшие годы придется на сервисы, связанные с контентом и видео. Операторам необходимо активнее идти по пути монетизации контента: игр, видео, музыки и пр. При этом им надо эффективнее использовать свой основной актив — инфраструктуру. Это их «главный козырь» в конкурентной борьбе с ОТТ-провайдерами.

Сегодня пользователи не хотят ждать желаемый сервис, они хотят получить его «здесь и сейчас», причем с высоким качеством. Рассмотрим простой пример: пользователь захотел просмотреть видеоролик с YouTube. Оператор может (а, в идеале, и должен) оперативно предоставить ему соответствующие сетевые ресурсы (более высокую пропускную способность) на время просмотра. Это может сделать только оператор — владелец инфраструктуры, никаким ОТТ-провайдерам это недоступно — если у них, конечно, нет соглашения с оператором. Кстати, заключение таких соглашений — еще один рецепт получения телекомам дополнительных доходов.

Но чтобы реализовать даже тот простой сценарий, что описан выше, необходимо, чтобы сетевые инфраструктуры и работающие поверх них сервисные платформы были адаптивными и открытыми, что по факту далеко не так.

Трансформация инфраструктуры…

Традиционные сети связи создавались под продажу минут и байт, и не очень подходят для предоставления новых сервисов, особенно с кастомизацией параметров и обеспечением качества обслуживания на индивидуальном уровне. Однако на рынке уже появились технологии и решения, способные помочь операторам оптимизировать инфраструктуру для работы в новых условиях. Речь, в первую, очередь идет о технологиях программно определяемых сетей (SDN) и виртуализации сетевых функций (NFV).

Концепция SDN предполагает отделение функции по передачи трафика от функций управления этим процессом, включая конфигурирование сетевых узлов и маршрутизацию потоков. Это позволяет использовать относительно недорогие «неинтеллектуальные» коммутаторы, в том числе продукты bare-metal и/или white box, что позволит существенно снизить затраты операторов на модернизацию сетей для поддержки постоянно растущего трафика. Но еще важнее то, что осуществляющий контроль за работой коммутаторов и другого сетевого «железа» контроллер позволит оперативно перенастраивать всю сеть для выполнения тех или иных требований со стороны вышележащих приложений или сервисов. Если обратится к приведенному выше примеру, то сеть SDN даст возможность оперативно выделить пользователю дополнительную полосу пропускания для качественного просмотра видеоклипа. Или, скажем, выделить ресурсы для проведения сеанса видео-конференц-связи топ-менеджеров. А этом уже очень важно для корпоративных заказчиков.

Технологии NFV, в свою очередь, позволяют реализовывать различные сетевые функции и сервисы с помощью программных модулей (например, виртуальных машин), взаимодействующих с сетью через открытые программные прикладные интерфейсы (API). Скажем, если ранее для глубокого анализа (DPI) потока трафика требовалось устанавливать специальные (и весьма дорогостоящие) аппаратно-программные зонды, то в сети SDN/NFV для этого достаточно установить соответствующее (реализующее функции DPI) ПО. Сетевые функции/сервисы, реализуемые средствами NFV, можно увязывать в цепочки для предоставления персонифицированных услуг конкретным корпоративным заказчикам и даже индивидуальным пользователям.

В целом, уменьшая затраты на развитие сети, а также сокращая сроки внедрения новых сервисов, технологии SDN/NFV позволяют создавать принципиально новые услуги на массовом и корпоративном рынках. Внедрение этих технологий способствует сокращению времени подготовки к выводу на рынок новых продуктов. Минимальный time-to-market строго обязателен в условиях растущей конкуренции: номенклатуру предложений нужно быстро расширять; и, если новый продукт нашел своего покупателя, тогда уже стоит шлифовать качество, а если предложение оказалось провальным, нужно также быстро избавляться от него. Важно и то, что, в сети SDN/ NFV можно задать управляемый уровень качества услуг — определяемый под конкретного клиента, под конкретный сервис.

На российском рынке присутствует большое число достаточно зрелых решений SDN и NFV, в том числе разработки отечественных компаний, таких, как Центр прикладных исследований компьютерных сетей (ЦПИКС) и Brain4Net. Тем не менее, внедрение этих технологий находится на начальном уровне, в большинстве случаев на стадии опытных сегментов сетей. Среди сдерживающих факторов — проблемы с совместимостью решений от различных разработчиков, а также с интеграцией новых (SDN/NFV) решений с унаследованной инфраструктурой. Кроме того, ощущается дефицит квалифицированных специалистов, которые могут внедрять и обслуживать новые решения. Наконец, имеется и проблема координации работ в рамках проекта: у многих операторов ИТ-подразделение и технический департамент сети связи являются отдельными блоками.

Большее количество активностей в области SDN/NFV реализует «Ростелеком». В планах компании — обновление сетевой инфраструктуры на базе SDN и NFV до 2020 г. «Вымпелком» внедряет SDN/NFV в рамках тестового проекта на фрагменте российской сети, чтобы автоматически рассчитывать, планировать и предоставлять дополнительные емкости клиентам. Проведены тестирования и внедрения ряда виртуализированных сетевых функций (vIMS, vPCRF и т.д.), а также концепции решений vEPC. Подобные работы ведут и другие операторы.

…и повышение эффективности ее использования

Если говорить об инфраструктуре, то другим важным направлением для операторов является стремление сократить издержки на ее развитие и обслуживание сетей. Например «Мегафон» и «Вымпелком» выделили в отдельную бизнес-единицу часть сетевой инфраструктуры — антенно-мачтовые сооружения. Кроме того, компании вместе строят LTE-инфраструктуру в нескольких российских субъектах.

Повышению эффективности использования инфраструктуры служит реализация проектов MVNE (mobile virtual network enabler), когда сотовые компании предлагают инфраструктуру, на базе которой виртуальный оператор (MVNO) получает возможность продавать услуги под своим брендом. Такая модель исключает капитальные затраты на инфраструктуру со стороны виртуального оператора и даёт ему доступ оператору к аудитории, с которой по каким-то причинам не смогли работать крупные игроки, например, к недовольным бывшим абонентам.

Большую активность в области проектов MVNO проявляет Tele2. В частности, этот оператор уже запустил такие проекты с «Ростелекомом», «Сбербанком» и рядом других компаний. Недавно, в рамках Mobile World Congress (MWC 2018) в Барселоне один из крупнейших мобильных операторов Китая — China Mobile объявил о том, что планирует создать виртуального оператора в России в следующем году.

«Интернет вещей» — IoT/M2M

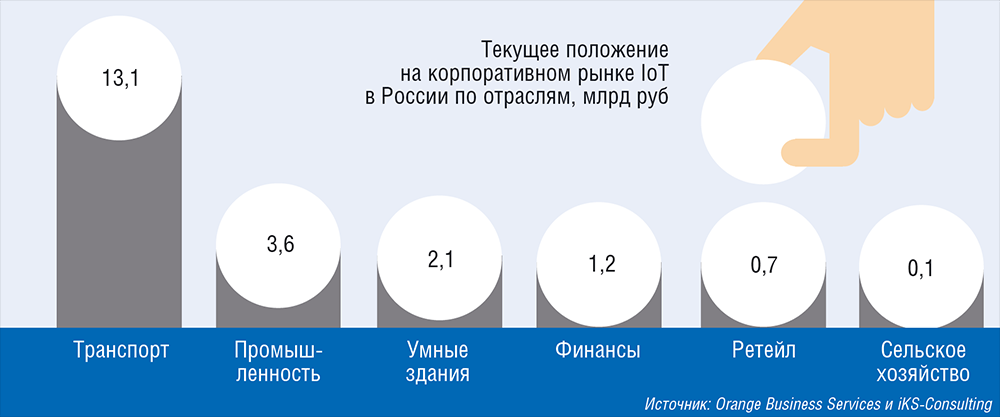

Если вернуться к потенциальным точкам роста, то, как следует из приведенного выше прогноза EY, одним из наиболее быстрорастущих является сегмент «Интернета вещей» (IoT) — почти 18% роста в год.

По прогнозам IKS-Consulting, к 2020 году рынок M2M/IoT в России вырастет до 26 млн SIM-карт, из которых в сегменте B2C будут использоваться менее 20% устройств (прежде всего, в сегменте потребительской электроники, в «умных домах» и подключенных автомобилях). А большинство «умных» устройств потребуется промышленности и корпоративному сектору, например, транспортным компаниям, активно использующим навигационные системы.

В отличие от видео, решения M2M/IoT не генерируют большого объема трафика. Здесь важнее другие характеристики: низкая задержка трафика, большое время автономной работы конечных устройств и др., — что не способны обеспечить традиционные технологии сотовой связи, разработанные для обслуживания людей, а не вещей. Для эффективной поддержки приложений IoT необходимы новые технологии радиосвязи и архитектуры построения сетей. На решение этих задач нацелена концепция 5G. Так, в рамках развития LTE для этого разрабатываются различные режимы, в частности eMTC и NB-IoT.

Российские сотовые операторы активно тестируют эти новые технологии, однако для успеха на рынке IoT, помимо инфраструктурной составляющей, важно создание экосистемы с разработчиками конечных устройств, программных платформ IoT и другими игроками. Для этого важна открытость инфраструктуры, которая обеспечивается, в том числе, рассмотренными выше решениями SDN/NFV.

ЦОДы и облачные услуги

Еще одно важное направление — предоставление услуг, в том числе облачных, корпоративным заказчикам. Здесь потенциальный рост не столь велик ¬– по прогнозу EY, около 5,5% в год, –, но сам рынок огромен. Важно то, что выступая в роли сервис-провайдеров и/или поставщиков облачных услуг, телекоммуникационные компании переходят на другую бизнес-модель взаимодействия с заказчиками и партнерами.

Следует заметить, что российские аналитики предсказывают существенный рост рынка публичных облаков в стране. Так, согласно данным iKS-Consulting, на период до 2021 года этот рост составит порядка 20% в год.

Очевидно, чтобы поучаствовать в дележе растущего как на дрожжах облачного пирога, операторам необходимо развивать облачные платформы, а также инвестировать в ЦОДы. Собственно говоря, это им необходимо и для решения проблемы хранения данных в соответствии с требованиями «Закона Яровой».

И телком активно пошел в ЦОДы. Так, «Ростелеком» приобрел компанию SafeData, что вывело его в лидеры российского рынка коммерческих ЦОДов. Единый центр компетенций «Ростелеком — Центры обработки данных», РТК-ЦОД представляет собой группу из шести компаний, под управлением которых в России в общей сложности работают 5268 стоек с оборудованием в центрах обработки данных суммарной площади 46 тыс. кв. м.

«МегаФон» купил «Комбелл» (60% которого владеет «Мастертел»), резидента Технополиса «Москва», где завершается строительство одного из крупнейших ЦОДов в России.

Среди дата-центров, построенных группой ЛАНИТ, — один из крупнейший в России ЦОД «ВымпелКом» в Ярославской области. Его общая площадь — 9,6 тыс. кв. м. Установленная мощность — 12 МВт. Модульная конструкция предполагает возможность увеличения площади и мощности, а также оперативного демонтажа и установки в другом месте. Инновационные технологии применены в инженерном обеспечении проекта. Так, для охлаждения ИТ-оборудования спроектирована система активного естественного охлаждения. Такая технология позволяет радикально снизить энергозатраты на создание требуемого климатического режима в серверных помещениях ЦОД.

Очевидно, что в ближайшее время мы станем свидетелями дальнейшей экспансии телеком-операторов на рынок ЦОДов и облачных сервисов. Возможно, некоторые компании постараются воспользоваться имеющимися объектами недвижимости, переоборудовав их под ЦОДы.

На стыке телекома и ИТ

Российские операторы связи стараются все активнее работать «на стыке телекома и ИТ». Так, например, «Вымпелком» в 2017 году запустил приложение, объединяющее функционал мессенджера и агрегатора онлайн-сервисов, и стал позиционировать себя как «компания, специализирующаяся в области цифровых технологий». Чтобы закрепить трансформацию в сознании сограждан, оператор объявил об изменении названия холдинга на Veon. «МегаФон» приобрел контрольный пакет акций Mail.Ru, чтобы активно работать с «цифровыми пользователями». МТС купил системного интегратора «Энвижн Груп» для развития своей экспертизы в области ИТ…

Согласно данным, опубликованным «РБК», новая стратегия «Ростелекома» на 2018–2022 годы предполагает «переход к платформенной бизнес-модели» по примеру таких компаний, как Amazon, Apple, Google, Alibaba, Facebook, AirBnB, Uber и др. Речь идет о создании платформ, обеспечивающих взаимодействие клиентов разных типов и партнеров с помощью интерфейсов API. Это, в частности, платформы для «умного» дома, «умной» одежды, цифрового здравоохранения, промышленного интернета, дронов и др. Стратегия «Ростелекома» предполагает усиление присутствия компании на рынке ИT-услуг в условиях стагнации рынка телекоммуникаций.

Одно из «айтишных» направлений, активно развиваемое телеком-операторами, связано с большими данными. Телеком, сокровищница данных абонентов, переходит от внутренних экспериментов с большими данными к монетизации этого актива. Оператор может собирать информацию о том, какие передачи смотрели клиенты, используя интернет-телевидение, какие сайты посещали, какие вопросы вбивали в поисковик — чтобы строить на этом аналитику и предлагать ее через биржи данных.

«Вымпелком» использует Big Data для прогнозирования и предотвращения оттоков. Выработанные модели оператор предлагает как сервис — например, для финансового сектора. «Центр монетизации данных» «Ростелекома», открытый в 2016 году, после пилотных проектов по оттокам в банках переформатируется для работы с онлайн-рекламой. Tele2 использует информацию о перемещении клиентов, чтобы в местах наибольшего трафика открывать новые точки продаж.

Еще одно направление — мобильные финансы: развитие собственных банков, выпуск платежных карт, микрозаймы и пр. «МегаФон» запустил собственную платежную карту, привязанную к мобильному номеру и его счету. МТС развивает собственный банк. «Вымпелком» выпускает карты «Билайн» MasterCard, которые позволяют оплачивать покупки по всему миру, накапливать бонусы и тратить их на оплату услуг связи, получать скидки на товары партнеров, без комиссии пополнять и переводить денежные средства.

В целом, цифровая трансформация для телекома — это не просто вопрос повышения конкурентоспособности, это вопрос выживания. И для его решения чрезвычайно важно задействовать имеющуюся на рынке ИТ-экспертизу и опыт.