[Перевод] Разоренные гарпиями. История возникновения высокоскоростного трейдинга

28 января 1790 года представитель штата Джорджия Джеймс Джексон выступал в довольно молодой на тот момент Палате Представителей на заседании в Нью-Йорке. Его целю было разоблачение высокоскоростных трейдеров.

28 января 1790 года представитель штата Джорджия Джеймс Джексон выступал в довольно молодой на тот момент Палате Представителей на заседании в Нью-Йорке. Его целю было разоблачение высокоскоростных трейдеров.

«Три судна, сэр», — прокричал конгрессмен Джексон, — «отплыли в течение двух недель из этого порта с намерением спекулировать; они собираются приобрести весь Штат и другие ценные бумаги несведущих…»

Джексон ругал этих людей, называя их «алчными волками… которые наживаются на неудачах ближних и используют их безвыходное положение в корыстных целях».Какое же ужасное преступление совершили эти люди? Убийство? Измену?

Вряд ли. Джексон и один из его коллег-конгрессменов обсуждали предложение министра финансов Александра Гамильтона о том, что новое на тот момент правительство США должно расплатиться за давние долги, в которые влезли штаты и Континентальный конгресс во время Революции; предложение, ставшее известным как Закон о выплате долга 1790 года [англ. Funding Act of 1790].

Трейдеры, узнавшие о дискуссии, немедленно зафрахтовали быстроходные суда, чтобы опередить посыльных, и начали выкупать старый долг, верно рассуждая, что принятие Закона поднимет рыночную стоимость старого долга, который в некоторых случаях продавался за 10% и менее от своей номинальной стоимости.

Джексон негодовал: он требовал, чтобы Конгресс принял меры по «спасению отдаленных жителей от разорения этими грабителями». «Отдаленными жителями», о которых говорил Джексон, были его избиратели из Джорджии; хотя и мы, в некотором смысле, «отдаленные жители» конгрессмена Джексона, которые все еще надеются, что их спасут от грабителей.

Критика информационного преимущества, которым владели «спекулянты», была обычным явлением в американском обществе с момента образования страны вплоть до сегодняшнего дня. Сейчас многие жалуются на то, что у «высокочастотных трейдеров», которые используют математические алгоритмы, есть несправедливое преимущество над теми, чьи алгориты не так хороши, или что их (HFT-трейдеров) трейдинговые системы быстрее, чем у других игроков.

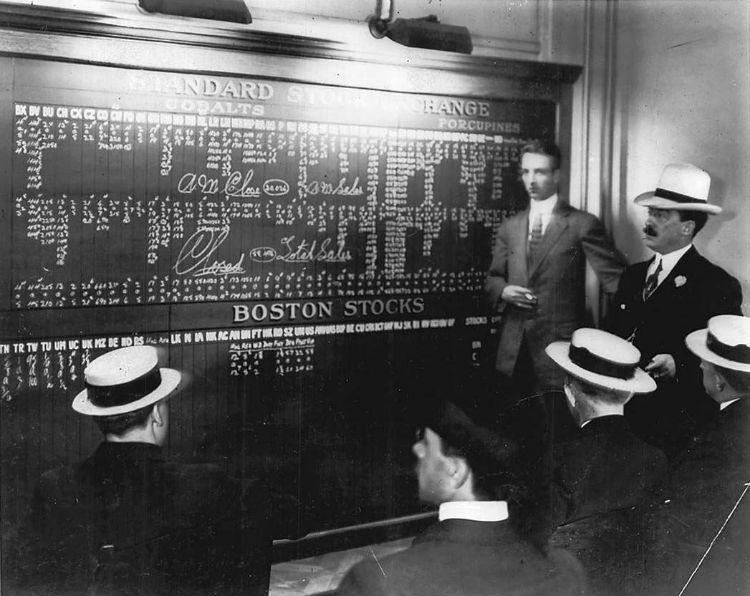

Клерки Нью-Йоркской фондовой биржи у тикера, ок. 1915 г.

С самого начала в обществе возникло глубокое опасение по отношению к брокерам, готовым за определенную сумму купить или продать вашу акцию, облигацию или ваш товар. Существовало подозрение, что эти посредники знают что-то, чего не знают покупатели и продавцы.

Так или иначе, это недовольство подчеркивает один более весомый исторический факт: любая технология, увеличивающая скорость потока информации, немедленно перенималась сообществом трейдеров как в Европе, так и в Соединенных Штатах. Трейдеры использовали все известные транспортные средства, чтобы осуществлять сделки быстрее и прилагать к этому меньше усилий. Они одними из первых освоили скоростные лодки, более быстрые экипажи и услуги частных курьеров. Торговля ценными бумагами была одним из первых вариантов применения телеграфа.

Освоение этих методов высокочастотного трейдинга имело две характеристики: 1) они значительно сокращали разницу цен между рынками, и 2) те, кто осваивал их медленнее, горько жаловались на то, что новые технологии создают несправедливое по отношению ко всем участникам рынков преимущество.

Тогда, как и сейчас, люди, участвующие в покупке и продаже, и правительство отчаянно пытались сохранить ситуацию на прежнем уровне. В 1792 году Конгресс основал почтовую службу США с конкретной целью «передачи информации» в «каждую часть Штатов». Устанавливая низкие темпы транспортировки газет, содержащих чувствительную для рынка информацию, оставалось лишь надеяться, что граждане смогут быть в курсе событий, влияющих на рынок, и опережать «грабителей».

Но спекулянты были гораздо быстрее газет. В 1817 году, когда в Лондон из Нью-Йорка прибыло судно с новостями, ставшими причиной резкого роста акций, три спекулянта тут же запрыгнули в экипаж, направлявшийся в Филадельфию, чтобы скупить акции. Благодаря значительно улучшенному качеству дорог, время в пути между Нью-Йорком и Филадельфией сократилось до двух дней, что привело к оживленной торговле ценными бумагами между Филадельфийской фондовой биржей (основанной в 1790 году) и ранней версией Нью-Йоркской фондовой биржи (основанной в 1792 году).

Когда станционная карета сломалась, они наняли собственный экипаж и приехали в Филадельфию до прибытия экипажа с новостями. Они сразу же закупили акции, а когда прибыла почта, цены резко увеличивались. Отставшим казалось, что спекулянты заплатили извозчику, чтобы тот задержал почту.

Трейдеры мгновенно создавали сети скоростных «частных экспрессов», передвигавшихся по недавно созданным сетям магистралей и широким почтовым трактам от Нью-Йорка до Нового Орлеана. К 1825 году генеральный почтмейстер Джон МакЛин, возмущенный спекуляцией на рынке хлопка, пытался убедить Конгресс закрыть эти сети высокоскоростного трейдинга и построить правительственную систему, по которой газеты могли бы доставляться с той же скоростью, что и письма, чтобы помешать спекулянтам.

«По всем принципам честного заключения сделок», — писал МакЛин, — «владелец собственности должен быть осведомлен о ее ценности перед тем, как с ней расстаться…».

Попытки правительства перекрыть дороги агентам высокоскоростных трейдеров были настолько серьезны, что почтовая служба Соединенных Штатов использовала скоростные лошадиные упряжки, которые с 1836 по 1839 год связывали Нью-Йорк и Новый Орлеан и доставляли журналистам отчеты новостей на бумаге из неплотного материала вместо гораздо более дорогостоящих газет.Трейдеры, постоянно находящиеся в поисках трейдинговых преимуществ, вскоре значительно сократили временной промежуток на передачу информации — они перестали использовать лошадей и повозки! В конце 1830-х годов у брокера из Филадельфии Уильяма Бриджеса имелась личная сигнальная станция между Нью-Йорком и Филадельфией, передававшая ему и его покровителям (и никому более) новости фондового рынка. Сигналы передавались при помощи «оптического телеграфа», который состоял из ряда щитов на опоре, установленной на возвышенности, которые можно было увидеть в телескоп. Сообщения указывают на то, что они могли передавать информацию о фондовом рынке в любую точку от Нью-Йорка до Филадельфии за 10–30 минут. В 1830 годах это было высокоскоростным трейдингом!

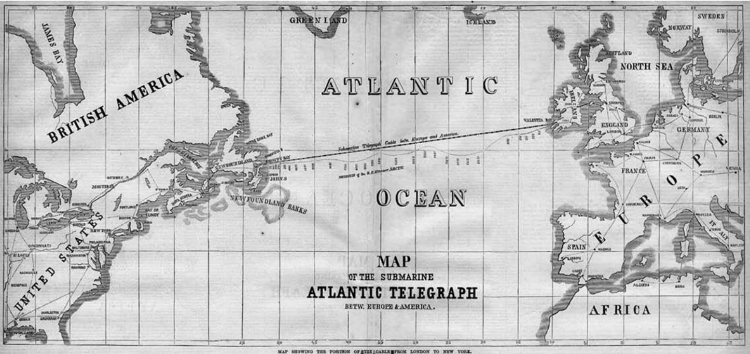

Карта, показывающая местоположение трансатлантического кабеля между Нью-Йорком и ЛондономНеудивительно, что жалобы стали поступать от спекулянтов из Нью-Йорка, не причастных к этой системе и до этого времени пользовавшихся существенным преимуществом. Жители Филадельфии были тоже недовольны. Когда систему закрыли после появления телеграфа в 1846 году, в местном газетном отчете написали, что «за многие хитроумные ходы на фондовом и товарном рынках Филадельфии были ответственны спекулянты, способствовавшие созданию телеграфа. Несомненно, спекулянты хорошо заплатили его создателям».

Несомненно. К сожалению, «организованное» сообщество трейдеров не сильно стремилось к открытости. На начальном этапе своего существования NYSE (Нью-Йоркская фондовая биржа, в то время известная как New York Stock and Exchange Board) не позволяла публике прослушивать трейдинговые сессии (сессии были недоступны публике до 1869 года). Конкурирующие трейдеры (внебиржевые трейдеры, работающие в буквальном смысле извне), которые намеревались сбывать информацию о торгах на NYSE, были в ярости от того, что не могли находиться вблизи биржи. В 1837 году на NYSE обнаружили, что внебиржевые трейдеры просверлили отверстие в кирпичной стене здания биржи, для того чтобы подслушивать за ходом торгов.

В то время как общественность размышляла над тем, как опередить быстрых лошадей, на арене появилась новая технология, превратившая трейдинг в область по-настоящему высоких скоростей: телеграф, который вошел в употребление после 1844 года.

Он был величайшим изобретением своего времени. Чтобы выпустить газеты, требовалось время, и по большей части они выпускались через определенные интервалы. А телеграф работал постоянно, и его можно было использовать для личного общения.

Он был мечтой высокоскоростного трейдера, ставшей реальностью. Первыми заказчиками были биржевые брокеры и спекулянты, торгующие лотерейными билетами. 3 марта 1846 года газета New York Herald сообщила, что «определенные группы лиц использовали телеграф в целях спекуляции на акциях в Нью-Йорке и Филадельфии».

Как и ожидалось, использование телеграфа для передачи «тайных знаний» вызвало негодование. Нескольких изобретателей первых телеграфов заставили прекратить свои эксперименты, предупреждая о том, что они могут подвергнуться преследованию за распространение информации быстрее почты. Ведущий изобретатель телеграфа Сэмюэл Ф.Б. Морзе поддерживал внедрение телеграфа в массовое производство для личных и общественных целей, в частности, для защиты его от использования в целях спекуляции.

Все было тщетно. Конгресс, в конечном счете, отказал в попытке внедрения телеграфной системы, частично из-за того, что конкуренция за обладание информацией об изменениях на рынке и ограниченная протяженность доступных в то время проводов были довольно чувствительными факторами. Эта конкуренция возникала не только между трейдерами, но также между ними и их главным конкурентом — прессой.

В начале 1800-х годов зародилось современное газетное производство, и одной из основных целей первых таких газет была ускоренная публикация финансовых новостей. Джеймс Гордон Беннет-старший, основавший в 1835 году New York Herald, одно из первых «бульварных» изданий в стране, подчеркнул, что зарождающаяся пресса разрушила информационную монополию меньшинства:

«У спекулянтов не должно быть преимущества в получении новостей раньше, чем их получит широкая публика», — заявил он.

Внезапно у газетных издательств появились лодки. И оптические телеграфы. У издательства Журнала торговли [англ. Journal of Commerce], образованного в 1827 году с целью предоставления новостей финансовому сообществу, в распоряжении имелись быстроходные лодки, которые встречали прибывавшие из-за границы суда. Системы оптического телеграфа, подобно частным системам между Филадельфией и Нью-Йорком, были проложены между Санди-Хук, Нью-Джерси и Нью-Йорк-сити и сообщали редакторам о прибытии судов.Журнал торговли и их конкурент, The Courier and Enquirer, даже организовали конкурирующие почтовые службы на перекладных лошадях, действующие между Нью-Йорком и Филадельфией, а позднее — доходившие до Вашингтона. В их соперничестве были задействованы даже голуби: группа владельцев бульварных газет заплатила 2000 долларов за стаю почтовых голубей, чтобы рассылать новости по Филадельфии, Вашингтону и Балтимору.

В свою очередь, трейдерам за определенную цену оказывали большую поддержку. Один новостной предприниматель, Дэниэл Крэйг заработал целое состояние на продаже трейдерам информации из европейских новостей. Сочетая голубей с курьерами экспресс-служб, он получал новости с европейских пароходов, которые швартовались в гаванях от Галифакса в Новой Шотландии до Бостона, раньше, чем кто-либо. Затем информацию передавали по телеграфу в Нью-Йорк.

Попытка передать сообщение с помощью почтовых голубей, 1898 г.

Крэйг был настолько хорош в сборе информации раньше других, что позднее его пригласили работать в недавно образованное агентство New York Associated Press. Пресса проявляла недовольство по отношению к трейдерам и агентам, поставляющим им информацию. Особая враждебность выказывалась телеграфным компаниям, которые, как считалось, были в тесных отношениях с трейдерами; редакторы жаловались на то, что телеграф попал «в плохие руки».

Получить сведения первым было настолько ценно, что во времена сотрудничества с телеграфными компаниями некоторые спекулянты после получения новостей могли перерезать телеграфный провод! В связи с тем, что телеграфные компании получали ценные сведения одними из первых, некоторые из них вытеснили всех спекулянтов и начали заниматься этим делом самостоятельно. Так продолжалось десятилетиями: когда вспыхнула гражданская война, некоторые сотрудники Western Union разбогатели на рынке золота, пользуясь ранними сведениями о новостях с фронта.

Сорок лет спустя телеграф все еще оставался главным орудием биржевых спекулянтов. В 1887 году президент компании Western Union заявил, что 87% доходов компании приходилось на долю спекулянтов на фондовом и товарном рынках и тех, кто зарабатывал на скачках.

Приобретение более быстрого судна, которое бы курсировало по Атлантическому океану, было еще более прибыльным для трейдеров. В середине 19 века Атлантический океан можно было пересечь за восемь дней, и любой, кто мог бы узнать важные новости из-за океана, мог быстрее получить от этого прибыль. Яркий пример: когда в 1865 году в Нью-Йорке стало известно о том, что южане проиграли в войне, финансист Джим Фиск зафрахтовал несколько судов, более быстрых по сравнению с почтовыми судами того времени, и отправил их в Лондон, приказав своим брокерам распродать краткосрочные облигации Конфедерации. Когда в Лондоне стало известно о поражении южан, стоимость облигаций упала до нуля, а Фиск, конечно же, стал богачом.

Подобно тому, как телеграф был сразу же освоен биржевыми трейдерами в Соединенных Штатах, торговля акциями и другие виды коммерческой деятельности были одним из первых применений трансатлантического кабеля. Первый успешно проложенный кабель стал использоваться в 1866 году между Нью-Йорком и Лондоном и значительно сократил информационноепреимущество, которым до этого пользовались трейдеры; теперь брокеры могли послать по телеграфу запрос в Лондон и получить подтверждение в течение пяти минут. Вскоре разница курсов ценных бумаг стала сокращаться.

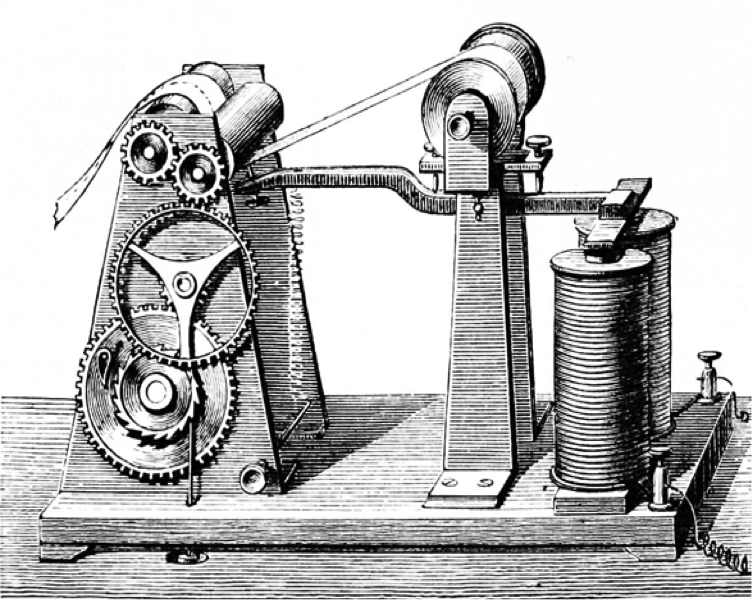

Биржевой тикер, который появился в 1867 году, стал следующим величайшим электронным устройством, тут же освоенным сообществом трейдеров. До момента его появления биржевые сделки, как правило, осуществлялись при помощи «бегунов» [англ. «pad shovers»] — мальчишек, которые бегали взад-вперед от биржевой «ямы» к брокерским конторам. У него было огромное превосходство над телеграфом по нескольким причинам: 1) трейдерам больше не было необходимости физически находится в биржевой «яме»; 2) его появление уменьшило операционные издержки; 3) он помог распространять информацию непрерывно, в режиме реального времени; и 4) его изобретение позволило сократить число надоедливых посредников вроде телеграфных компаний и редакторов газет. Неудивительно, что журналисты и редакторы забеспокоились о том, что внедрение тикера вытеснит их с прибыльной торговли финансовыми новостями.

Чертеж телеграфа Морзе, который появился в журнале Popular Science Monthly, ок. 1872–1873 гг.

Тикер не был изобретен Томасом Эдисоном, но последний сделал ряд значительных усовершенствований в его конструкции, включая изобретение в 1873 году квадруплекса, который позволял передавать одновременно четыре сообщения по одному проводу. В Western Union этой дополнительной пропускной способности нашли хорошее применение: они сдавали линии связи в аренду частным сетям, находящимся под контролем компаний с Уолл-Стрит. К 1879 году у этих фирм имелась связь со своими отделениями на основе телеграфных аппаратов в Бостоне и Филадельфии, а к 1881 году и в Чикаго. Эти частные линии были быстрее «общенародной» телеграммы. К тому же, они были более надежными и прокладывались в тайне.

Вся Уолл-Стрит с радостью вложила в этот проект свои деньги, так как максимально быстрый доступ к данным рынка, как и всегда, играл важнейшую роль в получении прибыли: к 1894 году брокеры на Бостонской фондовой бирже узнавали о сделках на NYSE в течение 30 секунд.

Помимо прочего, использование биржевого тикера положило начало новой волне спекуляции на фондовом рынке, которая в этот раз осуществлялась вкладчиками из рабочего класса, начавшими спекулировать через только что созданные внебиржевые брокерские конторы, тоже оснащенные тикерными аппаратами. Профессиональные трейдеры, прежде пользовавшиеся колоссальным преимуществом, горько жаловались: «Беспорядочное распространение котировок акций в пивных барах и других заведениях очень сильно помешало ведению дел», — заявил в 1889 году Джон Т. Денни, брокер из Нью-Йорка. — «Каждый мог зайти в бар и взглянуть на котировки».

Несмотря на то, что внебиржевые брокерские конторы занимались мошенничеством (фактической передачи акций не происходило, поэтому «вкладчики» всего-навсего делали ставки против других игроков на брокерской «кухне»), многие выложили кругленькую сумму за быструю телеграфную связь; в 1887 году на NYSE обнаружили, что одна из внебиржевых брокерских контор получала данные по биржевым котировкам на семь минут раньше «обычной» передачи данных с помощью тикера, благодаря поддержке Western Union.

Так продолжалось дальше, с появлением биржевой торговой системы в 1860-х, изобретением телефона (впервые испытанного Беллом в 1876 году; к 1878 году в «яме» NYSE уже был свой телефон), несколько позже — с созданием пневмопочты, компьютера в 1950-х, перфокарт в 1960-х, с первым появлением электронных торгов, когда в 1971 году свою работу начала биржа Nasdaq, и алгоритмического трейдинга в 1990-х. Возникали те же споры: кто-то получал информацию раньше остальных, а некоторые могли осуществлять торги, потому что у них было более быстрое судно/лошадь/карета/телеграфная линия/компьютерная связь/алгоритм.

Мужчина, использующий новый «высокоскоростной» биржевой тикер, 1930 г. Первоначальная подпись гласила: «Компания Western Union заказала 10 000 [тикеров] и начала устанавливать их в отделения брокеров по всей стране. Компания потратит 4.5 миллиона долларов, чтобы попытаться ускорить передачу котировок акций… идти в ногу с новой эпохой, когда за день на бирже торгуют шестью или восемью миллионами акций».

Реакции общества и правительства на «жажду скорости» трейдеров различались, но один фактор оставался практически неизменным: информационные преимущества после освоения любых новых технологий, казалось, исчезали со временем. С самого начала прозорливые наблюдатели отмечали этот факт.

Вернемся к конгрессмену Джексону и спорам в 1790 году, основной проблемой которых был вопрос, следует ли Конгрессу принять меры и запретить «спекуляцию» (аренду быстроходных судов). После протестов нескольких конгрессменов, утверждавших, что такую деятельность невозможно было прекратить, и так было всегда, Джексон возразил, что прекрасно понимает — осуществлялась «спекуляция в фонде каждой страны, имевшей государственный долг», но в данном случае все было иначе: люди торговали, владея информацией, которой не владели другие. Это, по его словам, было гнусно и откровенно несправедливо.

Один из конгрессменов, Элиас Будино — представитель штата Нью-Джерси, согласился: наряду с тем, что спекуляция поднялась до «тревожной отметки», как сказал он, единственным эффективным решением, которое бы ее остановило, стало бы «признание государственного долга, до того, как данные в руках кредиторов приобретут свое истинное значение».

Будино утверждал, что единственный выход — признать, что величина долга увеличилась, и добавил, что активное распространение информации — большая открытость — является наиболее эффективным спасением. Будино полностью признал, что ранние бенефициары любой новой технологии (в данном случае, создания более быстрых судов) получали исходное преимущество. Несмотря на это, преимущества, о которых идет речь, были недолговечны, раз и другие перенимали новые технологии. Это особенно ярко прослеживается в случаях с телеграфом и биржевым тикером.

Так что же произошло с дебатами вокруг долга и «грабителей», старающихся на нем нажиться? Законопроект приняли в 1790 году, правительство США взяло на себя ответственность за долг Континентального конгресса и штатов, и новое правительство выпустило облигации.

Незамедлительно последовала оживленная торговля этими облигациями среди оптовиков и аукционистов, тех самых «грабителей», на которых жаловался конгрессмен Джексон. Этот бизнес оказался настолько прибыльным, что некоторые начали специализироваться на торговле этими самыми ценными бумагами. Два года спустя, 17 мая 1792 года, 24 брокера собрались у платанового дерева на Уолл-Стрит и якобы попытались образовать монополию по продаже этого долга и нескольких доступных для торговли акций, пообещав «отдавать предпочтение друг другу в своих Переговорах». Эта группа людей стала тем, что сейчас известно как Нью-Йоркская фондовая биржа.

Боб Пизани — финансовый корреспондент телеканала CNBC